本文來自格隆匯專欄:中金研究,作者:張帥帥、林英奇 許鴻明

3月2日,國新辦舉行促進經濟金融良性循環和高質量發展新聞發佈會,就穩增長、房地產市場、互聯網平台監管、影子銀行、普惠小微、省聯社改革等問題進行回答。

評論

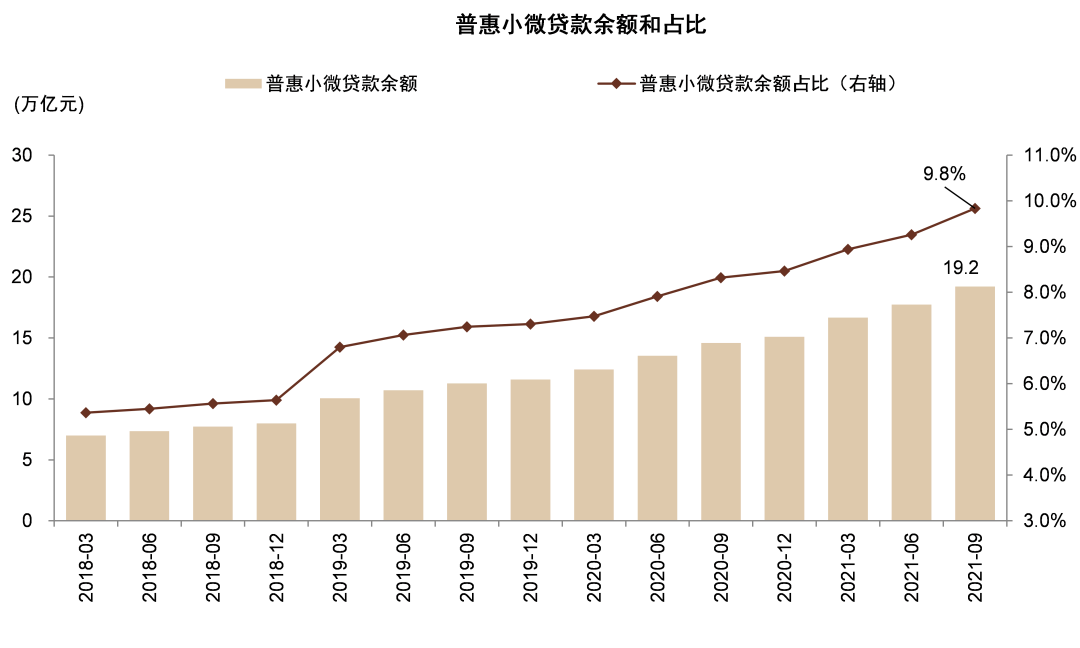

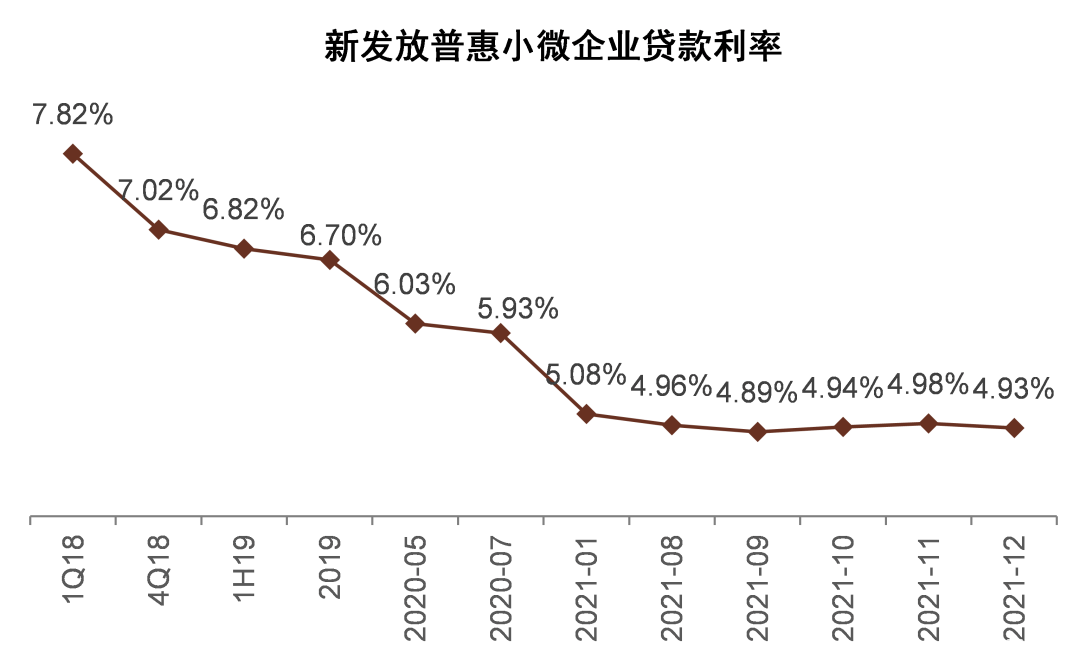

信貸投放支持實體經濟,關注普惠小微業務。截止2021年底普惠小微餘額約19萬億元,同比增長25%,維持較快投放節奏。會議介紹當前中國1.2億個企業中有30%可獲銀行貸款服務,比例居世界前列。同時普惠小微企業貸款利率從2018年的8%下降到5%,建設、微眾、常熟、泰隆銀行等機構也從數字、地推模式等層面提供了正面案例。向前看,數據、科技等基礎設施完善和銀行數字化轉型加速,普惠小微業務有望保持良好發展態勢。此外,中國財富資管行業發展進入高速階段,機構加速買方投顧轉型,亦有利於相關羣體財產性收入改善。

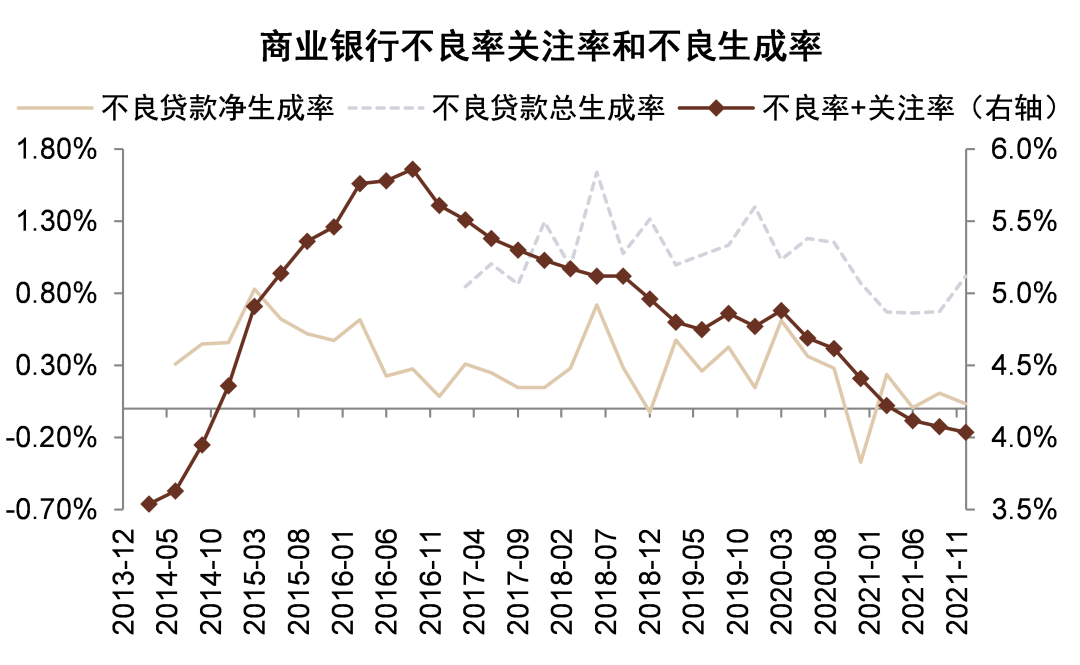

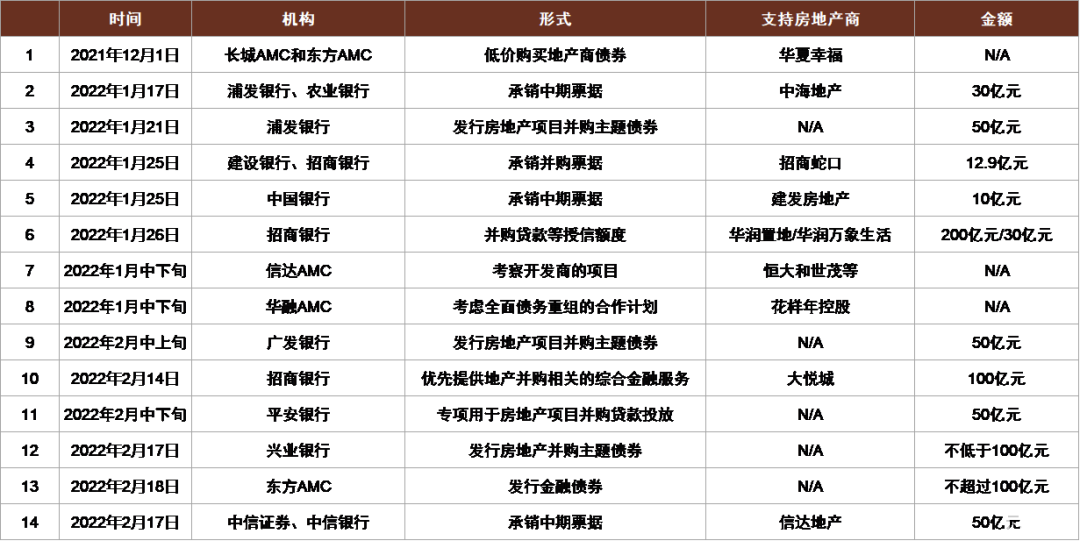

重點領域風險得到有效化解。1)截止2021年宏觀槓桿率下降了大約8ppt,金融機構擴表節奏放緩,其中商業銀行2021年同比增長7.8%;2)過去五年拆解高風險影子銀行25萬億元,過去兩年就壓減11.5萬億元,過去五年壓降25萬億元,存量餘額錄得29萬億元左右,目前風險完全可控,後續也將有效化解;3)不良資產處置加速,五年時間內處置約12萬億元,近兩年處置6萬多億元,截止2021年末,商業銀行關注類佔比/不良率錄得2.31%/1.73%,近7個季度維持改善趨勢。此外會議介紹到,地方政府隱性債務狀況趨於改善,顯示隱性債務清零等相關政策進展良好;4)會議指出房地產泡沫化金融化勢頭得到根本扭轉,我們測算按照當前上市銀行地產貸款改善速度,大部分上市銀行房地產貸款集中度有望在2022年底如期達標;鼓勵銀行支持房企併購,利好資產質量。

金融供給側改革,有效提高區域機構經營能力和風險控制能力。目前國內4593張銀行牌照中,政策性銀行/大行/股份行/城商行分別為3/6/12/133家,農村類金融機構牌照約4000張,其經營區域主要在註冊地所在省市縣,服務C端客羣更為下沉,B端客羣較為集中,目前整體資產質量數據指標略遜於全國性機構和城商行,更需要針對性重組方案以提升公司治理和經營能力。銀保監會實施“一省一策”以推動農信社等機構改革,目前存在幾類改革模式,改革重組致力於提升公司治理能力和防範化解系統性風險。向前看,整體銀行牌照數量有望減少,重組後機構經營能力有望提升。

產融分開,遏制資本在金融領域無序擴張。會議強調金融創新前提是審慎監管,逐步將互聯網平台金融業務全面納入監管,規範持牌機構與平台公司業務合作。14家涉及金融業務的互聯網平台企業整改進度順利,相關整改工作涉及數據、個人信息、個人隱私保護問題,企業信息、商業祕密保護問題。

風險

經濟增速超預期下滑;房地產行業風險擴散。

圖表1:2021年末普惠小微貸款餘額已達19萬億元,餘額佔全部貸款比例10%

資料來源:萬得資訊,中金公司研究部

圖表2:2021年以來普惠小微企業貸款利率總體平穩

資料來源:銀保監會,萬得資訊,中金公司研究部

圖表3:商業銀行不良率呈改善趨勢

資料來源:銀保監會,萬得資訊,中金公司研究部

圖表4:近期部分金融機構支持房地產商併購的項目案例

資料來源:公司公吿,金融時報,財經網,萬得資訊,中金公司研究部

圖表5:近期部分房地產企業項目併購案例