本文來自格隆匯專欄:廣發香港,作者:鄭新煌

摘要

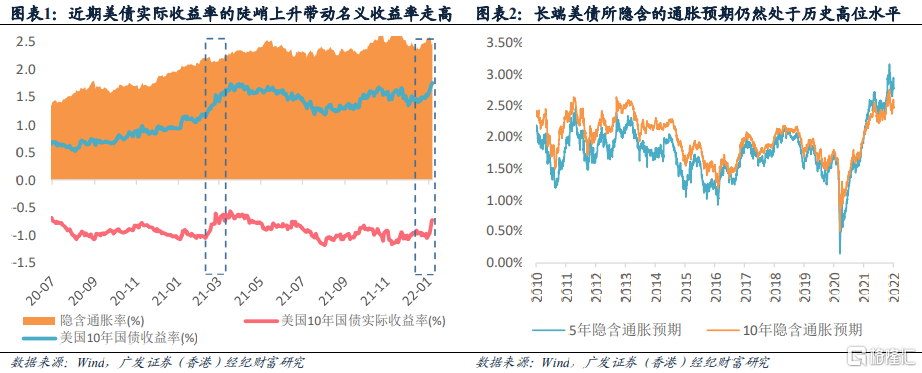

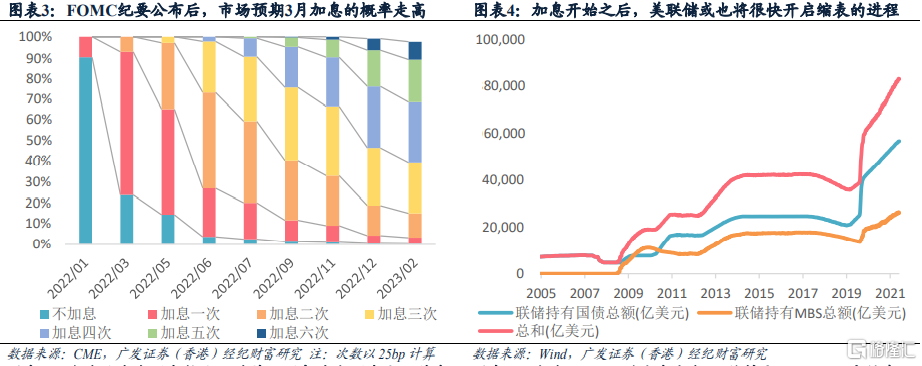

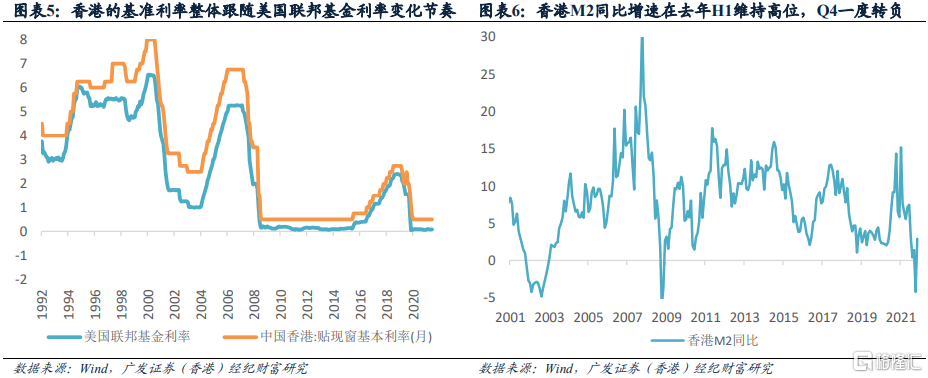

10年美債收益率通常被視作全球資產定價的錨,近期其走勢再度成為關注焦點:去年12月至今,美債收益率由1.3%走高至1.8%,漲勢之快已與去年3月的情況不相上下。對比來看,兩次急漲皆源於實際利率的陡峭上升,只不過去年3月主要由經濟前景改善的預期驅動,所引發的港股殺估值現象也更多地屬於情緒轉弱和利空預期的自我實現,而非流動性的真實收縮;近期的上漲則直接受到美聯儲政策收緊的影響:據12月FOMC會議紀要顯示,聯儲局官員們在加息及縮表的時間和強度等方面的觀點都顯著轉鷹,超出此前的預期。受此影響,美股納指已自高位回吐10%,而港股作為典型的離岸市場,同樣存在着“殃及池魚”的擔憂。

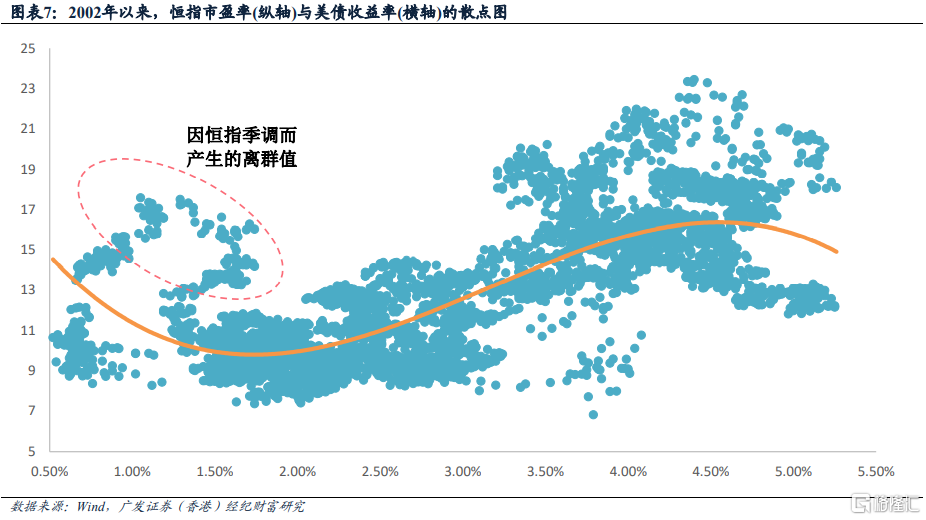

本文將歷史上的港股估值與10年美債收益率走勢進行了對比。根據20年週期的數據回測顯示,恆生指數的PE與10年美債收益率之間並非只是簡單的線性關係,其中可觀測到兩個較為明顯的拐點,大致將兩者關係分為三個不同的階段:

(1)當10年美債收益率在1%-2%區間時,恆指PE與其呈現反向關係。在低利率和寬鬆的資金面下,權益資產的估值迎來顯著擴張,並逐步累積起一定的泡沫(尤其是成長類資產)。在刺激取得一定成效後,市場開始預期經濟復甦以及央行收緊貨幣政策,推動美債收益率逐步回升,進而產生“殺估值”的影響。

(2)當10年美債收益率在2%-4.5%區間時,恆指PE反而與其呈現正向關係。該階段對應着經濟的復甦以及繁榮時期,盈利前景向好,風險溢價的下行抵消了無風險收益率抬升的影響,市場投資信心持續改善,推動PE水漲船高。

(3)當美債收益率超過4.5%後仍繼續上升時,恆指PE與其關係重新轉負——這出現於經濟過熱時,無風險收益率的飆升使流動性的影響重新佔據主導地位。

2021年,恆指估值與美債收益率關係的演變路徑大致遵循着上述的邏輯,且在3月份的下跌之中體現得尤為明顯。不過,H2以後兩者卻出現了一定的背離。

考慮到目前10年美債收益率處於1%-2%區間,未來它的上升確實會對港股產生一定的估值壓制(1.5%-2%的階段往往最難熬)。而且,不同於去年3月預期層面的擾動,本次隨着美聯儲收緊貨幣政策,流動性大概率也會出現實質性的變化。

不過,自去年H2以來,港股走勢實際上已經由盈利前景和政策預期因素主導,美債收益率以及相關流動性因素的影響出現了“邊際鈍化”:既然在去年Q2-Q3期間美債收益率的大幅下行未能驅動港股估值回升,那麼現在它的再度上行應該也不會對估值產生太大的壓力。另外,目前恆指的估值已經到達歷史底部位置、風險溢價也處於高位,大幅下殺的空間比較有限,而隨着下半年中國經濟和企業盈利實現觸底回升,估值也將會有提前反應——屆時,即便美債收益率漲超2%,風險溢價的下行也能夠形成有效的邊際對沖,而盈利驅動的影響更將佔據主導。

因此,只要能夠避免出現類似於去年3月的不利預期“自我實現”機制,現階段港股的估值便無需過度擔憂美債收益率的攀升,2022年恆指PE至少存在9%的修復空間。

在開年的7個交易日裏,港股成為了為數不多還能保持正收益的主流市場,這與2021年跑輸全球的情況截然相反。誠然,目前交易日數還比較短,尚不能下十分有説服力的論斷,但起碼已經能給傷痕累累的港股市場帶來一絲慰藉。

正文

10年美債收益率通常被視作全球資產定價的錨,近期其走勢再度成為市場關注焦點:去年12月至今,收益率一路由1.3%走高至1.8%,漲勢之快已與去年3月的情況不相上下。對比來看,兩次急漲皆源於實際利率的陡峭上升,只不過前者主要由經濟前景改善的預期所驅動,本輪上漲則直接受美聯儲政策的收緊影響。據12月FOMC會議紀要顯示,聯儲局官員們滿意目前美國的就業狀況、但對通脹十分憂慮,因而在加息及縮表的時間和強度等方面的觀點都顯著轉鷹,超出此前預期。受此影響,美股納指已經自高位回吐10%,而港股作為典型的離岸市場,同樣存在着“殃及池魚”的擔憂。

我們在《10年美國國債收益率點評》和《港股的需求側改革》中,曾經對美債收益率的走勢及其對港股估值變化的影響進行過梳理。從後視鏡角度來看,去年3月的美債收益率上升更像是預期的改變,而並非流動性層面的實質變化——美聯儲仍維持零息政策,香港基準利率保持不變,流動性指標在H1並未明顯轉差。另外,美債收益率自4月起便開始回落,美股在經歷月餘的調整後也很快重回升軌。不過,即便只是單純的“虛晃一槍”,就已經足以把彼時處於“高處不勝寒”位置的港股的估值中樞打下一個台階,且後續“漸行漸遠”,與主流市場的表現背道而馳。因此,該階段港股的殺估值現象,更多是情緒轉弱和信心不足的結果,也是一種“狼來了”利空預期的自我實現。

與去年3月不同,本輪美債收益率的攀升直接受到美聯儲貨幣政策的收緊影響,亦即其傳導的機制將不僅僅只是預期的轉變,後續還會伴隨着流動性被逐步從金融體系中抽走的過程(Tapering--加息--縮表)。那麼,美債收益率與港股估值之間是否會再度呈現出“蹺蹺板”的關係呢?它又會否成為影響市場走勢的主要因素呢?

為回答這一問題,本文進一步將歷史上的港股估值與10年美債收益率走勢進行對比。出於數據可得性、美聯儲政策週期、公司上市日期以及恆指成分股變動等因素考慮,選取兩個時間段進行比較分析:

1. 2002年以來恆指的PE——能囊括近20年來美聯儲兩個完整的 “加息-降息”週期;

1. 2021年以來恆指64家公司經調整後的PE(整體法)——選取去年11月季調之後的64個成分股,以反映恆指的最新變動。

據20年週期的數據回測顯示,恆生指數的PE與10年美債收益率之間並非只是簡單的線性關係,可以觀測到兩個較為明顯的拐點,大致將兩者關係分為三個不同階段:

(1)當10年美債收益率處於1%-2%區間時,恆指PE與其呈現出反向關係。長端收益率隱含着市場對經濟前景的預期,因此極低的債券收益率一般是在危機深度發酵、經濟陷入泥潭、大量資金湧入債市避險之時出現(如2020年3月至2021年2月)。為應對危機,各個發達經濟體的央行還通過零利率甚至負利率等極端寬鬆的貨幣政策來刺激經濟,也使美債收益率進一步走低。在低利率和寬鬆的資金面下,權益類資產的估值迎來了顯著擴張,並逐步累積起一定的泡沫(尤其是成長類資產)。而在刺激取得成效後,市場開始預期後續經濟的強勁復甦(21年3月)以及央行逐步收緊貨幣政策(本輪),推動美債收益率逐步回升,進而對前期高漲的權益類資產“殺估值”。值得關注的是,2020年以來恆指成分股進行了多輪調整,加入大量新經濟股、傳統的金融地產股權重下降,使得整體的估值中樞有所提升,該影響在此處予以剔除。

(2)當10年美債收益率處於2%-4.5%區間時,恆指PE反而與其呈現出正向關係。該階段對應着經濟的復甦以及繁榮時期,盈利前景向好,風險溢價的下行抵消了無風險收益率抬升的影響,市場投資信心持續改善,推動PE水漲船高。一個典型的案例是2016-2017年,彼時全球經濟的景氣度均在高位,雖然美聯儲處於漸進加息的狀態之中(美債收益率走高至2.5%),但並未妨礙港股的估值提升,恆指在兩年內的累計漲幅超過七成。另一個案例是金融危機後的2009年,彼時全球的大規模刺激使美債收益率由2%走高至4%,但投資者看到了危機之後經濟全面復甦的狀態與不斷改善的企業盈利,願意給予更高的估值水平。

(3)當美債收益率超過4.5%的閾值後仍繼續上升時,恆指PE與其關係重新轉負。該階段出現在2008年金融危機前:21世紀初全球經濟蓬勃發展,但到2004年時過熱的跡象已經逐步浮現,房市的火爆更是催生了美國金融市場的全面泡沫。因此,美聯儲開始通過不斷的加息給經濟“降温”,也推動美債收益率逐漸攀升,2006-2007年越過4.5%大關,2007年6月更高見5.3%。在越過了4.5%的臨界值之後,無風險收益率的飆升使流動性的影響重新佔據主導地位,恆指的PE再度承壓下降。

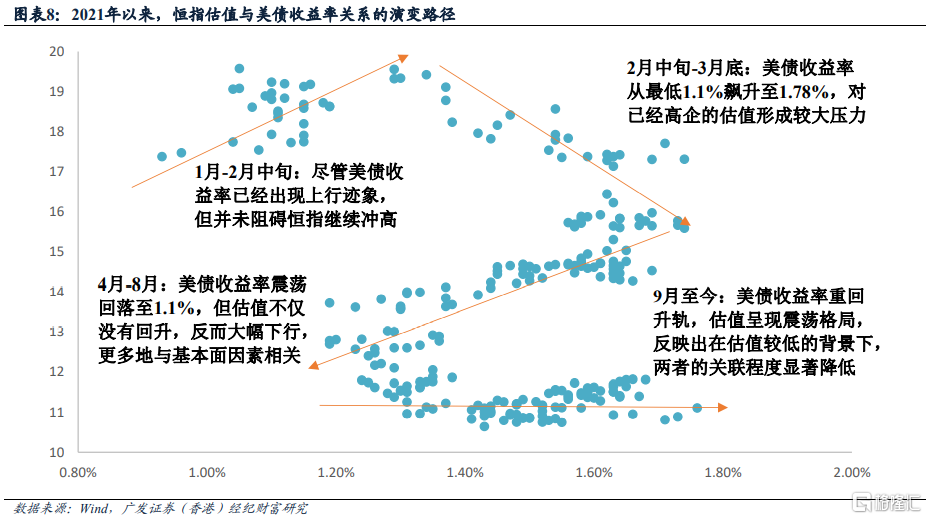

2021年,恆指估值與美債收益率關係的演變路徑大致遵循着上述的邏輯,且在3月份的下跌之中體現得尤為明顯。不過,自H2以來,影響港股的最重要因素已由流動性轉變為基本面條件,也使得恆指的估值與美債收益率走勢出現了背離:

(1)1月--2月中旬:儘管美債收益率已經出現了上行的跡象(逐漸升至1%以上),但恆指延續了20年Q4的上漲動能,估值攀升至歷史高位的19.6X。

(2)2月中旬--3月底:美債收益率從最低1.1%一路飆升至1.78%,對恆指已經高企的估值形成了較大的壓力。此後大市的下挫拖累PE水平降至15.6X。

(3)4月--9月中旬:美債收益率震盪回落至1.1%,已經接近2月中旬之時的水平。不過,恆指的估值不僅沒有收復前期的失地,反而繼續大幅下行至12.6X。此階段,估值水平與基本面因素的相關程度更高。

(4)9月中旬至今:美債收益率重入升軌。期間,恆指的估值整體呈現出震盪狀態,反映出在估值已經到達歷史低位的背景下,與美債收益率的關聯程度已經顯著降低,基本面前景是更為重要的影響因素。

考慮到目前10年美債收益率處於1%-2%區間,未來它的上升確實會對港股產生一定的估值壓制(1.5-2%的階段往往是最難熬的時候)。而且,不同於去年3月只是預期層面的擾動,本次隨着美聯儲收緊貨幣政策,流動性大概率也會出現實質性的變化。

不過,自去年H2以來,港股的走勢實際上已經由盈利前景和政策預期因素所主導,美債收益率以及相關流動性因素的影響出現了“邊際鈍化”:既然在去年Q2-Q3期間美債收益率的大幅下行未能驅動港股估值回升,那麼現在它的再度上行應該也不會對估值產生太大的壓力。另外,目前恆指的估值已經到達歷史底部位置、風險溢價處於高位,大幅下殺的空間比較有限,而隨着下半年中國經濟和企業盈利實現觸底回升,估值也將會有提前的反應——屆時,即便美債收益率漲超2%,風險溢價的下行也能夠形成有效的邊際對沖,而盈利驅動的影響更將佔據主導。

因此,只要能夠避免出現類似於去年3月的不利預期“自我實現”機制,現階段港股的估值便無需過度擔憂美債收益率的攀升。我們預計,2022年恆指PE至少存在9%的修復空間。

在開年的7個交易日裏,港股成為了為數不多還能保持正收益的主流市場,這與2021年跑輸全球的情況截然相反。誠然,目前交易日數還比較短,尚不能下十分有説服力的論斷,但起碼已經能給傷痕累累的港股市場帶來一絲慰藉。

風險提示:病毒擴散超預期、政策收緊超預期、經濟修復不及預期、地緣政治衝突

免責聲明

財富研究部為廣發證券(香港)經紀有限公司經紀業務屬下的部門,而非隸屬股票研究部。本文件應被視為市場營銷傳播文件,而非股票研究部的投資研究。本文件並未根據香港證券及期貨事務監察委員會持牌人或註冊人操守準則第16章<<分析員>>而編制。本文件不應被解作向收件人提出購買或出售任何投資或其他特定產品的招攬或要約。本文件僅供在香港分發。

本文件有關證券之內容由從事證券及期貨條例(香港法例第571章)中第一類(證券交易)及第四類(就證券提供意見)受規管活動之持牌法團–廣發證券(香港)經紀有限公司(“廣發證券(香港)”)分發。本文件僅供我們的客户使用。本文件所提到的證券或不能在某些司法管轄區出售。在香港以外的國家/地區(特別是美國本土)分發本文件是絕對禁止的。本文件並非獨立,不應被依賴作為對本文件主題的公正或客觀評價。利益衝突可能會發生。本文件所載之資料和意見乃根據我們認為可靠的目前已公開的信息,惟廣發證券(香港)並不就此等內容之準確性、完整性或正確性作出明示或默示之保證,亦不就其準確性或完整性承擔任何責任。本文件反映策略師於發出本文件當日的觀點及見解,廣發證券(香港)可發出其他與本文件所載信息不一致及/或有不同結論的材料。本文件內表達之所有意見均可在不作另行通知之下作出更改。本文件純粹用作提供信息,當中對任何公司或其證券之描述均並非旨在提供完整之描述,而本文件亦不應被解作為提供明示或默示的買入或沽出投資產品的要約。廣發證券(香港)及其關聯公司或任何其董事、僱員或代理人不對因使用本文件的內容而導致的損失承擔任何責任。本文件中提到的投資產品及建議並非特別為閣下或任何投資者而設,閣下或任何投資者必須仔細考慮自己的財務狀況、投資目標及風險取向與承受能力。閣下於作出投資前、必須充分理解投資產品涉及之風險並(如適用)諮詢閣下的法律、税務、會計、財務及其他專業顧問。過去的表現不能代表未來的業績。本文件中所載任何價格或水平僅屬參考,可能因應市況變動而有所變化。廣發證券(香港)不對因使用此等市場數據而產生的損失承擔任何責任。證券價格可升可跌,甚至變成毫無價值。買賣證券未必一定能夠賺取利潤,反而可能會招致損失。廣發證券(香港)及其關聯公司、高級職員、董事及僱員可能為本文件中提及的證券發行人提供服務或向其招攬或要約, 亦可能在本文件中提及的證券持有長倉或短倉,以及進行購買或沽售。

版權所有:廣發證券 (香港) 經紀有限公司

未經廣發證券 (香港) 經紀有限公司事先書面同意,本材料的任何部分均不得 (i) 以任何方式製作任何形式的拷貝、複印件或複製品,或 (ii) 再次分發。

香港德輔道中189號李寶椿大廈29-30樓

電話: +852 3719 1111

Fax: +852 2907 6176

網站: http://www.gfgroup.com.hk