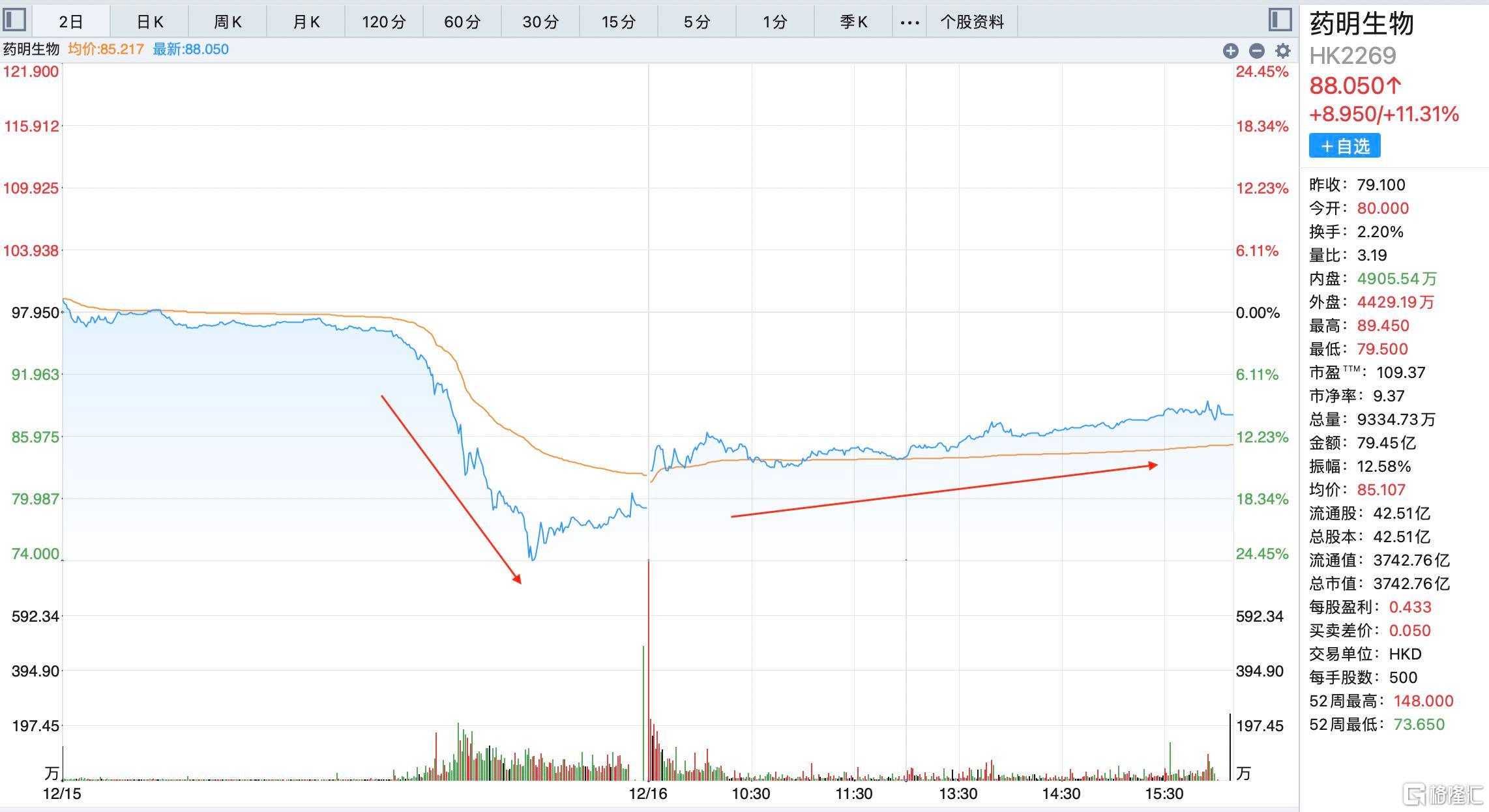

昨天下午CXO板塊集體跳水,行業龍頭藥明生物、藥明康德港股跌幅接近20%,小道消息稱美國那邊又在搞事情,涉及一些生物技術公司,結合前段時間高瓴大舉撤退CXO,不禁讓人浮想聯翩。雖然今天CXO板塊已經開始反彈了,但能否持續還有待觀察。

過去一段時間大家都被集採,醫保搞怕了,而CXO行業頭部公司由於海外營收佔比高,國內市場營收佔比很小,具有免疫醫保、集採的屬性,結合創新藥高景氣度,成為資金抱團取暖的首選,但如今美國政策的不確定性對於極度依賴海外市場的CXO行業來説又是沉重一擊。

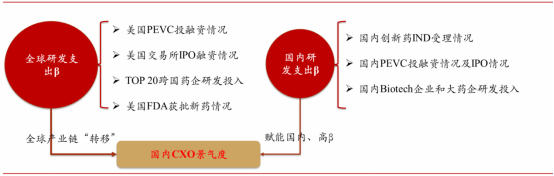

CXO行業景氣度跟蹤框架

資料來源:華西證券研究所

現在對於CXO行業的投資,一方面要擔憂景氣度下行殺估值,另一方面要評估美國政策打壓殺邏輯,即使這件事情很難發生,但你不得不考慮了。經此一役,未來CXO板塊拉估值這條路估計已經被堵死了。

今年以來生物醫藥板塊被殺的體無完膚,不管是“創新藥”龍頭恆瑞醫藥,或是生長激素龍頭長春高新,還是器械龍頭微創醫療,還包括過去追捧的“眼茅”愛爾,“牙茅”通策,等等...加上現在的CXO,到現在沒有被殺的屈指可數。

某些細分領域能活到到現在沒被殺,説明邏輯是真的硬,包括今年炒起來的生命科學上游,邏輯是國產替代自主可控疊加免疫醫保,另外就是以片仔癀為首的中藥標的,邏輯是消費屬性長期提價疊加免疫醫保,但也要思考估值問題,有可能也會是待宰的羔羊。

當下,各大券商對於2022年醫藥投資的策略都已經出爐,自下而上精選個股,尋找基本面顯著改善、低估值標的被反覆強調。

例如華西醫藥談到,過去2~3年,“選對賽道、選行業龍頭”的投資策略取得了持續的超額收益,但隨着過去幾年上漲累積下來的漲幅,上述策略下選出來的黃金賽道的個股,當前也處於估值相對高位,雖然從行業發展趨勢看,我們仍然中長期看好,但從二級市場投資角度看,上述“買賽道、買龍頭”的投資策略,輕易獲得超額收益的難度將會加大。我們認為,明年醫藥板塊的投資機會會比較“散”,更多投資機會來自“自下而上”個股的選擇,挖掘“基本面具有積極顯著向好變化、估值較低”的個股,更加容易獲得投資機會。

其實這個方向值得關注的公司還是挺多的,後文列舉幾家僅供參考。

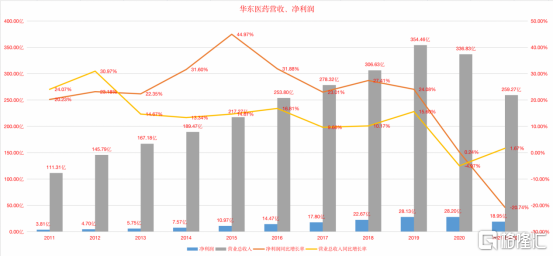

第一家華東醫藥,公司主營業務包括醫藥商業,醫藥工業,醫美三塊。醫藥工業方面阿卡波糖的失標加上百令醫保談判降價,其餘品種都經歷了集採降價,導致業績基本上沒什麼增長。雖然今年3季度業績不好看,但是公司從經營方面做了很多工作,一個是補充研發管線,二是提升研發實力,引進人才,梳理研發組織結構,第三是BD這兩年有很多收穫,包括糖尿病、腫瘤、自身免疫以及醫美。

公司醫美核心新產品少女針自2021年8月正式上市銷售以來,廣受關注與歡迎,截止到公司三季報發佈日,已實現預收款超過1億元,全年銷售有望超預期。與此同時,公司引進的R2公司生活美容儀器F0也已獲批上市,將於今年四季度正式銷售,這將為公司醫美業務貢獻新的增量。隨着公司醫美產品線日漸豐富,醫美業務綜合實力在不斷增強。

根據券商的預測,2021-2023年,公司整體營業收入為356.76、386.54、423.04億元,同比增長5.92%、8.35%、9.44%,歸母淨利潤為29.71、35.02、43.29億元,同比增長5.35%、17.88%、23.61%,EPS分別為1.70、2.00、2.47元。

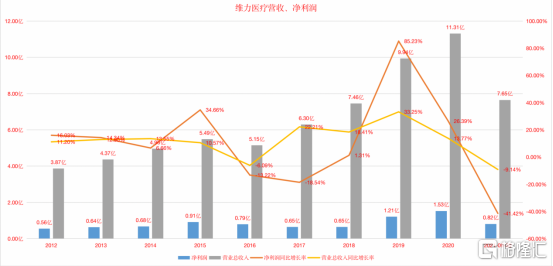

第二家維力醫療,公司作為國內醫用導管領先企業,一方面通過“自研+併購”不斷推出有確切臨牀價值的高附加值產品,帶動整體毛利率走高;另一方面,多以自有品牌銷售且率先承接新品的國內市場毛利率水平遠高於以ODM/OEM為主的外銷市場,公司近年加大內銷市場開拓,銷售規模及毛利佔比持續提升,且國內“分線”銷售模式於2020年正式發力,高毛利內銷市場增長再度加速。

2021年11月5日,公司發佈股權激勵方案,以2022-2024年剔除股權激勵成本後的扣非歸母淨利潤為業績考核目標,100%解鎖條件為2022-2024年扣非歸母淨利累計不低於1.56、3.58、6.20億元,三年複合增速約30%。

回顧歷史,2015-2018年公司扣非淨利潤基本為0.6-0.7億元,2019年併購狼和醫療後達0.97億元,2020年剔除口罩業務後基本與2019年持平,預計2021年全年扣非淨利潤約為1.15億元,假設2022-2024年分別達到1.56、2.02、2.62億元,則公司在100%股權激勵解鎖的最低要求即實現30%的快速增長,不排除有超出可能性,如果公司能夠實現上述淨利潤,拐點便已到來。

總結一下,2022年醫療行業投資低估值、基本面顯著改善標的可能會有意想不到的收穫,對於細分領域龍頭中長期看都沒啥大問題,但短期可能還是要多點耐心。