本文來自格隆匯專欄:君臨

豬企的三季度業績最近陸續披露,不出意外,一片血虧。

從目前已公吿的幾大頭部養豬上市公司來看,新希望預計虧損25.8~29.8億,正邦預計虧損55.2~65.2億,温氏預計虧67.5~72.5億。

“豬茅”牧原也開始出現單季虧損,歸母淨利潤為-8.22億。

豬企們的三季度的虧損其實不算重點,豬價快速下跌,已經突破了行業成本線,鉅虧是肯定的。

重點是生豬養殖板塊在二級市場卻先來了一波反彈。

主要豬企近期漲幅

9月以來,生豬價格加速下行,全國均價自9月初14元/公斤左右,跌至10月初10元/公斤的水平。

但同期豬股走勢與生豬價格出現明顯背離,頭部企業都出現了一波不小的漲幅。

這種豬價與股價之前也多次出現過,基本上是市場預期後續豬價繼續下探空間有限,豬價的快速下跌有望加速產能的淘汰出清。

而有部分資金判斷,豬價已經進入築底期,開始進行左側佈局,故而股價出現反彈。

簡而言之,就是有人搶跑了。

此外,國家收儲和生豬期貨也都給豬股這波反彈做了助攻,在情緒上起到了推波助瀾的作用。

不過,在這輪超級豬週期背景下,豬價自18年6月開始經歷了長達兩年半的上行和頂部區間,今年1月才開始走下行區間。

而生豬養殖利潤轉負,也是才從6月份開始的,理論上現在這個位置還有點早。

那部分資金從現在就開始選擇做左側佈局,值得嗎?

從過去幾輪週期的情況看,大概率是值得的。

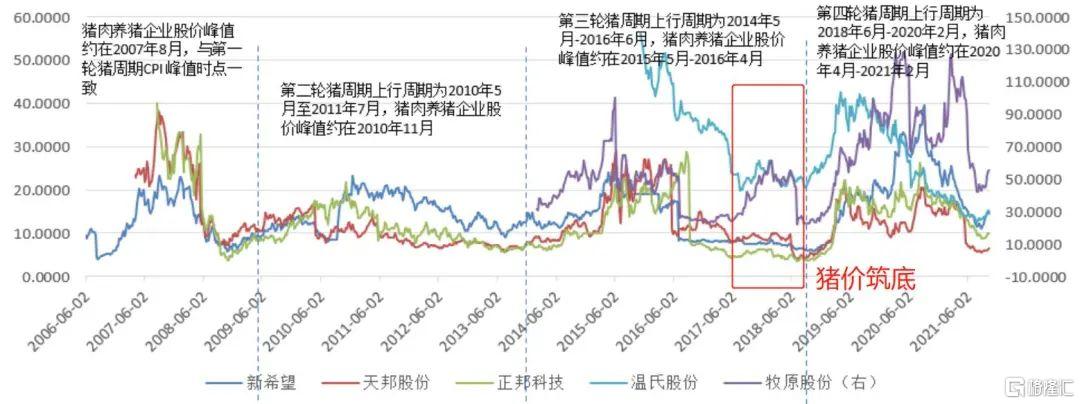

歷輪豬週期領漲個股情況

每當生豬養殖行業步入上行週期的時候,龍頭個股都會有至少翻倍以上的漲幅,如果再疊加上產能釋放,還會有更大的空間。

牧原就在積極擴張和超級週期雙buff疊加下,市值從18年6月500億漲到了年初的近5000億。

而豬價進入築底區間後,股價的下行空間卻不大。

歷年頭部豬企股價

以上輪豬週期為例,豬價在16年6月達到頂點後下行,然後從17年6月到18年6月這段時間開始築底。

豬價進入明顯底部區間的1年時間,各家頭部豬企的股價並沒有出現明顯回撤(牧原坐了趟過山車),這還是在18年滬深300跌了25%的背景下。

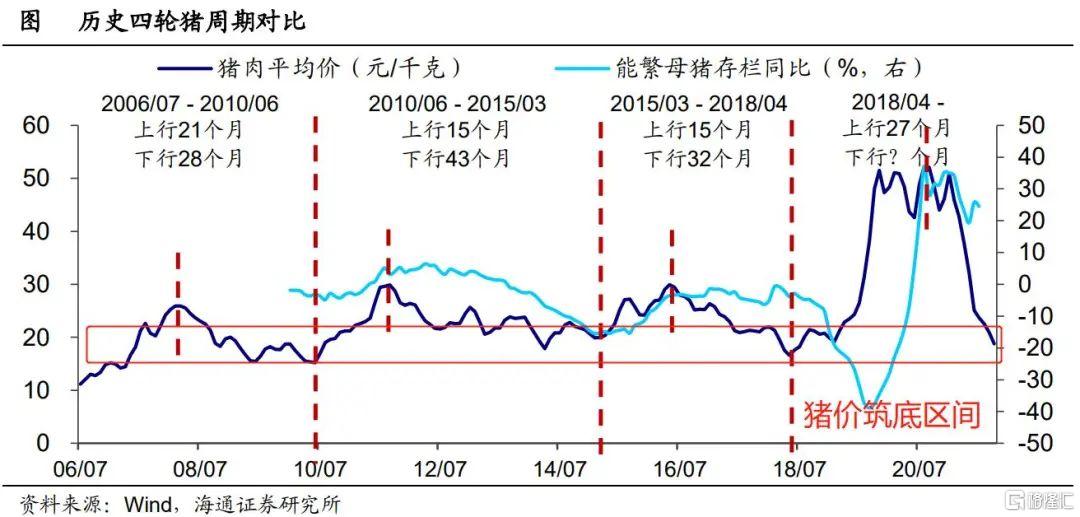

歷年豬肉價格及能繁母豬存欄數據

而今年生豬出欄量大增,豬價下跌速度超出所有人預期,參考以往幾輪情況,在絕對位置上,本輪豬價已經進入了築底區間。

也就是所謂的“上有空間,下有保底”。

所以儘管豬價開始下行的時間還不長,也還遠沒有到反轉的時候,但部分資金開始左側佈局的大邏輯依然經得起驗證。

不過,中間最大的問題還是時間成本和機會成本。

本輪豬價處於高位的時間就遠超以往,如果能繁母豬去化速度慢,豬價很可能會在底部區間磨個很長時間。

有投資人或機構願意用時間換空間,選擇在交易不擁擠的左側位置提前佈局,等一個低風險高收益的機會。

而大部分人沒有什麼持股耐心,當自己拿着豬股卻看到別人在鋰礦、電池、光伏上不斷“吃肉”的時候,難免會心生動搖。

所以投資養豬股時,總體上還是要對買點、週期階段有一個大概的認知。

買點在哪?

很多人在下行週期對投資養豬板塊的心理是,

“不着急,等行業出現拐點,公司有反轉預期的時候再入手”。

這個沒毛病,不過當你確定行業開始反轉的時候,全世界都知道了。

每天逛菜市場的大媽,對於豬價變動的敏感程度,可能比你還要強不少。

而且公司業績相對豬價有明顯的滯後性,毛利率、淨利率、ROE這些財務指標基本上落後豬價1個季度左右。

因此想要通過判斷拐點,進而確定買點,對業餘投資者來説難度太高,但我們可以根據現有數據大概做一個判斷。

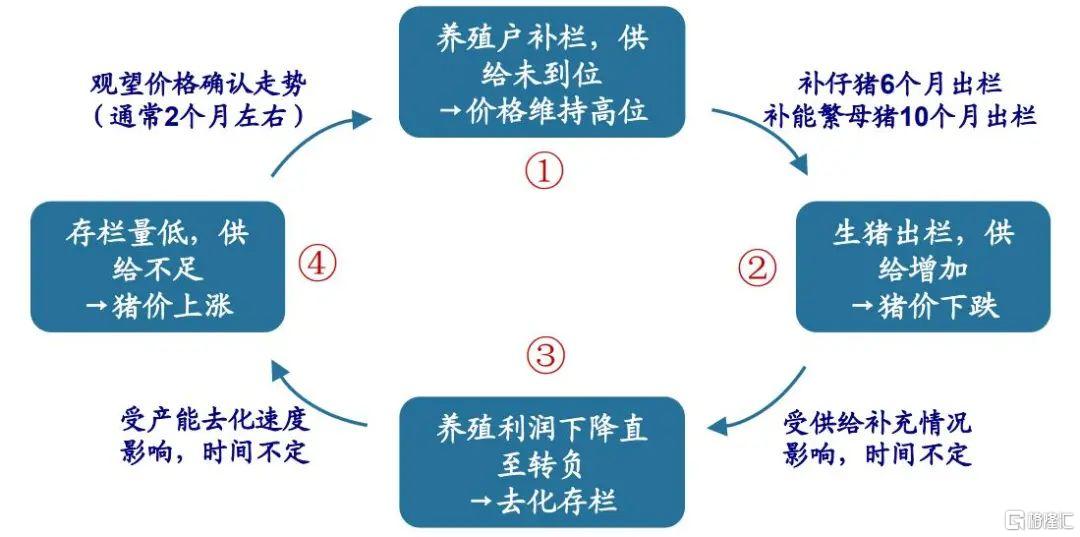

以蛛網模型為基礎,豬週期遵循着“豬價上漲-母豬補欄-生豬供大於求-豬價下跌-能繁母豬淘汰-生豬供不應求-豬價上漲”的過程。

豬週期過程

能繁母豬是行業的基礎產能,其存欄量變化領先生豬供應約10個月時間。

在判斷養豬行業趨勢的時候,能繁母豬存欄量變動是跟蹤重點,而豬價是其滯後反應。

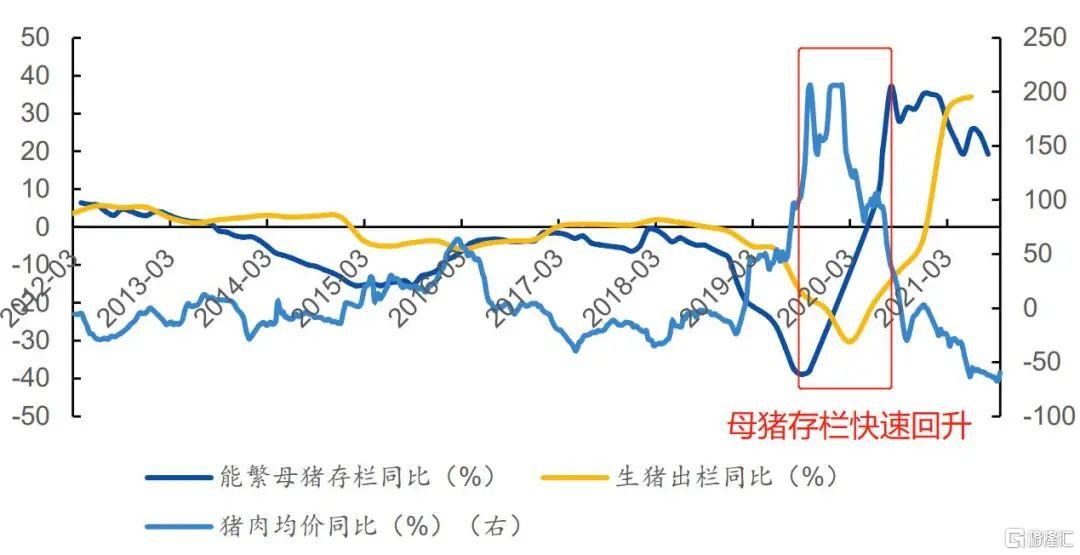

當前這輪週期中,生豬養殖行業的整體利潤從6月開始轉負,到目前已經降至深度虧損區間,存欄的去化過程開始。

根據農業部數據,我國的能繁母豬存欄在7月結束了連續21個月的增長,開始環比回落-0.5%,此後8月降幅擴大至-0.9%。

6月末的能繁母豬存欄達4565萬頭,9月末為4459萬頭,降幅達2.3%。

也就是説,受利潤虧損的影響,能繁母豬存欄預計是在7月份出現拐點,開始去化進程。

絕對數量上看,4500萬頭的存欄還是太高了,要想對豬價產生明顯積極影響,至少要有10%的降幅,也就是先降到4000萬左右。

降幅多少並不絕對,14年那輪的最大降幅僅為15.5%,而19年受非洲豬瘟影響,能繁母豬存欄同比降幅最高接近40%,最低存欄量不超過2000萬頭,造成後續豬價的超高位運行。

養殖户從母豬補欄到育仔、催肥直到生豬出欄,大約要10個月左右的時間,因此19年底開始的母豬快速補欄,其實已經預示了今年豬價的持續回落。

這輪週期中,20年Q2以後生豬出欄同比開始出現拐點,也是由於養殖户們從19年Q4開始大量補欄母豬。

能繁母豬的存欄同比從19年9月的-39%,快速恢復至20年7月的20.3%,中間的時間大概在10個月左右。

按這個情況分析,如果當下的能繁存欄同比從7月份開始持續轉負,中間不因為豬價回暖而反彈,行業出現反轉的最快時間也是在明年4月份之後。

也就是説,在明年2季度之前,豬價可能出現季節性波動,但想進入上行區間不太現實。

所以基於母豬存欄的拐點時間,目前主流觀點是認為明年Q2豬價會實現基本企穩。

如果期望能儘早拿到車位,又不想付出過高的時間成本,在避開春節1、2月份高豬價對股價的干擾後,較好的左側時點可能在今年底或明年3月份。

低豬價持續多久?

能繁母豬的去化大幕已經拉開,但各方對於去化速度、豬價反轉預期的判斷存在差異。

根據部分券商調研、交流紀要、上市公司問答的情況,規模養殖户、飼料企業的看法相對樂觀,很多覺得明年二季度企穩,下半年進入上行週期。

散養户的悲觀情緒更多,覺得中間的價格反彈會減緩母豬去化,造成底部區間拉長,反轉可能要到23年。

豬價拐點究竟何時到來,取決於供給何時消化,而要去供給,最根本的驅動還是養殖利潤。

參考上兩輪週期產能去化的原因、節奏等情況,不考慮非瘟再次爆發的前提下,產能去化的速度跟深度虧損的程度相關。

當豬價能夠達到深度虧損區間,完成產能去化的時間會大大縮短。

從這個角度,本輪能繁母豬產能去化速度可能是超預期的。

大眾的普遍想法是,這輪豬價在高位的時間很長,養豬企業都賺的盆滿缽滿,積累了大量現金,那麼在下行時候,能支撐的時間就會更長。

這個邏輯的問題有點大,明顯高估了企業和散養户們在盈利後的現金儲備意願。

規模養殖企業在一輪上行週期中,會把盈利不斷投入,轉化為出欄量,換取規模的不斷擴張。

10年前的豬價在12、13塊,目前的豬價也是這個水平,但頭部豬企的市值卻翻了很多倍,就是因為會利用每輪的盈利進行再投入,不斷擴大規模。

如果每回都把賺到的盈餘進行留存,或者預留部分後進行分紅,那豬企的市值會在區間做來回震盪,不可能有突破性成長。

散養户也是一樣,機構調研後的反饋是,散户們賺錢後要麼會去買車買房,要麼會去擴產,總之不會留很多現金。

豬企在下行期的虧損如果換算成公式的話,大概是“虧損總額=虧損深度×出欄規模×虧損時間”。

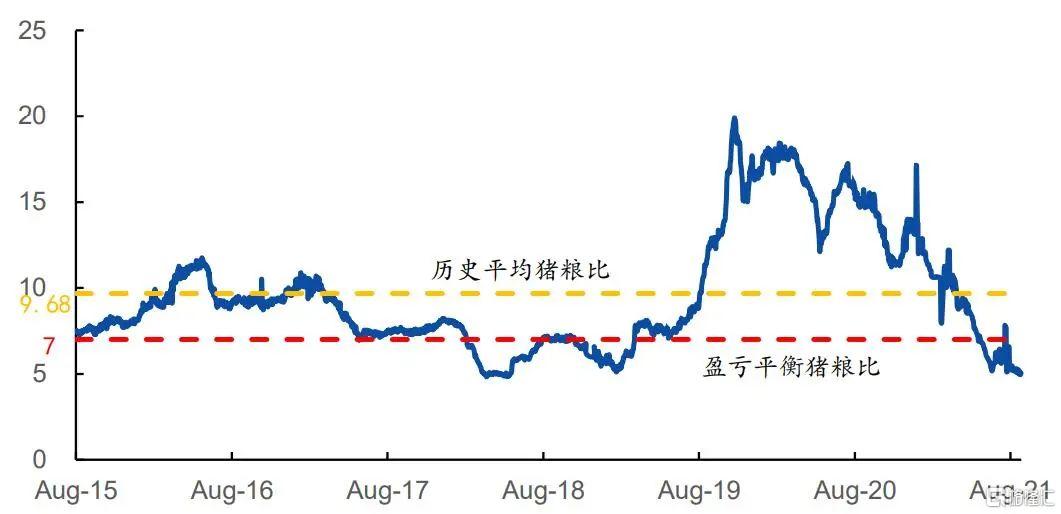

虧損深度可以參考豬糧比,今年6月份官方指引,將盈虧平衡時的豬糧比從1:6上調到1:7,對應的豬肉價格在18~19元/公斤之間。

歷年豬糧比數據

目前豬糧比處在歷史低位,前陣子的數據在1:5左右,10月有所反彈,全國各地的水平在1:5~1:6之間,對應13塊左右的價格,每賣一公斤豬肉要虧5-6元。

上市公司中,牧原的完全成本15塊左右,三季度接近14塊,温、正、新按虧損額進行分攤,完全成本都在20塊以上。

散户不算人工、折舊攤銷、管理費用,完全成本比規模企業低,好一點的可以到12~14塊/公斤。

從6月份開始,行業頭均虧損進入了500塊錢區間,9月底最大虧損超過700塊錢,早就進入了深度虧損區。

出欄規模上,現在仍在高位,到明年一季度還會保持增長。

所以,公式“虧損總額=虧損深度×出欄規模×虧損時間”在前兩項都是倍增的時候,虧損時間可能會被壓縮,去化進度加快。

因此時間上看才幾個月,但上市豬企的虧損幅度都十分巨大,温氏、正邦都在3季度一把虧光了去年一整年的利潤,而全行業未來兩三個季度還要持續虧損。

產能上,6月份開始淘汰的主要是性能較差的三元母豬,現在基本淘汰的差不多了,9月份開始逐漸淘汰好一點的三元或二元。

比較擔心的就是4季度豬價出現大幅反彈,幅度越大越影響去產能進度,導致後面出現雙底,底部時間被拉長。

總體認知上,規模企業都知道未來2、3個季度是行業寒冬,會對資金做壓力測試,有缺口的就通過借貸、定增、可轉債的方式籌錢,目標是活到明年下半年。

10月初10塊/公斤的底部確立後,豬價快速下跌的這段風險基本已經完全釋放,存在一定的安全邊際。

當前的主要風險就成了企業會不會破產。

豬茅還能買?

現在各類股吧、論壇上,有兩家公司經常會引起多空雙方激烈撕逼,中遠海控和牧原股份。

相比於對“海狗”高盈利能持續多久的爭論,牧原空方的集中點是財務造假問題。

筆者之前對豬企有較長時間的研究,看過網絡上很多質疑牧原的文章和分析後,發現其中大部分對於牧原和養豬行業的認知水平還不太夠,沒抓住質疑的重點和時機。

筆者在過往文章有過討論,質疑企業造假的核心和重點在於現金流分析,歷史上造假且暴雷的公司基本都是現金出了問題。

牧原的質疑文章,主要停留在對於高毛利、高固定資產、高存貨、大存大貸、關聯交易這些層面,也就是在資產負債表、利潤表這兩裏面玩找茬,很少有從經營性現金流量入手的。

財務三大報表相互勾稽,你只看其中兩個,分析出花來也沒用。

比如賬面上的890億固定資產和豬舍裏千萬頭生豬存欄,沒人知道有多少,一般人實錘不了,證監會也實錘不了。

你説它數據比同行亮眼很多,那也很難證明是因為過於優秀,還是真有問題。

分析核心還是要將資產負債、損益端與現金端掛鈎,結合行業知識判斷其中是否有邏輯硬傷。

牧原歷年的收現比均維持在1以上,2014年後的累計淨現比也接近1,也就是牧原上市後所賺的錢基本都有現金做支撐。

這種情況從外部去質疑是沒有結果的,真要有體外資金配合做循環,那你也得去公司內部查單據。

此外,生豬養殖是強週期行業,你在豬價高位的時候去錘也沒效果,企業吃了高豬價紅利,賬上有錢,根本不會暴雷。

最好的質疑時點就是像現在,行業都在鉅虧的時候,假如牧原這輪資金鍊斷了,破產了,才能驗證質疑的準確性。

而現實是,到了週期底部時,造假的豬企可能會死,沒造假的豬企也可能會死,如果持續深虧,明年3、4月份就可能出現暴雷公司。

所以,站在投資者的角度,去探究豬企是否造假意義不大,除非是想練一下財報排雷能力。

相比之下,研究一下豬企的資金儲備、生產成本情況更加務實。

牧原前三季度籌資淨額是96億,大概跟可轉債95.5億元相當,後續還有60億的定增。

温氏、新希望、正邦上半年的籌資淨額分別是185億元、179億、8.52億,除了正邦外,另外三大都在積極融資準備過冬。

不出意外的話,控制好資本性開支,做好資金壓力測試,頭部豬企不難熬過這輪底部週期,如果牧原明年上半年不爆雷,那未來3年都很難出問題了。

真想買豬茅又拿捏不準,不妨等到明年2季度形勢明朗了再考慮。