這一週,食品飲料的漲價行情輪番滾動,先是賣醬油的海天味業、再是賣酒的貴州茅台,今天輪到了安琪酵母頭上。

儘管海天味業在漲價傳聞上給予了否定,而貴州茅台只給了個憧憬,但是安琪酵母卻真的提價了。根據公司對市場早前流傳的一則漲價通知:因上游原材料價格大幅上漲,公司決定自9月30日起對部分品種上調出廠價。

今日安琪酵母證券部人士迴應,公司確實是有漲價。

在該消息的刺激下,今日安琪酵母漲停開盤,不過,盤中開板,但收盤仍收漲8.29%,股價重新站上50元。

若拉長時間線,5-8月資金瘋狂炒作鋰電、光伏等新能源以及煤炭等傳統能源產業,食品飲料板塊指數從高點下來,跌幅達到25%,安琪酵母從高點下來,最大跌幅達到40%。

不過,伴隨着近日資金往食品飲料等板塊迴流,期間醬油龍頭、白酒龍頭被傳提價,提振市場情緒,近一個月食品飲料板塊指數反彈13%,安琪酵母的股價從低點反彈也近30%。

那麼,前陣子安琪酵母為何跌得慘?如何看待公司的長期價值呢?

01

股價因何下跌?

公司股價慘遭回撤,與以下兩個因素無不關係。

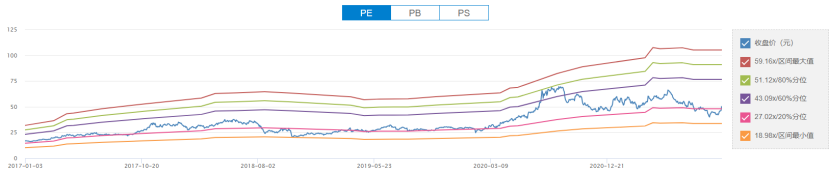

一個是去年在整個食品飲料板塊估值集體高漲的時候,公司的估值渠道了60倍,而此前公司平均估值位於30倍左右,今年年初公司估值仍然達到45倍,目前公司股價較5月高點下跌25%,估值回落至25倍,其實是擠掉了估值泡沫。

另一個則是公司自身的經營表現有關,今年上半年公司實現營收52.3億元和扣非後淨利潤7.3億元,分別同比增長20.6%和8.5%。其中第2季度單季實現營收25.8億元,同比增長12.5%,實現扣非後淨利潤3.1億元,同比下降19.8%。

公司業績不達預期,主要與下面兩大因素無不關係。一方面是成本上漲,包括糖蜜價格上漲、包裝材料價格上漲。其中糖蜜是生產酵母的主要原材料為糖蜜,佔安琪酵母總成本的45%。糖蜜屬於製糖的副產品,其價格與白糖價格呈正相關。

受泰國、俄羅斯、歐盟以及巴西等甘蔗主產國減產,導致全國白糖供應出現短缺或緊缺。截至今年6月底白糖現貨價格為相較年初上漲了6%-9%,同比上漲了3-5%。

另一方面,公司的下游需求承壓。去年在疫情下,不僅家居烘焙火熱,並且各種麪食和烘焙產品在市場上大幅鋪貨。但今年隨着疫情得到控制,人們對於烘焙產品的消費需求下降。

短期內,公司原材料成本並未有明顯改善,但是公司對部分產品漲價將有利於緩解成本端壓力,從下游需求來看,市場消費不景氣將制約公司產品銷量增長,或拖累產能利用率,進而繼續降低公司盈利水平。因此,公司漲價後,仍不能對公司的盈利能力太過於樂觀。

目前國內酵母行業的市場規模增長有限,主要是酵母的幾大下游行業中,中式麪點在總需求中佔比最高,超過40%,其次是烘焙食品,佔比26%。國內中式麪點市場發展較為成熟,銷量基本保持平穩;烘焙市場由西方傳入,仍處於較為快速發展,預計未來5年銷量複合增速6%-8%;下游釀酒行業中白酒行業呈現明顯結構性增長,總量基本保持平穩或略有下降。

不過,安琪酵母作為行業龍頭,不斷的豐富酵母的應用品類,包括烘焙用酵母,釀酒類酵母,調味品YE,飼料,化肥以及保健品等。與此同時,公司不斷推動海外產能建設,發展海外市場。

02

核心優勢

放中長線來看,安琪酵母還是有看點的。

首先,酵母行業的集中度高。截至2020年底,全球酵母總產能達到170萬噸,國際三大巨頭法國樂思福、AB馬利和安琪酵母產能市場佔有率分別為31%、17%和16%。三大巨頭在國內市場的份額佔比更高,其中,安琪酵母國內總產能超過20萬噸,佔據全國總產能55%,高於法國樂思福(23%)和AB馬利(12%)。

與前兩大國際龍頭髮展路徑相仿,推動產品國際化是公司主要發展戰略之一,目前公司在埃及和俄羅斯分別建有3.5萬噸產能和3.2萬噸產能(有1.2萬噸產能仍在建造中),去年公司國外收入佔比接近30%。

目前安琪酵母在建產能包括俄羅斯2萬噸酵母生產線、伊犁3.2萬噸搬遷酵母產能以及睢縣擴建6600噸特種酵母產能,濱州公司年產1.1萬噸高核酸酵母製品,5000噸酵母抽提物。

預計中長期安琪酵母的產能將持續提升,行業集中度將進一步提升。

而安琪酵母能夠制約國內其他廠商靠的是:

第一,技術與資金壁壘。酵母行業不像醬油和烘焙行業,家庭手工坊能夠搞得起來。實際上,酵母行業的投資不僅在技術上有壁壘,並且在資金要求上也較高。以安琪酵母為例,根據公吿,2020年安琪酵母在雲南普洱設立子公司建設年產2.5萬噸酵母生產線項目的投資金額是5.4億元,建設週期大概是1-2年,除此之外,每年生產線的維護費用支出。

由於前期高昂的支出,對於沒有技術積累的產商來説,很可能就止步了。

第二,渠道壁壘。酵母行業客户多為食品廠等B端企業,以安琪為例,大部分客户為 B 端客户,絕大部分為食品廠、大型麪包房、饅頭店等。食品工廠在選定合適的酵母配方後,通常將固定使用且不易更換配方,客户的產品使用黏性較強。

隨着烘焙食品在家庭端的興起,酵母在C端的需求也在逐漸增加,但是由於國內酵母行業集中度高,並且安琪酵母市場佔有率高達50%以上,無論是規模還是成本,安琪均具備優勢,具有議價權。

當前,儘管社區團購在C端將大部分的快消品壓得很低,但是對於安琪酵母的影響並不大,主要是在國內酵母市場,安琪酵母一家獨大,市場上很難找到其他酵母品牌的替代品。

短期內,公司擁有一定的定價權,具備轉嫁成本能力,但是應當考慮在下游消費較為低迷的情況下,公司產品面臨市場需求不足的難題。

中長期來看,公司面臨行業增速放緩,不過,公司積極拓寬產品下游領域,以及發展海外市場,將比競爭對手贏得更多的增長空間。

從公司的估值來看,截至今日收盤,公司動態PE為25倍,處於歷史的20%分位水平。過去幾輪酵母週期中,公司通過產能夠優勢,迫使競爭對手退出市場,如今行業增速放緩,未來公司能否迎來估值修復和抬升,主要關鍵在於下游消費恢復。不過,這恐怕還需要較長的時間。