1

公司簡介

海康威視是綜合安防領域龍頭企業,以視頻為核心為企業提供智能物聯網解決方案和大數據服務。公司是領先的視頻產品和內容服務提供商,業務覆蓋綜合安防、大數據服務和智慧業務等多領域。公司主要產品涵蓋視頻監控系統的主要設備,包括前端感知設備、後端存儲設備以及顯控設備等。

公司在綜合安防領域連續8年蟬聯全球視頻監控行業第一,A&S全球安防榜單中連續4年蟬聯第一。

2010-2019十年營收增長16倍,淨利潤增長12倍。公司營收從2010年的36.05億增長至2019年的576.58億,十年CAGR+36.1%,增長16倍;歸母淨利潤從10.52億增長至124.15億,十年CAGR+31.6%,增長12倍。

而海康的股價也不負眾望,過去十年雖然中間多次受到外部打壓,但依然漲了12倍。

2

股權結構

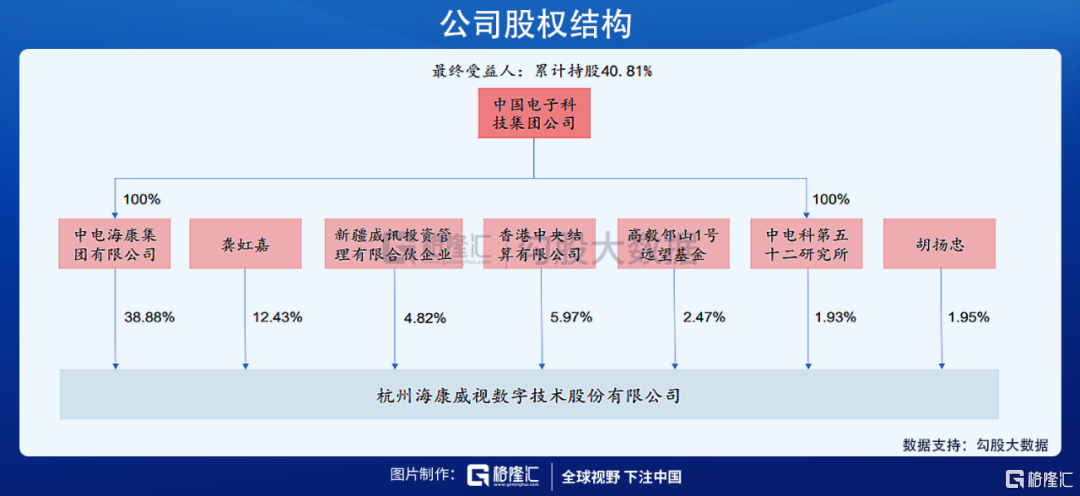

公司股權結構穩定,大股東為中電海康集團有限公司和中電科集團第五十二研究所,隸屬國資委的中國電子科技集團,共計持股40.81%,持股結構穩定。

另外,公司創始人副董事長龔虹嘉持有公司12.43%的股份,創始人總經理胡揚忠持有公司1.95%的股份。

3

公司業績

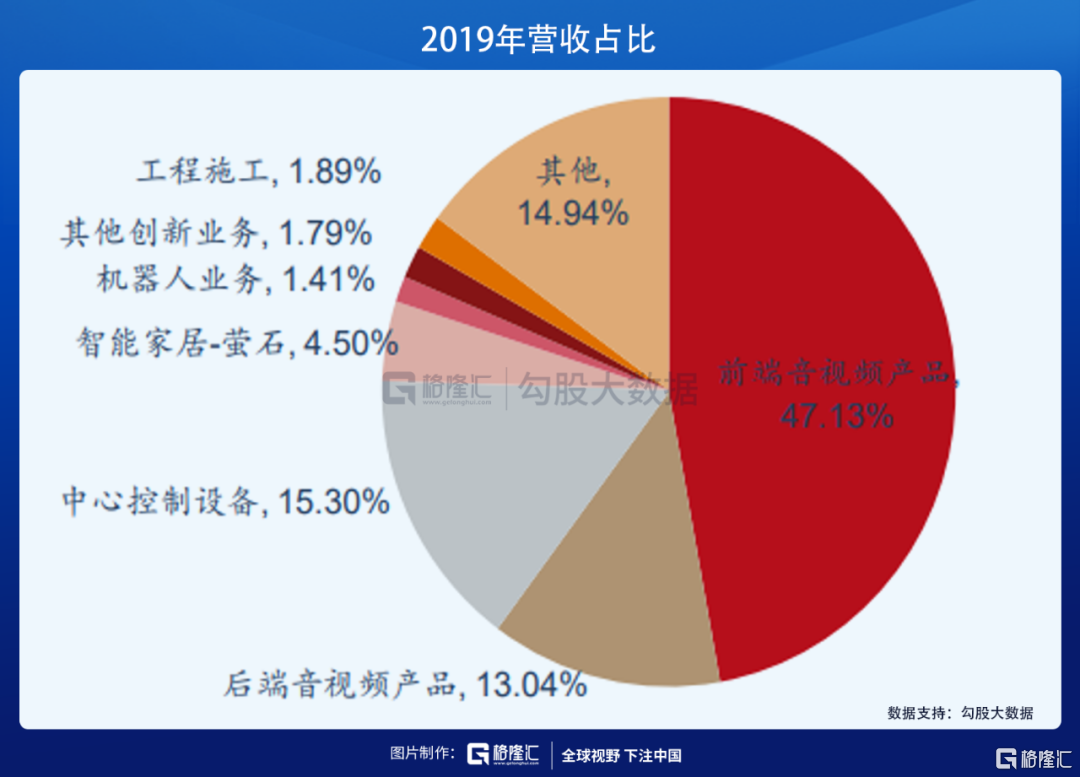

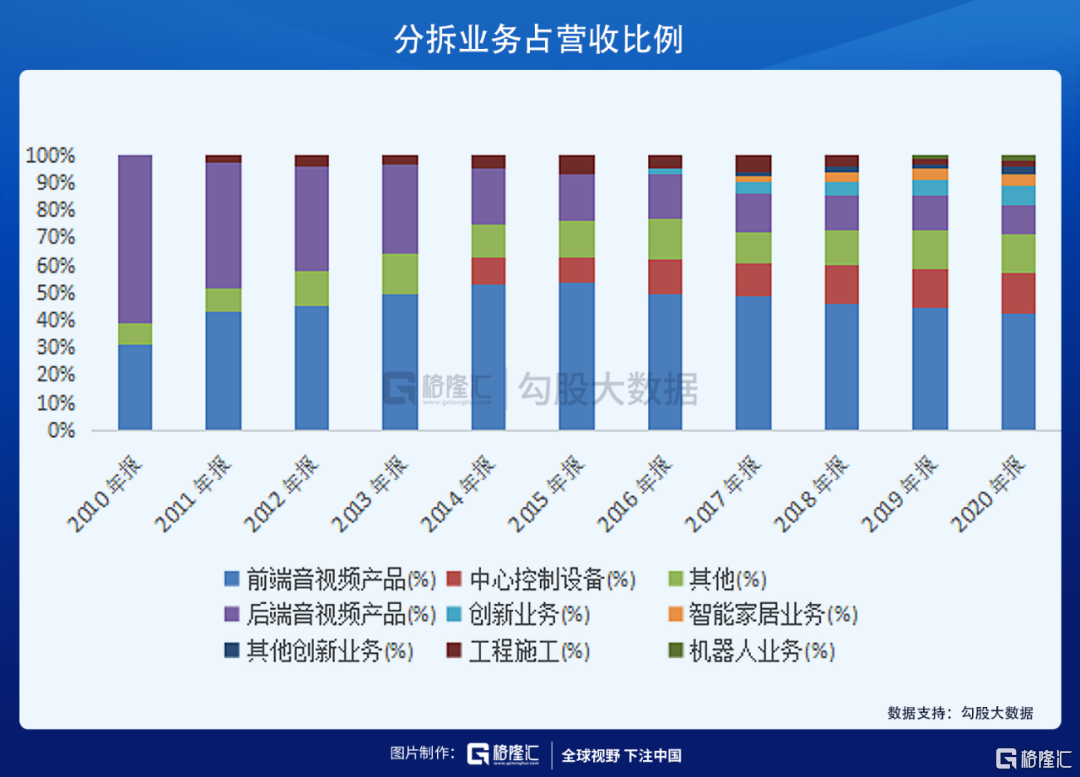

主營業務包括前端音視頻產品、後端音視頻產品、中心控制設備和智能家居等創新業務。2019年公司前端、後端、中心控制和智能家居的營收佔比分別為47%、13%、15%、5%。

2020年報,複合預期

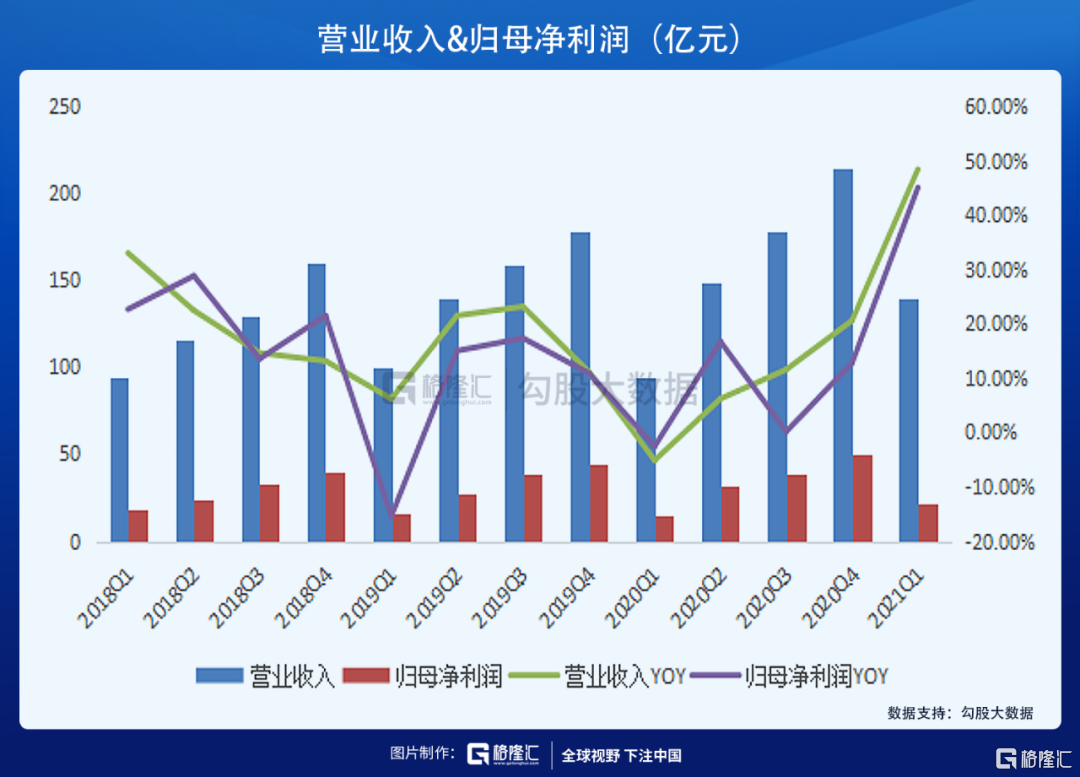

2020 年公司實現營業總收入 635.03 億元,比上年同期增長 10.14%;實現歸屬於上市公司股東的淨利潤133.86 億元,比上年同期增長 7.82%。其中,匯兑損益約8.8億元。分季度看,Q4收入增長24.56%,實現了全年逐季增速提升。

2021Q1業績情況,超預期

21Q1實現收入139.88億元,同比增長48.36%;歸母淨利潤21.69億元,同比增長44.99%(市場預期25%);扣非後淨利潤為20.22億元,同比增長37.64%。

Q1有幾個亮點:

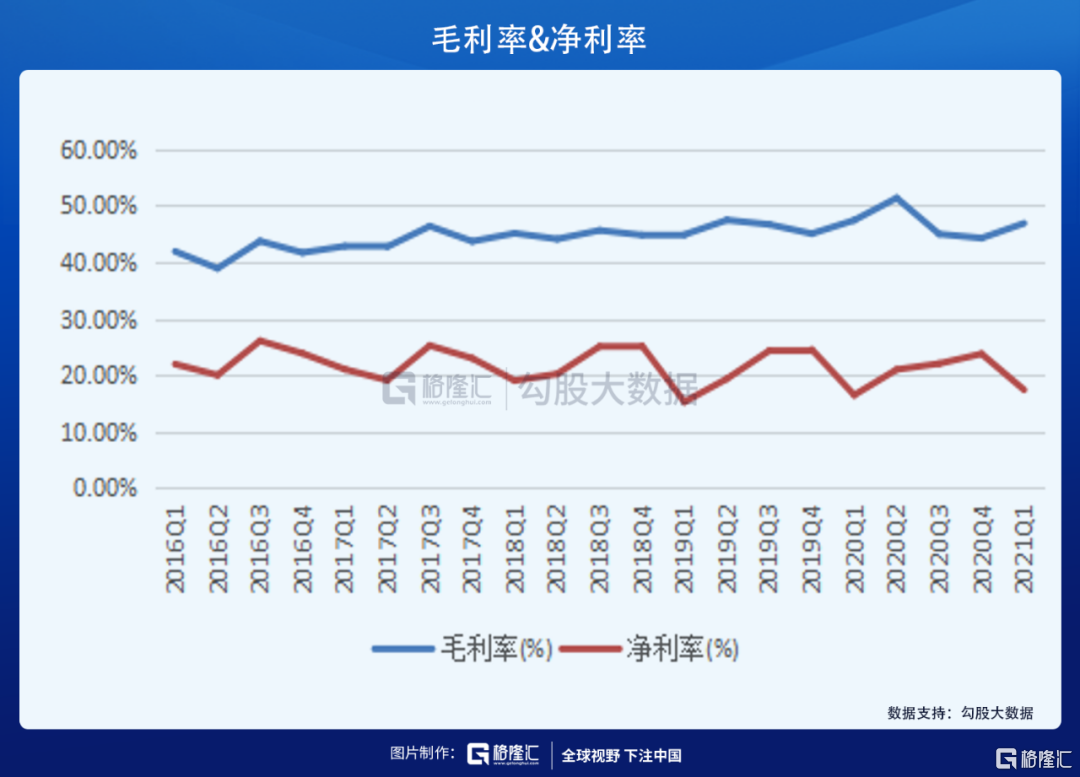

毛利率:21Q1毛利率達到46.8%,為2015年以來的次高值(20Q1最高47.4%),軟化和AI進展快。

薪酬:20Q3/Q4總薪酬同比+2.4/9.1%,增速均遠低於收入/實際利潤增速;全年員工總數僅增長6%,統一軟件後人效持續提升!

創新業務:機器人業務營收13.6億(+66.9%),證明AI賦能應用加速落地;創新業務整體收入+39%,佔比已達9.7%。

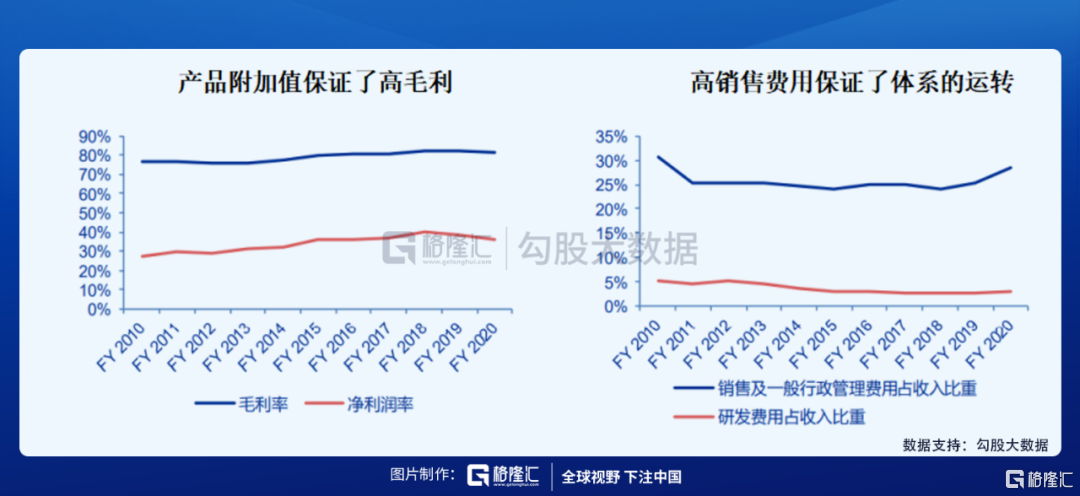

2019年,公司毛利率為46%;海康在AI和軟硬件能力的加持下,高附加值方案佔比將不斷提升,在長週期的維度上,毛利率將呈現上行的趨勢(但短期在外部因素影響下,可能有波動)。

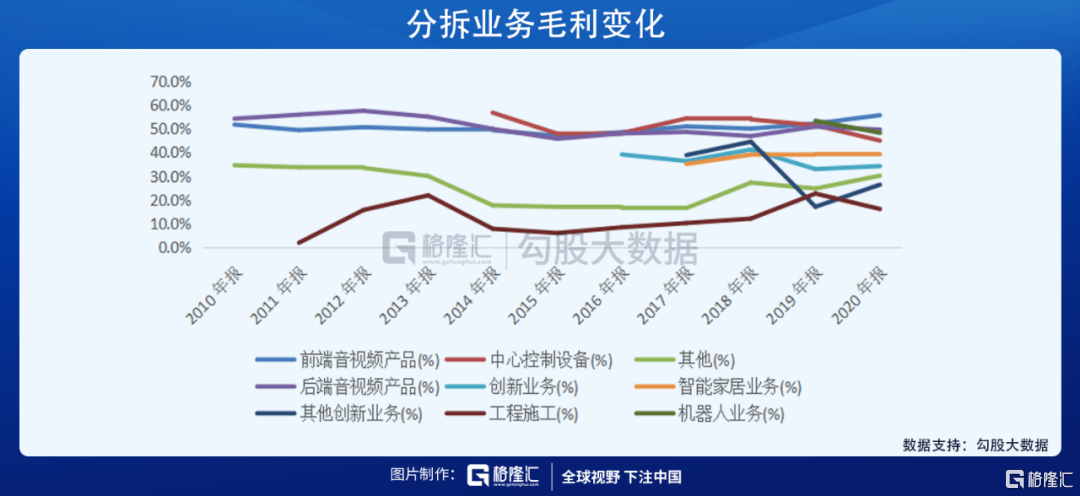

分產品來看,2019年,公司前端產品、後端產品、中心產品的毛利率分別為52.10%、50.80%、51.38%。公司營收佔比最大的前端產品的毛利率水平較為樂觀,公司上市10年來始終保持在50%左右。

而公司另外兩大營收來源後端產品和中心產品,雖然有所波動,但是也維持了50%左右的毛利率水平。

前端音視頻產品營收佔比47%,已經成為營收中的最大組成部分,後端產品和中心控制產品佔比分別為13.04%和15.30%。

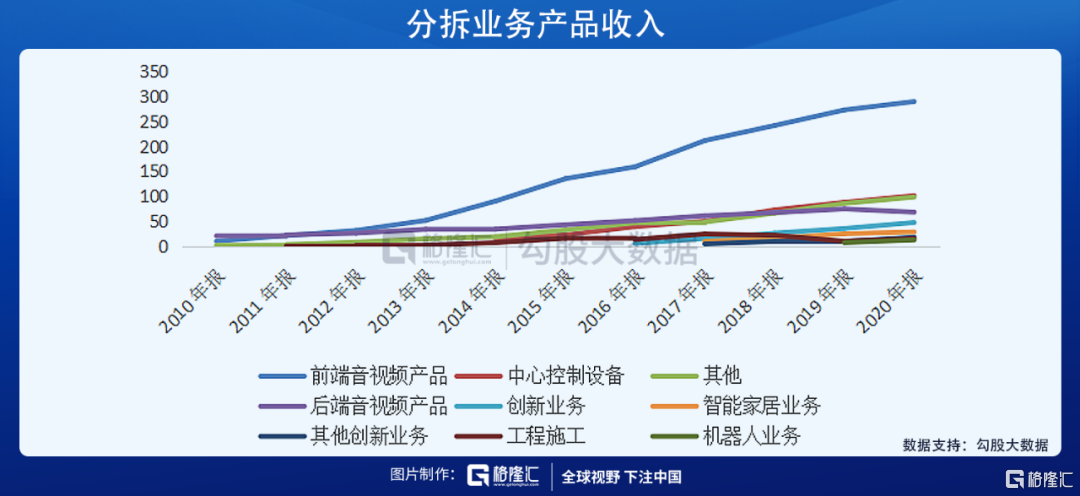

從各個產品來看,前端產品增速和增幅最快,由2010年的11.07億元增長至2020年的288億元,10年間CAGR達到39%。

海康威視自上市以來研發投入持續增加,研發費用率始終保持在8%左右水平,並且最近3年研發費用率呈逐年上升態勢。

2019年,海康研發費用達到63.79億元,研發費用率10.04%,為大華股份研發費用的兩倍。同時,公司依靠1.9萬人的行業內最大研發團隊不斷研發新技術並落地轉換為具體產品。

公司已完成統一軟件架構平台的搭建,隨着模塊化複用的提升,開發與定製化研發投入可以進一步縮減,並在較低的人員/薪酬增速基礎上,維持收入中高速增長,軟件複用帶來的人效提升邏輯開始兑現。

2020年報已經驗證上述拐點:銷售費用率開始明顯往下走。與此同時,2020年銷售/管理/費用增速分別為1.67%/-1.78%,也均顯著放緩。

從公司的業績來看,數據極為漂亮,過去10年營收和淨利潤都保持着高速增長,具有較高的毛利並且未來有持續上升的動力;另外,銷售費用也在完成統一軟件架構平台的搭建後增速開始大幅減緩,未來將持續對業績產生貢獻。

4

公司的三大預期差

海康雖然受到美國的極限打壓,在短期業績上受到一定的壓制。但海康在美國的業務本身就小,更多還是情緒的影響。

而海康企業本身具備極強的內生增長能力,有三方面的能力當前是被市場低估的。我們來好好聊聊這三方面的事。

(1)作為頂尖的軟硬件公司,海康威視的長期前景和競爭力仍然被低估;

①成長性方面,現金流成長曲線與SaaS/軟件產品公司類似。

軟件產品的粘性較高,SaaS尤為突出(續約率常高於90%)。由於營銷費用主要聚焦於增量客户,通過費用轉化,生成新收入的比例會更高。理論上,SaaS的成長性會高於一般科技企業。

基於硬件銷售後的軟件持續升級,可能會產生跟它們類似的續約率。消費電子的蘋果、智能駕駛的特斯拉、芯片設計的英偉達、通信設備的思科為典型案例。

②海康不僅充分利用了渠道的倍增優勢,同時自建營銷體系貼近客户,處於精巧的均衡。

一方面,海康聯合了數萬家工程商、經銷商和服務外包商等合作伙伴,並在2018年組建SMBG,努力打造產品分銷、安裝和運維服務、SaaS共享為一體的產業生態和平台,利用海康雲商平台加強經銷商線上線下的統一支撐,服務於規模龐大的長尾市場;

另一方面,海康極為重視自有銷售體系的建設,不斷推進資源向前線傾斜,於2018年將省級分公司升級為業務中心,並在重點地市下設二級分公司,將銷售、研發、技術支持資源前移,將市場觸角與決策中心前移,從而更近距離的接觸和服務客户,並不斷完善解決方案的定製化能力與顧問式銷售能力。

以上自有營銷體系與渠道經銷體系的協同,既能夠更好地滿足用户碎片化的需求,減少信息傳遞的中間環節,充分挖掘客户價值;同時利用數量龐大的渠道合作伙伴覆蓋長尾市場,實現價值的倍增,二者處於精巧的均衡。

(2)AI賦能新業務的護城河、增量空間、對業績貢獻進一步明確;

①AI賦能:高門檻的長期賽道

AI中台化,是海康威視鞏固工程化優勢的重要一環。全體研發團隊可以基於統一的軟件構架,背對背地開展協同開發,在平台、接口和風格上保持一致,採用“構架+組件=產品”的模式進行軟件產品構建。

海康威視組件數量已從2018年的275個增長到2019年的1,644個。其中,可被複用的基礎環境組件、通用服務組件和共性業務組件經過24,000餘套出貨軟件的現場運行驗證。在統一軟件技術架構的開發模式下,軟件產品中組件複用率達到93%。

也因此海康威視相比競爭對手擁有更高的工程化效率、更低的工程化成本、更高的用户滿意度,護城河動態加深。

②自上而下,AI賦能每年額外減少薪酬成本1500億

市場關注海康威視開拓AI賦能業務後,市場空間以及EBG的成長性。測算AI賦能/工業自動化的推廣應用,每年可額外節省近1000億元製造業薪酬成本。

2025年後,製造業,若將採礦、交運倉儲、批發零售等四大行業每年得益於AI賦能節約的薪酬成本達到1500億元。

未來市場空間將超過3000億元;中性假設下,對應海康EBG的收入CAGR可以達到25%。

(3)在機器視覺領域,海康AI方案化後獲得空間將數倍於國際巨頭,這是不同商業模式、成本、數據來源等決定的。

① Keyence高附加值祕訣:貼近客户

Keyence經營模式的強大之處在於,它通過“密着型”直銷模式,可以迅速捕捉到市場需求變動的新趨勢;憑藉“提案型”產品研發模式,可以很好地提煉各種有價值的信息,高效、快捷地啟動新產品開發程序。這也在財務數據上得到直觀體現:高附加值產品帶來極高的毛利率、貼近客户的全球直銷網絡產生了高比例的銷售費用、針對客户痛點的精準研發使得研發費用的轉化效率高。

② 海康機器視覺:方案化後上限遠超Keyence

軟硬件方面:

持續精進,打破壟斷。海康威視與Keyence直接對標的業務集中於創新業務子公司海康機器人。自面市以來,海康機器人在營銷體系建設和產品研發上持續投入。機器視覺業務線圍繞標準、智能、ID產品線,進行產品細節的持續打磨和技術創新,在圖像處理、AI算法、3D和傳輸接口協議等技術領域持續精進,逐步打破海外品牌壟斷的局面。

算法平台方面:

全新VM算法平台4.0架構全面革新,從外層的方案到最裏層的模塊全部向二次開發應用軟件開放,調用對應接口API即可快速對多個層次的參數和結果進行配置和獲取,開發更靈活、更簡單。

銷售模式方面:

海康機器人同樣緊密貼近客户,不斷完善解決方案的定製化能力與顧問式銷售能力是海康一貫的戰略,併為此持續推動銷售、研發、技術支持資源前移,將市場觸角與決策中心前移。除了能複用海康母公司的銷售和客户資源外,截止目前,海康機器人已在全國佈局20多個辦事處,服務客户數逾6000家。

與Keyence的標準產品相比,海康威視AI方案化後獲得空間應為數倍。

5

公司業績&估值

(3)估值

券商預計公司2020-2022年實現營收分別為754.6/902.9億元,同比增速為 19.0%/ 19.7%;預計歸母淨利潤分別為168.1/ 208.8億元,同比增速為25.5%/24.2%。

可比公司選擇上,機構選取了包括業務佈局與海康相似度較高的大華股份、信息安全的嵌入式領軍深信服、汽車IT的嵌入式領軍德賽西威、教育信息化的嵌入式領軍視源股份、統一通信的嵌入式領軍億聯網絡、工控系統的嵌入式領軍中控技術。可比公司2021/2022年平均PE分別為49/37x。

券商給予海康威視2021年可比公司平均PE為49x。

根據券商預測海康威視2021年歸母淨利潤168.1億元,對應未來一年目標市值約8000億元。當前僅為5908億,向上仍有空間。

公司2020年已經進入新一輪增長曲線的“超級拐點”,2021起有望持續兑現高成長:在統一軟件架構下,人均創收和創利上行,伴隨AI賦能業務帶來的收入和毛利提升,利潤有望迎來雙擊。