本文來自: 君臨財富

知乎上曾有個人問:

“男性更看重女性的顏值,還是思想?”

高贊答案是:

“顏值,決定了我是否想去了解她的思想。”

這個問答充滿哲理,但你可知道,顏值是可以花錢買的。

2018年,中國化粧品行業突破4000億元,生活美容市場規模達到3600億元。

而且正在以肉眼可見的速度狂飆。

顏值經濟的崛起,代表中國人對美好生活的嚮往,正在從填飽肚子,邁入更豐富多元的階段。

毫無疑問,我國已實現了基礎護膚品的普及,而從珀萊雅的長牛,可以看出精細護膚品正在高速增長,從醫美雙雄的抱團,又可以看到醫美消費已處於爆發前夜。

醫美可簡單分為手術類和非手術類。

而後者由於低風險、輕疼痛和恢復時間短,消費者接受程度更高,增長速度更快。

在這條高速增長的賽道里,有女人的茅台之稱的玻尿酸,可謂紅的發紫。

2019年,玻尿酸在中國注射類醫美產品中佔比超66%,且增速達到53%。

A股玻尿酸龍頭華熙生物,都要把玻尿酸做成保健品了。

但玻尿酸發明於上世紀50年代。

在這一波中國顏值消費爆發的大浪裏,它似乎又太老了。

霎那間,一匹黑馬斜斜的殺了出來。

4月13日,華東醫藥發佈公吿,其英國全資子公司Sinclair的產品注射用聚己內酯微球面部填充劑(產品名Ellans,俗稱“少女針”),獲得國家藥監局頒發的醫療器械註冊證。

所謂“少女針”,可以理解為玻尿酸的升級版本。

如此大殺器即將上市,性急的資金一早便將華東醫藥死死封在漲停板上。

這家老牌藥企,也算老熟人了,怎麼也“不務正業”,往醫美的熱點裏扎?

1

曾經有位投資者吿訴君臨,説他陷入了“巴菲特的陷阱”。

我問為何?

他説,他信奉“巴菲特指標”,即ROE,因為這是一個全能指標,投資者能夠通過ROE看到很多的財務真相。

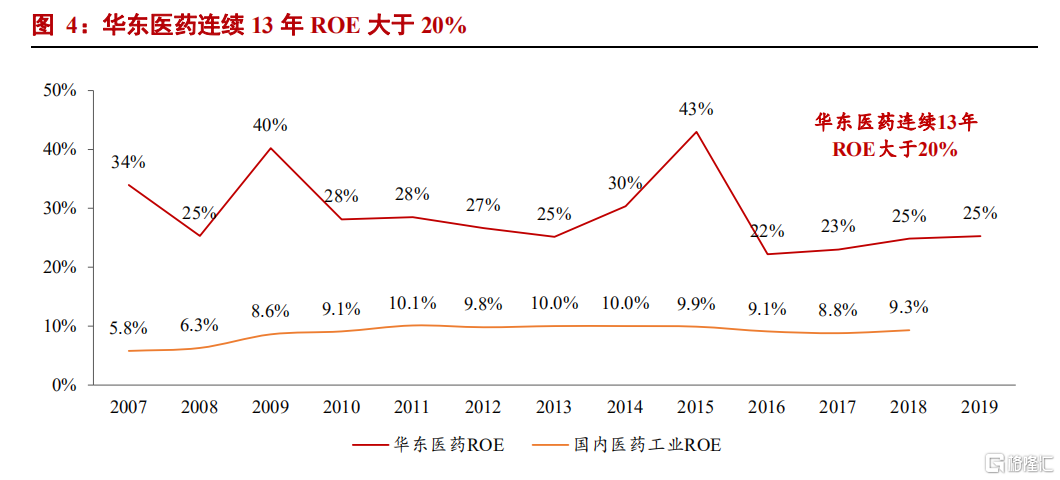

具體到A股,10年ROE大於20%的公司,數量不會超過10家。

正是因為保持了長達13年ROE大於20%,保持了極為罕見和穩定的業績表現,他從2017年起重倉了華東醫藥。

但人算不如天算,這兩年華東醫藥的表現卻讓人大跌眼鏡。

2018年下半年,華東開始上演大白馬的隕落,跌了差不多兩年。

倉位過重和漫長的下跌,讓這位投資者表面即使再風輕雲淡,也無法掩蓋內心的恐慌、焦慮和不安。

他喃喃地不斷念叨:廉頗老矣,尚能飯否?

信仰崩塌,人總是十分脆弱。

要我説,這位投資者還是太年輕。

ROE本來就是長期指標,衡量的是一家公司的商業模式是否能得到歷史的檢驗。

怎麼能把長期指標和短期股價混為一談?

當投資的公司遭遇困境,首要的不是火急火燎的質疑信仰,45度憂傷。

而是搞懂背後的原因。

究竟是短期擾動?

還是公司的基業遭到顛覆?

儘管投資不能預設立場,但對長期表現一直優異的大白馬來説,首先要考慮前者。

就像差生的逆襲翻盤和優生的重振旗鼓。

後者的難度其實要小得多。

基於此,我們在去年5月18日寫了華東醫藥——《醫藥最大預期差在這裏!》。

具體探討了大白馬會不會重振旗鼓的問題。

文末得出結論,8倍PE的華東醫藥被嚴重低估,應該旗幟鮮明的做多,巨大的預期差將帶來超額收益。

一年過去,華東醫藥不僅股價翻倍,而且創下了新高!

股價似乎兑現了我們的預言,但並非是文中提到的邏輯,展現的卻是我們只提到一句的醫美板塊。

這個世界變化的有點快啊。

2

作為醫藥板塊的大白馬之一,華東醫藥常常與恆瑞醫藥相提並論。

不過與恆瑞單純的製藥比起來,華東的業務就顯得很雜。

華東除了製藥,還負責渠道配送,即醫藥商業。

從營收結構看,其醫藥商業營收佔比近7成,醫藥製造佔比3成。

但從利潤結構上看,佔比就要顛倒過來。

所以華東的基業,還是要看醫藥製造。

而構成醫藥製造的兩大支柱,是華東的兩大超級單品——百令膠囊和阿卡波糖。

要出問題,肯定就出在這兩大寶貝上。

百令膠囊,就是冬蟲夏草粉,是款中國特色輔助用藥,也就是通常説的神藥。

阿卡波糖,是華東首仿德國拜耳的糖尿病藥物。

這兩款大單品,前者補腎,後者降糖,都是內分泌科用藥。

換言之,華東的銷售團隊可以“複用”,儘管有高強度的銷售費用投入,但產出效率也相當高。

近十年,華東營收復合增速在10%以上,而淨利潤複合增速能維持在20%以上。

但美好的白馬生涯,在2018年戛然而止。

那年,限制輔助用藥,疊加集採落地,醫保局齊腳踝的價砍下來,終結了中國仿製藥盛宴。

儘管華東的營收利潤在18、19年繼續保持了增長,但蒼天饒過誰?

2020年初,在三選二的集採招標中,志在必得的華東,居然在有利的條件下,被拜耳2折的大甩賣斬落馬下,悲壯的丟標,丟掉了巨大的阿卡波糖集採市場。

人們説東方不亮西方亮,但此時的華東沒有PLAN B。

恆瑞2012年研發投入就突破了5億,彼時的華東才1.37億。

2021年,恆瑞研發接近50億,翻了十倍,雖然華東同樣翻了十倍,今年研發可能接近13億。

但絕對值上的差異還是太大了。

與恆瑞主動求變比起來,華東是典型的“被動應戰”。

2019年,華東開始將研發重心轉移到創新藥和高技術壁壘的仿藥,

砍掉了不少低端低價值的仿藥,例如爛大街的腫瘤藥厄洛替尼片、伊馬替尼片等等。

預計2020-2021年獲批上市的主要產品有:

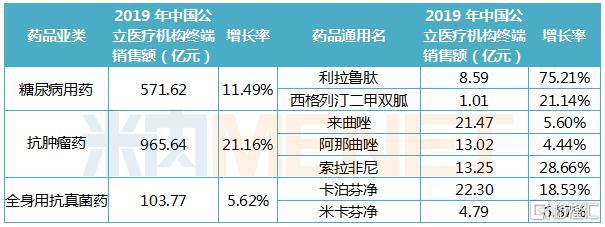

糖尿病用藥西格列汀二甲雙胍片、恩格列淨二甲雙胍片、卡格列淨片、利拉魯肽注射液;抗腫瘤藥來曲唑片、阿那曲唑片、索拉非尼片;超級抗生素卡泊芬淨、米卡芬淨注射劑、利奈唑胺片;消化用藥奧美拉唑碳酸氫鈉膠囊;心血管用藥馬昔騰坦片等。

仿藥部分 來源:米內網

創新藥部分 來源:米內網

創新藥裏面,值得關注的是大病種的邁華替尼進入臨牀III期,未來兩三年算是第一個重磅產品。

最有意思的是同樣進入III期的利拉魯肽,這玩意兒雖然是降糖藥。

但有個似是而非的功效——減肥。

就被國內的微商成功炒成了網紅“減肥筆”。

去年底,愛美客宣佈“利拉魯肽注射液”獲藥物臨牀試驗批准,熱情似火的投資者當天便把愛美客股價爆拉14個點,讓股價紋絲不動的華東醫藥十分尷尬。

當然,這也不能怪市場那麼勢利眼。

因為華東的“被動應戰”算是如今製藥界的標準答案,只能説達到及格線。

只要不是鹹魚,哪家藥企願意只掙化工品的三瓜兩棗呢?

創新藥企,確實要掙估值的錢,但前提是資本市場買不買賬。

一哥恆瑞最近都因為市場擔憂PD-1空間見頂,研發效率下滑吃了大癟,更遑論產品都還在實驗室的華東。

2020年Q1,在疫情影響下,華東終結了持續十多年的營收利潤增長勢頭,開始負增長。

但股價,卻悄然反轉。

而這場預期外的反轉,要從2013年的一筆代理權説起。

3

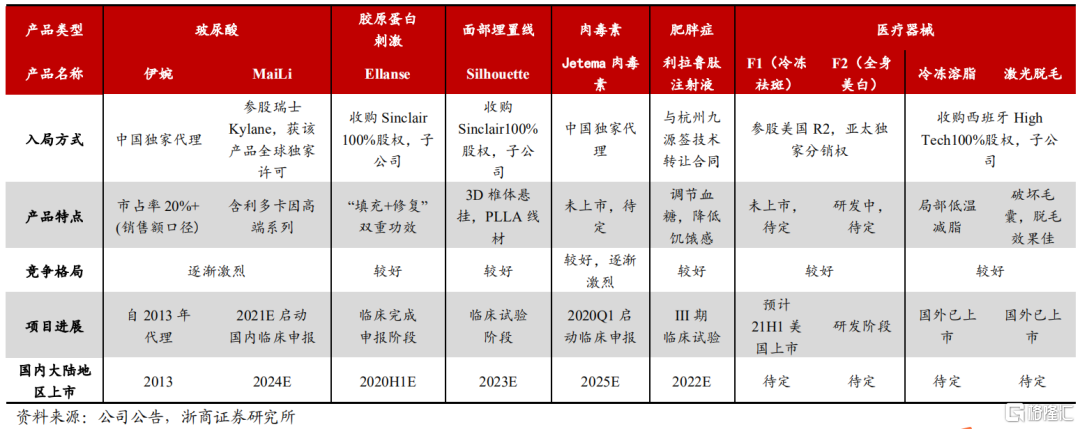

2013年,華東醫藥拿下了韓國伊婉玻尿酸中國區代理權,正式進軍醫美賽道。

雖然看起來只是試水之作,但伊婉玻尿酸為華東帶來了不菲的利潤表現。

18、19年,伊婉玻尿酸品牌的銷售金額,華東位居國內市場第一。

2019年,華東醫美板塊銷售額5.09億,翻了近五倍,毛利率更是高達72.41%。

正是由於成功經驗,在“大事不好”的2018年,華東加緊了在醫美的佈局。

當年便出手收購了主打美容線、長效微球和玻尿酸的英國Sinclair公司,也就是“少女針”的研發公司。

2019年入股了美國國際醫美公司R2;

2020年拿下韓國Jetema公司肉毒素產品的中國代理權,並收購了瑞典玻尿酸企業Kylane;

今年,就在“少女針”拿到批文的兩天後,華東完成對西班牙醫美器械公司High Tech的收購。

這些併購,讓華東拿到了透明質酸鈉注射劑、含微球注射劑、埋植線、肉毒素及儀器類產品。

像集齊龍珠一樣,華東已組成了較為完整的醫美產品線。

也是因為醫美賽道的火爆,市場才恍然大悟,這裏竟然還有隻十多倍PE的醫美股!

“華東醫藥”,NO!

“華東醫美”,YES。

換言之,目前支撐華東上漲的,是情緒,而非業績反轉。

不同於華熙生物和愛美客,華東的產品並沒有得到市場的大規模檢驗。

光靠概念,無法長時間支撐股價上漲的邏輯。

但華東這個醫美概念,我們認為比較靠譜。

以我們對華東的瞭解,拿“少女針”舉例,我們對華東在醫美市場打開局面比較樂觀。

先説產品。

所謂“少女針”,可以理解為“玻尿酸+童顏針”的升級版結合體。

它由聚己內酯微球(PCL)和羧甲基纖維素(CMC)製成。

前者可進行快速填充、支撐起褶皺、凹陷部位。

後者會刺激注射部位的皮下膠原蛋白新生。

就效果而言,是“填充+修復”的雙重作用。

首先,“少女針”競爭格局良好,幾乎沒有同級別對手。

愛美客尚未獲批的“童顏針”勉強算一個,但“童顏針”有三大劣勢:

1、“童顏針”要分多期次注射,且要按摩讓其均勻分佈

2、要3個月後才能達到最佳效果;

3、“童顏針”目前至少國內外有三個以上品牌競爭激烈。

供給側寡頭,這非常關鍵。

其次是市場潛力和銷售推廣。

目前,“少女針”已在60多個國家和地區(歐洲、中東和南美)陸續上市。

但從2009年上市到2017年累計才銷售60多萬支,單年銷售額大約2億元;

而“童顏針”在海外每年銷量卻高達近兩百萬支。

也就是説,儘管效果好於“童顏針”,注射價格相差無幾,但“少女針”市場開拓搞的不怎麼樣。

當然,這裏面有一定的客觀原因。

“少女針”是英國公司的獨家產品,主要還是面向歐洲,歐盟40多個國家才4億人,論市場潛力和中國沒法比。

當“少女針”進入14億人的大市場。

再遇上華東的銷售能力。

還是很有看頭的。

要知道,銷售,恰好是華東的長項。

4

在醫美行業,上游是藥品原料及藥械供應商。

除了生產玻尿酸的華熙生物拿到上游原材料定價權,其他基本被國外公司壟斷。

那麼拿下英國Sinclair公司,就相當於獲得了華熙生物同樣的定價權地位。

醫美行業下游則是美容整形機構、醫院。

例如公立醫院整容科、大型連鎖醫美集團以及中小型民營醫美機構,還有做導流的服務平台,例如新氧。

目前,國內醫美市場民營醫院佔了8成份額。

多如牛毛的整形美容機構意味着下游的准入門檻、行業集中度低。

上游集中,下游分散的市場結構,意味着超額收益集中在上游。

換言之,華東在“少女針”這一產品上,站在和華熙生物一樣的有利位置上,

就有可能復刻華熙生物的成功之路。

當然,如何復刻才是關鍵。

所謂醫美,其實離不開“醫”字,他依然在“醫藥產品”這套體系邏輯裏打轉轉。

醫美產品都歸藥監管,有嚴格的臨牀試驗以及審批制度。

要把產品賣進醫院,一方面需要臨牀資源,去做臨牀試驗,加速產品上市。

更重要的是銷售資源、手段、渠道人脈。

例如中國醫藥銷售的經典打法,辦產品上市會、推薦會,進而培訓醫生、培養醫生特定藥品使用習慣。

那麼多年砸的錢不是白砸的 來源:通聯數據

就像賣百令膠囊和阿卡波糖。

我們曾在上一篇關於華東醫藥的文章中將其稱為“老雀友”。

其實就是想説,華東醫藥在中國醫藥市場已經是修煉成精。

相比於其他醫美公司這樣的愣頭青。

“老雀友”有更成熟的藥品工業體系,更熟練的掌握整個流程、嫻熟於行業的銷售玩法,X主任、X院長那是喊的一個親熱。

這是產品大規模接入醫院的關鍵。

總而言之,華東的醫美轉向,看起來似乎是“被動應戰”,是在醫保控費的壓力下的一種無奈選擇。

但實際上,華東有着其他醫美公司沒有的積累,也有獨一無二的產品資源。

他的選擇,也算是目前環境下的一種最優解。

最近,華東發佈了年報,難能可貴的是核心子公司穩住了市場。

中美華東營收同比增長5.07%,淨利潤同比增長6.13%,ROE35.53%,連續14年保持在35%以上。

大單品阿卡波糖,銷量及整體市場份額全年保持穩定,今年極有可能繼續增長。

托住了底,進攻也就有了底氣。

對醫藥企業來説,“防守反擊”仍然是屢試不爽的策略。

總的來説,別看華東醫藥股價已經被爆炒了一波,但我們認為,目前依然處於炒預期的階段,業績還沒有真正開始釋放。

如果業績能夠如期釋放(產品質量穩定+強銷售能力加持),目前的估值(27倍的PE)仍是醫美板塊裏的窪地(愛美客295倍,華熙生物140倍)。