春節後,被打入“冷宮”多年的地產板塊逆勢而動,申萬房地產指數從3506的低點一度躍升至4000點以上。

一時暴漲之後,地產能獲得資本的長期“寵幸”嗎?

1

新規意味着什麼?

房地產不僅對宏觀經濟影響深遠,也關乎社會民生,其發展受到政策的調控,具備明顯的政策屬性,地產股近期的“暴動”,首先就和政策新規有一定的關聯。

2月18日,自然資源部內網信息顯示,22個重點城市將施行住宅用地供應“兩集中”新規。“兩集中”即集中發佈出讓公吿、集中組織出讓,且全年公吿不能超過3次。

2月24日,青島自然資源和規劃局發佈通知,嚴格實行住宅用地“兩集中”同步公開出讓,全年將分3批次集中統一發布住宅用地的招拍掛公吿並實施招拍掛出讓活動。

相比以往逐塊成交,集中放量的政策將使得土地供應在設定的交易期內大幅增加。

通俗來説,此前多家房企爭奪每一塊土地,而後將是多家房企在同一時間選擇多塊土地。

在入地出讓保證金制度下,由於集中拍地,保證金已無法在土拍中“重複進場”,要想盡量多參與競拍,只能依靠強大的資金實力,因此這對企業現金流要求更高。所以,具備更強現金流實力的頭部房企的優勢將凸顯。

需要注意,目前具體政策細節並未出台,如果後期限制房企參拍次數,就要另當別論了。

事實上,新規之下頭部房企不僅在資金實力,運營和研判上的優勢也將被放大。房企不可能像之前每一次競拍都參加,只能有規劃的做出選擇,而頭部企業覆蓋範圍廣、人才資源豐富,在研究判斷層面更具優勢,更有可能以最合理的方案拿到最希望得到的項目。

此外,目前土地儲備豐富的房地產企業也將佔有相對優勢。

隨着制度效應進一步向下傳遞,供應土地也在一定程度上意味着開工和開售時間趨同,而這無疑將會增加行業競爭。

相比之下,已經具備豐富土地儲備的企業就有更大的靈活性,可以錯開建設和銷售週期,利用時間差來規避過大的競爭壓力。

融創和恆大就顯示出超前的前瞻性,前幾年土地價格便宜時囤了大量土地。2020年半年報顯示,融創的土地儲備建築面積為2.48億平方米,其中約80%位於一二線城市;恆大擁有2.4億平方米的土地儲備,其中一二線城市佔比達66%。

整個行業跑馬圈地的時代一去不返,新規之下開發商將更加註重以合理的價格獲得合理的土地資源,成交均價的增速有望得到放緩,而這也將降低行業成本。

2019年,申萬房地產行業的毛利率水平不斷下滑,從年中的高點28.7%降至2020年3季度的23.8%,其中一個重要原因就是2017年的高地價項目進入了結算週期。

如果新規能夠引導土地市場迴歸理性,那麼房企成本壓力也將緩解,近期地產股的異動便包含了對這一問題的正向反饋。

2

低估值驅動反彈

好公司才是王道

一輪抱團的結束或許是為下一輪抱團蓄力,在白酒神話破滅之際,房地產是否會成為熱點和主戰場呢?

大概率不會。

引發反彈的因素有很多,但就當下地產股來説,低估值是核心因素。

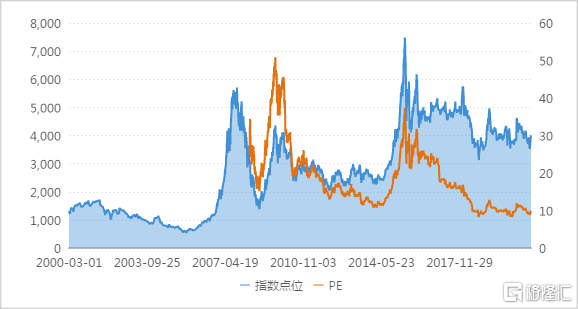

▲申萬房地產指數點位和估值

數據來源:同花順iFinD

1998年的房改開啟了中國房地產業的黃金十年,高成長造就高估值,申萬房地產指數PE在2009年達到近50倍的巔峯值。

2010年,限購限貸等調控措施常態化,行業估值中樞逐步下移。2015年,房地產進入調控深水區,行業開啟供給側改革,供需環境及政策環境再次發生變化。但2015年上半年恰逢國內大牛市,地產板塊估值被抬升,而隨着股市泡沫破裂,板塊估值中樞進一步加速下移。

最新數據顯示,截止到3月4日,申萬房地產行業的市盈率(TTM)為9.71,處於歷史估值的絕對地位。

近期通脹來勢洶洶,美債收益率持續飆升,利率上行和流動性收緊的預期破壞了此前“抱團”板塊估值擴張的邏輯。

在此背景下,相比動輒七八十倍市盈率的白酒板塊,地產板塊對於資金有更強的吸引力,乘政策新規的東風反彈也合乎情理。

業績和估值共同決定着股價,站在當下時點,地產行業在這兩方面都不具備太強的支撐基礎。

估值是對未來成長性的預期,而房地產行業已經失去了想象空間。

首先,“房住不炒”已經基本形成共識,政策端嚴格控制房價。去年開始,國家對於違規進入樓市的資金給予了嚴厲查處,投機熱錢的生存空間已經非常狹小。

其次,從剛需層面來説,目前中國的城市化率達到60%,按照發達國家經驗,後期增速將下滑且增長空間有限。

與此同時,頂層設計已經轉向,從“加快城鎮化”到“全面推進鄉村振興”,在大方向就決定了房地產已經失去了城市化的紅利。

至於未來房價,一線城市的房產具備核心資產屬性,難以下跌,人口正流入的二線城市也能得到支撐,但對大多數城市,房價或許已經失去了上漲的動力。

再看業績,截止到2020年前三季度,申萬房地產開發行業116家上市公司共計實現1.53萬億元的營收,同比增長7%;實現歸母淨利潤1161.06億元,同比下滑11.92%。其中,有58家企業營收負增長,68家企業歸母淨利潤負增長。

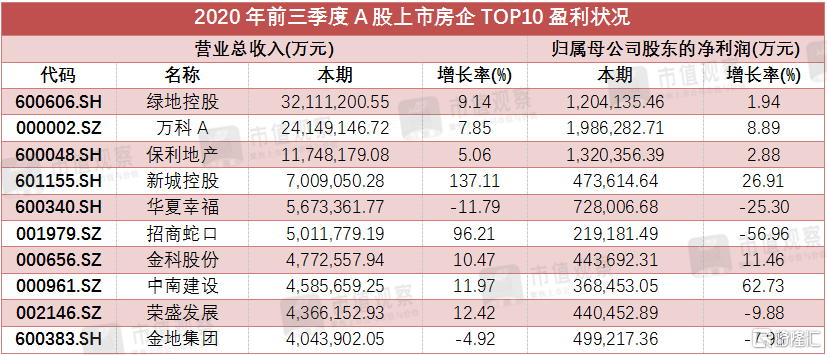

相比之下,營收排名前10企業盈利狀況明顯好得多,但增速也非常有限。

▲數據來源:同花順iFinD

事實上,盈利狀況也反映了房地產行業向頭部集中的趨勢。

供給側改革後,房地產行業分化快速加劇,2016—2018年,CR10、CR30的市佔率年均提升2.7和5.4個百分點;2019年集中度增速有所放緩,市佔率分別變化0.3和0.8個百分點。

根據克爾瑞的數據,2020年,TOP10房企市場份額達26.3%,同比基本持平;TOP30房企的市場份額達到44.6%,同比提升了0.9個百分點。

過去是低融資成本和土地整合優勢推動了行業集中度的提升,而在土地集中供應新規下,龍頭企業依然具備一定的優勢,馬太效應或許難以終結。

儘管房地產的黃金時代已過,但這並不意味會徹底凋亡。

恰恰相反,經濟發展需要房地產擔任“穩定器”的角色。華創證券去年的一份報吿顯示,房地產及其產業鏈對GDP的貢獻達到近30%。

進入存量競爭的白銀時代,地產行業大概率將繼續演繹集中度提升的邏輯,低估值驅動板塊反彈後,精選優質頭部公司才是本分。