机构:中泰证券

评级:增持

目标价:2.30港元

A股增发支持唐山 LNG 项目发展,把握国家 2060 年碳中和目标所带来的长期机遇公司近日公布,有意增发不超过 11.5 亿 A 股(600956 SH)股份,集资总额最多 51.1 亿人民币。资金主要用于开发唐山液化天然气(“LNG”)项目(第一及第二阶段)及唐山 LNG 接收站外输管线项目(曹宝段及宝清段)。唐山 LNG 项目(第一及第二阶段)计划分别于 2022 年及2025 年建成投产。前者包括四座 20 万方的 LNG 储罐及一座 8-26.6 万方 LNG 船舶接卸泊位;后者则包括八座 20 万方 LNG 储罐及一座 1-26.6 万方 LNG 船舶接卸泊位。LNG 接收站外输管线项目则预计于 2022 年建成投产。由于中央早前宣布在 2060 年实现碳中和目标,中国天然气使用可望加快增长。公司发展上述项目,正好把握行业长期机遇,满足京津冀地区天然气需求。

股份增发提升 A 股占比,可增强市场对公司的关注

此次增发计划将增加公司总股本30.0%,盈利摊薄效应看起来较大。但公司大股东河北建投(河北省国资委旗下全资企业)将最少认购实际增发股数的 48.73%(即约 5.6 亿股份,不 高于 6.6 亿股份),持股比率将介乎 48.73%至 50.70%,主要股东身份不变动。另外,可流通 A 股股份(不含河北建投)占公司总股本的比例将由目前 3.5%上升最多至增发后的14.5%。这有助公司吸纳更多较熟悉中国天然气行业的境内投资者,可增强市场对公司的关注,从而技术上有利公司股价。

重申“增持”评级

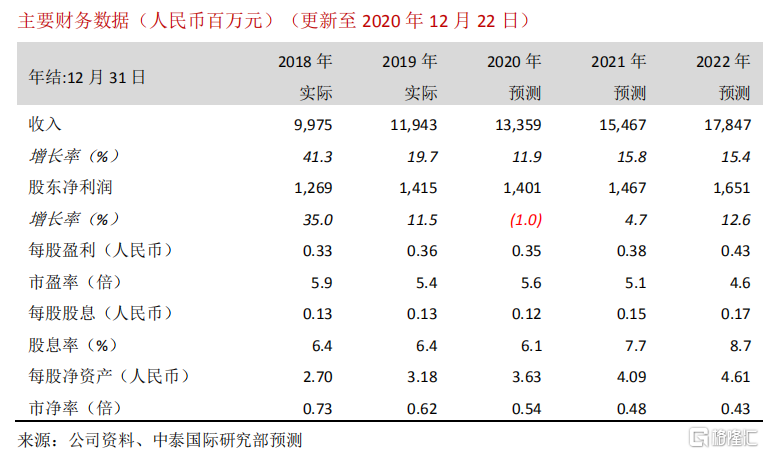

股份增发目前有待股东大会及中证监批准,我们预计可以在 2021 年下半年完成。待计划详情进一步落实后,我们将更新财务模型。我们目前不调整 2020 年-2022 年盈利预测,并维持贴现现金流分析(DCF)推算的 2.30 港元目标价,这对应 5.6 倍 2021 年市盈率和 8.0%上升空间,重申“增持”评级。

风险提示:(一)项目开发延误、(二)应收账款风险、(三)并网电价下跌。