來源:詩與星空

很榮幸,遇到這個時代。

中國錯過了很多次工業革命,幸運的是,即將成為新的工業革命的主導者。而這次工業革命幾乎從各個領域全面爆發,其中可能會佔據工業產值巨大的一個行業是新能源車。

和汽、柴油基本壟斷全部傳統燃油車市場不同的是,未來的新能源車可能是多種模式並存,而不是單一模式一統天下,除了特斯拉為首的電動車,還會有氫能源車。

氫能源的製備技術已經基本完善,中國石化旗下的高橋石化實現了利用石油化工副產品製備高純度氫,成本較低,性能優異。也有不少煤化工企業實現了高純度氫的製備,氫能源車行業的騰飛,萬事俱備,只欠東風。

中石化為什麼這麼熱衷氫能源?因為它知道新能源時代箭在弦上了,作為夕陽行業最後的守墓人,很清楚如果自己不能掌握下個時代的核心技術的下場。

除此之外,還有些企業在悄悄地觀望。它們其實有生產氫氣的能力,只是不願貿然投入巨資改造生產線,等技術路線和產業鏈成熟後再快速切入。

比如,杭氧股份(002430.SZ)。

公司全稱杭州製氧機集團股份有限公司,從名字就知道這是一家生產氧氣為主的企業,公司實控人是杭州國資委,成立於2002年。

成立之初,公司的核心業務是氧氣相關產品,隨着技術的不斷髮展,公司的業務範圍也在拓展。

除了氧氣,還生產氮、氬、氖、氦、氪、氙、高純氧、高純氮、二氧化碳、混合氣體等,廣泛應用於冶金、化工、煤化工、光伏、醫療、電子、科研、食品、水處理等各個領域。

在研究氣體生產儲運的進程中,公司還搞出了和氣體相關的副業,包括乙烯冷箱、液氮洗冷箱、丙烷脱氫裝置、CO/H2分離裝置和天然氣液化裝置等。

從公司的經營範圍看,雖然沒有氫氣,但除了“臨門一腳”,全鏈條的技術儲備是健全的。

但是,氫能源距離大規模普及,還有相當長的距離,所以整個行業還處於非常早期。

三季報業績情況

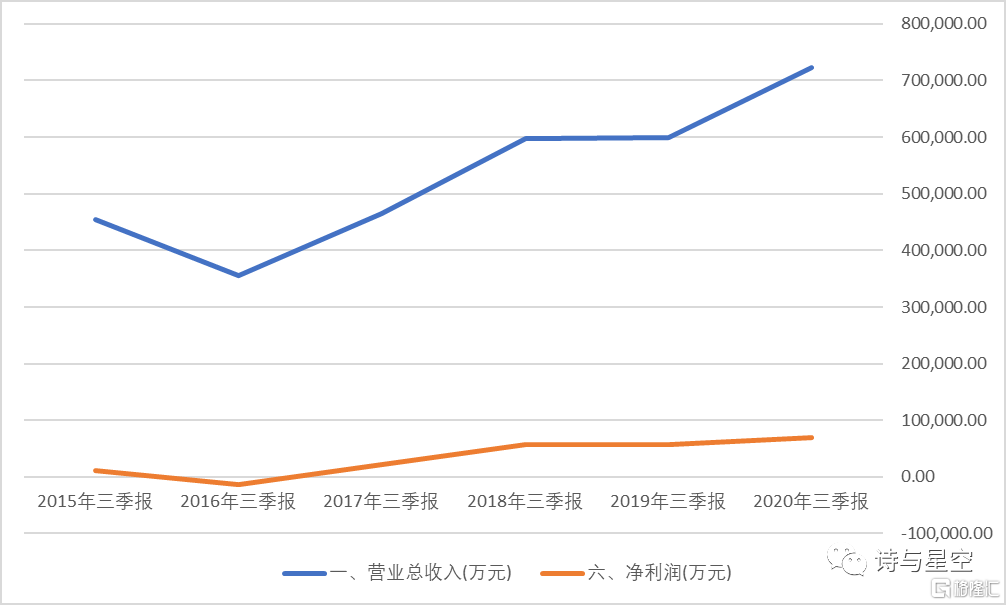

杭氧股份近年來的業績看起來還算不錯,2020年三季報顯示,公司營收淨利潤都創史上同期最高。

數據來源:同花順iFind,製圖:星空大數據

1-9月份,實現營業收入 72.26億元,同比增長 20.69%,實現歸母淨利潤 6.46 億元,同比增長 21.48%。

其中,第三季度單季實現營業收入 27.74億元,同比增長 45.04%,實現歸母淨利潤 2.33 億元,同比增長 75.4%。

三季度業績激增的主要原因有兩點,一是隨着疫情的結束,公司已經銷售的設備安裝投產,設備預收款開始大規模確認收入;二是氣體銷量擴張,價格回暖,業績隨之水漲船高。

半年報顯示,公司上半年共獲得空分設備及石化設備訂單33.12億元,遠期看,公司的業績有保障。

看財報看到這裏,也該對公司的表現心滿意足了。

但是,星空君告訴大家,高階選手看財報,還要看的更深入一點。杭氧股份的業績雖好,但有一個深藏不露的危機:缺錢。

潛伏在報表裏的危機:資金緊張

公司三季報賬面現金超過12.69億,利息費用只有5766萬。

2018年以來,公司經營性現金流量淨額均超過10個億,2020年三季報累計經營性現金流量淨額也有6.48億。

按理説,公司的現金流非常優秀,怎麼會缺錢呢?

這都是表面現象,讓我們拆解一下內涵。

1、償債能力緊張

賬面現金12.69億,看起來不少,但是公司賬面一年內到期的長期借款10.4億,這就很緊張了;同時,還有長期借款10.98億。和公司賬面現金相比,需要償還金融機構的資金比較緊張。

這和公司現金流量表不太匹配,錢呢?

2、預收款哪去了

公司預收款(合同負債)22.88億,按理説,這是客户支付的定金。賬面只剩下了一半,公司收到的錢去哪兒了?

祕密藏在現金流量表裏,一是還錢,二是分紅。2020年1-9月份,二者的合計金額超過10個億。

3、看不見的利息:利息資本化

公司為什麼急着還錢呢?

因為利息很高。

利潤表裏的利息不是才5766萬嗎?

不,公司還把一部分利息放到了資產負債表裏。

這是什麼玩法?

根據會計準則,符合一定條件的利息,可以計入在建工程、存貨、固定資產等項目,這種核算方法,叫做利息資本化。

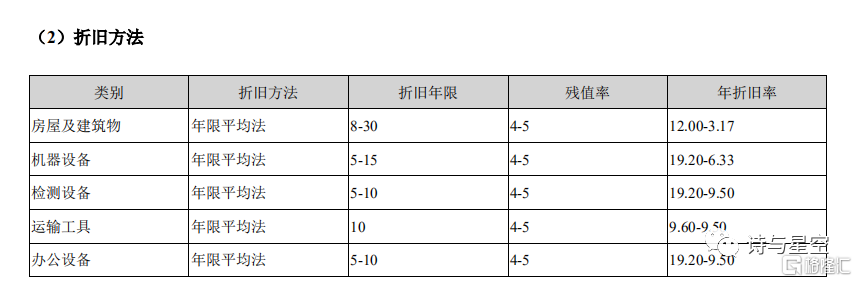

一般情況下,利息計入財務費用—利息費用,直接抵減當年利潤。但是利息資本化後,這些利息就和資產一併,通過折舊慢慢攤銷,可能超過20年才提完折舊。

據公司半年報,房屋建築物、機器設備、檢測設備等固定資產,折舊年限都在5年以上,最長甚至30年。

公司沒有在財報中詳細披露利息資本化情況,本期利息支出較上年同期減少2000萬左右,解釋原因時,三季報稱本期在建項目利息資本化增加所致。

關於利息資本化,有兩個注意點,需要辯證的看。一是重資產企業尤其是房地產企業進行利息資本化是一種常態,不能作為企業的“污點”;二是一些表面上業績很好的非房地產企業進行利息資本化,往往是為了修飾利潤。

4、錢呢?

現金流量表顯示,公司近五年來,主要做了兩件事:買設備、分紅。

2015年以來,買設備花了38億,分紅分了13億。為了支撐這些資金,5年借了59個億。

不堪重負的設備折舊

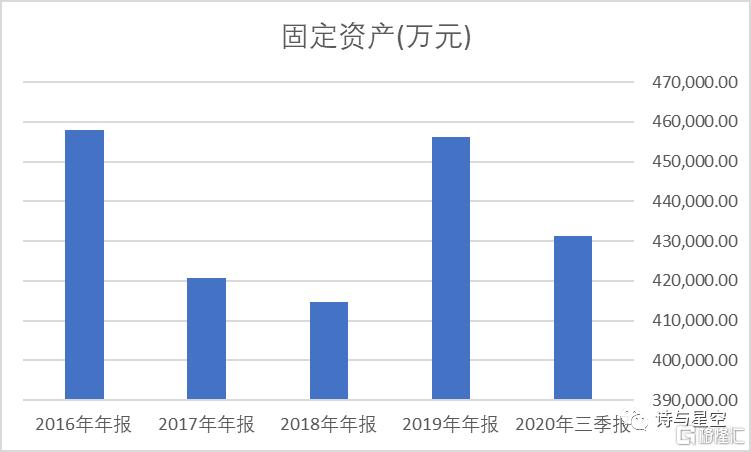

數據來源:同花順iFind,製圖:星空大數據

細心的讀者可能會指出上面結論的謬誤:星空君你搞錯了,公司的固定資產五年來不增反降,公司不可能花那麼多錢買設備。

恭喜你,進階了。

事實上,杭氧股份的資產折舊壓力非常大,每年折舊超過5個億,絕大多數都來自機器設備,金額接近淨利潤。公司每年新增設備的同時,鉅額的折舊拉低了資產總額,再加上少部分資產處置金額,從而形成了巨資採購設備,但固定資產總額不升反降的假象。

總結

無論是行業趨勢,還是在手訂單,抑或是公司的業績情況,杭氧股份都做到了優秀。

但是,仔細拆財報,會發現公司發展過程中,隱藏着不小的危機。

一是資金週轉並不像表面看起來那麼順暢,公司擅長打順風球,一旦行業突變,應對緊急情況時,資金鍊就會非常緊張;二是由於行業原因,公司的設備更新非常頻繁,折舊金額巨大,資產負擔比較重;三是公司在資金緊張的情況下,熱衷分紅,受益者是持股超過54%的大股東:杭州杭氧控股有限公司。