作者 | 南方

數據支持 | 勾股大數據

來源 | 格隆匯探雷區(ID:glh-tlq)

上篇説完得潤電子有一個“寫得一手好劇本”的本事,但故事才説到2018年。

下篇就着重分析三個問題:1,2019年是怎麼虧的,能否提前避免踩雷?2,2020年半年報是怎麼做到扭虧為盈的?3,馮柳看上了它什麼?

2019年“突如其來”的暴雷

覆盤暴雷的案例,最大的用處就是看看別人用過的套路,現在你分析的這家公司有沒有類似的跡象,有就避開。

2019年,得潤電子鉅虧6.2億,成為上市以來的“首次鉅虧”。

暴雷的科目就是存貨和應收賬款,從財報上也很難發現一些暴雷前兆。這特徵跟深圳另外一家消費電子企業“歐菲光”極為相像。

探雷哥試圖總結一些“突如其來暴雷股”的一些蛛絲馬跡。

上文提到,公司因為限制性股票激勵有將股價維護在9.5以上的強烈動機,除此之外,2019年11月,公司引進信贏基金作為第二大股東,股份轉讓價也是定在9.63元/股。為保證股東利益最大化,9.5算是公司的底線。

從年報披露前的三季報披露的信息來看,並不能看到明顯的暴雷跡象,但能窺見公司的主業疲軟無力的狀態:“收入微增0.6%,利潤下滑40%、增收不增利”。

從其他財務指標來看,反而有比較好的跡象:公司的資產減值損失只有幾百萬的水平,比去年同期大幅下降;經營活動現金流同比增長1314%。

利潤下滑40%,主要還是主業經營漸頹。但冰凍三尺非一日之寒,再往前翻翻,就發現2018年已經為暴雷埋下了伏筆。

理由如下:

1、從2018年起,公司128%的利潤都是靠股權處置這類非經常性損益構成,主業經營貢獻的都是負收益;2019年三季報利潤下滑主因還是主業不行;

這樣的話,就得仔細分析公司的主業是否存在相應的風險了。

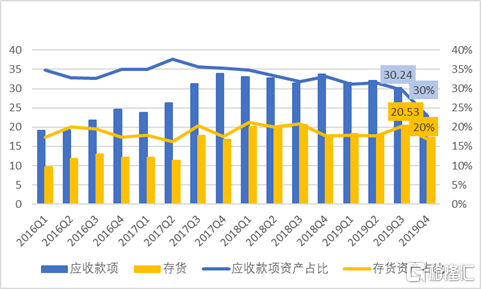

2、公司的主業有兩大財務特徵:存貨和應收賬款佔到公司總資產的50%以上。電子零部件貶值快,存貨管理是挑戰;公司因為跟大企業合作,應收賬款賬期比較長,有逾期風險。

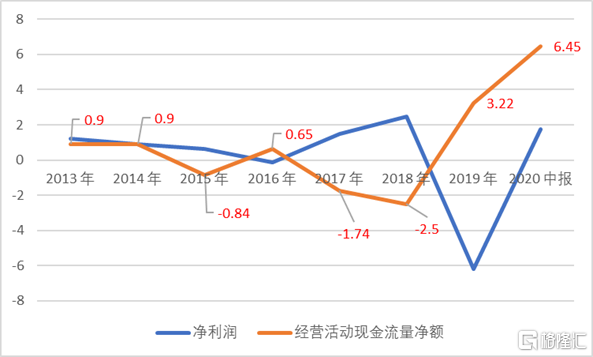

因為存貨和應收款項的資金佔用影響,導致公司的淨利潤和經營活動現金流量淨額差異較大。17年和18年,得潤的經營性現金流都是負數。

3、按照這個思路,分析公司這兩項重要報表科目,發現公司只有存貨的資產佔比在19年3季度的確高於其他季度2個百分點之外。暴雷額度最大的“應收款項”資產佔比並未在資產負債表中顯示異常增加。

4、整體看分析不出公司的重大財務異常,這就需要分拆公司的業務分析,才能發現更多的跡象。

這個跟歐菲光的分析思路一致。歐菲光最大的暴雷項目是存貨,其次才是應收款項,應收款項在上年已經出現因為金立手機計提較大壞賬的跡象,在客户集中度較高的情況下,這塊壞賬損失在投資者心中是有心理預期的,但它在存貨上的暴雷之所以難以分析,是因為存貨的披露在財報中沒有分業務去披露。

但並不代表探雷之路就遇到死衚衕了,思路就是“分拆業務去年報和公告中找一些業務訊號,然後再將業務訊號和財務數據表現進行對比印證”。這也是發現舞弊、證實舞弊最有力的方法。

歐菲光主要有兩大塊業務“觸控、攝像頭”,近年來,觸摸屏業務因為市場競爭激烈,收入增速下滑,盈利空間開始縮窄,募投項目中也透露多項與“觸摸屏”相關的業務都是釋放“低於行業預期、市場競爭激烈、產品價格下降、投資額需要調減”的信號。

在上述背景下,公司分產品的毛利率中,觸摸屏的毛利率反而比歐菲光的綜合毛利率還要高,且呈上升趨勢。

消費電子比較重要且用來“調節”利潤的報表項目就是“存貨、應收”。通過存貨增速和收入增速比較,歐菲光近年存貨的增速是要顯著大於收入增速的,且按照消費電子的淡旺季規律,對單季度的存貨淨增加額和收入增長情況進行分析,發現“公司存貨增長但收入反而是下降的”的可疑跡象。以此推斷存貨減值是觸摸屏產品積壓所致,後續公司對這塊的資產剝離操作也印證了這點。

得潤電子就兩塊主業,一塊是傳統的家電及消費電子業務;一塊是新拓展的具有一定前景的汽車電子業務。

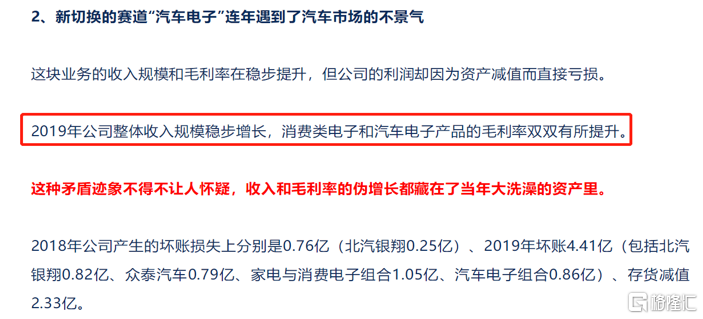

在前篇的分析中已經提到,家電及消費電子業務是營收增長乏力、毛利率不斷下滑的跡象,新拓展的汽車電子業務還未趨於穩定,同時遇到下游汽車市場的不景氣。

但2019年中報,逐漸走頹的消費電子的毛利率詭異地達到近年最高,汽車電氣系統較上年同期增加了1.55個百分點,2019年年報,汽車電子及新能車業務較上年提高了近4個百分點,也説明三季度該業務的毛利率要比去年同期高。

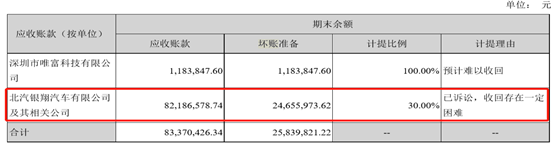

得潤電子汽車業務的主要承接子公司是Meta(汽車電子和新能源汽車業務)、柳州雙飛(汽車電氣系統業務)。下游客户都是汽車整車企業,柳州雙飛的客户多是國內車企,Meta以歐系和日系為主。2019年受國產汽車行業不景氣影響,國產汽車廠商“北汽銀翔及其關聯企業”和“眾泰汽車及其關聯企業”經營不善進入關停,給公司帶來1.6億壞賬。

但,給公司業績造成如此突然影響的原因主要還是公司對大客户的“迷之自信”。

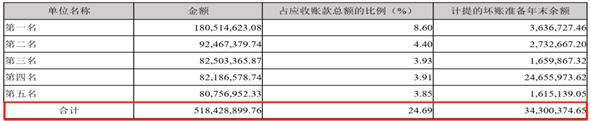

前五大客户的銷售額佔32%-36%,前五大客户的欠款額佔25%-29%,壞賬計提比例只有2%。跟公司按1年內賬齡計提的壞賬政策一致,並未對這些大客户的壞賬計提區別對待。

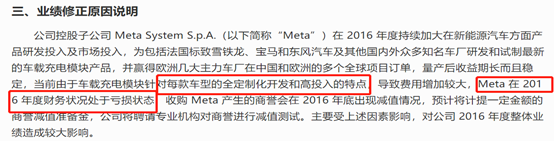

Meta和柳州雙飛分別是在2015年、2017年收購而來,商譽原值分別是3.67億、1.04億。

得潤在收購Meta60%的股權時,公司本身的資產負債率已經達到70%,遠高於行業平均的30%,而且以短期借款為主,償債壓力大,但公司仍然採取純現金的方式收購Meta,花了5682萬歐(摺合4.4億人民幣)收購,形成了3.67億商譽。

一邊純現金收購,一邊推出募資28.8億的定增預案,其中包括5億用來還債。這種收購和募資分離的方式被稱為“晃過監管”的一種方式。

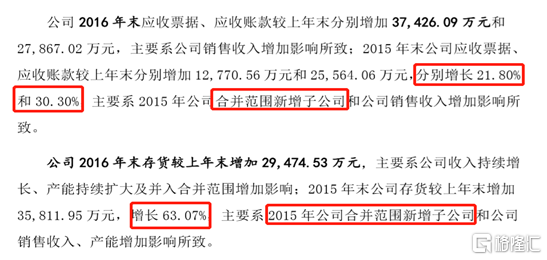

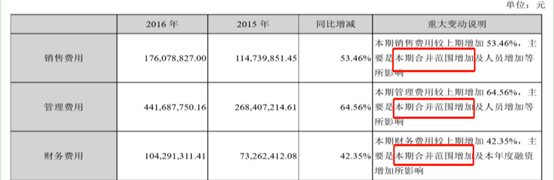

2015年收購當年,公司財報變化較大的項目包括商譽,以及應收和存貨,分別同比增長27%、63%。

再看看公告中對這些報表項目變動的解釋,都提到跟公司合併範圍增加子公司有關。

這家子公司就是Meta,自2015年收購以來,一直都是虧損的。

2016年-2017年,這兩項指標的增長幅度也都要高於以前年度,且超過了收入增幅。2016年,期間費用也較上期同比增長50%以上,這些也是因為合併範圍的增加。2016年又合併了誰呢?

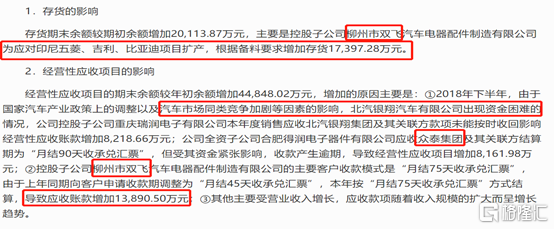

就是“柳州雙飛”,根據收購當時的財報,“柳州雙飛”的資產有70%左右都是應收款項和存貨構成。

收購當年,公司應收賬款同比增加了36%,存貨同比增加了32%,同年公司的收入增長了51%;2017年,這兩項指標同比增長了37%、38%,雙飛本身的收入只增長了28%。

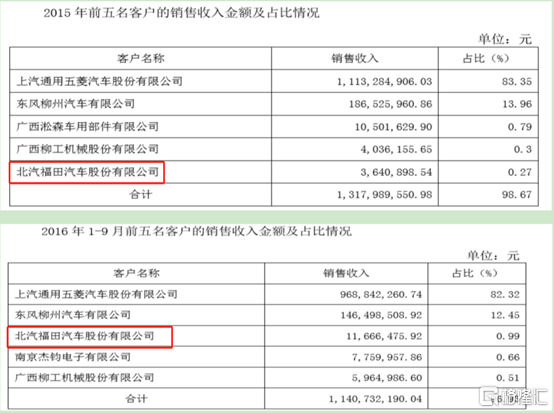

加上柳州雙飛生產的汽車線束屬於定製化產品,研產銷都跟與汽車整車廠商息息相關。存貨備多了就容易賣不出去。銷售也有着有較高的客户集中度,前五名車企的銷售佔比達到95%以上。下游車企成了扼住柳州雙飛命運的喉嚨。公司的單一大客户是上汽通用五菱,銷售佔比達80%以上。

從2015年起,雙飛的客户增加了北汽福田,收購前,北汽福田從第5大客户變成第3大客户。

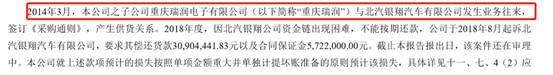

北汽福田和北汽銀翔都屬於北汽集團體系的公司,而上市公司本身從2014年起,就開始和北汽銀翔存在供貨關係,2015年,北汽福田就躋身為上市公司擬收購單位“柳州雙飛”的前五客户,2018年,北汽銀翔成為了公司最大的壞賬損失單位。公司的壞賬損失從上年的960萬擴大到7587萬。

除此之外,在2018年年報問詢函中也有提及到一些危險信號:因為柳州雙飛為應對客户項目擴產,備料增加存貨,公司的存貨較期初增加2億;因為下游汽車市場環境惡劣,車企客户出現了資金困難,收款逾期導致應收賬款增加。

估計2019年計提的4.41億壞賬損失中,柳州雙飛的客户也有份。

綜上,當公司的生產的產品具備定製化、貶值快,下游客户集中度高,收購標的財報風險較多時,主業經營出現頹勢時,需要警惕暴雷。

半年報靠“非客户回款”扭虧為盈

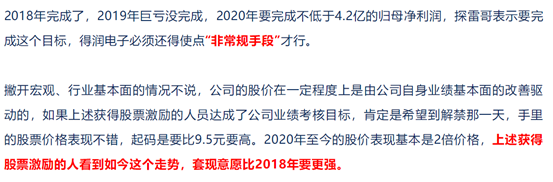

上文也提到,2020年是公司股票激勵期限內業績考核的最後1年,還有30%的股票等待解鎖。而且,就公司目前的形勢和業績情況來看,要完成不低於4.2億的歸母淨利潤目標,得潤電子必須得使點“非常規手段”。

這不,2020年中報,公司就開始用上了。

2019年公司因為4.4億壞賬損失的計提減少了利潤,反之,如果把之前計提的壞賬損失調回一點就能增加利潤。

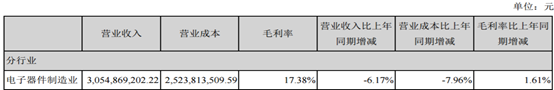

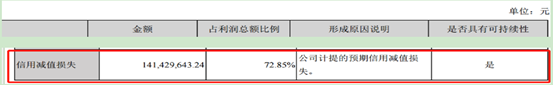

2020年中報,公司共計實現1.73億淨利潤,其中包括公司轉回了1.41億壞賬損失,給公司貢獻了73%的業績,成為當期扭虧為盈的主因。

在主業經營方面,公司的收入是同比下滑6.17%,毛利率微增1.61%。

公司的壞賬損失轉回是什麼情況呢?

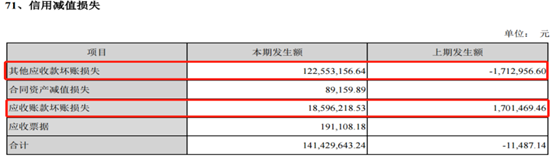

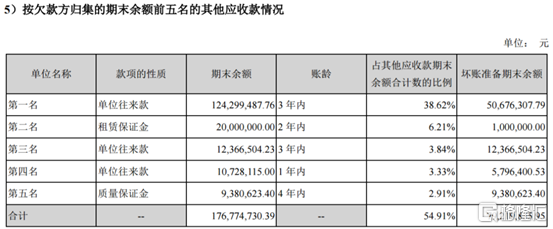

不是發生壞賬的車企客户回款,而是往來單位還債:其他應收款壞賬轉回1.23億。

也就是説去年公司不打算對方能還錢,對借出去的這部分錢計提了壞賬,今年對方還回來了,把去年計提的壞賬衝回。

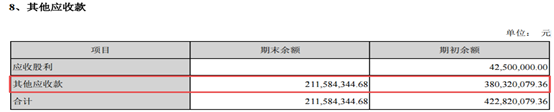

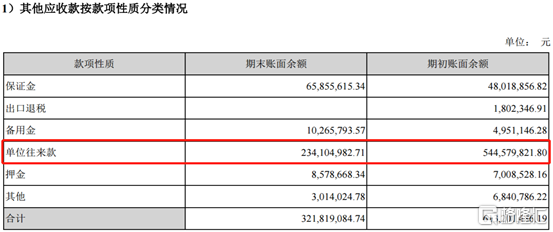

從其他應收款的餘額變動情況來看,去年3.8億,今年減少到2.11億。

主要是單位往來款大幅減少導致。

那麼這裏就有兩個問題,公司的這些錢是借給哪個單位的?這些錢是真的收回來了,還是公司通過調整心理預期損失率(即會計估計變更)來調回這部分壞賬?

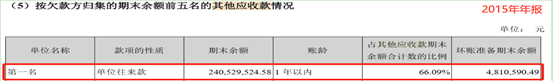

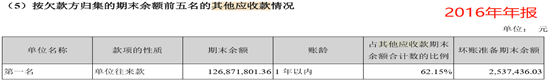

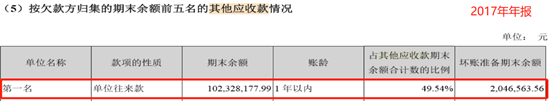

第一個問題,從2015年起,公司的其他應收款開始大量增加。新增的原因是公司提供供應鏈服務及合併範圍(Meta)增加所致。2016年較上年同期減少主要是公司收回供應鏈服務拆借資金。

2015年,公司給這個單位拆借了2.4億資金,佔整個其他應收款的66%,2016年,公司在收回2.4億資金之後又重新拆借了1.27億,2017年繼續新借1.02億。

這個第一名基本上是屬於借了還,還了又新借的節奏。

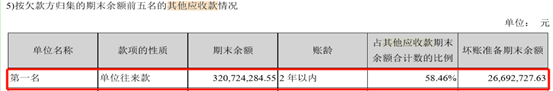

2018年,公司的其他應收款餘額增加至5.11億,公司稱主要是供應鏈服務業務影響,第一名單位欠款3.2億,其中還包括上年末剩餘的拆借資金(2017年年報並未披露資金性質)。

該類資金拆借款項直到2019年,仍然有3.9億未收回。2020年中報時,第一名的單位往來款收回了2.66億,還剩1.24億未收回。

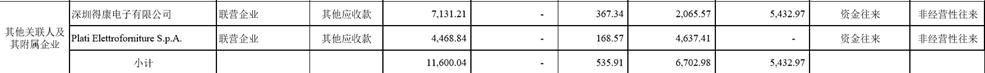

根據2019年關聯資金往來情況彙總表來看,外部單位只有對得康電子的其他應收款0.54億,説明上述單位往來款是外部單位對上市公司的資金佔用。

根據以前年報的披露,這類債務主要是供應鏈服務業務影響,公司近年來資金就不充裕,將資金拆借給具備“資金密集型”特點的供應鏈服務業務,是什麼用途呢?對方又是誰?能一直佔用這麼久,在公司缺業績時恰好還錢?

第二個問題,壞賬的轉回是否有資金迴流支撐的。從現金流變動情況來看,公司的其他經營現金流流入2.93億,也説明公司的確收回了一部分應收款項。

公司將壞賬的計提和衝回都作為了經常性損益,使得公司的扣非淨利潤為正。

再結合公司在2020年要完成不低於4.2億利潤的考核目標,不得不讓人懷疑其前期大量計壞賬的合理性,以及是否存在利用單項計提來調節利潤的嫌疑。

馮柳下注不代表它具備確定性

2020年中報,馮柳新進了得潤電子734萬股,預估進價在13-15之間,在他同期的持倉中,這個持股數量只能算上倒數幾名,但被馮柳看上,就不得不説它的邏輯。

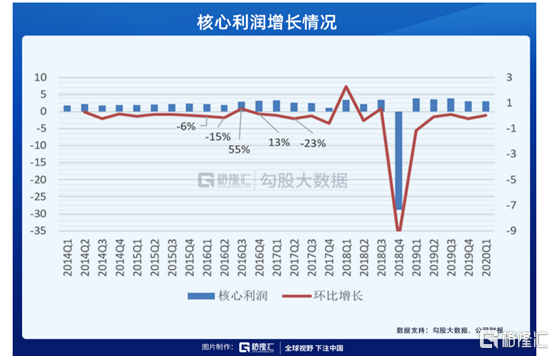

之前探雷哥也研究過馮柳持倉的人福醫藥,2019年Q1季度,高毅鄰山1號遠望基金加倉人福醫藥。

就人福醫藥這個案例來説,馮柳的擇時很對:2017年-2018年,公司基本面較差,股價連續兩年低迷,2019年Q1季度,高毅鄰山1號遠望基金加碼了人福醫藥,之後並在1-2季度從持股1.11%一直增持至4.8%,接近舉牌的比例,僅次於人福的大股東"當代集團"。2019年,人福醫藥的股價觸底反彈。

對應公司的業績表現來看,2019Q1季度,正是公司的核心利潤出現拐點的時候。

馮柳看上得潤電子,同樣也是在它經歷2019年的暴雷之後,2020年中報扭虧為盈的時點加倉。

可以總結為,馮柳會青睞於困境反轉的股票,且都選在股價較低的位置進入,這僅僅是擇時。

關於擇股,馮柳的投資理念是“可預期、可展望、可想象”。在投資方法上是採取逆向投資(你不看好的情況下買入,避開大家都看好他的時候),賺估值修復的錢。

因此,在馮柳的持倉中,也曾出現過歐菲光、人福醫藥、遊族網絡、思創醫惠、廣匯汽車、光啟技術這樣的公司。

顯然,處於國內汽車市場不景氣+疫情影響的低迷階段的得潤電子,已經算是估值較低的新能車概念股,在家電消費電子和汽車電子領域,也各有想象空間:

1、隨着5G手機、TypeC等新技術的逐步普及,手機連接器市場前景廣闊;智能可穿戴設備對消費電子連接器也有需求;

2、汽車行業對於連接器的需求量較大:一般汽車需要用到的電子連接器種類有近百種,應用主要集中在發動機管理系統、安全系統、娛樂系統等方面;新能源汽車的電氣化程度更高,內部動力電流及信息電流錯綜複雜,因此對於連接器及線束產品的需求相對於傳統汽車更高;車載充電機是新能源汽車的核心零部件,市場規模隨着新能源汽車市場的快速增長而擴大。

但沒提到確定性,所以,探雷哥想要提醒的,汽車業務這塊的Meta和柳州雙飛,合計還有4.25億的商譽在賬,2019年暴雷的那些風險點依然需要跟蹤關注,Meta自2015年收購以來,一直都是經營虧損;2019年,柳州雙飛的業績承諾沒達標,2020年是其業績承諾期過後的第1年,公司要在2020年完成不低於4.2億的業績目標,壓力還是比較大的。

不知道在“股票解鎖”的預期下,下半年是否還耍點“非常規”手段不?

| 本文作者簡介

▼關注「格隆匯探雷區」公眾號,點擊底部菜單欄「文章分類」,即可查閲更多。