1

火爆行情

今年,A股醫藥股的表現簡直太過瘋狂。當然,也包括CRO賽道的巨頭們。

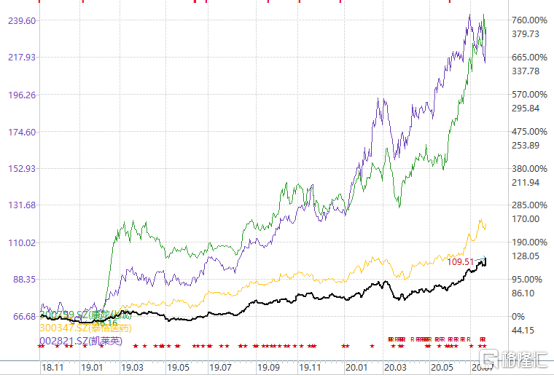

其中,藥明康德累計上漲67%(截止21日收盤),泰格醫藥上漲77%,凱萊英上漲81%,康龍化成更是大漲逾110%。前三者均有高瓴資本的入股,亦可看出對於醫藥CRO賽道的看好。

(來源:Wind)

昨日,2500億盤子的藥明康德一度大漲超9%,收漲8.76%。另外,凱萊英上漲9%,泰格醫藥上漲超5%,康龍化成漲超2%。

這種瘋狂漲法令吃瓜羣眾目瞪口呆。藥明康德之火爆行情,背後是恰逢亮眼的半年報“成績單”出爐。當然,也引爆整個CRO行情。

2

成績單如何?

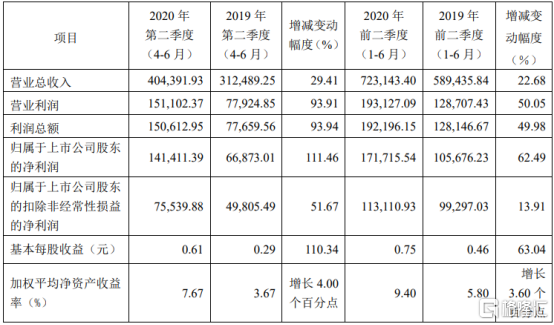

據財報披露,藥明康德上半年總營收為72.31億元,同比增長22.68%,歸母淨利潤為17.17億元,同比增長62.49%。扣非淨利潤為11.31億元,同比僅增長14%。

上半年,藥明康德所投資的已上市公司的市值大增,導致非流動金融資產的公允價值變動收益以及投資收益大增,合計影響金額10億元左右。

看來,A股大盤暴漲,對於藥明的淨利潤影響不小。

拆分來看,公司二季度營收增長29%,歸母淨利潤增長111%,扣非歸母淨利潤增長52%。一季度受到疫情的嚴重衝擊之後,二季度已經出現較大改善,且超出市場預期。

(來源:藥明康德財報)

藥明康德業務佈局在歐美、中國大陸、以及其它亞洲國家。其中,歐美市場營收佔比超過70%(2019年的數據)。

另外,2019年美國區實驗室業務收入15.63億元,佔總營收比例的12%以上。根據業績快報披露,該細分業務板塊因美國疫情肆掠而受到較大負面影響。而中國區實驗室業務在二季度全面恢復運營。

可以猜想,除了中國大陸以外,藥明康德其餘海外業務或多或少均會受到疫情的衝擊。

3

高瓴為何減持

據最新數據顯示,高瓴資本在全球醫療健康產業累計投資160家企業,國內企業100家,海外企業60家。

胡潤研究院3月18日發佈了《2020胡潤中國百強大健康民營企業》,有近三分之一的上榜醫藥醫療行業,背後都站着高瓴資本,其中市值前十的企業,高瓴資本投資了其中的7家。

高瓴資本在醫藥前景領域基本上是全覆蓋的狀態。當然也包括髮展前景良好的CRO賽道。

高瓴投資藥明康德是通過一級市場就進去了,投資實體是一家註冊在香港的投資實體公司:HCFII WX(HK)無錫香港控股有限公司。據藥明康德公佈此前公佈的招股書顯示,高瓴持有6272萬股,持股比例高達6.01%,為公司第7大股東。

(來源:Wind)

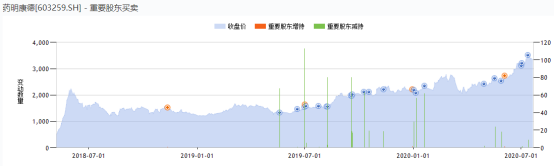

高瓴作為5%以上的股東,鎖定期為1年。1年之後(2019年5月之後),高瓴便不斷減持。截止2019年末,高瓴持股股份為4795萬股,持股比例縮水至2.9%。並且已經不在10大股東名錄裏面了。

持股藥明康德不久,便大幅減持,似乎跟高瓴超長期價投的風格不太吻合。下面,我們不妨從公司股價、估值角度來窺探一二。

藥明康德自上市以來,股價從13元暴漲至當前的110元,累計上漲820%。市值從剛上市的300來億上漲至目前的2500億元,僅僅只要了2年多時間。

(來源:Wind)

再看估值水平,當前動態PE高達131倍,比2019年初的42倍翻了3倍。可見,藥明康德市值的暴漲,主要源於估值的提升。

如此盛景,高瓴豈能不減持呢?

據Wind統計,2019年以來,公司機構股東、高管合計減持超過160億元。還沒完, 公司第三大流通股東——WuXi AppTec剛剛減持1%不久,今日盤後公告再度減持1%。按照今日收盤價計算,又要套現25億元!

(來源:Wind)

這波套現真夠狠的!

4

行業前景

在CRO/CMO領域,高瓴還持有泰格醫藥,持股股份750萬股,持股比例為1%,為公司第9大股東。

(來源:Wind)

今年2月,高瓴資本全額認購凱萊英23億元的定增。另外,高瓴還拿有藥明生物二級市場的股份。

單單CRO/CMO領域,高瓴就握有4家公司的股份,倉位還不小。背後的考量仍然是良好的前景賽道。

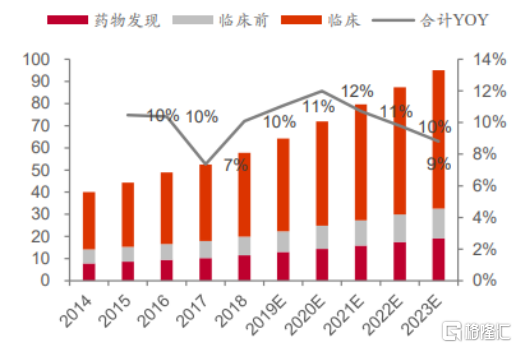

據Frost&Sullivan數據分析,2014-2018年,全球CRO市場規模從400億美元增長至579億美元,年複合增長率為9.7%,預計2023年將達到952億美元,增速將提升至10.5%。

過去5年,全球CMO市場複合增長率為10.7%,未來5年將達到518億美元,平均複合增長將達到14%。

(圖:2014-2023E全球CRO行業規模及增速)

相比全球市場,國內增速會更快。

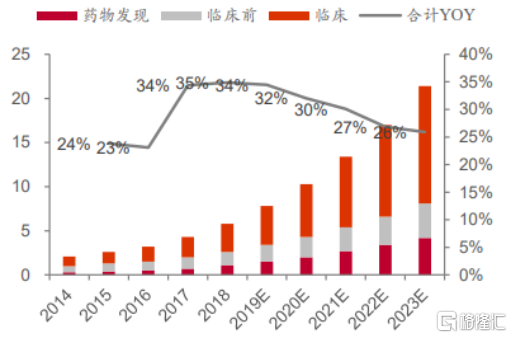

2014-2018年,中國CRO市場規模從21億美元增長至59億美元,平均複合增長率高達29.2%,比國外快了3倍。未來5年,中國市場將達到214億美元,增速仍然高居30%左右。

(圖:2014-2023E 中國CRO行業規模及增速)

國內CMO市場,2014年的12億美元增長至2018年的24億美元,規模翻了一倍,每年增速大致在20%,預計2023年將達到85億美元,增速將提升至28.7%。

不足2年,國內CRO/CMO的市場規模就將翻一番,孕育的機會一定不少。兩個細分賽道, 藥明康德均有佈局,均會受益於整個蛋糕做大。

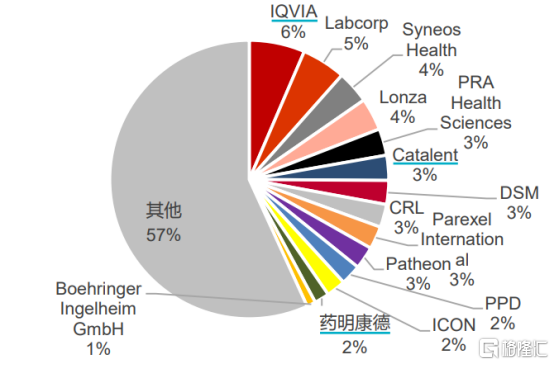

按照CRO 和 CMO 業務相關收入計算,2018年,藥明康德已經成為亞太地區最大的醫藥外包服務公司,在全球的市佔率為1.7%,排名第13位。

(圖:2018 年全球醫藥服務外包公司市佔率情況)

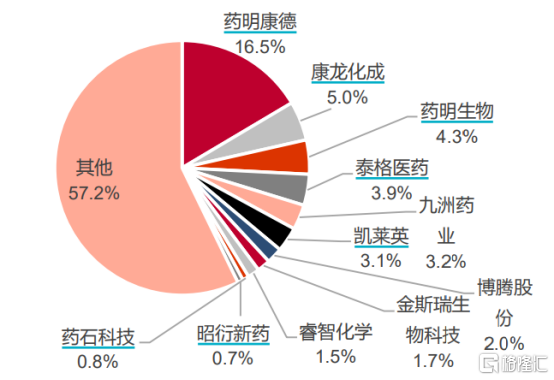

在國內市場,藥明康德獨佔鰲頭,拿下16.5%的市場份額,高出第二名康龍化成11.5個百分點,比泰格醫藥也高出12%。

(圖:2018 年國內醫藥服務外包公司市佔率情況)

但細分臨牀CRO,泰格醫藥具備先發優勢,毛利率要比藥明康德高。但藥明康德是A股市場少有的能夠具備全產業鏈的公司,綜合優勢更為明顯一些。

5

尾聲

CRO絕對是牛股出沒的細分領域。除了前文提到的藥明康德外,其餘3家一樣是牛股。

泰格醫藥2012年8月上市以來,股價累計上漲35倍,當前估值倍數88倍。

凱萊英2016年11月上市以來,股價累計上漲15倍。當前估值倍數將近100倍。

康龍化成2019年1月上市以來,股價累計上漲13倍,當前估值倍數高達145倍。

這不是偶然,這是前景行業的力量。這或許亦是高瓴押注的重要邏輯之一吧!

不過,好公司需要好價格,普通散户才能賺到錢。就拿藥明康德而言,機構、高管頻頻大幅減持,不就是提前兑現了未來的超額收益嗎?

(7月份以來的減持統計,來源:Wind)

當下,動不動上100倍的估值水平,下不了手很正常。等等吧,伺機而動。