作者:遊家訓團隊

來源:電新產業研究

公司公告,控股孫公司宏發汽車電子擬向海拉控股購買其持有的“海拉汽車電子”100%股權,擬向海拉電氣購買其所有繼電器業務涉及的存貨和生產設備等資產。海拉汽車電子和海拉電氣目標資產收入主要來自於歐美市場,主要客户包括大眾、通用、福特、戴姆勒等。收購海拉能快速打通海外渠道,有助於公司進一步深入歐系乘用車供應鏈。公司近年公司通過收併購、設立海外公司、啟動海外項目建設,加速對接海外客户的製造與供應鏈佈局。同時,公司高壓直流繼電器、低壓電器通過海外市場都取得了較大的成功,海外業務有可能在明後年推動公司新台階。看好公司長期競爭力,維持強烈推薦評級,提高目標價為33-36元。

摘要

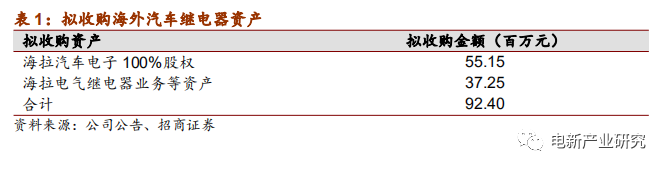

1.擬收購海外汽車繼電器資產:控股孫公司宏發汽車電子擬向海拉控股購買其持有的“海拉汽車電子”100%股權,擬向海拉電氣購買其所有繼電器業務涉及的存貨和生產設備等資產。收購金額合計為9240萬元人民幣,其中,海拉汽車電子5515萬元,繼電器業務資產3725萬元。

2.進一步加大海外投入,海外業務抵抗力更強:海拉汽車電子和海拉電氣目標資產合計大約有3億元的汽車繼電器收入,主要來自於歐美市場,主要客户包括大眾、通用、福特、戴姆勒等。公司汽車繼電器業務收入大約有70%在國內市場,收購海拉能快速打通海外渠道,有助於公司進一步深入歐系乘用車供應鏈。公司圍繞高壓直流繼電器、低壓電氣、汽車繼電器、電力繼電器等主要業務板塊在海外積極開展布局,通過收併購、設立海外公司、啟動海外項目建設,公司在海外的製造、供應鏈更強,應對貿易摩擦的抵抗力更強,全球競爭力更加清晰。

3.海外業務的成功,將推動公司在明後年再上台階: 公司汽車電子業務在北美、歐洲市場主流客户已有一定影響力,整合海拉汽車電子後綜合競爭力將更強。而公司作為電動汽車能源迴路開關的高壓直流繼電器產品,已經成功成為奔馳、大眾、路虎、保時捷等海外標杆客户新車型的主要供應商並開始供貨,特斯拉項目在今年8月完成產線認定,10月啟動量產,首批產品已發往美國,並可能成為Model3國內工廠主力供應商。海外電動車明後年放量,將帶來可觀的業務增量。此外,公司電力繼電器全球市場份額達53%,海外市場保持20%以上增長,特別是北美、歐洲市場表現突出。低壓電器板塊從北美市場孵化而來,已經成長為重要的業務板塊。

4.投資建議:維持強烈推薦評級,調整目標價為33-36元。

風險提示:經濟持續下行需求疲軟,產能投放不及預期,匯率波動影響。

一、擬收購海外汽車繼電器資產

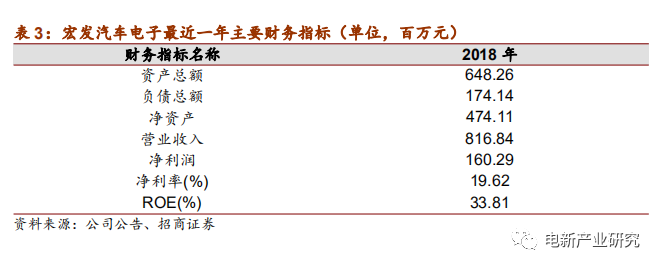

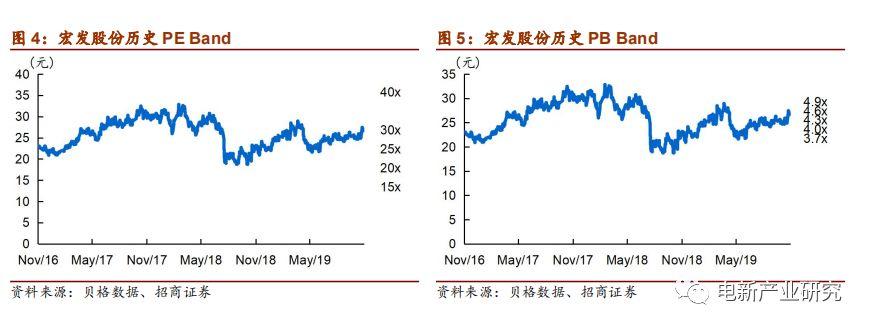

擬收購海外汽車繼電器資產。控股孫公司宏發汽車電子擬向海拉控股購買其持有的“海拉汽車電子”100%股權,擬向海拉電氣購買其所有繼電器業務涉及的存貨和生產設備等資產。收購金額合計為9240萬元人民幣,其中,海拉汽車電子5515萬元(對應PE8.13倍,PB0.43倍),繼電器業務資產3725萬元。

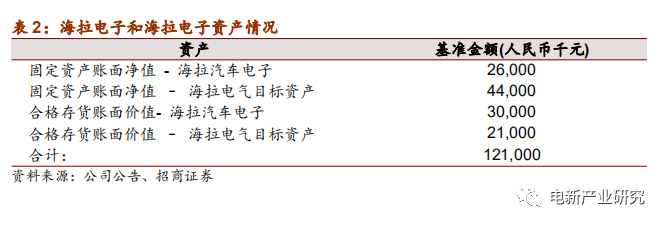

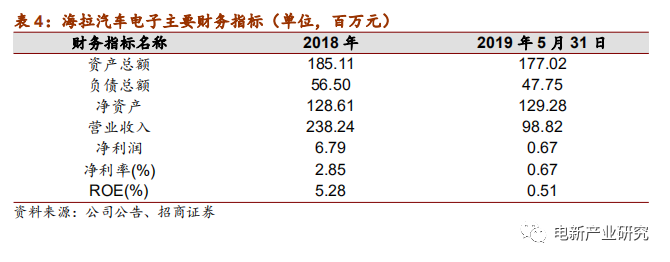

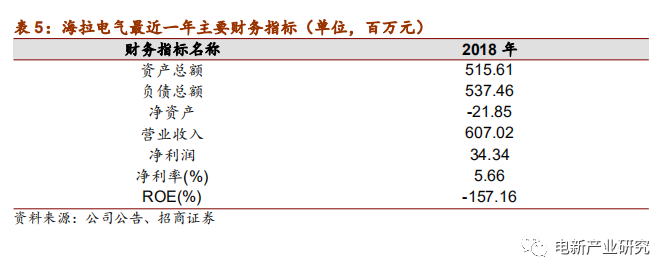

加速海外佈局。海拉汽車電子和海拉電氣目標資產合計大約有3億元的汽車繼電器收入,主要來自於歐美市場,主要客户包括大眾、通用、福特、戴姆勒等。海拉汽車電子和海拉電氣目標資產合格存貨賬面價值為5100萬元,而產線等資產(6000萬元)生產效率較宏發相比可能略低一些,這個併購對宏發的當期財務影響不大。

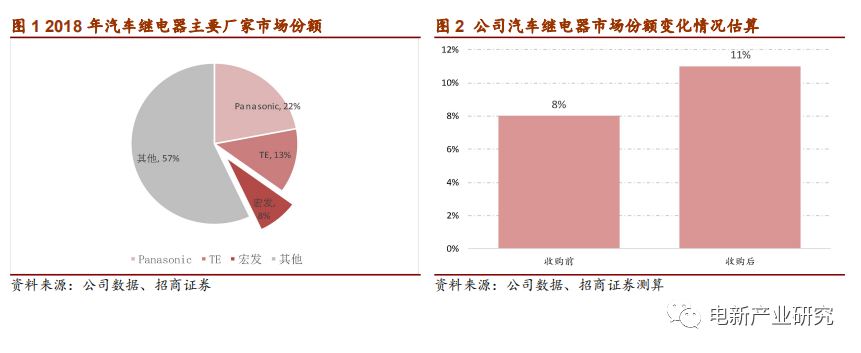

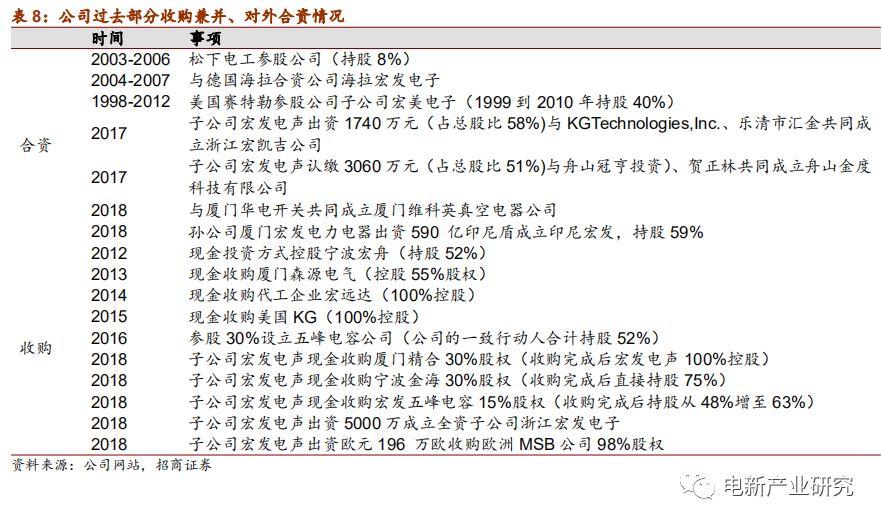

但業務上看,公司汽車繼電器業務收入大約有70%在國內市場,收購海拉能快速打通海外渠道(公司汽車繼電器業務2018年收入8.17億元,市佔率8%,此次加上海拉3億元業務後,公司汽車繼電器業務全球市佔率將提升至11%左右),有助於公司進一步深入歐系乘用車供應鏈。

公司將對海拉相關資產進行整合和提升。公司汽車繼電器業務淨利率約為20%左右,而海拉汽車電子僅為2.85%左右,差異的主要原因有(1)物料成本大約相差5%;(2)生產效率、折舊、人工等其他差異導致相差10%左右。如果不考慮新增市場,宏發有望通過管理整合,促使海拉目前3億元的收入做到6000萬元左右淨利潤。

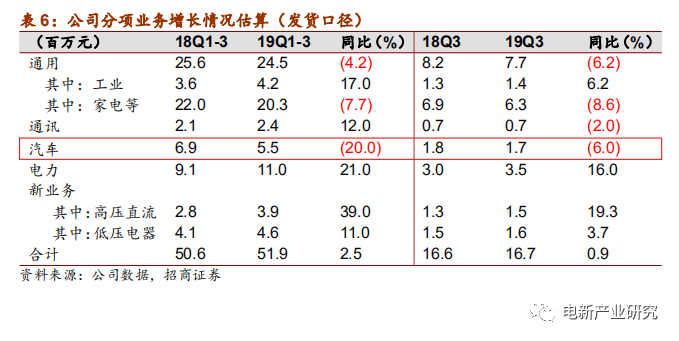

汽車繼電器降幅3季度已明顯收窄。前三季度公司汽車繼電器累計發貨5.5億元,同比下降20%,其中Q3發貨1.7億元,同比下降6%,降幅明顯縮窄。

自9月起,國內汽車市場日趨回暖,北方區域回升較快,訂單整體需求明顯回升,隨着年底衝量週期來臨,全年降幅還將明顯縮減,10月份起汽車電子已經推動擴線提產,2020年將恢復明顯增長。

注:公司擬向海拉電氣購買其所有繼電器業務(包含SSR及其他繼電器)涉及的存貨和生產設備等資產

二、進一步加大海外投入,海外業務抵抗力更強

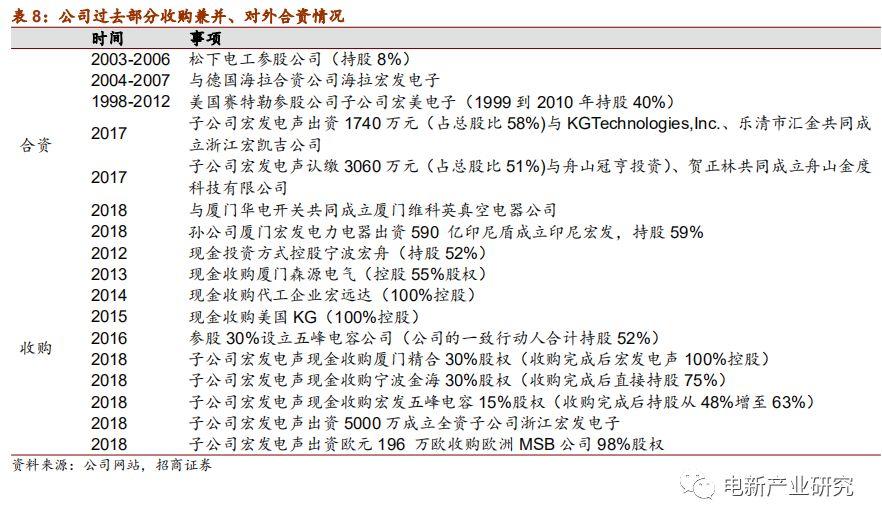

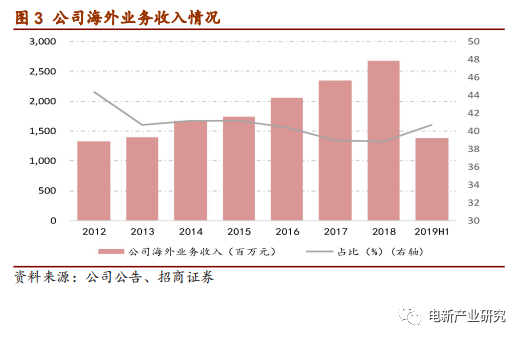

海外佈局清晰。目前公司已有歐洲宏發、美國KG、美國宏發等在海外的一級子公司,海外業務完成深度本土化,近幾年海外戰略還在加速。2018年,公司孫公司廈門宏發電力電器出資590 億印尼盾成立印尼宏發,持股59%。同年,公司出資歐元196 萬歐收購歐洲MSB公司98%股權。2019年,公司啟動投資430萬歐元對宏發現位於德國法蘭克福的基地實施擴建,工程計劃於2020年底完成,主要用於在歐洲建立高壓直流和低壓電器產品檢測及實驗室,以及相配套的銷售及市場技術服務支持。同時,公司擬收購海拉汽車繼電器相關資產。

公司圍繞高壓直流繼電器、低壓電氣、汽車繼電器、電力繼電器等主要業務板塊在海外積極開展布局,通過收併購、設立海外公司、啟動海外項目建設,海外形成了清晰、本土化的佈局。同時,能有效應對“貿易摩擦”帶來的業務風險。

三、海外業務的成功,將推動公司在明後年再上台階

公司的高壓直流流繼電器正在進入收穫期:公司在奔馳、大眾、路虎、保時捷等海外標杆客户已經逐步實現小批量供貨,特斯拉項目已於今年8月完成產線認定,10月啟動量產,首批產品已發往美國,並將成為其國內Model3的主力供應商。

公司高壓直流主要定位在主流乘用車客户上,先慢後快,目前已經陸續成為歐系主要車企電動車的主要供應商,高壓直流目前單車全部產值在800-1500元之間,再疊加上傳統的繼電器(單車140-200左右),隨着海外電動車在明年下半年到後年放量,將帶來客觀的的業務增量。

海外的成功,將推動公司再上台階。公司電力繼電器全球市場份額達53%,海外市場整體保持20%以上快速增長,特別是北美、歐洲市場表現突出。目前,公司憑藉着強大領先優勢繼續拓展全球市場,提升份額,特別是北美新項目進展順利。

公司低壓電器業務本來就從北美市場培育出來,目前客户羣體仍然主要在中國、美國、歐洲市場,近幾年跟隨國家“一帶一路”戰略,在東南亞也有較大增長;但主要的增量訂單與需求,還是來自北美、歐洲市場的工業客户。

注:獲得三星主要供應商指定證書;寶馬在做;豐田控制盒開始認證;美系也在穩步推進

風險提示

1、經濟持續下行影響公司產品需求。

2、公司海外業務較多,可能受貿易保護等政策影響。

3、低壓電器產能投放相對較慢,如果進度不及預期,則可能影響公司低壓業務的增長。

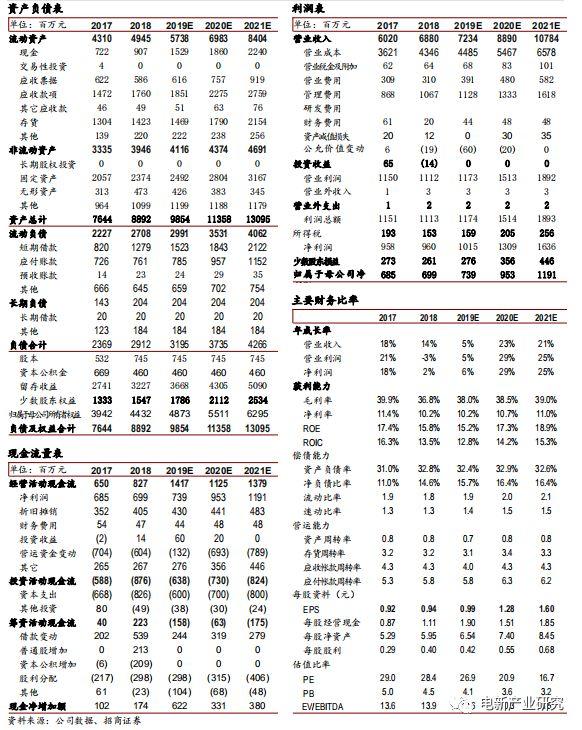

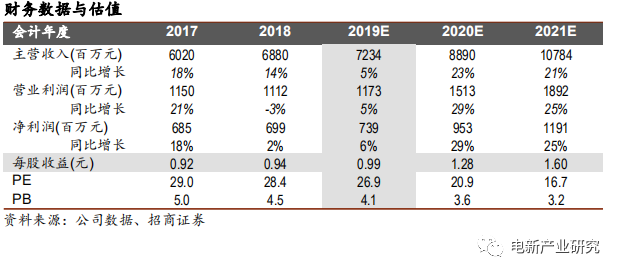

附:財務預測表