昨日晚間,客車行業的宇通客車(600066.SH)和中通客車(000957.SZ)分別公佈了公司十月份的產銷數據。

據披露,宇通客車10月份生產汽車3028輛,同比下降48.49%;銷售汽車2904輛,同比下降37.91%。前十個月生產汽車44054輛,同比下降7.84%;銷售汽車45044輛,同比上升1.87%。

中通客車10月份單月產量992輛,銷量1019量。前十個月累計產量12041輛,同比增長26.24%;累計銷量11793輛,同比增長22.52%。

從銷售端看,在汽車行業整體相對不景氣的大環境下,客車龍頭公司的銷售表現似乎要優於大行業。

根據中國汽車協會統計,今年第三季度客車行業銷量為11.5萬輛,同比上漲1.3%,環比上漲1.2%。但前三季客車累計銷量則為32.6萬輛,同比下降2%。

而全行業而言,前三季汽車行業銷量為1837.1萬輛,同比下降10.3%,但降幅較前八個月降幅收窄0.7個百分點。

對應股價表現方面,客車板塊除曙光股份及金龍股份外,年內漲幅均高於20%,相比汽車整車板塊8.4%的年內漲幅,客車細分板塊在市場表現方面亦要優於汽車大板塊。

(圖源:Wind)

在乘用車銷售久久未見好轉的情況下,客車板塊是否能作為另闢蹊徑的其他投資機會呢?

客車細分市場持續承壓

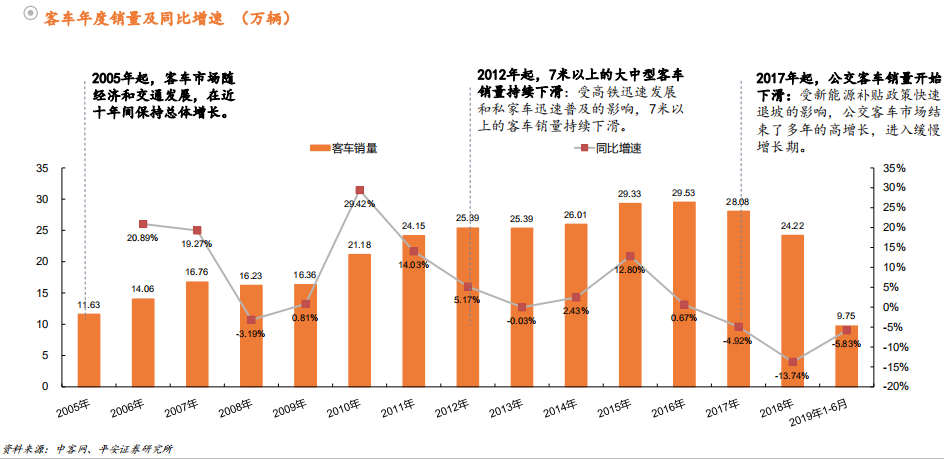

回顧近幾年客車行業發展,國內客車銷量增速自2015年起開始出現下滑,並在2017年及2018年間開始出現銷量萎縮。

具體而言,客車銷量下滑的原因主要分兩條主線:其一,公路客運市場自2012年起高鐵發展及私家車普及影響,需求出現萎縮,導致7米以上大中型座位客車市場需求下滑;其二,新能源補貼退坡,導致大中型公交客車銷量在2017年起開始了一輪持續下滑。

(圖源:平安證券研報,本圖數據來源於中客網,統計口徑與中汽協數據有出入)

據統計,近五年客車公交車細分市場增量大部分來自新能源汽車,去年全年,5m以上新能源公交累計銷量為8.6萬輛,佔公交總銷量的86.1%。但截至去年為止,保有公交電動化率已超過50%,現有新能源公交替換已接近尾聲。

鑑於全國部分偏遠地區不可能最終實現電動化,公交電動化率最高只能至80%左右。按此計算,當前公交電動化替換剩餘的替換空間約18.5萬輛將會在2018年之後的兩到三年內被完全消化。另一方面,新能源補退則進一步導致電動化替換速度的放緩。

受此兩大主線影響,自2015年起至2018年,國內客車銷量同比增幅由12.8%下滑至負13.74%。

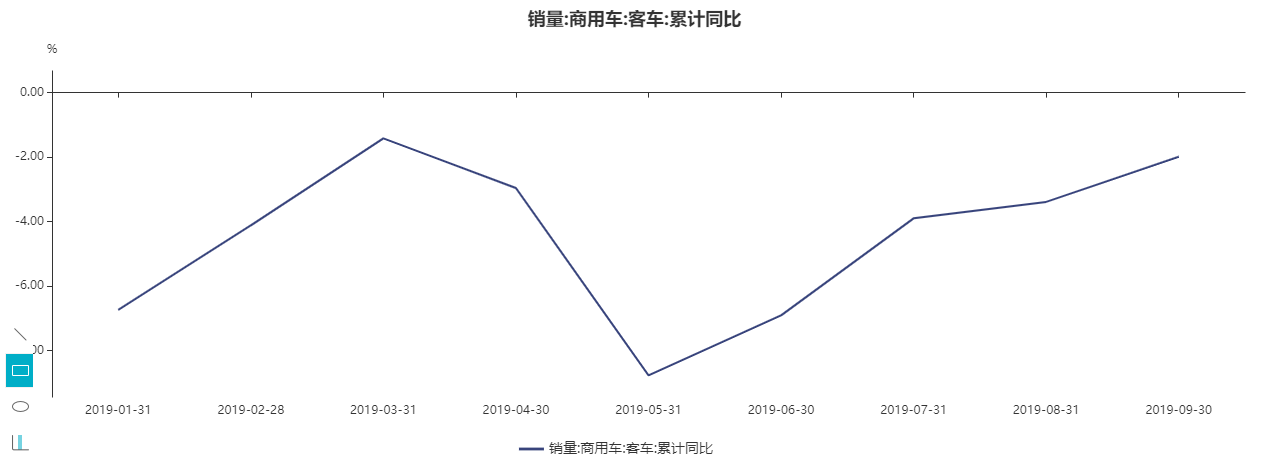

但在今年年內,客車當月銷量同比降速出現了一定程度的收窄。上半年,統計座位客車銷量,其同比降幅收窄至2.8%。而按所有客車銷量同比增幅計算,其跌幅亦由今年五月份逾8%收窄至最新九月份的2%。

(圖源:Wind)

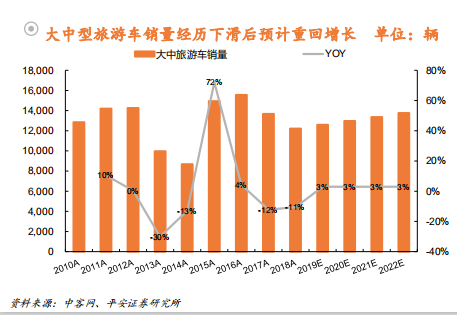

在這背後,旅遊客車市場經歷此前一段期間的下跌後重新回覆增長是主要原因。其原因主要是個性團旅遊興起及旅遊業整體發展加快。另外,隨着國內城市範圍不斷擴大及市內工廠外遷,近年還催生出了“團體通勤車”的市場需求,一定程度上也彌補了公路客運市場因私家車及高鐵衝擊造成的需求下滑。

(圖源:平安證券研報)

在公交市場方面,截至2018年國內城鎮化率為59.58%,萬人擁有公交輛為4.7台。而至2030年按人口14.4億,城鎮化率達70%,萬人公交擁有量5.3台計算,公交保有量在2019年至2030年期間將維持1.6%的複合增長率。在補貼退坡實施後,市場將逐步消化此前帶來銷量透支,取而代之的是公交市場新增量及電動化持續增長帶來的持續增長。

最後,在國內市場持續承壓的情況下,國內客車生產商紛紛選擇通過出口的方式,打開海外新市場。今年上半年,出口客車銷量佔客車行業總銷量的19.7%,同比增速為26.4%。

行業集中度持續提高,誰值得期待?

從整個大行業看,中國客車市場並不如擁有廣闊藍海的新興行業般擁有令人遐想的前景,其外有高鐵快速發展、私家車普及的持續競爭,內有行業新能源退坡的短期影響,儘管有城市化持續帶來市場增量、團體通勤車新需求及旅遊客車回暖的積極影響,但長期內承壓的邏輯仍不變。

但對於龍頭企業而言,好消息是行業的集中度正在不斷提升。據中汽協統計,今年前九個月,前十大客車企業(按銷量計)共銷售客車24.09萬輛,佔客車銷售總量的76.87%。其中,便包括了宇通客車、長安汽車(000625.SZ)、金龍汽車(600686.SH)等上市公司。

其中,宇通客車在多個細分行業保持着領先優勢。截至今年上半年,宇通客車在大於7米大中型座位客車的市佔率(按銷量計算)由2010年的31.0%提高到2019年上半年的46.6%;在公家客車市場,其市場率則為26.6%,同樣排名第一。

今年前三季度,公司實現營收208.62億元,同比增加7.68%;歸母淨利潤 13.25 億元,同比增加10.62%。第三季度,公司客車銷量為16711 輛,同比增加13.1%。其中,大中型客車銷售 13997 輛,同比增加6.2%,市佔率達40.39%。

新能源客車方面,儘管受補貼退坡影響,單車售價下滑至50萬元,但公司通過成本控制仍令單車利潤上升至 3.84萬/輛。截至第三季度,公司新能源客車市佔率為31.12%,同比增加6.76個百分點。

在今年的世界客車展上,公司推出U12、T13、ICE12新車型。其中,U12、T13定位為高端、智能車型。T13主要面向歐洲市場,有望藉此帶動公司海外市場銷量上升。

在高端化策略下,公司有望在目前各細分市場市佔率持續提升的情況下,提高單車收益,從而進一步提高公司盈利能力。

金龍汽車按去年客車總銷量計算,其市佔率為25.0%,甚至還高於宇通客車(24.6%)。但公司經營呈現“量高利薄”的特點,在盈利能力上並不如宇通客車。

今年前三季度,公司實現營收116.3億元,同比下滑8.41%;歸屬於上市公司股東淨利潤7813.98萬元,同比下滑9.08%,淨利率僅有0.67%。

好消息是,去年公司通過三龍整合解決了股權分散及子公司管控不力的歷史問題,有利於公司的長期發展。但就公司淨利率較低的問題,金龍汽車仍需提升品牌旗下大中型客車產品的競爭力。

一般而言,大中型客車單價、毛利率均較高,為客車企業的核心競爭產品。但自2011年起,金龍汽車在領域市場份額便不斷下滑。未來能否提高大中型客車的市場競爭力,將較大程度上決定公司能否走出目前徒佔着較高市佔率,卻無法取得可觀利潤的困局。

相比宇通而言,金龍汽車雖然在各細分行業的市佔率同樣較高,但成長性不確定性較大,或需長期觀察。