作者:方振 董廣陽 於芝歡

來源:華創食飲

主要觀點

事項

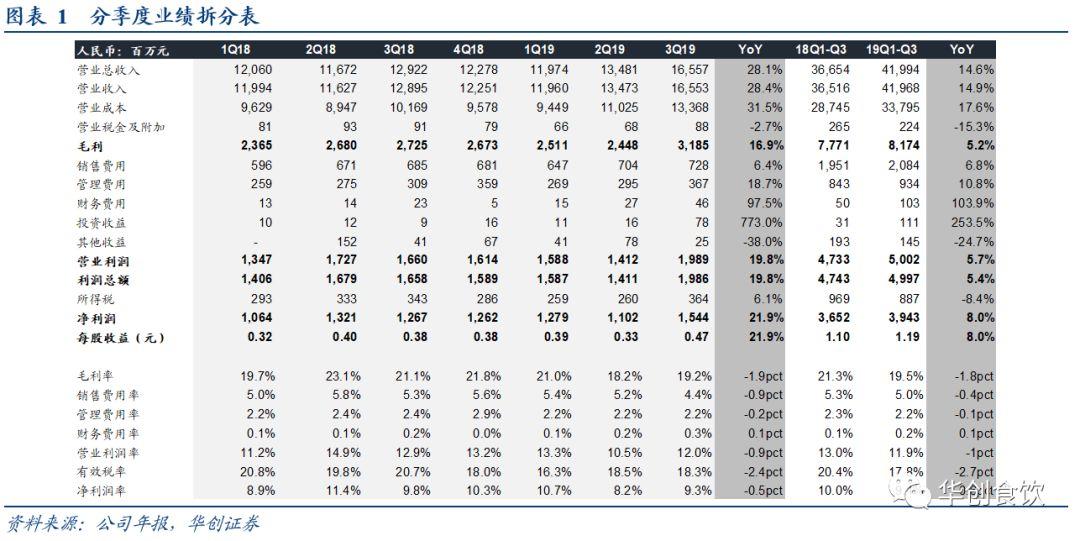

19Q3業績超預期。19年前三季度收入419.68億元,同比+14.99%;歸母淨利39.43億元,同比+7.86%;扣非淨利潤37.49億元,同比+9.02%;經營性現金流淨額26.84億元,同比-32.13%。19Q3營業收入165.53億元,同比+28.51%,歸母淨利15.44億元,同比+23.88%。

評論

年內5次提價拉動肉製品盈利提升。19Q3肉製品收入68.2億元,同比+9.0%,增長由價升貢獻,肉製品銷量43萬噸同比持平,噸價1.59萬元,同比+9.0%,經營利潤率達21.5%,同比+0.4pct,環比上升5.4pcts,創新高。預計盈利提升主要源於提價效應,但低成本原料、技術及工藝創新亦綜合對衝了成本上行。展望四季度,因公司對肉製品採取被動提價策略,隨豬價持續上漲,預計公司年內仍將有提價舉動。

低成本原料帶來彈性,頭均淨利創新高。19Q3屠宰收入105.5億元,同比+40.6%, Q3屠宰量269萬頭,同比-28.3%,19Q3行業定點生豬屠宰量4427萬頭,同比-24.3%,公司市佔率提升速度放緩;利潤端,頭均利潤179.3元/頭,同比+244.8%,判斷利潤提升主要來自於凍肉庫存釋放及進口肉增加所致。19Q3生鮮肉銷量37萬噸,同比-2.6%,生鮮肉銷售均價28.5元/kg,同比+44.4%。

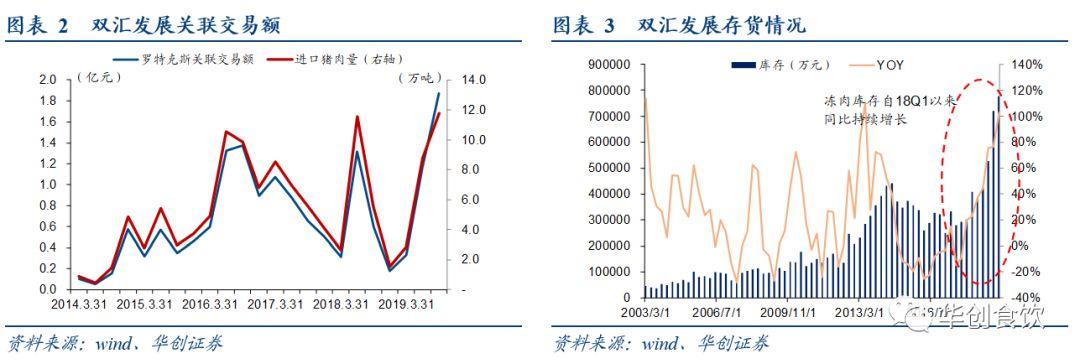

低成本原料儲備達歷史高點,預計Q4業績改善趨勢延續。19Q3公司與羅特克斯關聯交易達18.7億元,18年以來整體進口量呈現U形,以海關進口豬肉均價測算,18Q3/18Q4/19Q1/19Q2/19Q3進口量分別5.51/1.54/2.83/8.78/11.8萬噸,於19Q3出現大幅增長,原因在於中美貿易摩擦提高進口豬肉關税導致中美豬肉價差縮小,但在國內豬價持續上漲下中美豬肉價差優勢進一步顯現,目前中國生豬價格約為美國5倍水平,同時公司亦從歐洲地區進口豬肉。凍肉方面,19Q3末公司存貨77.6億元,達歷史高點。同時公司亦增加副產品豬毛腸的關聯交易金額平抑成本波動,預計在19Q4豬價持續上漲趨勢下,低成本原料使用及提價效應將繼續釋放業績彈性。

投資建議

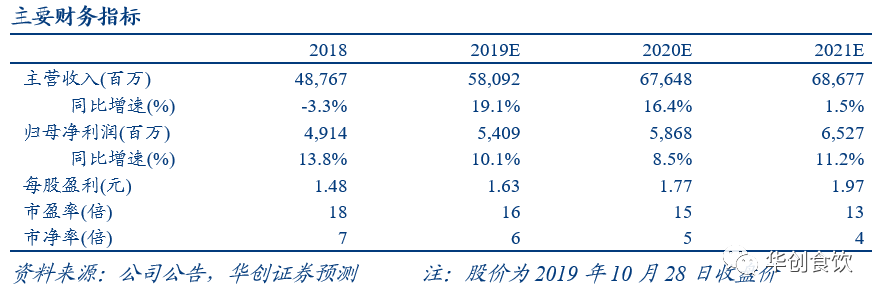

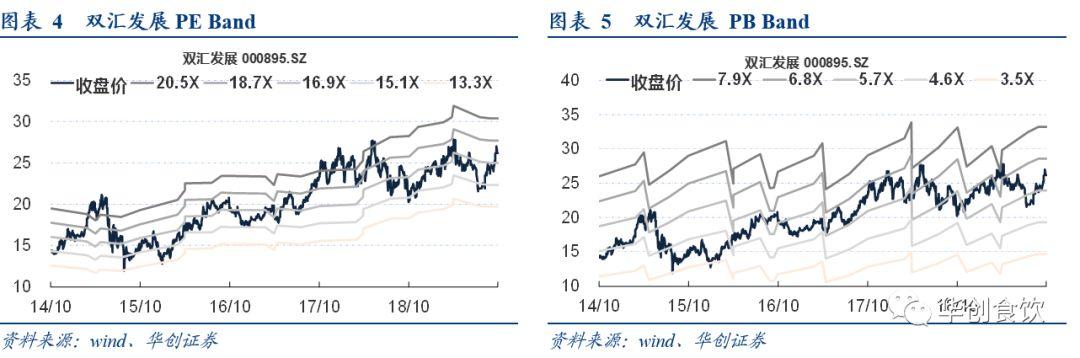

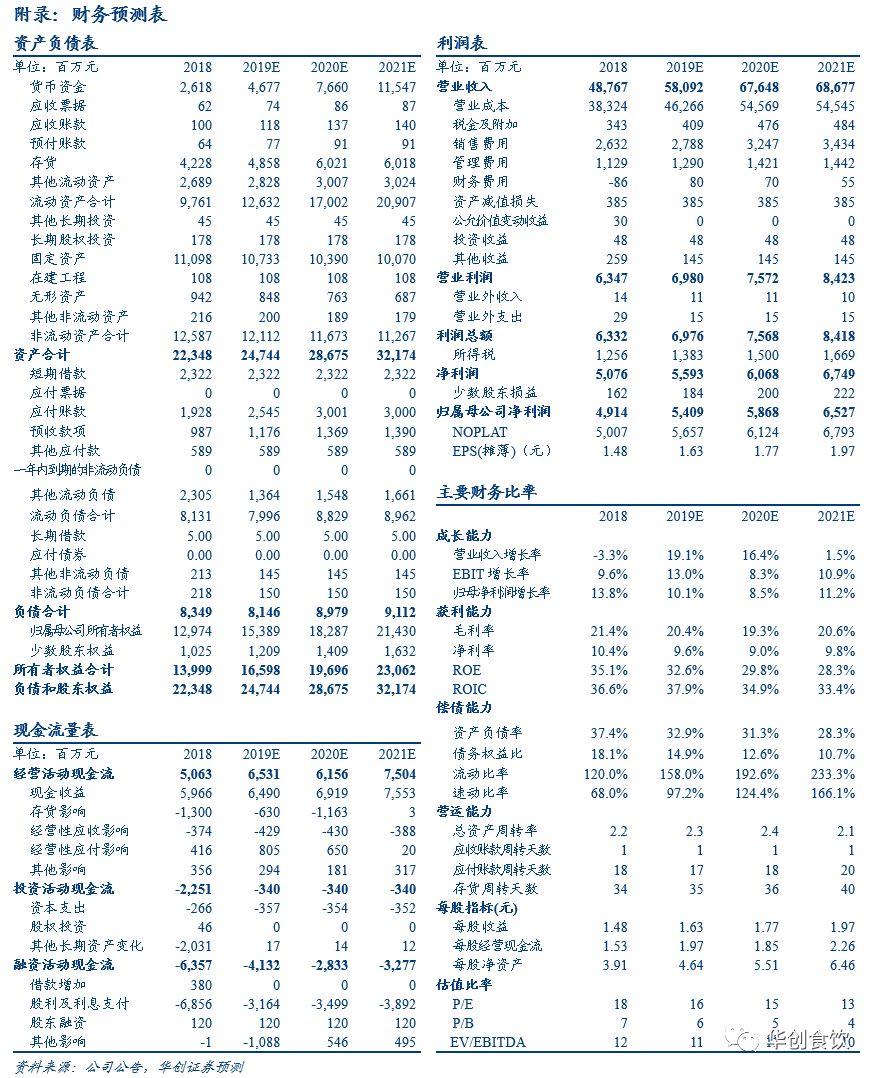

盈利預測、估值及投資評級:短期看,低成本原料、提價釋放公司業績彈性,長期看,屠宰行業加快整合趨勢不改,公司藉助產業鏈一體化優勢有望熨平波動,肉製品經營改善趨勢不變。我們上調2019-2021年EPS預測至1.63/1.77/1.97(原預測為1.50/1.55/1.71元),對應增速為10.1%/8.5%/11.2%,目前股價對應PE為16/15/13倍,考慮公司業績改善帶來估值修復,上調目標價至31.5元,對應20年約18X估值,維持評級“推薦”。

風險提示

風險提示:中美貿易摩擦加劇;豬價漲幅超預期;肉製品改善不及預期等。