作者:王學恆 丁詩潔

來源:學恆的海外觀察

報告摘要

01

2019Q3業績超預期,大學汛表現出色

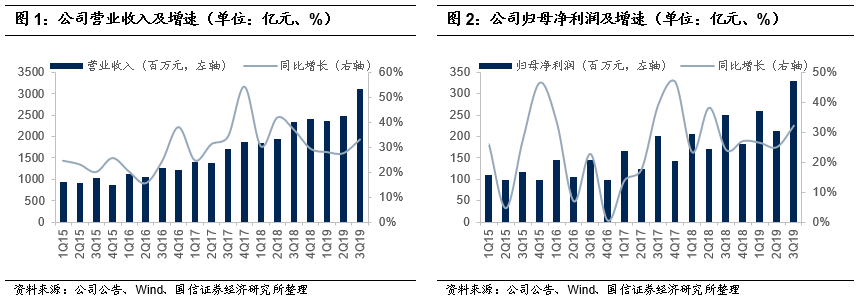

2019前三季度,公司實現營收79.5億元,+29.8%;實現歸母淨利潤8億元,+28.4%;實現扣非後歸母淨利潤7.6億元,+32.9%;第三季度,公司實現營收31.1億元,+33%;實現歸母淨利潤3.3億元,+32.2%;實現扣非後歸母淨利潤2.33億元,+43.9%。公司第三季度收入、利潤增速均環比明顯改善,顯示在大學汛前的收入確認期(7-9月)銷售情況出色,競爭力強。

02

毛利率提升,現金流健康

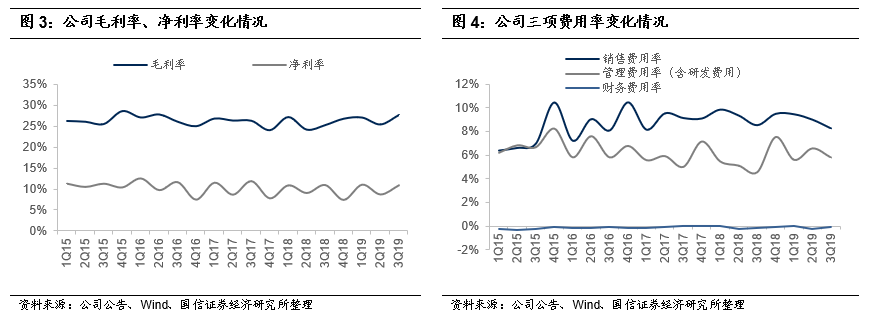

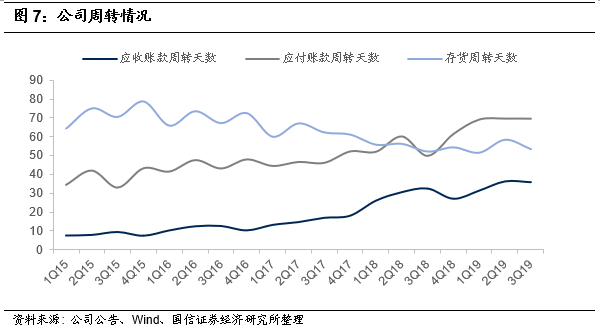

2019前三季度,公司實現毛利率26.8%,+1.3p.p.,淨利率10.1%,-0.1p.p.,均較去年同期相對持平。第三季度,公司實現毛利率27.7%,+2.5p.p.,淨利率10.9%,-0.1p.p.;三大費用方面,前三季度三大費用率13.9%,同比+1p.p.。週轉方面,公司前三季度營收/應付/存貨週轉天數分別為35.7/69.6/53.4天,保持健康水平,並且公司經營性現金流淨額增長37.7%,快於淨利潤增速。

03

傳統業務增長提速,新業務有望持續提升盈利水平

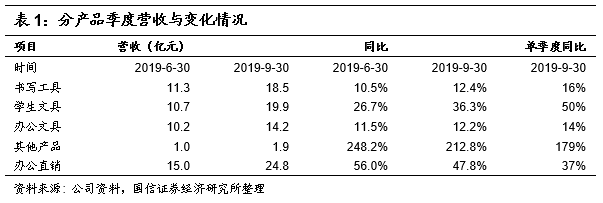

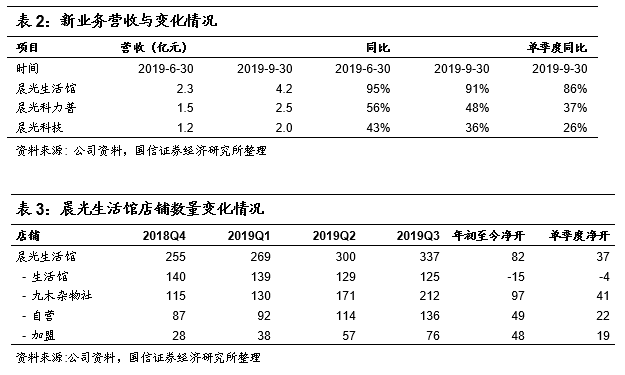

按產品分類來看,預計前三季度書寫/學生/辦公/其他/直銷收入分別達到18.5/19.9/14.2/1.9/24.8億元,同增12%/36%/12%/213%/48%,其中,第三季度預計同增16%/50%/14%/179%/37%,傳統優勢品類書寫和學生文具增長提速明顯。按業務分類看,傳統業務/新業務預計增長19%/53%(1H 15%/60%),其中晨光科力普+48%(1H 56%),並持續實現盈利;晨光生活館與九木雜物社合計+91%(1H 95%),其中生活館達到125家,-15家,九木達到212家,+97家;晨光科技預計收入2億元,同增36%(1H 43%)。

04

風險提示

1. B 端市場競爭激烈,科力普增長放緩;2. 精品文創旗艦大店扭虧速度不及 預期;3. 傳統業務國際國產品牌競爭,擠壓成長空間;4. 市場的系統性風險。

05

投資建議:持續印證成長邏輯,維持“增持”評級

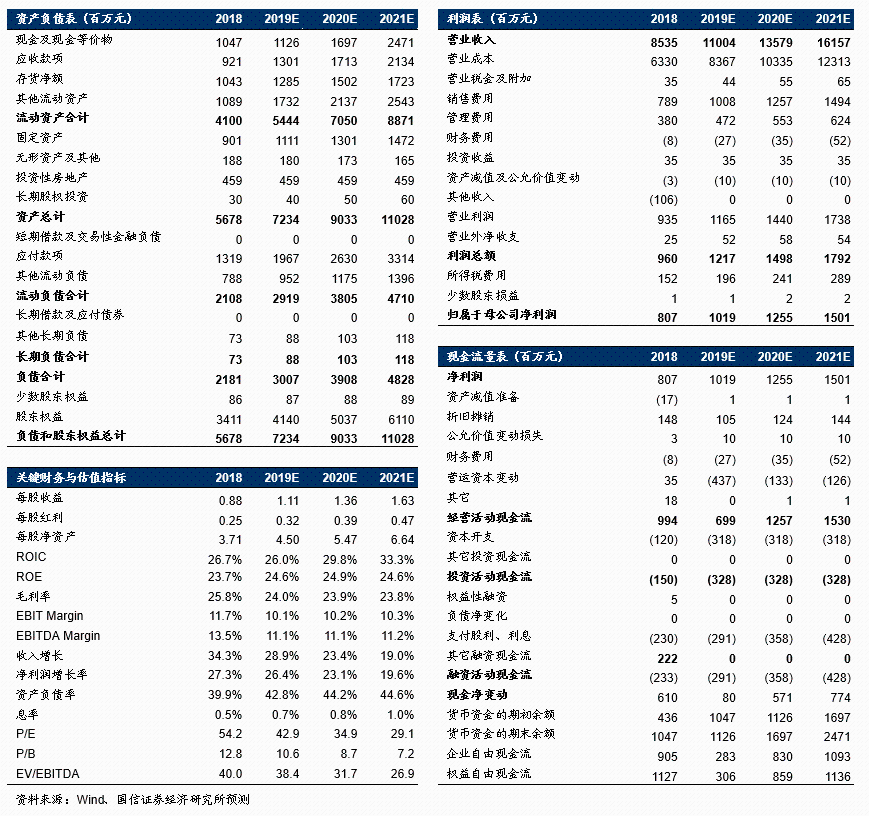

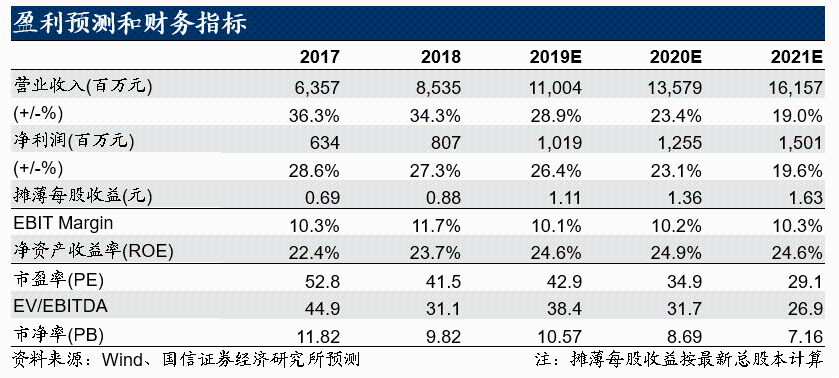

公司三季度表現出色,傳統業務核心競爭力凸顯,我們維持盈利預測,預計公司19-21年歸母淨利潤10/13/15億元,同增26%/23%/20%;攤薄EPS=1.11/1.36/1.63元,當前股價對應PE=43/35/29x。估值切換後,上調合理估值區間52-53元(20 PE 38-39x),維持“增持”評級。

報告正文

2019Q3業績超預期,大學汛表現出色。2019前三季度,公司實現營收79.5億元,+29.8%;實現歸母淨利潤8億元,+28.4%;實現扣非後歸母淨利潤7.6億元,+32.9%;第三季度,公司實現營收31.1億元,+33%;實現歸母淨利潤3.3億元,+32.2%;實現扣非後歸母淨利潤2.33億元,+43.9%。公司第三季度收入、利潤增速均環比明顯改善,顯示在大學汛前的收入確認期(7-9月)銷售情況出色,競爭力強。此外,安碩於5月開始並表,三季度預計貢獻1個億左右營收,利潤拖累收窄。

毛利率提升,淨利率持平,預計新業務利潤拖累顯著減小。2019前三季度,公司實現毛利率26.8%,+1.3p.p.,淨利率10.1%,-0.1p.p.,均較去年同期相對持平。第三季度,公司實現毛利率27.7%,+2.5p.p.,淨利率10.9%,-0.1p.p.;三大費用方面,前三季度三大費用率13.9%,同比+1p.p.。其中,隨着公司新品推出以及增值税降税作用顯現,預計書寫、學生文具毛利率提升2p.p.,辦公文具同增1.2p.p.,其他產品下降1.1p.p.,辦公直銷下降0.8p.p.。

週轉保持健康水平,現金回款良好。公司前三季度營收/應付/存貨週轉天數分別為35.7/69.6/53.4天,保持健康水平,並且公司經營性現金流淨額增長37.7%,快於淨利潤增速。傳統和新業務現金流比較好,預計科力普應收應付都增加,沒有明顯的現金流壓力。

書寫、學生文具增長提速,大學汛期展現強大競爭力。按產品分類來看,預計前三季度書寫/學生/辦公/其他/直銷收入分別達到18.5/19.9/14.2/1.9/24.8億元,同增12%/36%/12%/213%/48%,其中,第三季度預計同增16%/50%/14%/179%/37%,傳統優勢品類書寫和學生文具增長提速明顯。

傳統業務加速增長,生活館開店順利。按業務分類看,傳統業務/新業務預計增長19%/53%(上半年分別增長15%/60%),其中晨光科力普+48%(上半年+56%),並持續實現盈利,目前淨利率預計2%左右;晨光生活館與九木雜物社合計+91%(上半年+95%),預計今年扭虧,其中生活館達到125家,年初至今淨關店15家,九木達到212家,年初至今淨開店97家;晨光科技預計收入2億元,同增36%(上半年+43%)。

投資建議:持續印證成長邏輯,維持“增持”評級。公司三季度表現出色,傳統業務核心競爭力凸顯,我們維持盈利預測,預計公司19-21年歸母淨利潤10/13/15億元,同增26%/23%/20%;攤薄EPS=1.11/1.36/1.63元,當前股價對應PE=43/35/29x。估值切換後,上調合理估值區間52-53元(20 PE 38-39x,原為19 PE 37x),維持“增持”評級。