作者:遊家訓團隊

來源: 電新產業研究

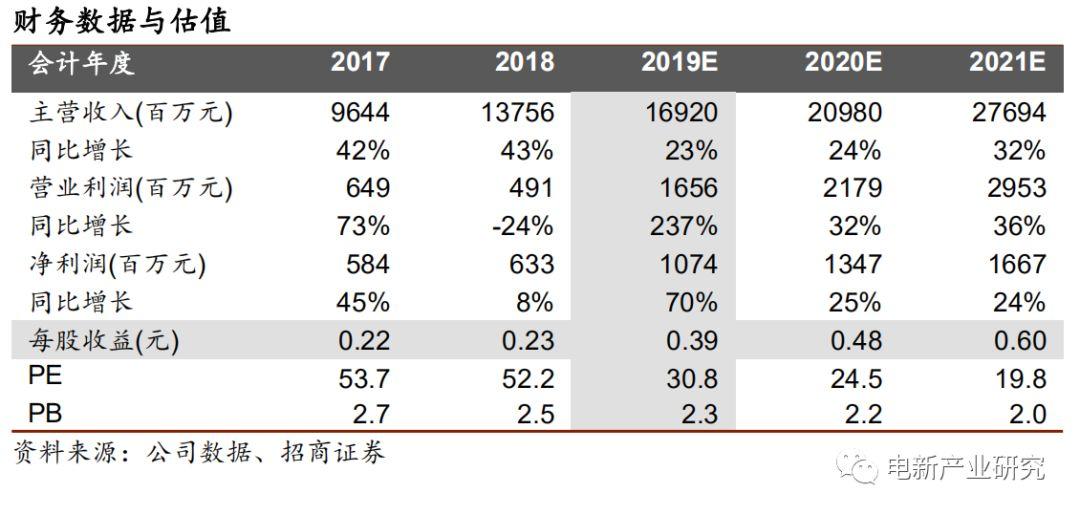

◾公司發佈2019年中報::上半年公司收入、歸上淨利、扣非歸上淨利分別同比增長23%、51%,59%,其中Q2收入、歸上淨利、扣非歸上淨利分別同比增長13%、88%、80%,業績保持高增長。上半年,公司光伏硅片出貨量約24億片,半導體8寸片出貨量約160萬片,均實現較快增長;其中,光伏硅片盈利較去年有所提高。公司資產負債率進一步提升至62%,公司光伏、半導體均在擴張期,預計近幾年將維持較大的資本開支。預計2019-2021年EPS分別為0.39/0.48/0.60元/股,維持“審慎推薦-A”評級和13-14元目標價。

摘要

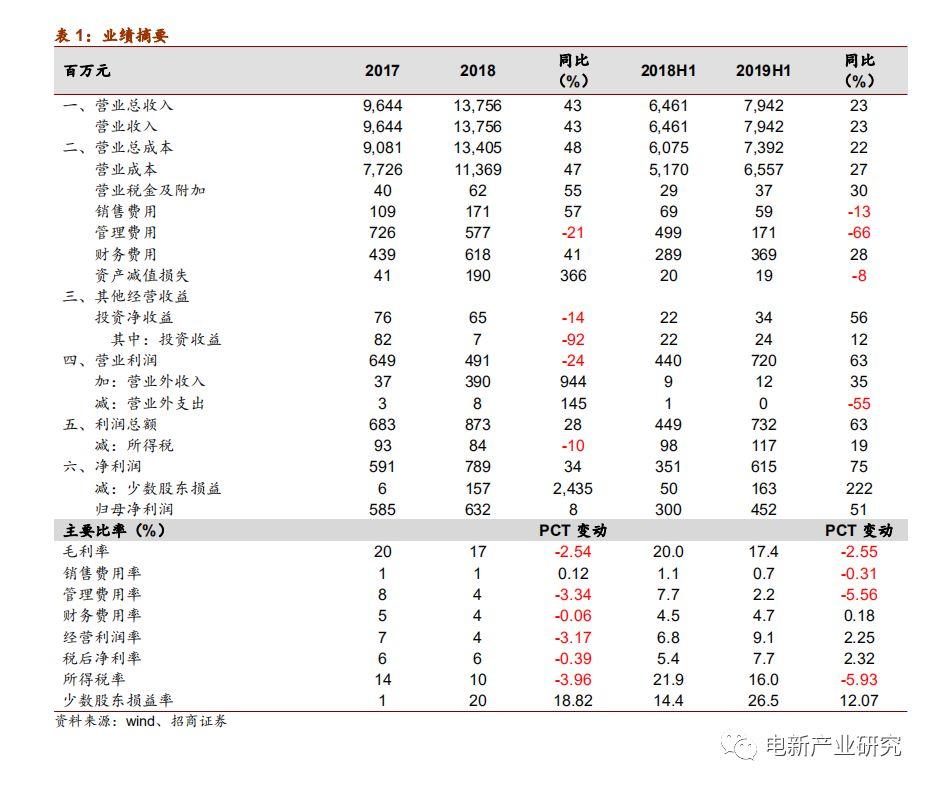

1.業績高增長:上半年公司收入、歸上淨利、扣非歸上淨利分別為79.4、4.5、3.5億元,同比分分別長23%、51%,59%。Q2收入、歸上淨利、扣非歸上淨利分別為41、2.8、2.16億元,同比分別增長13%、88%、80%,業績保持高增長。上半年毛利率17%,同比下降3個百分點,銷售費用率略降,但管理費用率同比下降5.6個百分點,主要系生產線智能化改造後員工人數減少約1000人。公司現金回款正常,應收票據增長較多主要系大客户票據結算影響。

2.光伏硅片出貨放量,盈利水平有所提升:上半年光伏硅片出貨量在24億片左右,其中Q1約11億片,Q2約13億片。硅片不含税售價估算2.65元/片(含税價3元/片),倒算生產成本2.21元/片,毛利率16.5%,單片淨利0.22元,較2018年0.19元/片的淨利小幅增加。公司光伏硅片擴產堅決,可能與隆基在單晶硅片環節逐步形成寡頭壟斷格局。

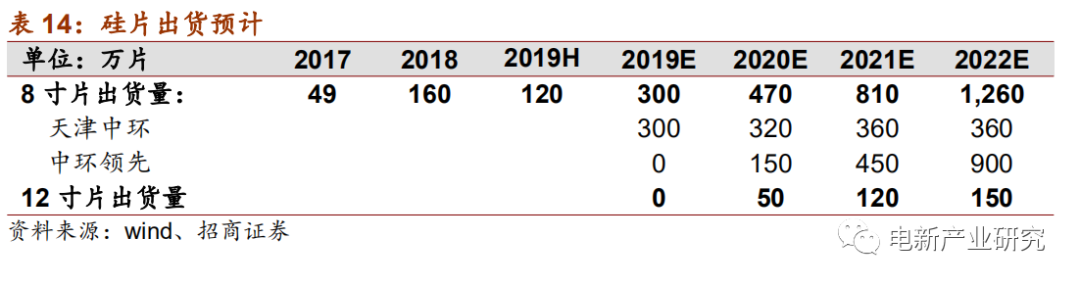

3.半導體業務開始成型:上半年公司8寸片出貨120萬片,已經達到去年全年的75%,為全球60餘家客户批量供貨。價格方面,綜合售價在30-40美元/片,較去年有所下滑,測算單片淨利在30元,較去年約50元/片的淨利出現明顯下降,與行業走勢一致。

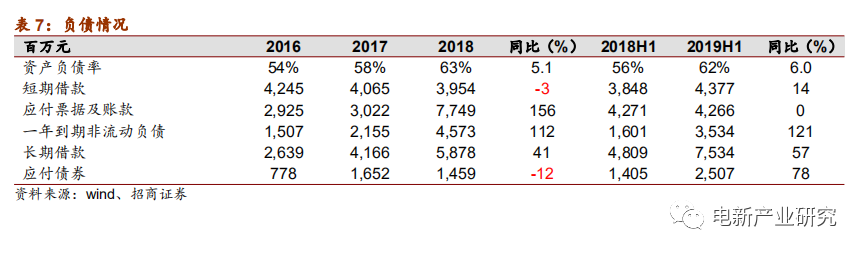

4.資產負債率上升,近幾年仍將維持較大的資本開支:上半年,公司資產負債率上升6個百分點到62%,固定資產達185億元,在建工程仍近47億元,主要系光伏和半導體同時都有大項目開工或在建,預計公司未來幾年都將維持較大的資本開支。

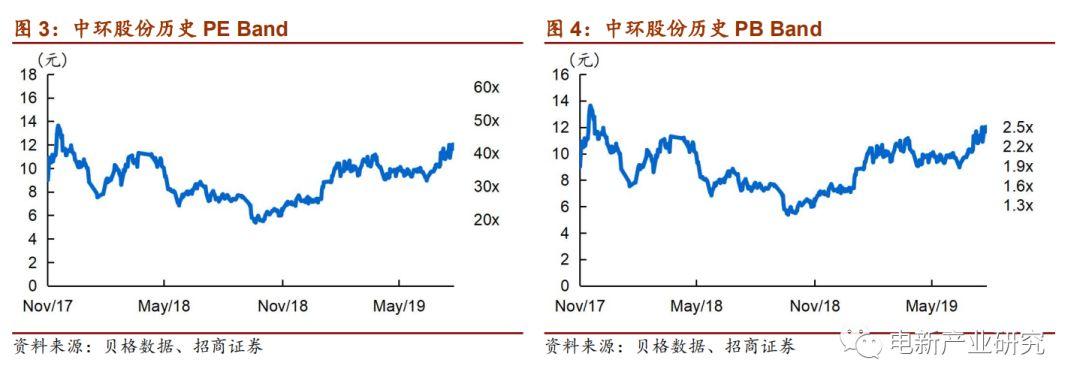

5.投資建議:維持“審慎推薦-A”評級,目標價13-14元。

風險提示:硅片競爭格局惡化、半導體大硅片技術難以突破。

1、2019年中報簡析

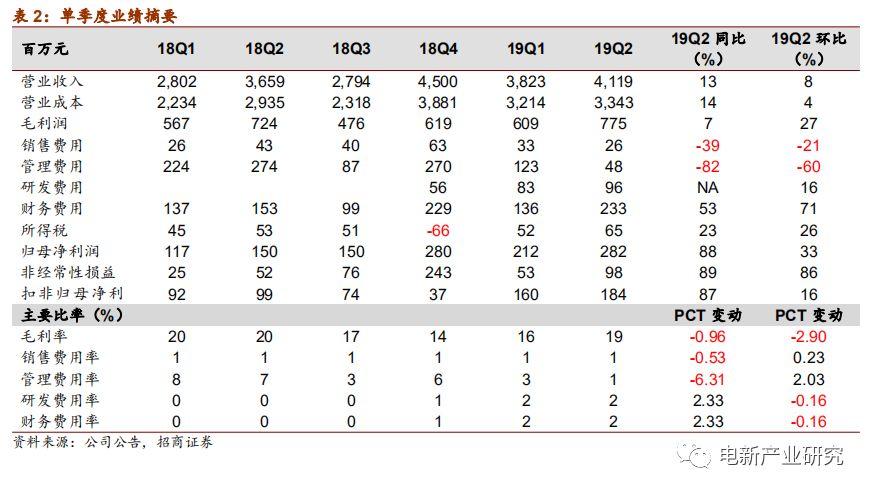

1.1 硅片業務放量,業績高增長

業績高增長:上半年公司收入、歸上淨利、扣非歸上淨利分別為79.4、4.5、3.5億元,同比分別增長23%、51%,59%。其中2季度收入、歸上淨利、扣非歸上淨利分別為41、2.8、2.16億元,同比分別增長13%、88%、80%。業績保持高增長。

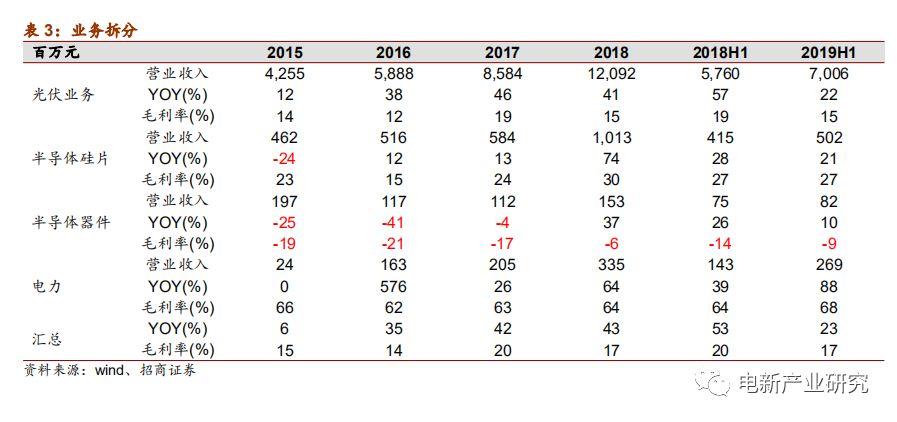

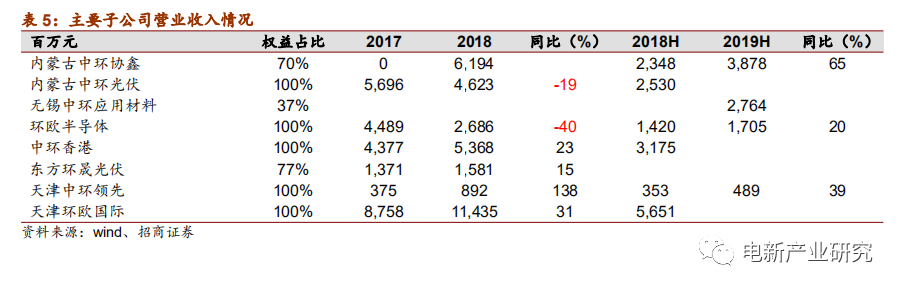

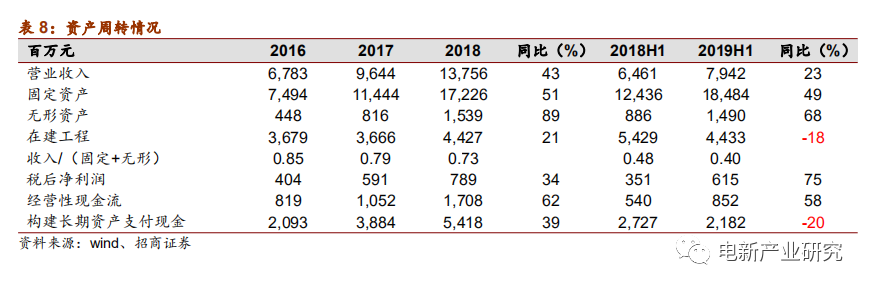

業務大致拆分:上半年光伏板塊收入70億元,佔比88%,同比增長22%,主要得益於光伏4期及擴能的達產,估算上半年出貨量在24億片,同比增長1倍以上。

半導體硅片收入5億元,佔比6%,同比增長21%,主要得益於天津8寸片工廠的投產。

光伏電站業務方面,收入2.7億元,佔比3%,同比增長88%,主要系併網電站的增加,當前共計併網項目485MW,其中地面集中式電站438MW、分佈式電站47MW。

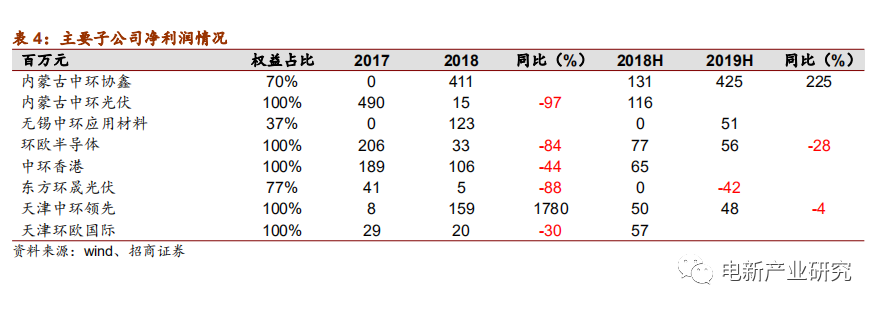

從子公司看,負責光伏4期的中環協鑫(公司持股70%)淨利4.25億元,無錫負責12GW切片廠的無錫中環應用材料公司實現淨利5,057萬元,天津負責19GW切片廠的環歐半導體公司實現淨利5,565萬元,合計歸母淨利3.1億元,這是上半年公司3.5億元扣非淨利的核心來源。

異常量分析:上半年公司毛利率17%,同比下降3個百分點,主要是由於531新政之後硅片價格大幅下跌,光伏板塊的毛利率從去年上半年19%下降到當前15%。

上半年銷售費用5,900萬元,收入佔比從1.1%下降到0.7%,主要是由於公司組件銷量下降,運費下降所致。管理費用率(含研發)從7.7%下降到4.4%,在光伏硅片產能擴張20%的背景下,公司員工人數不升反降,減少了1000多人。公司財務費用佔比4.7%,微增0.2PCT。

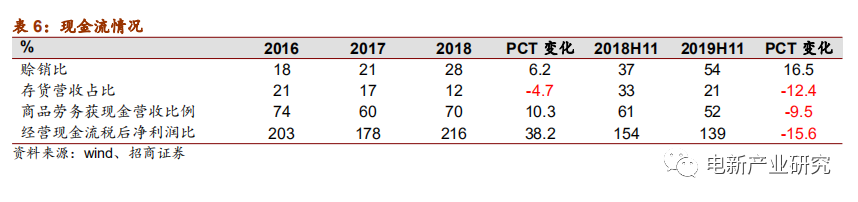

公司上半年經營淨現金流8.5億元,同比增長58%,公司現金流淨額近幾年高於淨利潤,除了硅片等回款較正常外,可能也與公司部分歷史資產的折舊較多利潤較少有關。公司上半年商業匯票增長較多,主要是協鑫公司在採購公司硅棒時大量使用商業匯票結算,導致公司賒銷比上升到54%,同比增加17PCT,對應地銷售商品獲得的現金流佔營業收入的比例從61%下降到52%。

上半年公司存貨16億元,同比下降5億元,主要是產成品大幅減少,佔營收比重從同期33%下降到21%,大幅下降12個百分點;但另一方面,賒銷比從同期37%上升到54%,下游客户大量使用商業匯票結算;導致銷售商品和勞務獲得現金/營收下降9個百分點到52%;經營性現金流淨額/税後淨利潤下降15個百分點到139%。

1.2 資產負債率繼續提升,資本開支較大

負債率繼續提升。上半年公司資產負債率上升6個百分點到62%,但以長期債務為主,其中債券融資11億元,長期借款融資46億元。

資本開支較大。公司目前同時在光伏和半導體領域進行擴張,光伏五期項目資本開支預算95億元,無錫半導體大硅片項目預計資本開支120億元。中報公司固定資產淨額達185億元,同比增長49%。在建工程淨額達44億元,同比下降18%,主要是光伏四期轉固影響。公司近期正在籌劃定增融資50億元。

2、業務拆分與展望

2.1 光伏硅片放量

硅片繼續放量,今年有望突破50億片。上半年公司新能源板塊銷售收入是73億元,佔比91.6%,同比增長23%,其中硅片收入63億元,主要是4期項目在去年四季度正式投產,今年上半年又經歷了提效爬坡,月度產量突破1萬噸,硅片的實際產能達到30GW,帶動硅片出貨量大幅增加。

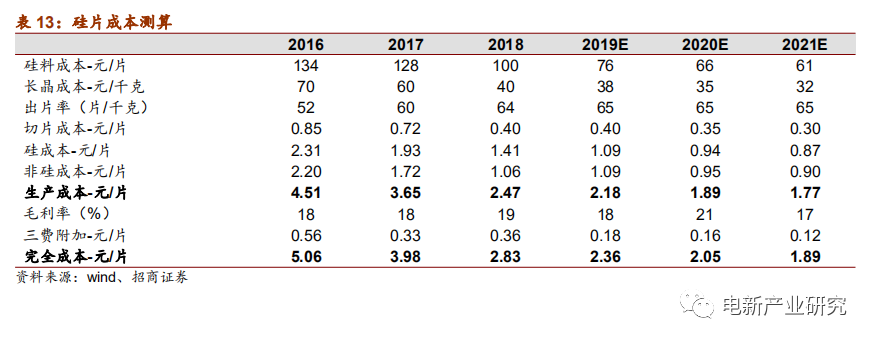

上半年,公司光伏硅片出貨量在24億片左右,同比增長超過50%,其中Q1大約在11億片,Q2大約在13億片;硅片不含税售價估算在2.65元/片(含税價3元/片),同比出現大幅下降,較2018年均價下降13%;估算生產成本2.21元/片,其中硅成本1.10元/片,同比下降0.31元/片,非硅成本1.11元/片,較去年上升0.05元/片,主要是由於上半年對現有產能提效產生了額外費用,毛利率16.5%,單片淨利0.22元,銷售淨利率8%,較2018年0.19元/片的淨利小幅增加。

光伏硅片展望:公司今年硅片出貨量有望達到50億片,2018年只有29億片,同比增加70%。上半年價格較去年明顯下降,但年初以來公司硅片價格有小幅反彈,當前又進入旺季,硅片有上漲的動力,但幅度預計比較小,全年不含税銷售均價預計在2.65-2.70元/片之間。

得益於硅料價格的下降,公司硅片的硅料成本從去年1.4元/片左右下降到目前1.0-1.1元/片區間,並帶動生產成本下降到2.21元/片左右,毛利率16.5%,單片淨利0.22元,銷售淨利率8%,全年光伏硅片板塊的淨利總額預計在12億元,扣除中環協鑫30%和無錫應材63%的少數股東損益後,公司歸母淨利在9-10億元之間。就明年和後年而言,預計出貨量分別在65億片和90億片,歸母淨利預計在11億元和14億元。

公司光伏五期項目預計在今年四季度設備進廠安裝調試,2020年Q1就可以開始出量,設計產能是25GW,但實際有很大概率做到30GW。

擴產堅決,公司與隆基雙寡頭格局趨於清晰。2018年底公司單晶硅片產能達到23GW,佔全國比例32%,僅次於龍頭隆基39%,合計71%,雙寡頭特徵明顯。上半年,公司繼續對現有產能進行提效,年中實際產能已經達到30GW,五期擴產25GW,實際建設規模在30GW,2021年全部投產之後公司實際產能將達到60GW。

另一方面,隆基也宣佈了三年擴產計劃,2021年全部投產之後產能將超過65GW。假設目前宣佈擴產計劃的其他企業產能全部實現,到2021年底隆基的產能份額也有35%,中環的產能份額將達到32%,合計67%,雙寡頭地位依舊穩固。

M12大硅片有可能逐步獲得產業鏈認可。公司目前正在和產業鏈下游電池和組件廠商進行協同,目前前五大電池廠有2家已經有意向使用M12大硅片,組件廠有4家有意向。M12面積達到44096mm2,比M2大80.5%,比G1大75%,比M6大61%,面積增大使電池和組件環節單瓦成本下降,從電池環節來看,使用M12硅片有望使電池片非硅成本下降到0.23元/瓦,目前國內平均水平是0.31元/瓦,組件端BOM成本有望降低到0.62元/瓦,目前國內平均水平是0.75元/瓦,如果M12能實現以上降幅,有可能逐步獲得產業鏈認同。

2.2 半導體大硅片躋身國內第一梯隊

8寸片獲得產業認可迅速放量,但價格出現調整。上半年公司8寸片出貨120萬片,已經達到去年全年的75%,硅片質量獲得客户認可,為全球60餘家客户批量供貨。公司現有8寸片資產主要是全資子公司天津中環領先在負責運營,上半年公司實現淨利4783萬元,環比微降,主要是價格影響,測算單片淨利在29.9元,較去年約50元/片的淨利出現明顯下降。

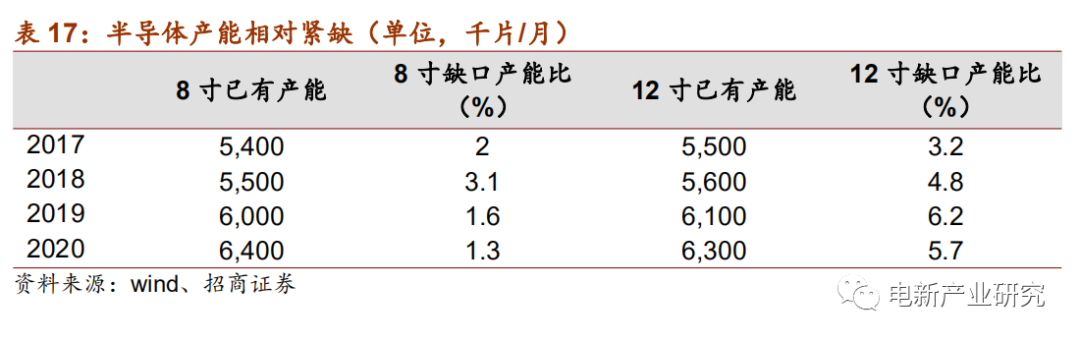

受中美貿易戰影響,同時5G尚未發力,上半年全球半導體硅片處於調整期,公司8寸片綜合下來售價在30-40美金/片,較去年有所下滑。下半年隨着5G的逐步推進,預計走平或者微升。

12寸片技術獲得較大進展。公司近期一直在集中力量進行大硅片的技術攻關,上半年研發費用1.8億,主要就是在半導體板塊。公司預期是實現45-68nm製程的水平,但從客户那裏得到的反饋是實際可以做到37nm,目前正在向25nm進行攻關。此外公司重摻工藝已經取得重大突破,輕摻還在摸索。

天津12寸大硅片試驗線在2月開始出片,用於測試和驗證,目前客户反饋較好;宜興工廠預計下半年有1條8寸線投產,12英寸線預計2019年Q4開始設備安裝,2020年Q1開始投產,設計產能是15萬片/月,但預計前期只能出到5-10萬片/月。

半導體長期貢獻會加大。2019年公司半導體業務可能只有天津工廠能實現盈利,無錫工廠雖然有1條線可以投產,但前期的試生產以及產能爬坡都需要時間,而且作為一個建設項目的一部分,預計轉固也在明年。今年上半年120萬片,下半年樂觀假設到180萬片(產能360萬片),單片淨利按照30元人民幣估算,能夠貢獻淨利9000萬元。

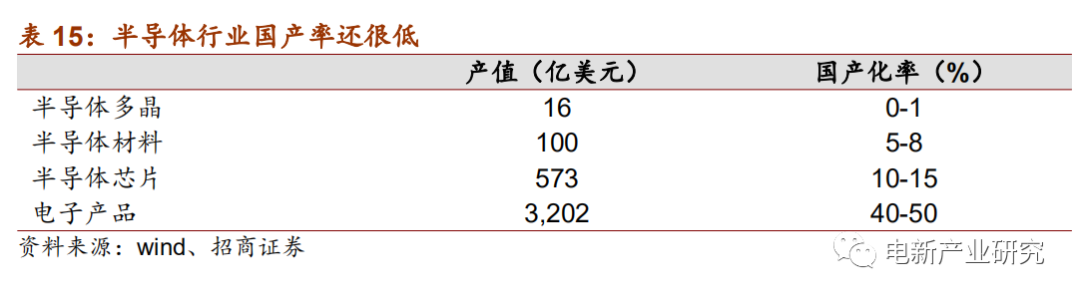

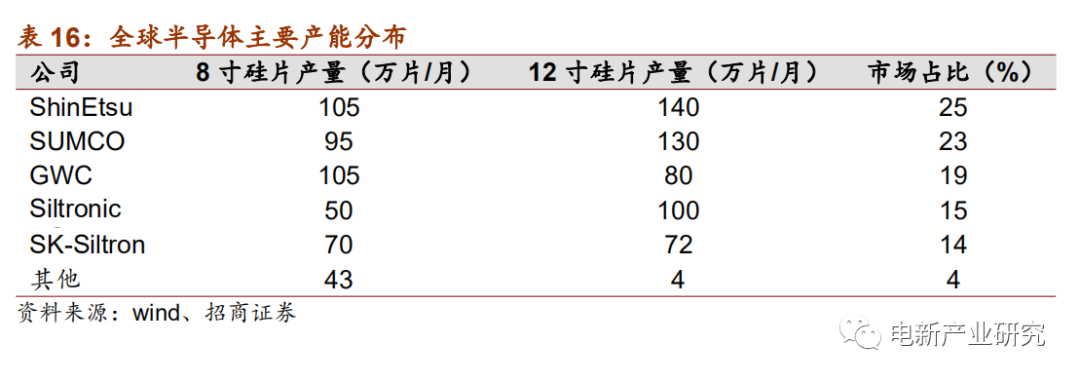

長期看,公司未來業務重心要向半導體硅片切換,目前公司在全球半導體大硅片市場中的份額只有2%,且以8寸片為主,尚無12寸大硅片,國際主流是12寸片(市場份額在60%以上)。目前國內廠商還沒有正式大量出貨的,部分企業只是少量出貨。

3、結論與投資建議

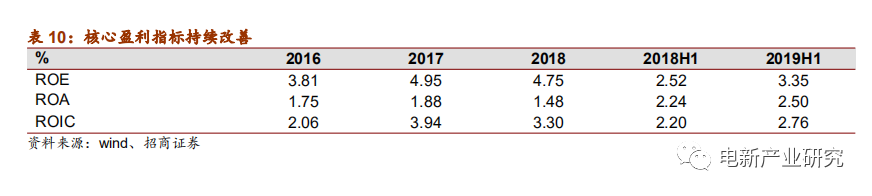

公司半年報整體符合預期,智能化製造對於管理效率的提升開始顯現,各個項目的建設進度也符合預期,光伏盈利規模繼續增加,半導體硅片板塊開始成型,雙輪驅動模式清晰。

光伏單晶硅片領域格局比較明晰,未來和隆基二分天下,到2021年五期全部投產,單晶硅片產能將達到60GW,硅片出貨量有望超過110億片。

無錫工廠8寸片若是能夠順利投產,半導體硅片板塊的收入規模將達到30億元,12寸一期再放量,半導體硅片收入體量將衝擊50億元,成為光伏之外公司新的增長極。

公司有望在光伏硅片和半導體硅片兩個領域同時躋身國內第一梯隊,兩翼齊飛。

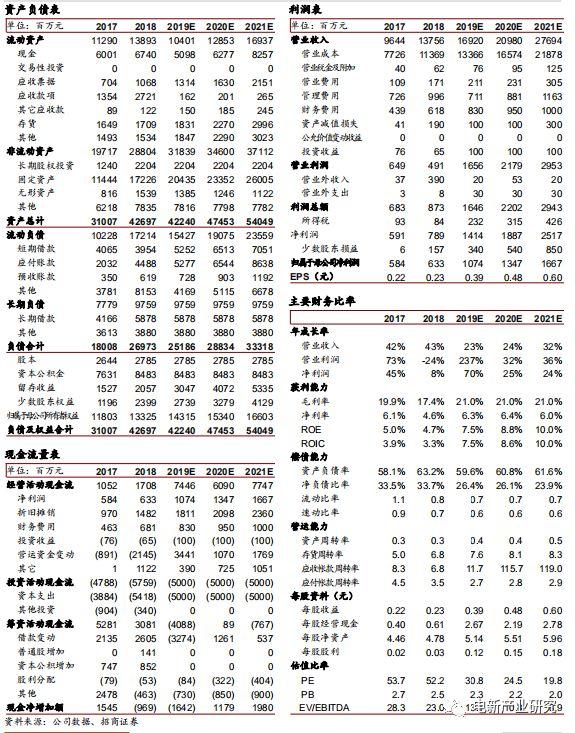

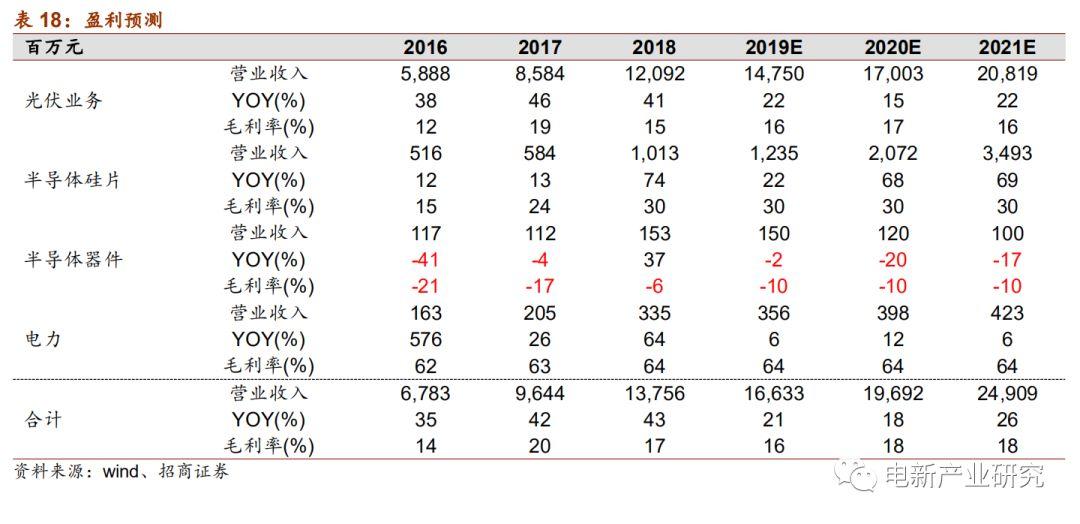

盈利預測:預計2019-2021年歸母淨利分別為10.5億元、12.9億元、16.7億元,對應當前股本EPS分別為0.39、0.48、0.60元/股,同比分別增長63%,24%、29%。

4、風險提示

1)硅片競爭格局惡化:當前中環和隆基是行業的雙寡頭,但也有其他企業在嘗試進入這個行業,比如晶科和上機數控,如果其技術實現突破,會對現有格局造成衝擊,進而造成硅片價格的失序下降。

2)大硅片技術難以突破:半導體大硅片長期為國外五大寡頭給把持,國內尚無企業可以量產,如果技術始終無法突破,將無法打開市場。另一方面,由於半導體硅片是強週期行業,即使公司突破技術並量產,但屆時若是遇到供應過剩,半導體硅片板塊將無法貢獻業績,甚至出現虧損,這在半導體硅片發展史上並不鮮見。

附:財務預測表