作者:鄢凡團隊

來源:招商電子

事件:

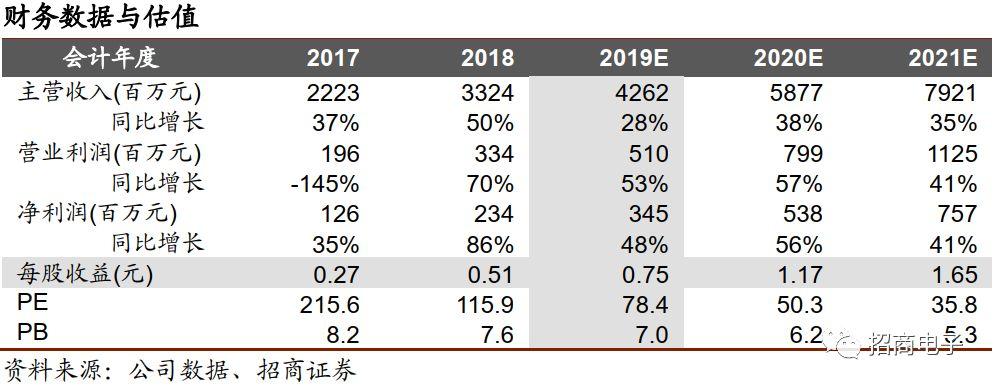

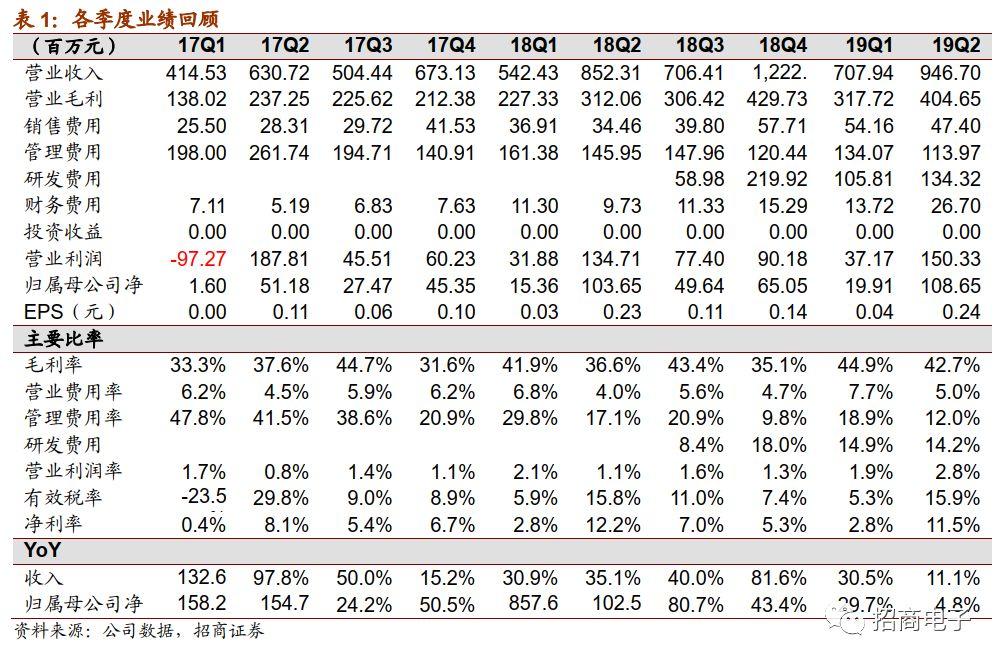

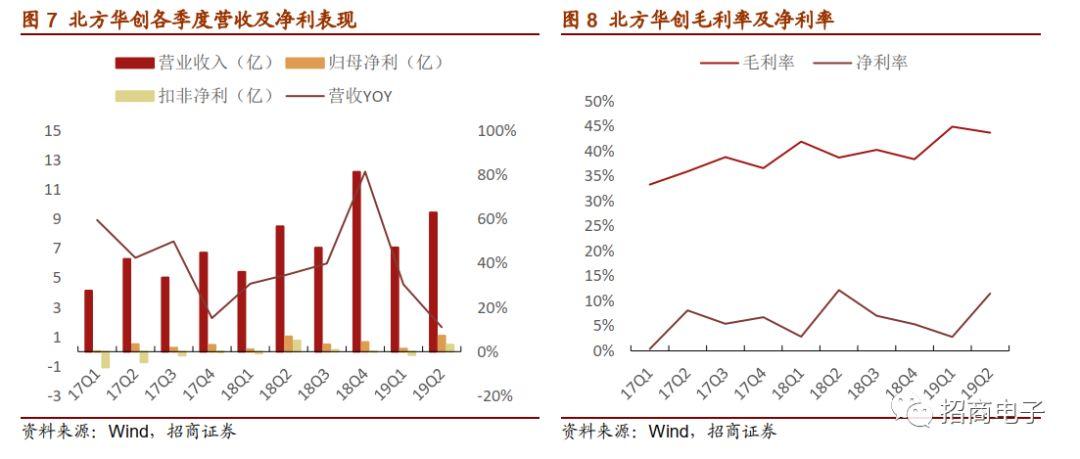

公司發佈2019年中報,2019年上半年實現營收16.55億元,同比增長18.63%;歸母淨利1.29億元,同比增長8.03%。扣非淨利2548萬元,同比下滑59.69%;對應二季度營收9.47億元,同比增長11.07%;歸母淨利1.29億元,同比增長8.03%;扣非淨利4795萬元,同比下滑36.21%。

評論:

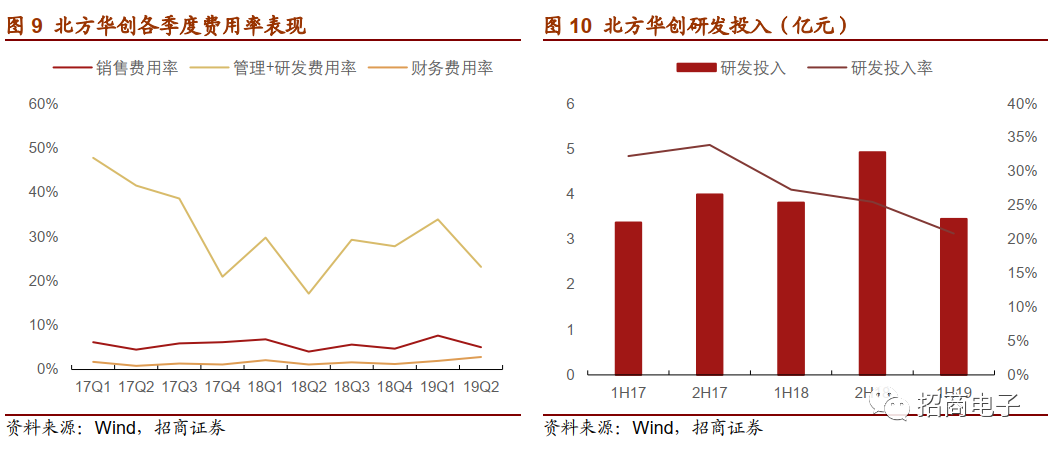

LED景氣度不佳影響營收增速,研發團隊建設推升費用率:公司二季度營收9.47億元,同比增長11.07%,相比一季度增速有所下滑;二季度扣非淨利4795萬元,同比下滑36.21%,低於市場預期。我們認為公司上半年業績表現不佳,營收方面主要受行業景氣度影響,上半年LED等行業擴產節奏較為保守,訂單落地不佳,同時子公司北方華創真空技術的營收同比下降,影響了公司業績表現。

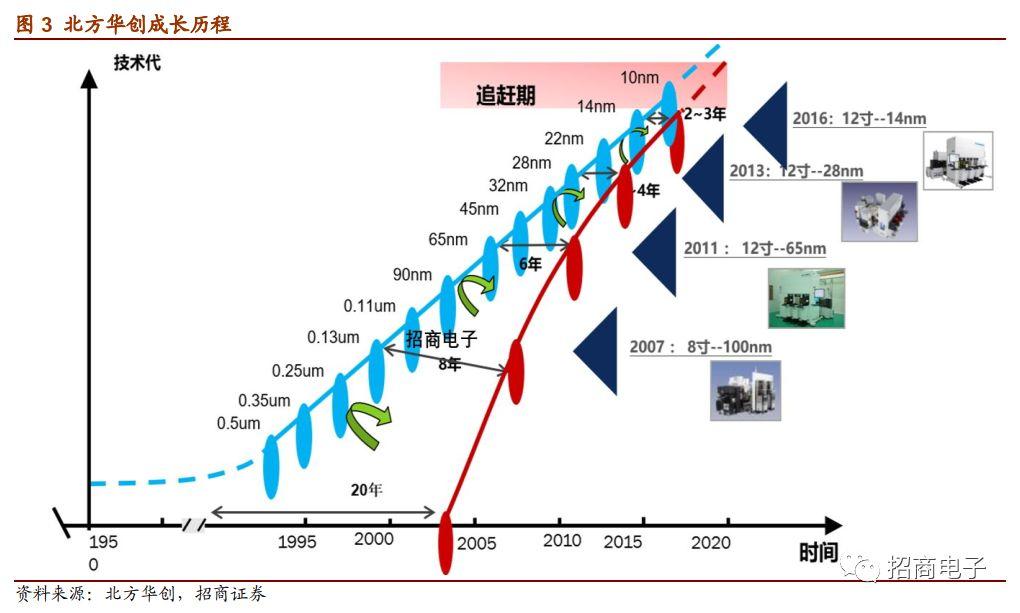

而歸母淨利同比下滑,主要是因為公司研發團隊建設推升了研發費用,公司上半年研發費用共計2.11億元,其中職工薪酬達1.03億元,同比增長360.69%。自去年公司在加州聖克拉拉成立海外研發中心後,公司的全球化研發佈局在持續加速,未來將在先進製程集成電路設備的開發方面得到更大的助力。

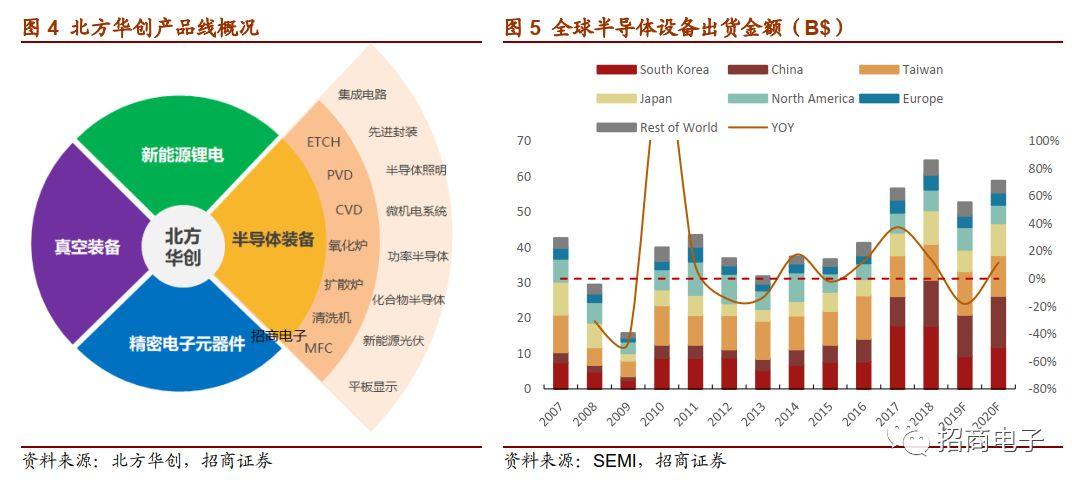

新產品新客户不斷突破:分業務來看,上半年公司電子工藝裝備業務營收達12.47億元,同比增長17.13%。其中(1)集成電路製造板塊:公司的刻蝕機、沉積設備、清洗設備等已陸續批量進入國內8寸和12寸集成電路存儲芯片、邏輯芯片及特色芯片生產線,公司的銅互連設備驗證進展較為順利。同時據產業鏈驗證,合肥長鑫、青島芯恩等晶圓廠在近期也開啟產能建設,望為公司帶來新的增長點。(2)封測板塊:上半年封測行業整體擴產力度不大,但公司在大客户處取得了突破,部分產品進入國際龍頭廠商的先進封裝產線。(3)泛半導體板塊:光伏電池片工藝設備及單晶爐業務出現較大增長;而LED行業發展放緩,公司LED設備業務增長不及預期。

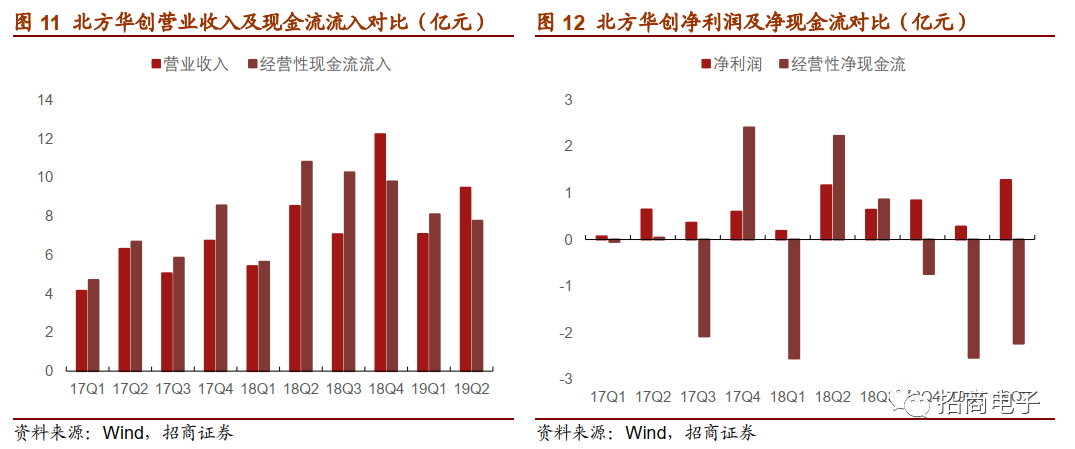

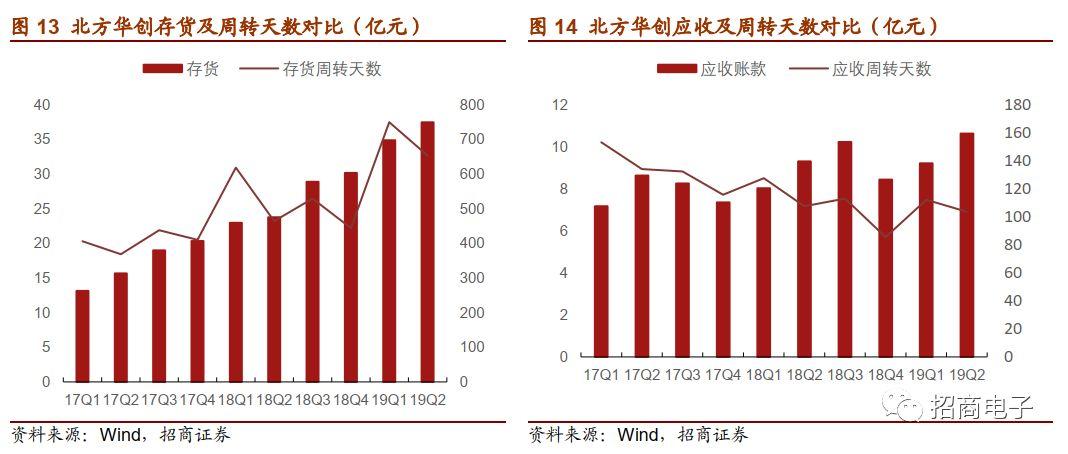

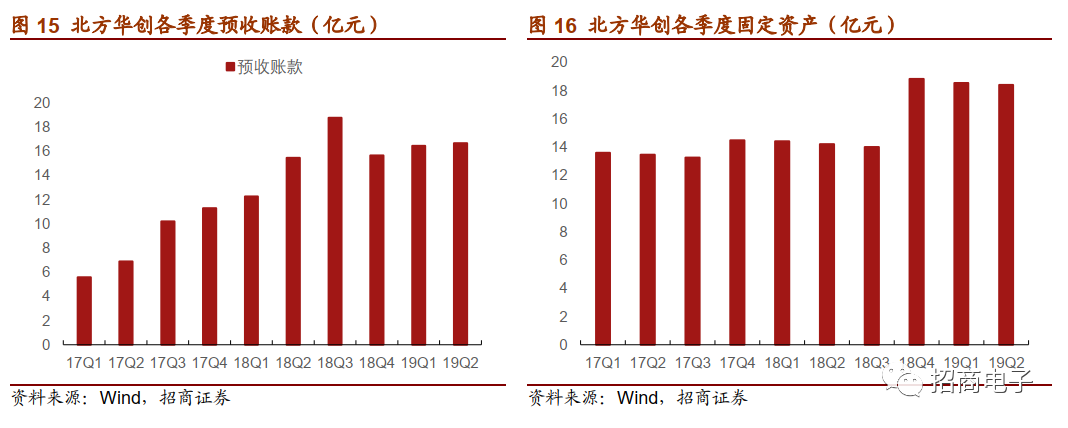

在手訂單飽滿,下半年望回暖:展望下半年,我們認為集成電路及光伏訂單將進一步轉好。LED板塊雖景氣度依舊不佳,但部分廠商仍有擴產,望貢獻業績。從財務數據角度來看,公司半年報存貨達37.44億,同比增加57.56%,環比亦有7.43%的提升;應收款項10.62億元,同比增長14.15%,環比提升15.38%。存貨及應收雙雙創下歷史新高。而預收款項為16.66億,僅低於2018三季報數據。基於設備行業以銷定產的特性,我們認為上述財務數據均預示公司在手訂單飽滿,下半年業績有望回暖。

募投項目助力高端裝備突破:7月6日公司發佈公告,調整非公開發行預案,擬募集資金20億元,投向“高端集成電路裝備研發及產業化項目”及“高精密電子元器件基地擴產項目”。其中前者計劃投入募集資金17.8億元,在28納米設備基礎上,進一步實現14納米設備的產業化,並開展5/7納米設備的關鍵技術研發。伴隨募投項目的推進,將助力公司在高端裝備領域實現進一步突破。

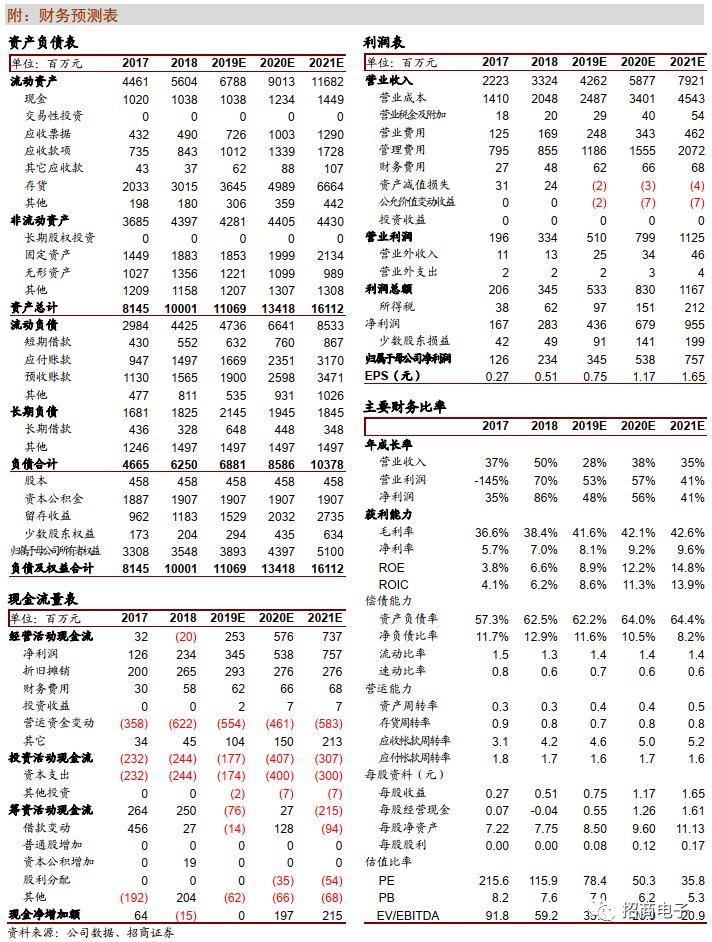

給予“審慎推薦-A”投資評級。預計公司19/20/21年歸母淨利為3.45/5.38/7.57億元,EPS為0.75/1.17/1.65元。對應當前股價P/E分別為78.4/50.3/35.8倍。

風險提示:下游需求不及預期;新設備開發進展不及預期;國際大環境波動