机构:申万宏源

评级:买入

目标价:12.7港币

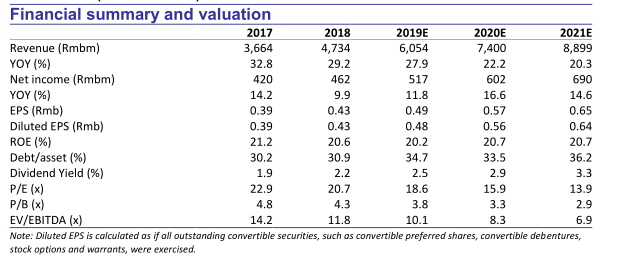

呷哺呷哺19年上半年收入同比增长27.4%至人民币27亿元,高于我们的预期,主要由于湊湊的收入超预期。净利润同比下滑22.5%至1.62亿元;国际财务报告准则第16号的实施导致净利润减少4300万元,不考虑会计调整的影响及IPO前股份奖励计划相关的开支,调整后净利润同比减少2.0%至2.1亿元,略低于我们的预期,主要因为员工成本高于预期。我们将19年稀释每股盈利预测从0.49元略微下调至0.48元(同比增长11.8%),维持20年稀释每股盈利预测0.56元(同比增长16.6%),维持21年稀释每股盈利预测0.64元(同比增长14.6%)。目标价从12.8港币略微下调至12.7港币,对应21.0%的上涨空间,维持买入建议。

门店扩张潜力。上半年公司新开76家的呷哺呷哺店(由于商业原因关闭了7家)和13家湊湊店,呷哺呷哺和湊湊的总门店数量分别达到955家和61家。管理层预计未来三年每年新开200家呷哺呷哺和湊湊门店。管理层在业绩会上称,根据聘请的顾问公司做的市场调研,按照人口数量计算,呷哺在内地的开店空间有5000多家,而按照商圈数量计算,空间有6000多家。湊湊的开店空间有1000多家。

呷哺品牌的同店下滑符合我们的预期。上半年呷哺品牌的同店销售同比下滑1.9%,跌幅较18年下半年的3%有所收窄。我们预计同店销售增速将在19年下半年转正,19全年预计为低单位数。同店增长将主来自门店升级带来的产品结构调整(截至19年中超过700家门店是2.0升级门店),茶饮的更多贡献,以及外卖业务的贡献(截至19年中73个城市的597家门店有外卖业务)。

湊湊的表现超预期。湊湊的收入同比增长150%至4.9亿元,贡献公司总收入的17%,超出我们的预期。餐饮层面营业利润率提升2个百分点至14%,高于我们的预期。管理层在业绩会上提到湊湊在19年上半年录得高双位数的同店销售增长率,湊湊的毛利率比呷哺呷哺高出3%。

利润压力。上半年,原材料成本得到良好控制,毛利率上涨0.4个百分点至63.3%。员工成本占收入的比例增加1.2个百分点至26.5%。租金成本占收入的比例(不包括IFRS16号会计准则调整的影响)也有所增加。净利润率(不包括IFRS16号会计准则调整的影响)下降2.3个百分点至7.6%。

维持买入。我们长期看好公司的门店扩张潜力,管理团队的创新能力,和湊湊的发展潜力。目标价从12.8港币略微下调至12.7港币,对应21.0%的上涨空间,维持买入建议。