作者:光大海外TMT团队

来源:EBoversea

【文章摘要】

◆1H19营收同比下滑,盈利能力削弱

1H19公司实现营收75.7亿元人民币,同比下降10%,2Q19营收同比微升1%。由于产品订单减少、价格承压叠加新产品爬坡,毛利率同比下降9.2个百分点至27.5%。受毛利率下降及研发费率增加影响,净利率同比下降10.9个百分点至10.2%,对应净利润7.7亿元人民币,同比下降57%。

◆大客户声学业务持续承压,安卓SLS如期渗透有助业绩改善

1H19声学营收同比下降15%,收入占比48%,毛利率同比下降7.4个百分点至

30.1%,主要由于出货、ASP压力持续。大客户业务仍面临诸多抑制因素,包括大客户手机整体出货继续承压、供应链竞争持续带来价格份额压力等。安卓声学SLS如期渗透,公司指引2019年底将达致70%;伴随安卓SLS方案继续升级,出货量及ASP提升有望驱动2H19毛利率改善。

◆马达业务有待改善,结构件继续承压,步进电机放量面临不确定性

1H19电磁传动及结构件营收同比下降12%,毛利率同比下降9.9个百分点至29.7%,主要由于低毛利率的精密结构件营收占比扩大。马达大客户业务出货量、ASP均见下滑且短期难改善,后续安卓高端马达顺利放量,有望驱动马达业务改善。精密结构件渗透至更多安卓高端机型,然受行业竞争持续影响,毛利率承压,未来增长潜力能否兑现需观察其整体结构件方案价值能否获认可。新产品步进电机潜在市场规模存在不及预期风险,未来放量趋势仍待观察。

◆光学业务增长迅速,新应用趋势有助WLG上量

1H19光学业务营收同比上升73%,然而由于期内产能利用率较低,且产品结构仍待优化,毛利率表现不及预期。WLG技术参数渐趋优化,潜望式、高清主摄及屏下镜头等新应用趋势有助于WLG上量。MEMS业务营收同比上升11%,微机电系统晶片和数字化ASIC晶片自制比例提升驱动毛利率上升。

◆估值与评级

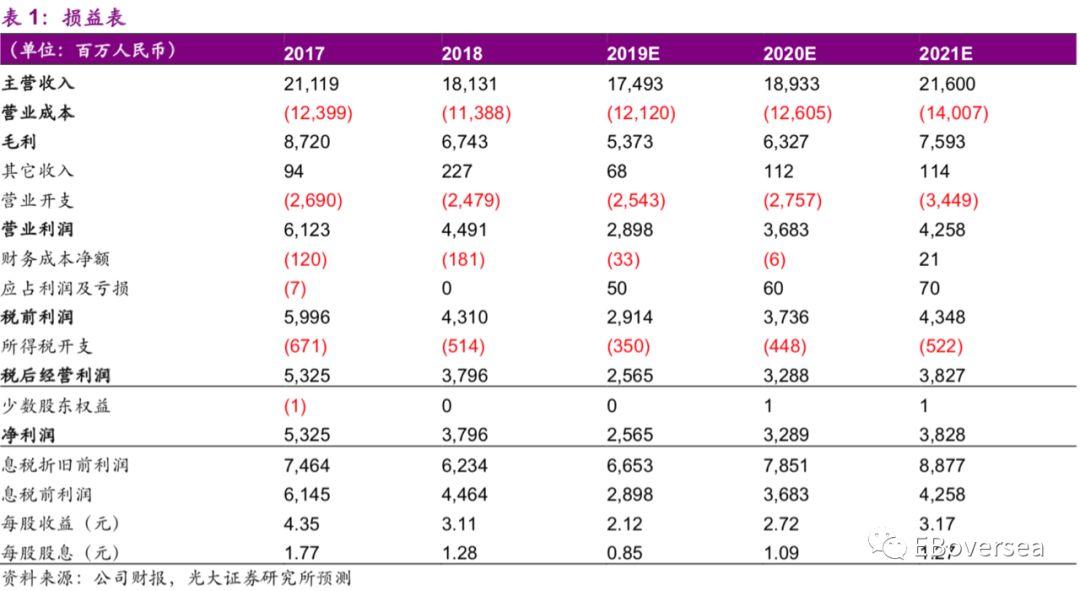

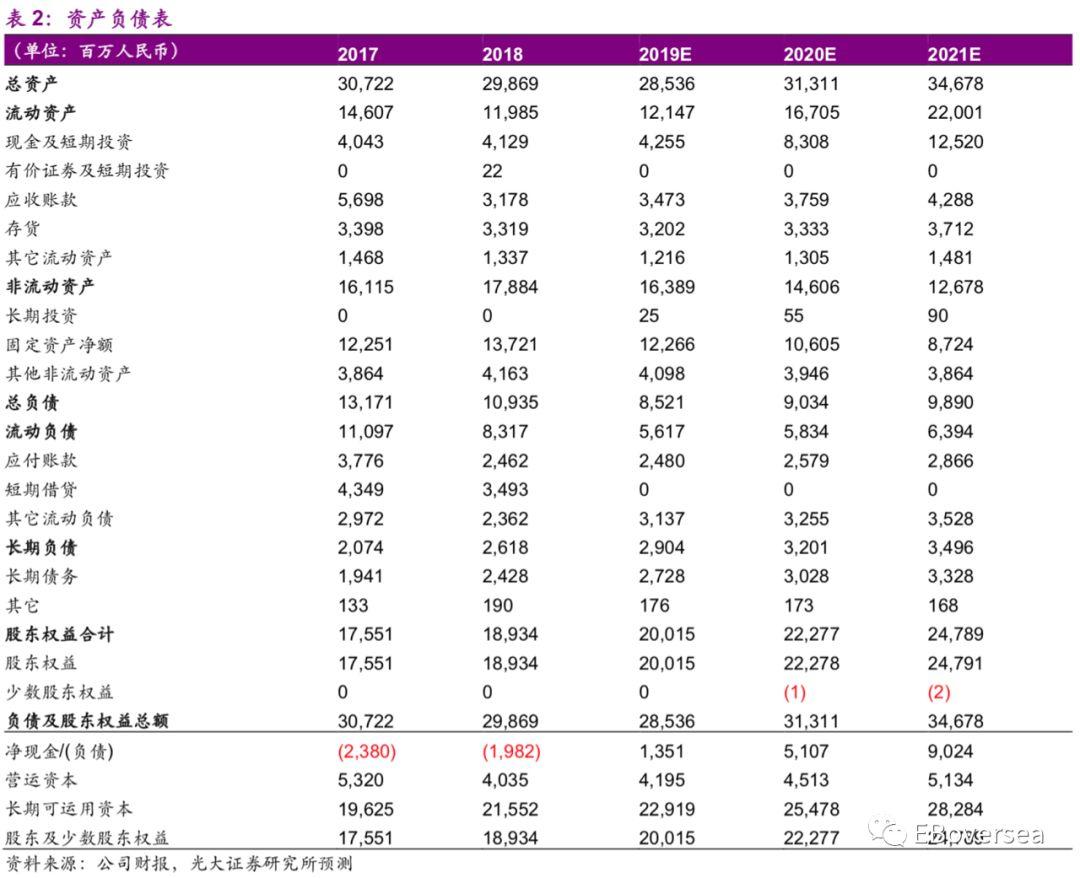

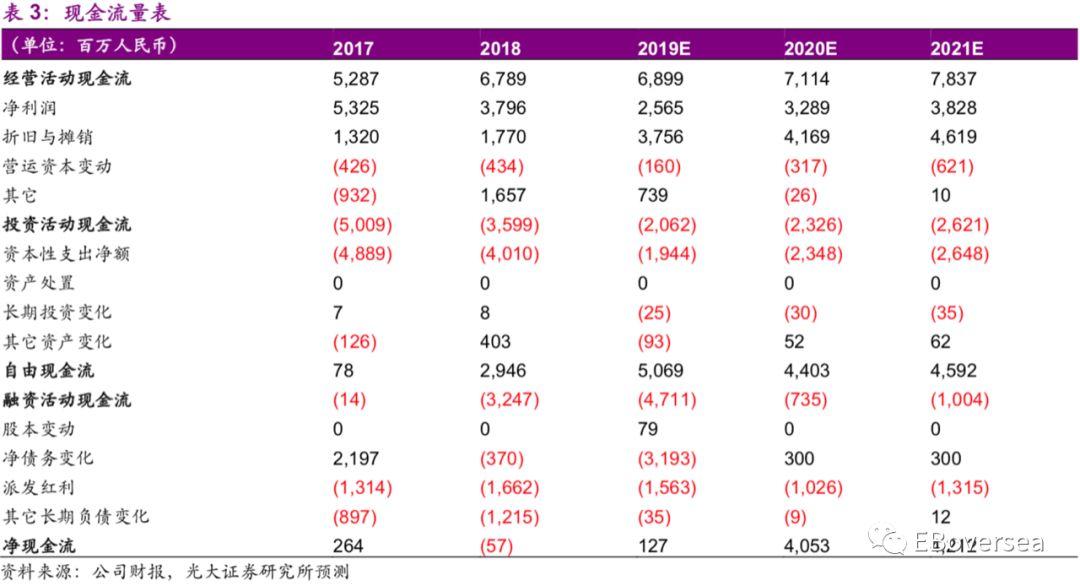

鉴于大客户声学、马达业务继续承压,下调19年EPS预测11%至2.12元人民币;鉴于安卓市场声学、马达、光学高端产品顺利放量有望驱动整体业绩回升,我们维持20/21年EPS预测分别为2.71/3.16元人民币。基于DCF估值法,下调目标价至45元港币,对应19/20年19x/15x PE,维持“中性”评级。

◆风险提示:声学升级迟缓;马达市场份额下降;金属机壳行业竞争加剧;3D玻璃渗透放缓。

【附录】