机构:招银国际

评级:买入

概要。雅生活上半年盈利增长63%至5.41亿元(人民币,下同)。收并购是主当前股价HK$14.56要增长动力,公司在此期间透过收并购新增管理建筑面积7,310万平,占整体新增面积的88%,带动收入同比增长59%。我们将目标价从17.50港元上调至19.00港元,并将雅生活作为我们的板块首选。维持买入评级。

上半年盈利增长63%。2019上半年,雅生活录得收入22.41亿元,同比增长59%。毛利率保持在37.0%,对比2018上半年的36.3%,以及2018全年的38.2%,毛利率仍处于行业内较高水平。股东净利润增长62.9%至5.41亿元,净利润率为24.2%,同比增长0.5个百分点。由于收并购公司的并表期并非自2019年初开始,因此期间非控股权益上升3.8个百分点至4.8%。

收并购为主要驱动力。由于2018上半年基数较低,社区增值服务在2019上半年维持高增长,分部收入同比增长158%至2.06亿元。但外延服务收入增长放缓至40%,对比2018全年的227%。我们认为这与雅居乐(3383HK,买入)和绿地控股(600606CH,未评级)的关连交易限制有关。物业管理收入同比增长63.6%,而2018全年则为35%。收并购是物业管理业务增长的主要动力,公司在2019上半年透过收并购新增了6,470万平在管面积,占总新增在管面积7,300万平的88%,从而带动公司整体收入增长。虽然收并购是目前公司的主要增长引擎,但展望未来,我们预计内生增长(第三方项目)将逐渐成为另一增长引擎。截至2019年6月,来自第三方的合同面积增长达到1.22亿平,而来自第三方的在管面积则不到一半,只达5,900万平。公司目标由2019年到2022年每年增加3,500万平第三方合同面积。

经营杠杆改善。管理层在上半年非常重视营运效率,完善营运结构,比如将23个市营运中心整合为七个区域营运中心,另外将400个社区服务中心整合为230个。通过一些的营运效率的改善,SG&A占收入比从2018上半年的8.8%减少至2019上半年的6.4%。因此,息税前利润率同比增长4.1个百分点至33.5%。

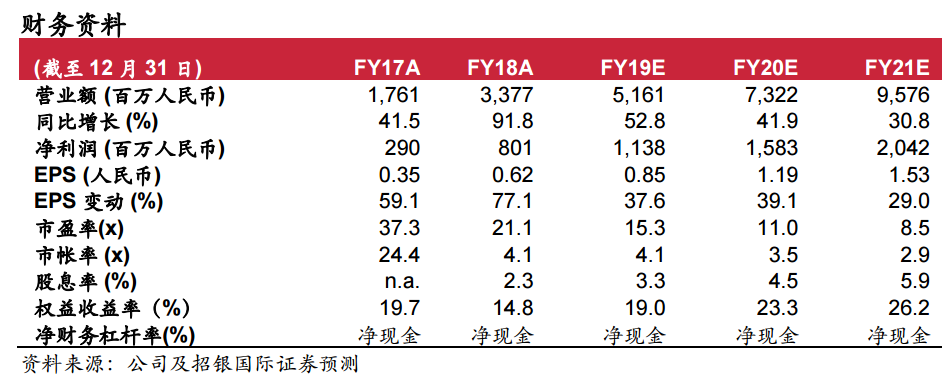

板块首选,维持买入评级。我们将2019/20年每股盈利预测上调5.1%/5.3%至0.85/1.19元人民币。基于20倍2019年预测市盈率,我们将目标价从17.50港元上调至19.00港元。公司目前2019/20年预测市盈率为15.3/11.0倍,低于主要同业,如碧桂园服务(6098.HK,未评级),绿城服务(2869.HK,买入)和中海物业(2669.HK,持有)。雅生活盈利增长强劲,我们预计2019/20年增长达为42%/39%;公司目前估值吸引,且有机会纳入港股通;此外,雅生活第三方项目的增长空间较大,我们预计雅生活在日后内生增长不断体现后,市场将提高其估值水平。因此,我们将雅生活作为我们物业管理板块中的首选。