机构:中泰证券

评级:增持

投资要点

事件:

截至2019年6月30日,公司实现总收入574亿人民币,同比增加16.4%;公司乘用车销售收入同比增加15.8%至494.8亿元,占总收入的86.2%,乘用车销量同比增加17.3%至21.4万辆;公司售后业务同比增加20.5%至79亿元,占总收入的13.8%,其中,公司的佣金收入增长20.9%至12.1亿元。公司毛利率由去年同期的9.7%下降至9.1%,归母净利率由去年同期的3.7%小幅下滑至3.6%,归母净利润同比增加13.3%至20.8亿元。

点评:

门店外延拓展叠加品牌销量强劲,公司保持快速发展势头。2019年上半年公司经销店净增加25家,达到343家,其中75%的经销门店位于一二线及省会城市。2018年上半年公司新车销量达到21.4万台,同比增长17.3%,其中豪车销量同比增加19.1%至10.6万辆,占总销量的49.4%,我们预测短期内,公司的新车销量仍会以双位数快速增长,一方面整体豪车市场增速依然强劲,公司的主要品牌销量增速稳健,公司存货周转天数保持在低位(32天);另一方面公司持续拓展潜力较大的新区域,外延扩张进展较快,此外,部分地区限购的放开,也将拉动乘用车销量的增长。

业务结构及品牌结构不断优化,公司盈利能力维持稳定。2019年上半年公司整体毛利率由去年同期的9.7%下降至9.1%,其中售后业务受益于零部件集中采购等优势,毛利率由去年同期的48.55%上升至48.98%,而新车销售业务的毛利率较去年同期的3.67%下降1个百分点,主要是由于18年6、7月受到关税政策影响,消费者观望情绪浓厚,市场供需失衡,新车销售折扣迅速扩大,但18年四季度以来,折扣持续收窄,新车销售毛利率由2018年下半年的2.56%,缓步提升至2019年上半年的2.66%。

我们认为公司的毛利率有望保持平稳,一方面,随着新开门店的成熟,毛利率更高的售后业务占比将不断提高,另一方面,公司品牌组合多元化且短期内各品牌新车毛利率较稳定。此外,受益于规模效应及有息负债的降低,公司销售费用率、行政费用率及财务费用率分别下降了0.1、0.09及0.07个百分点,期内运营效率进一步提高。

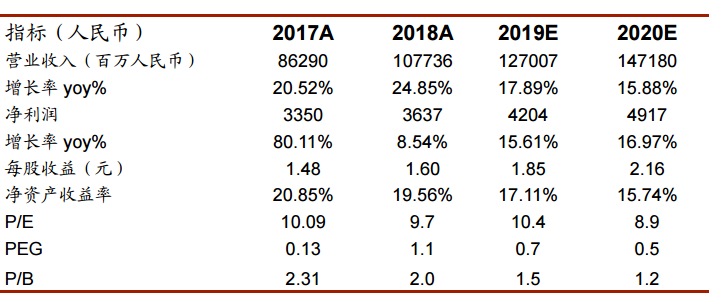

盈利预测与估值与建议:我们预计公司2019、2020年的营收分别为1270亿、1472亿人民币,同比增速分别为17.9%、15.9%,归母净利润分别为42亿、49亿人民币,同比增速分别为15.6%、17%,每股盈利分别为1.9、2.2元人民币,目前公司股价对应2019、2020年市盈率分别为10.4x、8.9x。考虑到公司优质的品牌组合、突出的经营效率、持续的网络扩张及公司所处板块估值上移,我们给予公司参考市盈率11.5x,参考市值537亿港元,维持公司“增持”评级。

风险提示:经济下行的风险;汽车销量不及预期;供需失衡,行业再度竞争激烈,各经销商之间爆发价格战;收购整合及新开网点盈利不及预期。