机构:中信证券

评级:买入

目标价:34.80港元

危废处置成本优势突出且可持续,为公司塑造宽广竞争护城河;垃圾发电差异化竞争寻求市场突破,项目回报突出;盈利结构在深刻变化,正推动公司从影子股向环保股转变。分部加总得出目标价为34.80港元,首次覆盖给予“买入”评级。

▍水泥窑协同领军企业,固废处置后起之秀。公司2013年底在港交所上市,环保领域业务近年发展迅速,在水泥窑协同处置固废&危废已成功树立行业龙头地位。截止2018年底,公司处理一般工业固废&危废的能力达到104.5万吨/年。公司是海螺集团第二大股东,持股49%,助公司持续分享海螺水泥的优异业绩。

▍公司危废处置的护城河宽广,业务拓展驶入快车道。公司可视为海螺集团员工持股平台,独享海螺水泥生产网络进行协同业务布局,和中国建材合作进一步强化公司资源优势。公司处置危废时支付的租金目前仅约50元/吨,为稀缺性支付的溢价远低于竞争对手,危废处置成本优势突出,树立宽广护城河。预计公司2019~2021年危废处置产能将增至190/390/540万吨/年,拓展迅速,龙头快速成型。

▍环保主业渐成型,影子股身份正在摆脱。预计环保主业在公司税前利润的占比将自2018年的16%提升至2021年的42%。环保主业对公司影响明显加深,投资收益占比正在下降。考虑到盈利结构深刻变化,公司将逐步摆脱海螺水泥影子股的市场印象,从周期属性转为环保成长股属性,最终推动公司估值扩张和走出独立行情。

▍风险因素:项目推进不及预期;政府支付能力下降;水泥价格大幅波动。

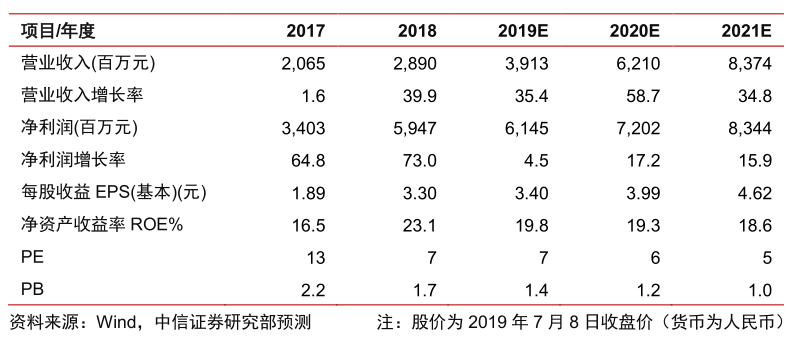

▍投资建议:我们预计2019~2021年EPS为3.40/3.99/4.62元人民币,对应2019~2021年P/E为7/6/5倍。我们采用分部加总法进行估值,对于间接所持海螺水泥股权,我们按照所对应市值给予30%折扣;环保分部参考行业及公司历史估值,给予15倍2020年P/E,加总得出目标价34.80港元,首次覆盖给予“买入”评级。