本文来自格隆汇专栏:国君策略方奕 作者:方奕、张逸飞

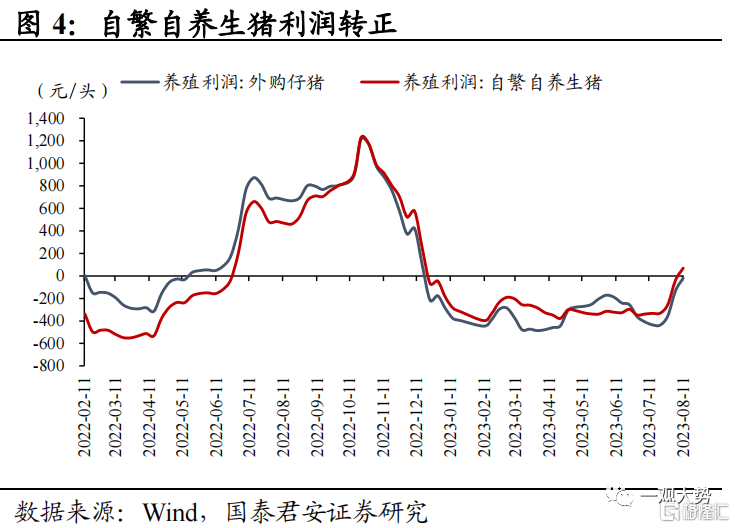

【本报吿导读】:地产销售继续磨底,乘用车销售保持稳健,家电销售边际走弱;中游资源品需求偏弱,浮法需求向好库存去化;上游煤价、工业金属价格下跌;出行货运景气回升。

摘要

▶家电销售边际走弱,出行货运景气回升。下游消费景气分化,地产销售继续探底,生猪价格小幅下跌,乘用车销售符合预期,酒店量价环比改善,家电销售边际承压,电影票房韧性凸显;中游制造表现平淡,钢材、水泥需求偏弱,浮法玻璃价格上升库存去化,气温回升发电量环比上升、钢胎开工率环比回升;上游煤炭、工业金属价格回落;极端天气影响减弱,出行链、货运物流景气抬升,航运运价环比持平。

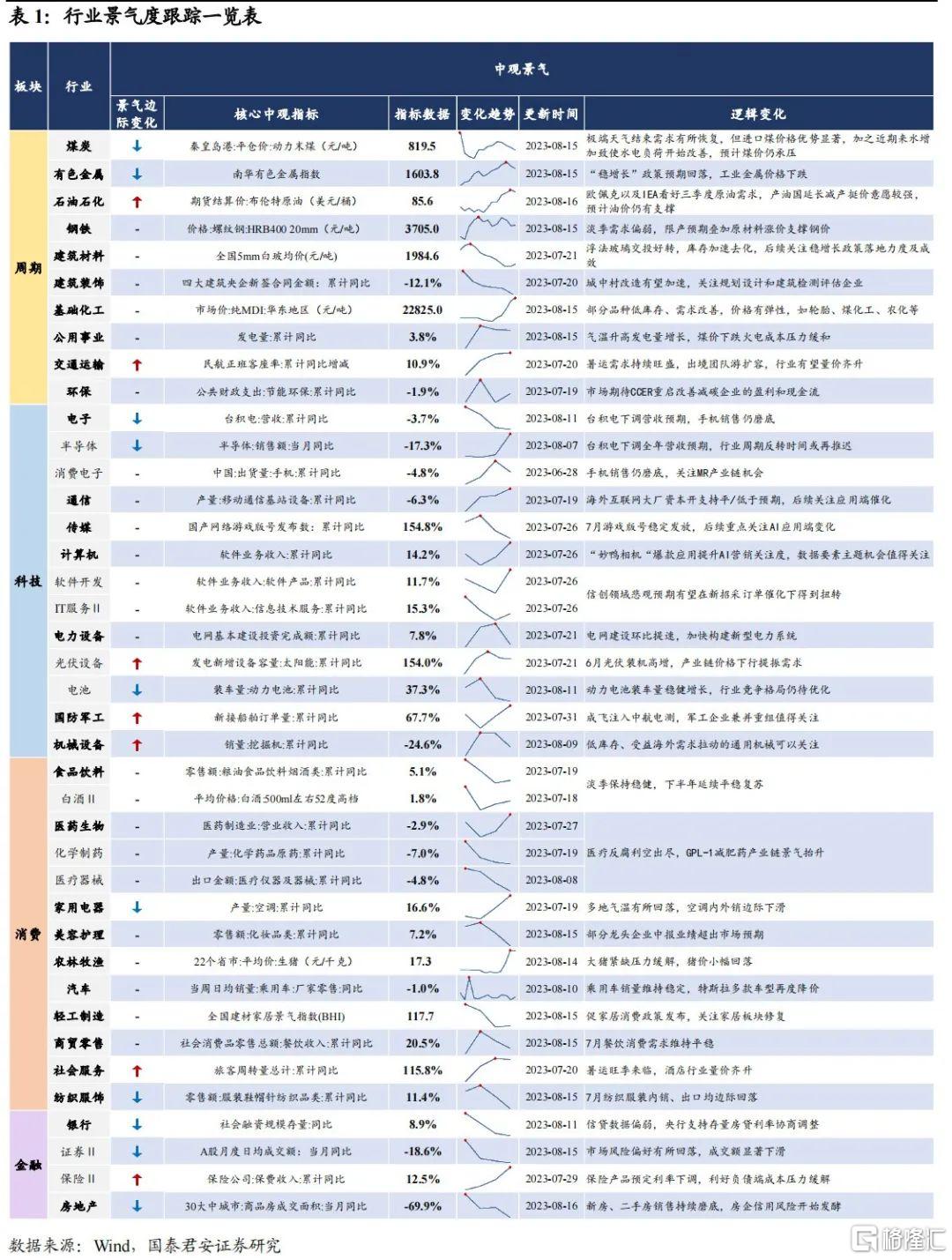

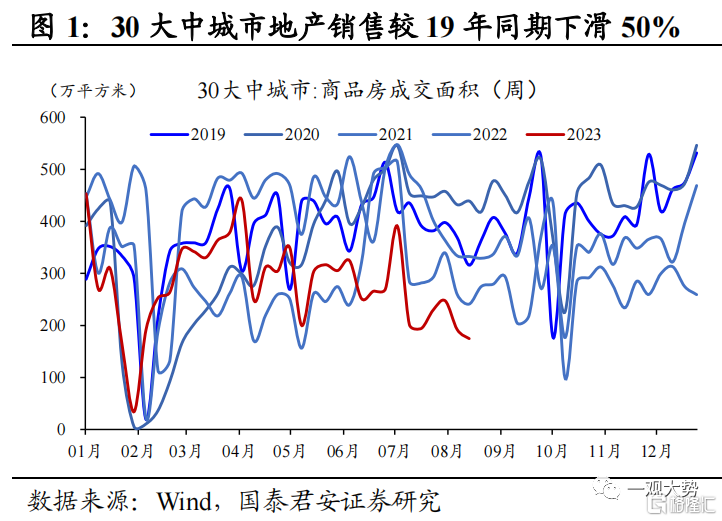

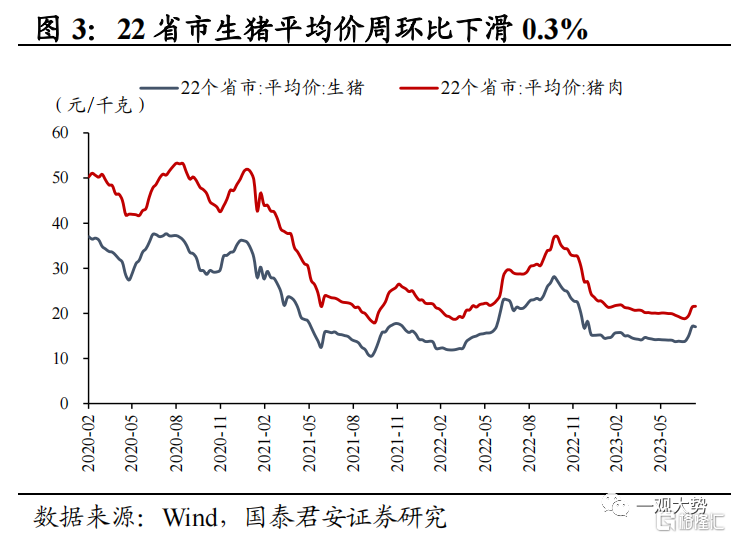

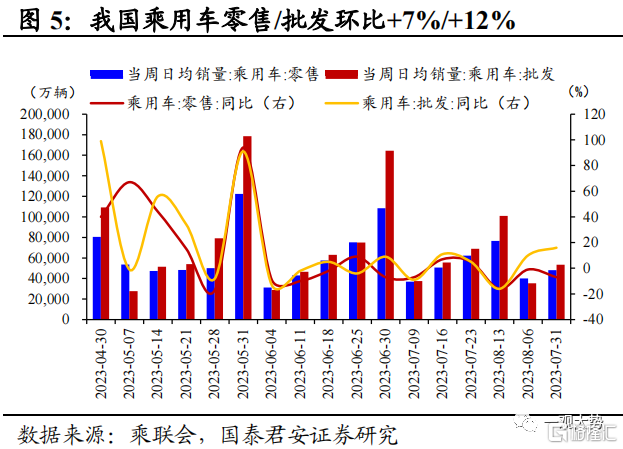

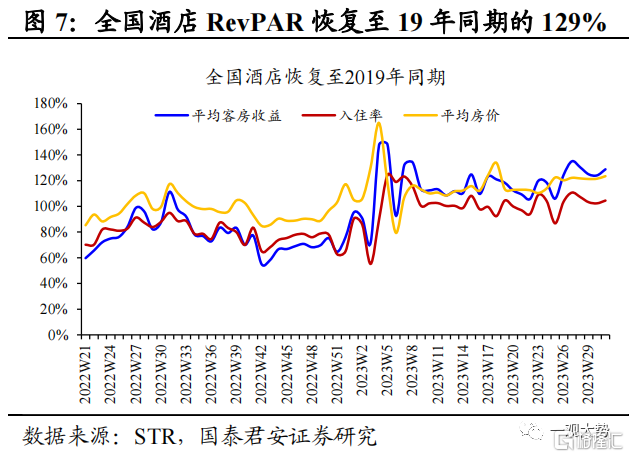

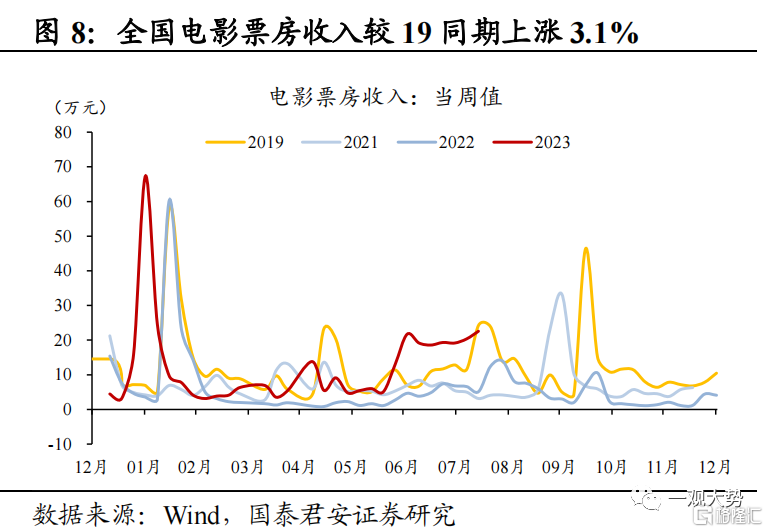

▶下游消费:地产销售继续磨底,家电销售边际走弱。30大中城市商品房成交面积较19年同期-49.5%,10大重点城市二手房成交面积较19年同期-7.9%,地产销售继续磨底;生猪价格周环比-0.3%,主因市场阶段性大猪供给紧缺缓解,7月产能去化有所放缓,主因猪价上升养殖户压栏/二次育肥有所增加;乘用车零售/批发周环比+7%/+12%,主因22年同期车购税减税拉动销量作用放缓拉低基数;7月家电出口、内销均有所放缓,全国酒店RevPAR/OCC/ADR环比变化+4.7%/+2.1%/+2.0%;全国电影票房收入较19年同期上升3.1%。

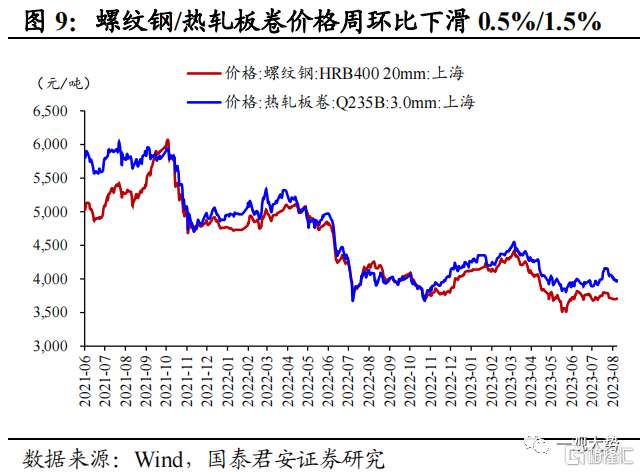

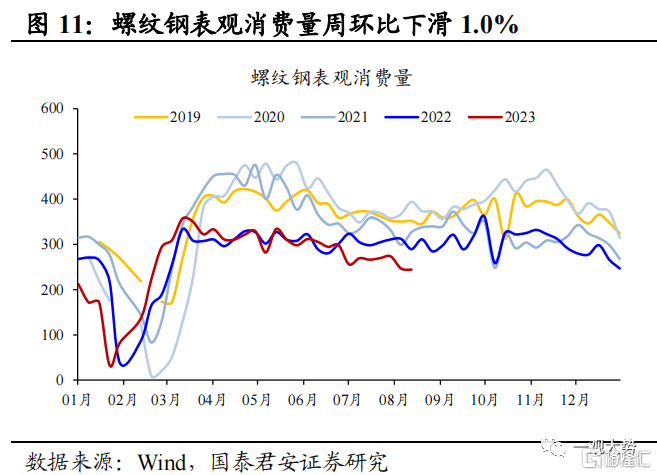

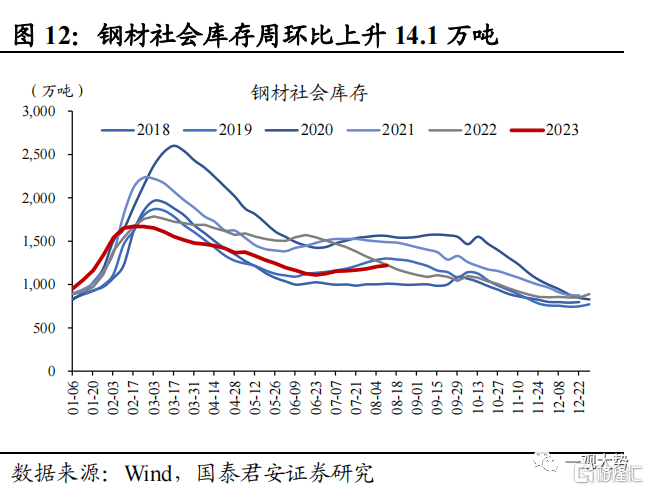

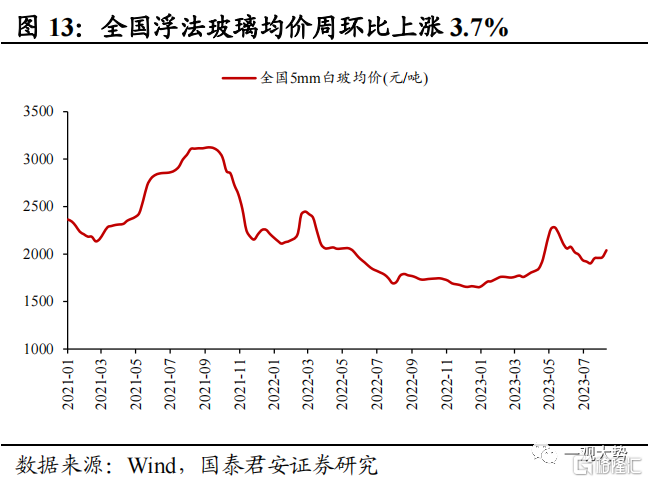

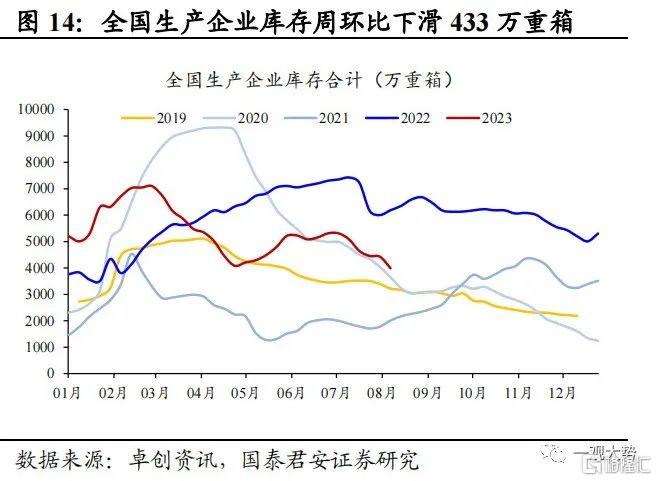

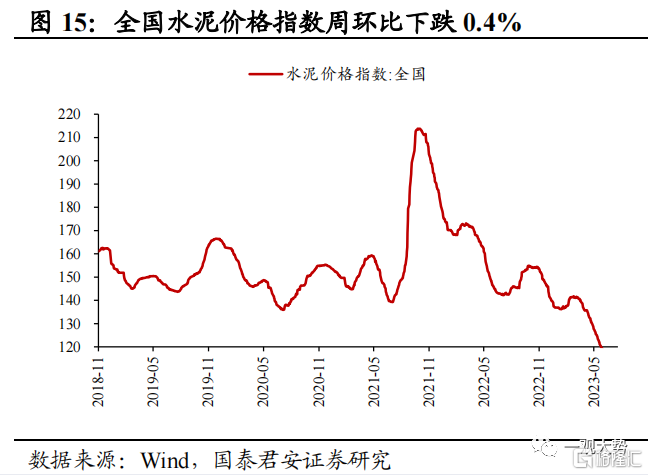

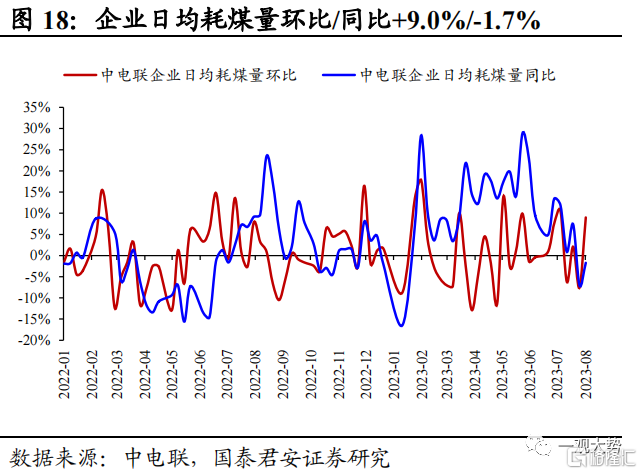

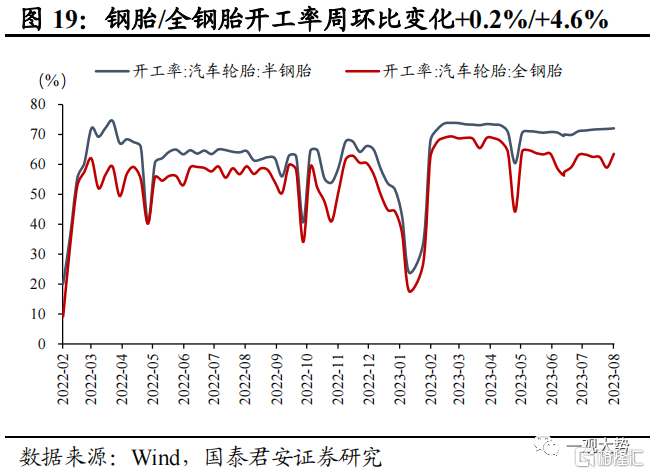

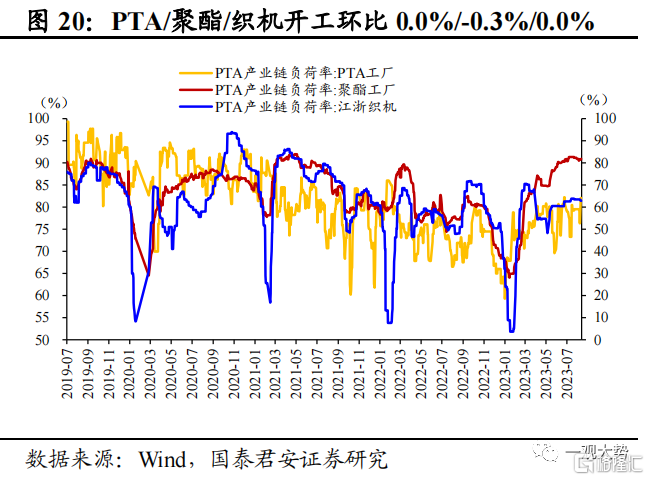

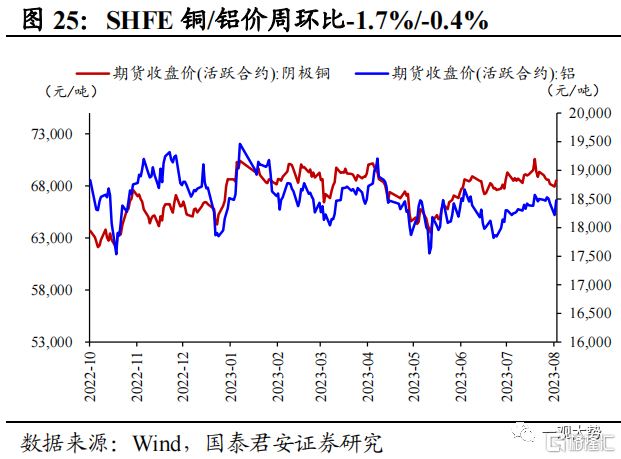

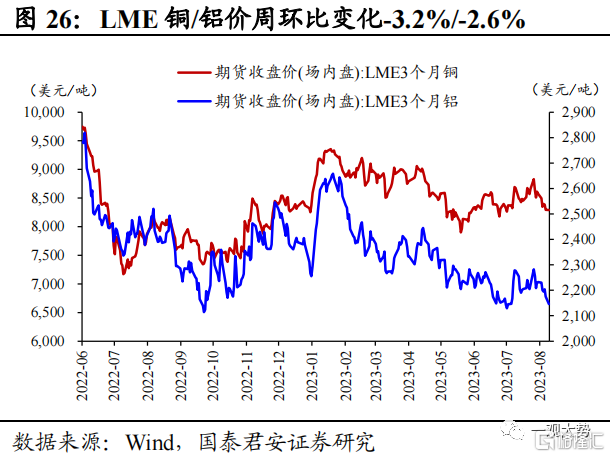

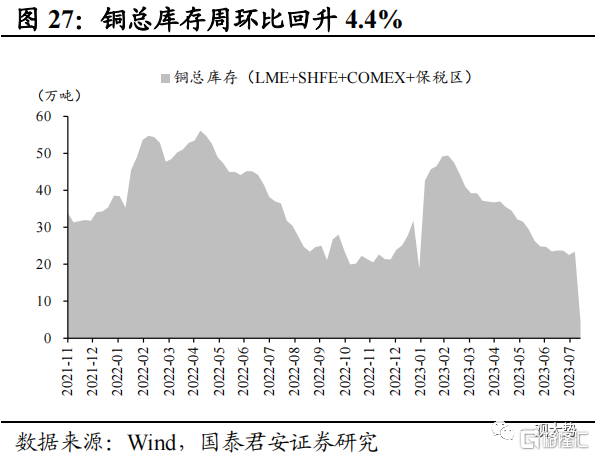

▶周期制造:浮法玻璃升价去库,水泥需求环比恢复。1)基建地产链:螺纹钢、热轧板卷价格周环比变化-0.5%/-1.5%,表观需求较19年同期-30.6%;全国水泥价格指数周环比-0.4%,全国水泥发运率较19年同期-25.8%;浮法玻璃价格周环比+3.7%,成交好转库存去化,全国代表企业库存环比下滑433万重箱;2)传统制造业:发电量环比/同比+12.1%/-3.1%;全/半钢胎开工率周环比变化+0.2%/+4.6%;PTA工厂/聚酯工厂/江浙织机开工率周环比变化-3.2%/-0.1%/0.0%;3)资源品:动力煤价周环比-1.3%,随着极端天气结束,电厂日耗逐步恢复,但进口煤价格优势显著,内贸市场煤采购需求依然低迷。SHFE铜/铝价周环比-1.7%/-0.4%,需求端小幅回暖,精铜杆、铝加工企业开工率回升,价格下跌主因政策落地速度有所放缓。

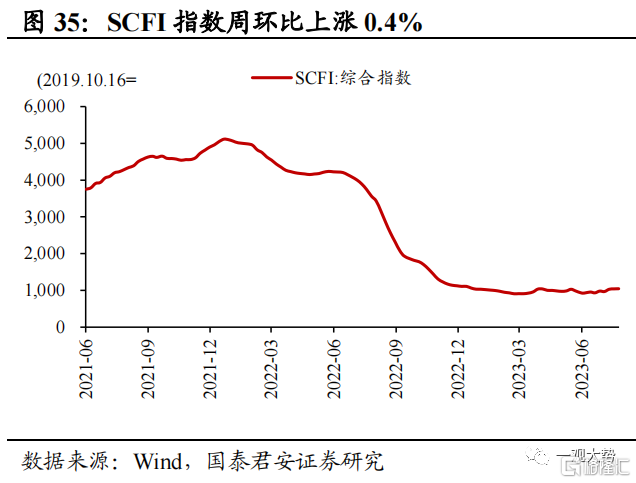

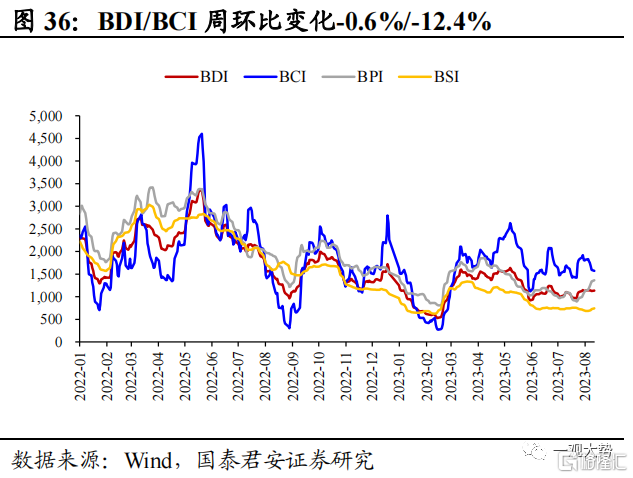

▶人流物流:极端天气影响减弱,出行货运景气回升。10大主要城市地铁客运量、百城拥堵延时指数周环比变化+1.5%、0.0%,国内航班执飞架次周环比+0.6%,较19年同期+18.9%;全国整车货运流量指数周环比+3.0%,高速公路货车通行量/全国铁路货运量周环比变化+4.8%/+10.2%,全国邮政快递揽收/投递量周环比+3.7%/+1.6%;航运运价环比持平,SCFI指数周环比+0.4%,BDI/BCI/BPI/BSI指数周环比变化-0.6%/-12.4%/+18.0%/+5.8%。

▶风险提示:稳增长与需求恢复情况不及预期,海外衰退超预期。

01

行业景气变化:家电销售边际走弱,出行货运景气回升

家电销售边际走弱,出行货运景气回升。下游消费景气分化,地产销售继续探底,生猪价格小幅下跌,乘用车销售符合预期,酒店量价环比改善,家电销售边际承压,电影票房韧性凸显;中游制造表现平淡,钢材、水泥需求偏弱,浮法玻璃价格上升库存去化,气温回升发电量环比上升、钢胎开工率环比回升;上游煤炭、工业金属价格回落;极端天气影响减弱,出行链、货运物流景气抬升,航运运价环比持平。

下游消费:地产销售继续磨底,家电销售边际走弱。30大中城市商品房成交面积较19年同期-49.5%,10大重点城市二手房成交面积较19年同期-7.9%,地产销售继续磨底;生猪价格周环比-0.3%,主因市场阶段性大猪供给紧缺缓解;乘用车零售/批发周环比+7%/+12%,主因22年同期车购税减税拉动销量作用放缓拉低基数;7月家电出口、内销均有所放缓,全国酒店RevPAR/OCC/ADR环比变化+4.7%/+2.1%/+2.0%;全国电影票房收入较19年同期上升3.1%。

中游制造:浮法玻璃升价去库,水泥需求环比恢复。1)基建地产链:螺纹钢、热轧板卷价格周环比变化-0.5%/-1.5%,表观需求较19年同期-30.6%;全国水泥价格指数周环比-0.4%,全国水泥发运率较19年同期-25.8%;浮法玻璃价格周环比+3.7%,成交好转库存去化,全国代表企业库存环比下滑433万重箱;2)传统制造业:发电量环比/同比+12.1%/-3.1%;全/半钢胎开工率周环比变化+0.2%/+4.6%;PTA工厂/聚酯工厂/江浙织机开工率周环比变化-3.2%/-0.1%/0.0%;用于包装、隔热材料的苯乙烯/聚苯乙烯开工率周环比变化+4.8%/-2.0%。

上游资源:动力煤价环比下滑,工业金属价格回落。秦皇岛Q5500动力煤价周环比-1.3%,随着极端天气结束,电厂日耗逐步恢复,厂内库存有所回落,但进口煤价格优势显著,内贸市场煤采购需求依然低迷。SHFE铜/铝价周环比-1.7%/-0.4%,需求端小幅回暖,精铜杆、铝加工企业开工率回升,价格下跌主因政策落地速度有所放缓。

人流物流:极端天气影响减弱,出行货运景气回升。10大主要城市地铁客运量、百城拥堵延时指数周环比变化+1.5%、0.0%,国内航班执飞架次周环比+0.6%,较19年同期+18.9%;全国整车货运流量指数周环比+3.0%,高速公路货车通行量/全国铁路货运量周环比变化+4.8%/+10.2%,全国邮政快递揽收/投递量周环比+3.7%/+1.6%;航运运价环比持平,SCFI指数周环比+0.4%,BDI/BCI/BPI/BSI指数周环比变化-0.6%/-12.4%/+18.0%/+5.8%。

02

行业景气度跟踪

2.1.下游消费:地产销售继续磨底,家电销售边际走弱

地产:地产销售继续磨底,土地成交热度承压。上周30大中城市商品房成交面积174.7万平方米,环比下滑9.0%,较19年同期变化-49.5%;10大重点城市二手房成交面积126.6万平方米,周环比+10.8%,较19年同期变化-7.9%,地产销售继续磨底。土地方面,上周重点城市土地成交规模环比回落,受低线城市土地市场热度低迷影响,100大中城市土地溢价率周环比下滑1.4%至2.8%。中央政治局会议提及“适时调整优化房地产政策”,后续重点关注一二线城市“限购限售”等政策优化调整进展。

生猪:大猪紧缺压力缓解,猪价小幅回落。上周22省市生猪平均价17.25元/千克,周环比小幅下跌0.3%。主因市场阶段性大猪供给紧缺缓解,加之行业仍处于需求淡季,对猪价提振效果有限。据涌益咨询数据显示,7月能繁环比下滑0.22%,降幅较前期有所收窄,或因猪价上升养殖户压栏/二育意愿有所抬升。考虑到22年5-10月的能繁母猪增长,对应的23Q3供给量仍然较大,预计后续猪价仍将承压,继续重点关注产能去化情况。

耐用品:乘用车销量保持稳健,家电销售边际走弱。据乘联会统计,上周我国乘用车日均零售/批发4.8/5.3万辆,较上月同期增长7%/12%,主因22年同期车购税减税拉动销量作用放缓,致使基数相对较低。7月家电出口金额同比-3.6%,内销同样有所放缓。据产业在线,8月家用空调行业排产约为1312万台,较同期实绩+15%,较7月增速同样有所放缓。

服务消费:酒店景气环比抬升,电影票房韧性凸显。1)2023W31(07.30-08.05),全国酒店RevPAR/OCC/ADR恢复至19年农历同期的129%/104%/123%,环比变化+4.7%/+2.1%/+2.0%。2)上周全国电影票房收入为22.55亿元,周环比上小幅上升11.0%,较19年同期上升3.1%。

2.2.中游制造:浮法玻璃升价去库,水泥需求环比恢复

2.2.1.基建地产链:浮法玻璃升价去库,水泥需求环比恢复

需求依旧偏弱,钢价小幅下跌。上周螺纹钢、热轧板卷价格分别报收3700/4000元/吨,周环比变化-0.5%/-1.5%。上周螺纹钢表观需求244.1万吨,环比下滑1.0%,较19年同期下滑30.6%。上周五大品种钢材社库为1220.89万吨,环比升14.06万吨;厂库为454.72万吨,环比升17.33万吨;总库存为1675.61万吨,环比升31.39万吨,仍维持低于2020-2022年同期总库存水平。供给端来看,受唐山钢厂环保限产结束影响,上周高炉开工率延续回升趋势,考虑全年产量平控,下半年钢铁产量预计将显著收缩,或对钢材价格形成支撑。

浮法玻璃升价去库,水泥需求环比恢复。上周国内浮法玻璃平均价2040元/吨,周环比上升3.7%。全国浮法玻璃企业库存3989万重箱,同比下降433万重量箱,去库提速更多是厂家提价催化的下游提货,从去库驱动力上看仍是终端刚需保持温和修复。全国水泥价格指数周环比下滑0.4%。8月上旬,随着天气情况好转,国内水泥市场需求开始缓慢恢复,全国水泥发运量周环比回升4.3%,较19年同期下滑25.8%。

2.2.2传统制造业:发电量增速环比回升,中游开工率走势分化

台风结束气温回升,发电量、耗煤量环比回升。上周(8月4日至8月10日,下同),纳入统计的燃煤发电企业日均发电量,环比(7月28日至8月3日,下同)增长12.1%,同比减少3.1%;日均供热量环比增长4.6%,同比增长19.4%;电厂日均耗煤量环比增长9.0%,同比减少3.7%;日均入厂煤量环比增长9.6%,同比减少1.7%。

中游开工率走势分化。上周全钢胎/半钢胎开工率分别为71.8%/58.9%,周环比变化+0.2%/+4.6%,较19年同期变化+4.3%/+13.6%;PTA工厂/聚酯工厂/江浙织机开工率分别为76.4%/90.8%/63.5%,周环比变化-3.2%/-0.1%/0.0%,较2019年同期变化-9.1%/+4.5%/-8.7%;用于包装、隔热材料的苯乙烯/聚苯乙烯开工率分别为75.1%/62.7%,周环比变化+4.8%/-2.0%,较2019年同期下滑10.0%/11.3%。

2.3.上游资源:动力煤价环比下滑,工业金属价格回落

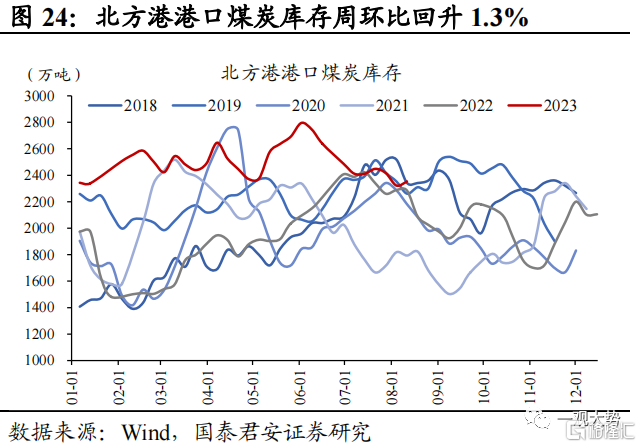

煤炭:需求依旧偏弱,动力煤价环比下滑。截止8月11日,秦皇岛Q5500动力煤平仓价报收828元/吨,周环比下跌1.3%。随着强降雨天气结束,港口调入量逐步恢复,北方港港口煤炭库存周环比回升1.3%。随着极端天气结束,电厂日耗逐步恢复,厂内库存有所回落,但考虑到进口煤价格优势显著,内贸市场煤采购需求低迷,加之近期来水增加致使水电负荷开始改善,预计煤价仍以震荡下行格局为主。

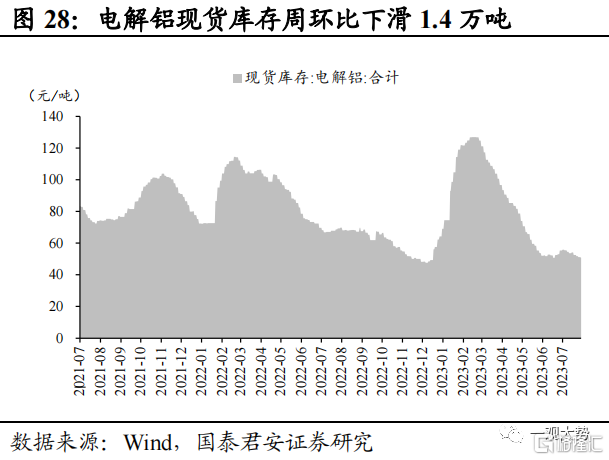

有色金属:总量政策预期回落,工业金属价格下跌。上周SHFE铜/铝价报收6.82/1.84万元/吨,周环比下滑1.7%/0.4%。政治局会议后市场对政策预期较高,但上周政策落地速度与力度均有所放缓,“稳增长”预期回落致使工业金属价格下滑。金属铜方面,需求端有所回暖,上周精铜杆开工率68.1%,环比上升3.2%,后续需重点关注8月冶炼厂大量检修结束后,国内精炼铜产量增长带来的供给压力。金属铝方面,上周铝加工龙头企业开工率环比上升0.5%至63.9%。需求预期提振下加工企业订单有所好转,但整体仍偏弱,后续重点关注政策端边际变化。

2.4.物流人流:极端天气影响减弱,出行链、货运物流景气回升

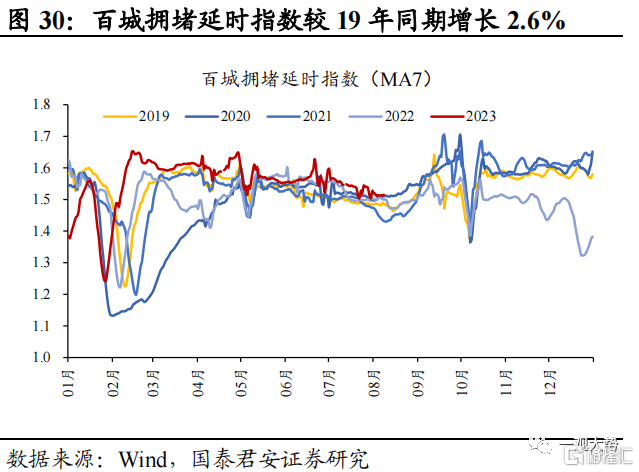

出行链景气回升。1)10大主要城市地铁客运量周环比回升1.5%,较19年同期增长17.7%;2)北京/上海/广州/深圳地铁客运量恢复至19年同期的90%/128%/100%/141%;3)百城拥堵延时指数周环比持平,较19年同期增长2.6%;4)国内航班执飞架次周环比上升0.6%,较19年同期上升18.9%。

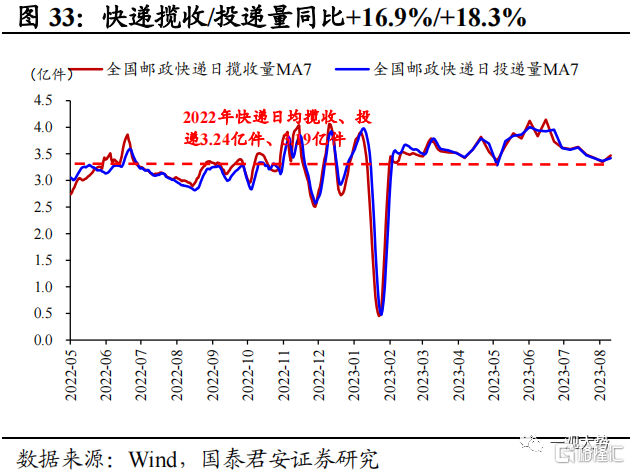

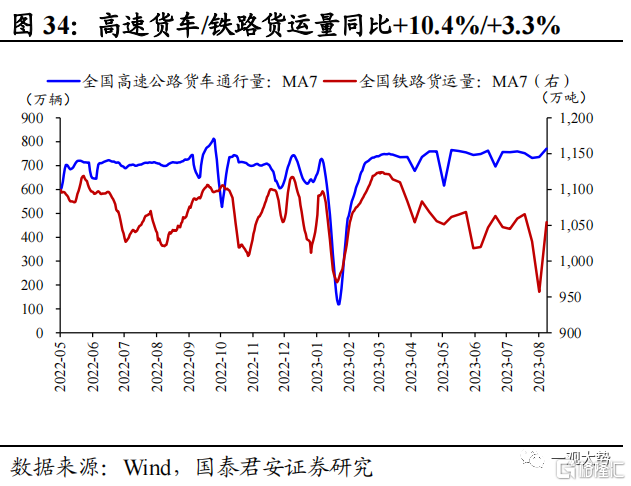

极端天气影响减弱,货运物流景气回升。1)全国整车货运流量指数113.4,环比上升3.0%,同比上升4.9%;2)上周全国高速公路货车通行量/全国铁路货运量环比变化+4.8%/+10.2%,较22年同期变化+10.4%/+3.3%;3)上周全国邮政快递揽收/投递量周环比上升3.7%/1.6%,较22年同期+16.9%/+18.3%。

集运运价环比持平,巴拿马型干散运价上升。集运方面,上周SCFI指数报收1043.54点,周环比上升0.4%。干散运方面,上周波罗的海干散货指数(BDI)周环比-0.6%,好望角型(BCI)/巴拿马型(BPI)/超级大灵便型(BSI)指数周环比变化-12.4%/+18.0%/+5.8%。

03

风险提示

稳增长与需求恢复情况不及预期,海外衰退超预期。

注:本文选自国泰君安证券于2023年8月18日发布的《【国君策略 | 中观景气】家电销售边际走弱,出行货运景气回升——行业景气度观察系列8月第3期》,证券分析师:方奕、张逸飞

本订阅号不是国泰君安证券研究报吿发布平台。本订阅号所载内容均来自于国泰君安证券研究所已正式发布的研究报吿,如需了解详细的证券研究信息,请具体参见国泰君安证券研究所发布的完整报吿。本订阅号推送的信息仅限完整报吿发布当日有效,发布日后推送的信息受限于相关因素的更新而不再准确或者失效的,本订阅号不承担更新推送信息或另行通知义务,后续更新信息以国泰君安证券研究所正式发布的研究报吿为准。

本订阅号所载内容仅面向国泰君安证券研究服务签约客户。因本资料暂时无法设置访问限制,根据《证券期货投资者适当性管理办法》的要求,若您并非国泰君安证券研究服务签约客户,为控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。如有不便,敬请谅解。

市场有风险,投资需谨慎。在任何情况下,本订阅号中信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。国泰君安证券及本订阅号运营团队不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅为国泰君安证券所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用,如因侵权行为给国泰君安证券研究所造成任何直接或间接的损失,国泰君安证券研究所保留追究一切法律责任的权利。