本文来自格隆汇专栏:靳毅 作者: 靳毅

6月份,利率债市场在降息前后走出了一轮倒“N”字行情,信用市场利差整体震荡上行,从机构行为角度出发:

利率债方面,利率走势大致分成3个阶段:①机构交易降息;②降息落地后,机构交易利多出尽止盈;③月末机构再度入场。在阶段①、②,利率走势由交易盘主导,配置盘在“止盈”开启后有所参与。在阶段③,保险公司加码入场,背后主要因素或是“偿二代”流动性考核要求。

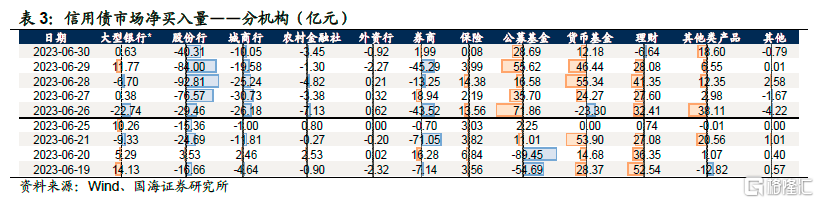

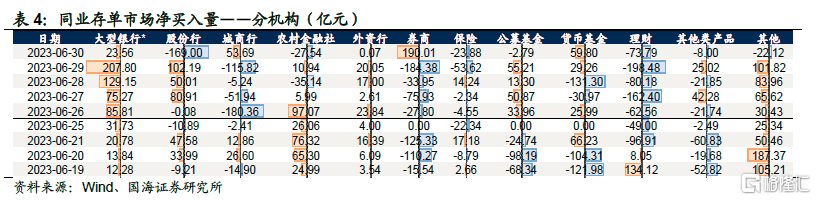

信用债方面,理财产品和公募基金增持意愿均有所下降,背后一方面有止盈操作,另一方面前期普遍的“杠杆策略”也受跨季流动性收紧影响,或许是信用利差上行的直接原因。

综合来看,国海证券认为从性价比考虑,目前信用债优于利率债。利率债方面,跨季流动性考核结束后,以险资为代表的配置盘对利率债仍将回归“逢高布局”的配置逻辑,当前点位或面临支撑。信用债方面,理财进入“扩张季”,需求侧整体将逐渐改善。与此同时,相较普信债,中短端、中高评级二级资本债在月末受理财到期影响更大,目前或具有一定配置性价比,可考虑适当布局。

正文

1、降息后的机构百态

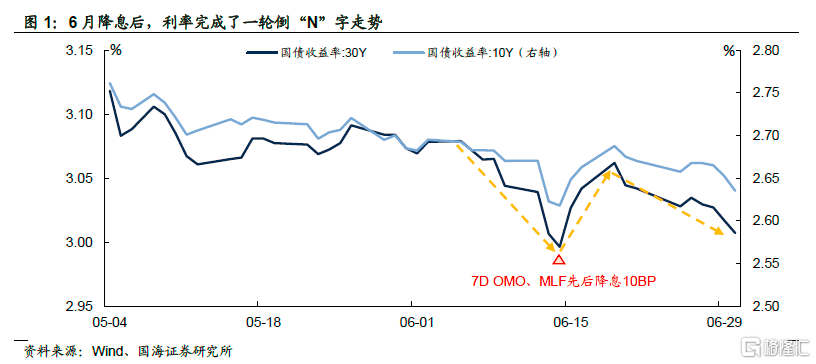

6月份,债市利率完成了一轮倒“N”字走势。以6月中旬降息为界,利率从6月上旬博弈降息,10年和30年国债利率一度下行至2.62和3.00%水平,到中旬演绎利空出尽,快速上行,再到月末长端利率再度震荡下行。截至6月30日,10年和30年国债利率几乎又回到了降息后的低位。

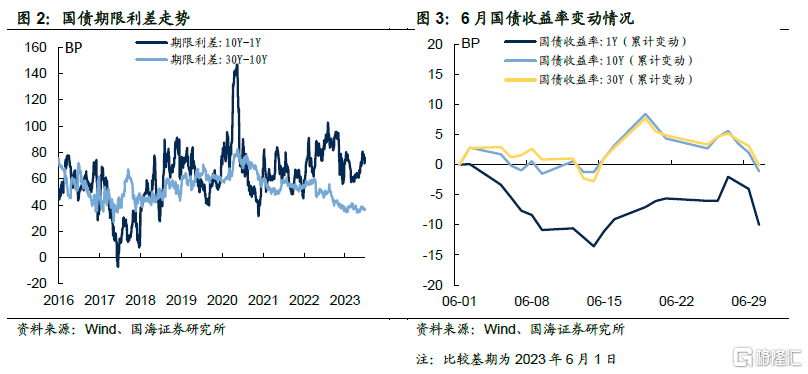

在此过程中,期限利差方面,10Y-1Y利差受短端影响较大,从6月上旬市场定价降息,到月末受跨季行情影响短端利率上行,使得10Y-1Y利差呈现先上后下的倒“V”型走势。相比之下,30Y-10Y利差则一直处于较低水平。

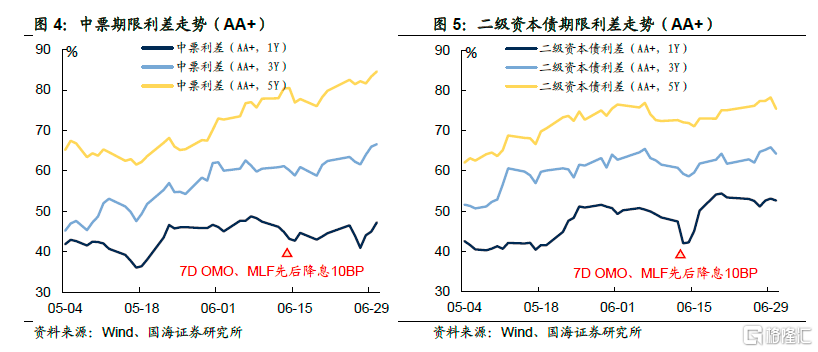

信用利差方面,整体呈震荡上行走势。以AA+中票和二级资本债为例,截至6月30日,相较5月4日,1Y、3Y、5Y中票利差分别上行5、21和19BP,分别处于历史24%、61%和76%分位处;1Y、3Y、5Y二级资本债利差分别上行,10、13和13BP,分别处于历史35%、44%和37%分位处。

显然,对于普信债而言,短端调整幅度相对有限。而对于二级资本债而言,整体利差上行幅度不及普信债,但短端调整更为显著。信用市场利差整体呈走阔态势。

通过对降息后债市的简单覆盘,不禁产生两个疑问:①利率债市场的倒“N”字走势究竟由谁推动?②信用市场利差为何难以压缩?对此,不妨从机构行为视角来尝试回答这些问题。

1.1

利率债:倒“N”字走势谁在推动?

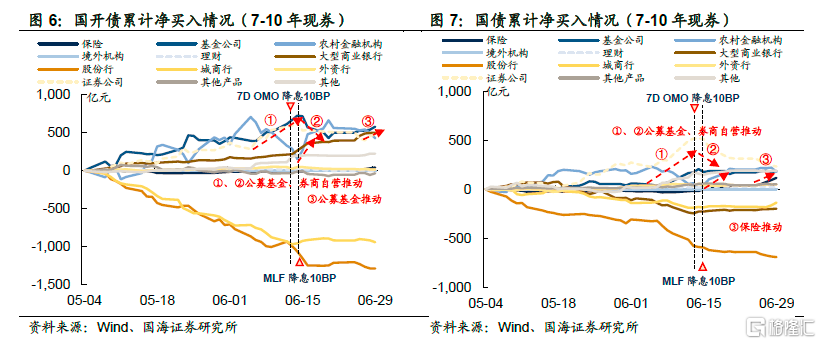

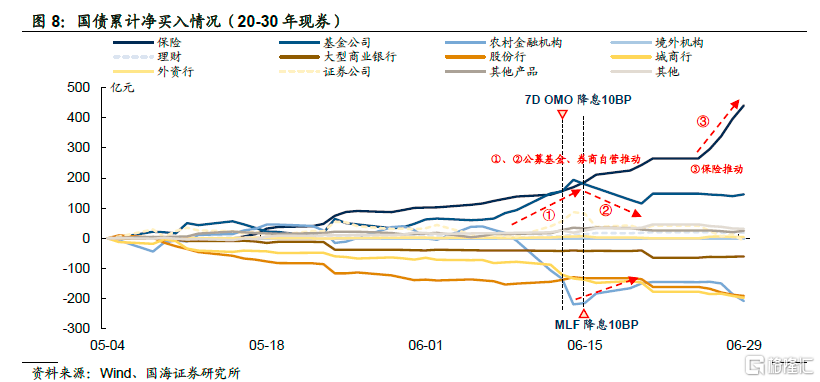

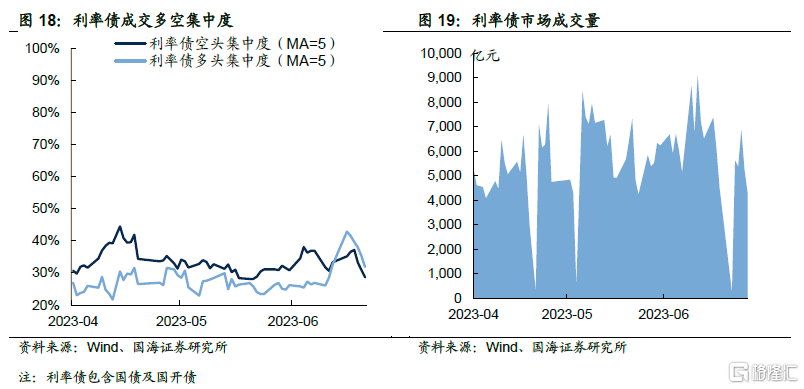

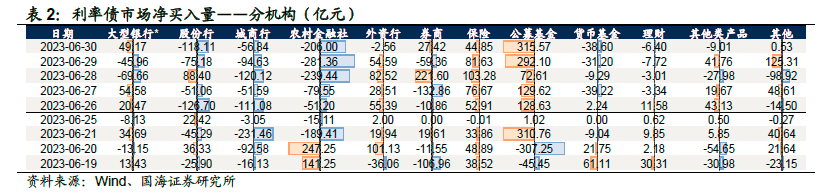

回溯5月份以来各机构对利率债的净买入情况不难发现,6月份以来,利率走势主要可以分成3个阶段:①机构交易降息;②降息落地后,机构交易利多出尽止盈;③月末机构再度入场,具体来看:

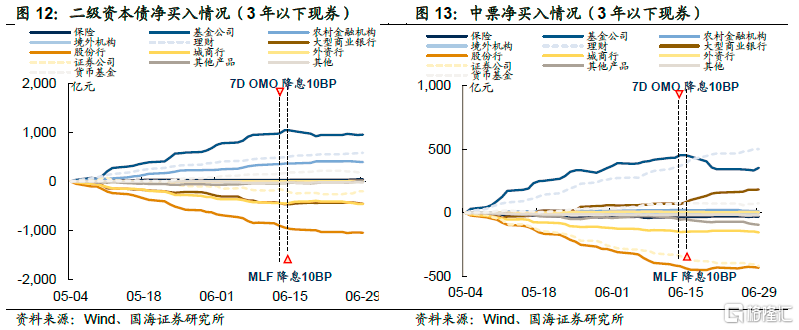

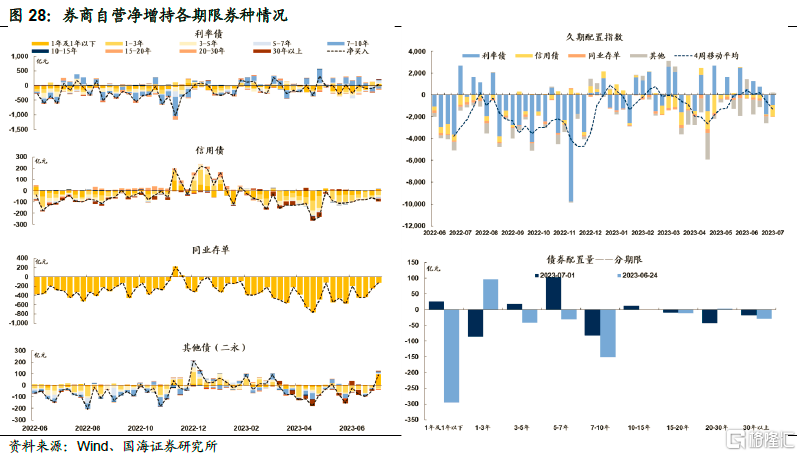

1)在阶段①、②,利率走势由交易盘主导,配置盘在“止盈”开启后有所参与。在降息开启前后,利率“先下后上”主要由以公募基金和券商自营为代表的交易盘所主导。

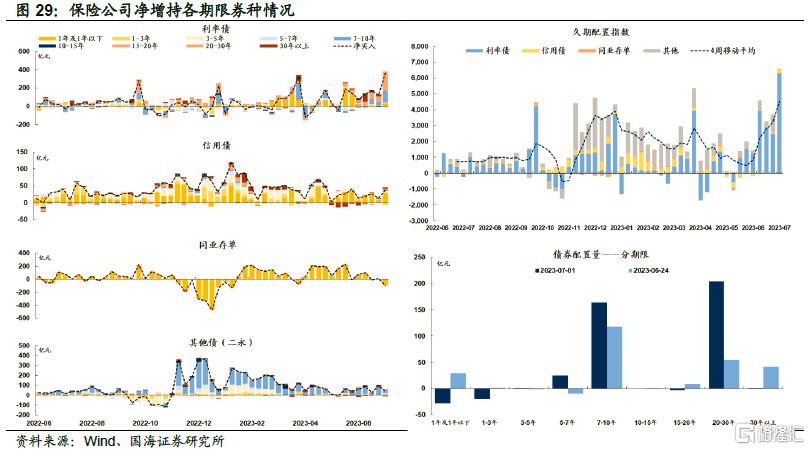

值得一提的是,在降息兑现以后,公募基金和券商自营转为净卖出长久期现券,从而推升利率。在这一过程中,国海证券看到农村金融机构和保险成为主要“接盘”方。

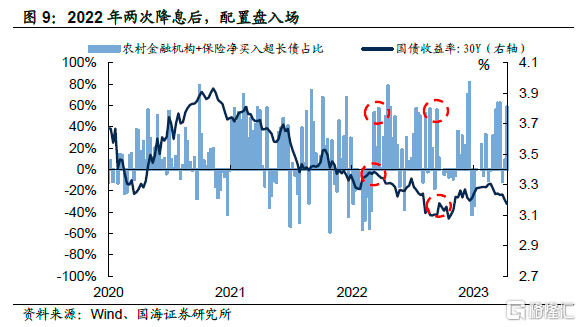

国海证券在《“稳增长”周期开启,债市如何变化?》中曾经提示,今年以来以保险为代表的配置机构积压了一些配置需求,参考2022年两次降息后,长端利率一旦调整,将重新吸引配置盘入场,从而充当长端利率的稳定器,使得利率上行风险可控。

2)在阶段③,保险公司加码入场。进入6月下旬,利率再次开启下行趋势。然而,如果观察机构净买入情况,不难发现,公募基金和券商自营对长段或是超长端的国债和国开债量都不可与降息前相提并论,反倒是保险继续大量增持7-10年和20-30年现券,因此一个基本推断是,近期利率下行主要由保险购债压低国债利率,而公募基金跟随交易国开债,从而带动国开债利率也向下。

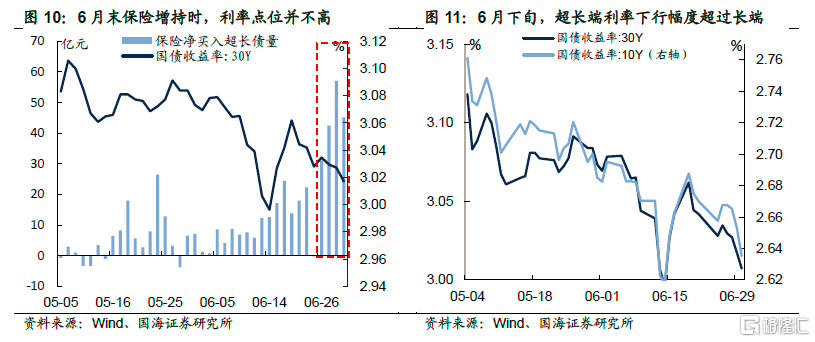

那么如何解释保险在月末增持长端国债的行为?国海证券认为,恐怕很难由配置需求来解释,因为保险大规模增持国债时的利率点位,已经显著低于“止盈”阶段的利率相对高点,如果负债端待配置资金突然剧增,则完全可以在“止盈”行情中大量增配,或者再等等,没必要赶在月末配置完毕。

国海证券认为,一个可能的原因在于季末保险“偿二代”考核。根据“偿二代”流动性监管规则:保险公司应当在偿付能力季度报吿中披露流动性风险监管指标、监测指标和现金流测试等有关信息。

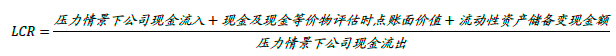

而其中流动性覆盖率(LCR)需要考核保险公司在压力情景下公司整体流动性覆盖率:

其中:

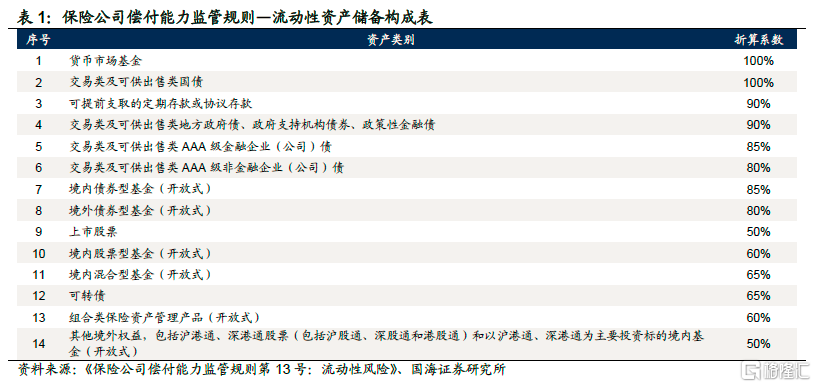

在所有流动性资产中,国债折算系数为100%,而股票资产仅为50%。这也意味着:① 如果不是权益资产出现大幅亏损,则整体LCR受影响程度较低;② 如果LCR面临考核压力,增持国债提升LCR的性价比最强。

回顾二季度,权益市场出现了一定程度的调整,可能让一部分保险产品存在流动性考核压力。因此,在监管导向下,增持国债成为相关保险产品的首要选择。

1.2

信用债:利差为何难以压缩?

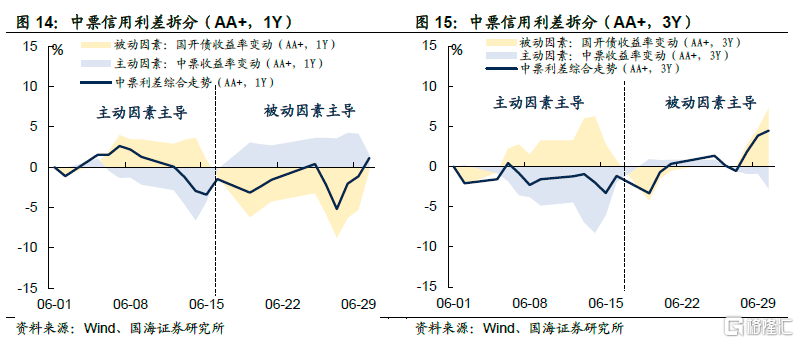

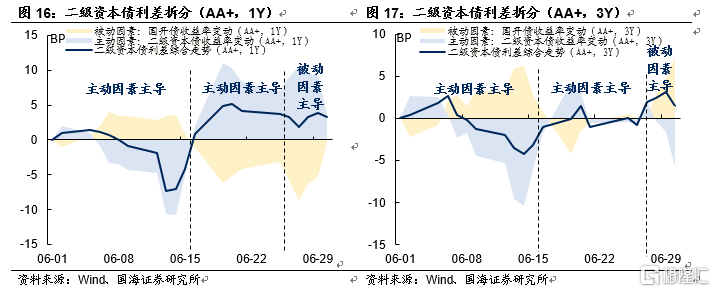

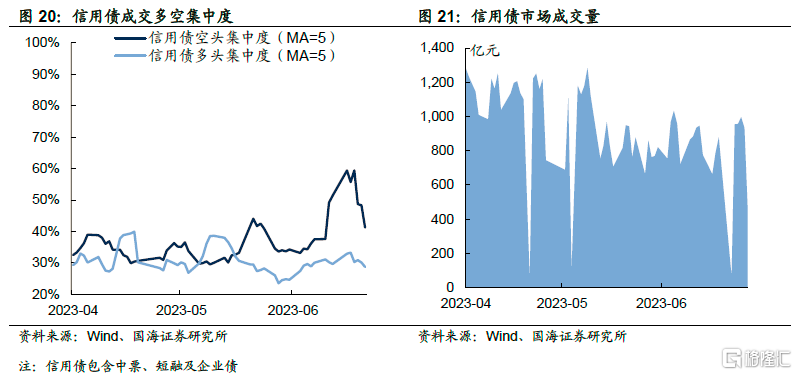

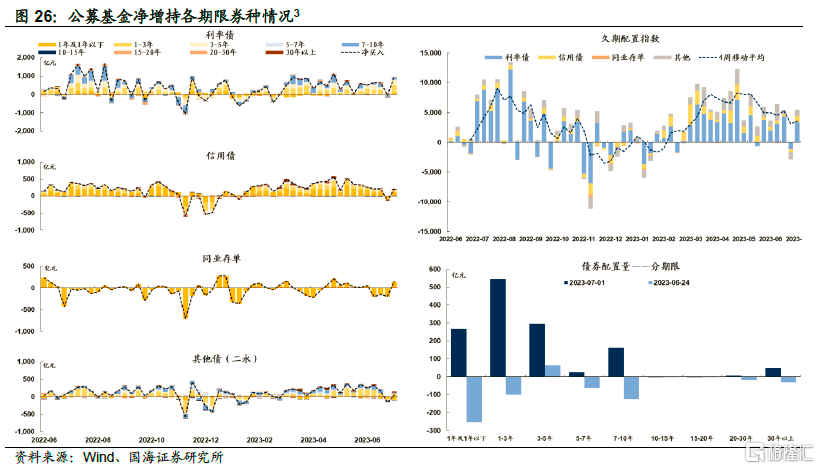

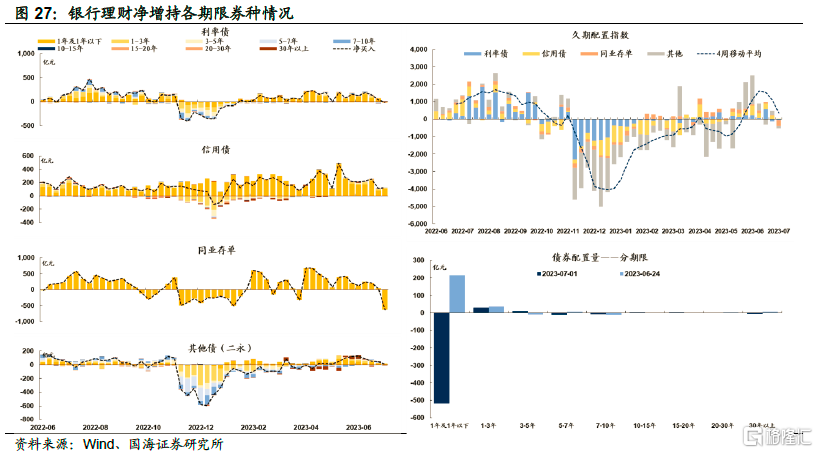

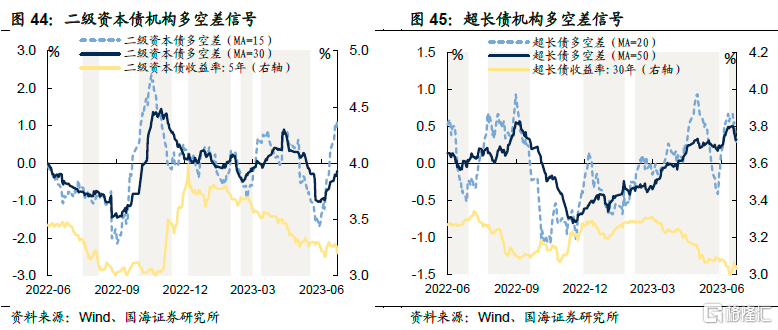

6月降息后,理财产品和公募基金增持意愿均有所下降,背后一方面有止盈操作,另一方面前期普遍的“杠杆策略”也受跨季流动性收紧影响,这或许是信用利差上行的直接原因。但是,如何解释短端普信债受影响较小,而二级资本债利差上行幅度更大的现象呢?参照国海证券在《信用利差还能压缩吗?》中对信用利差的拆分,不难发现,以中票为例,主导普信债利差和二级资本债利差走势的因素略有不同:

1)中票方面,以降息为界,显然在6月降息以前,驱动中票利差下行的主导因素是中票自身收益率的下行,而降息落地后,主导中票利差走势的成为了国开债利率的变动。

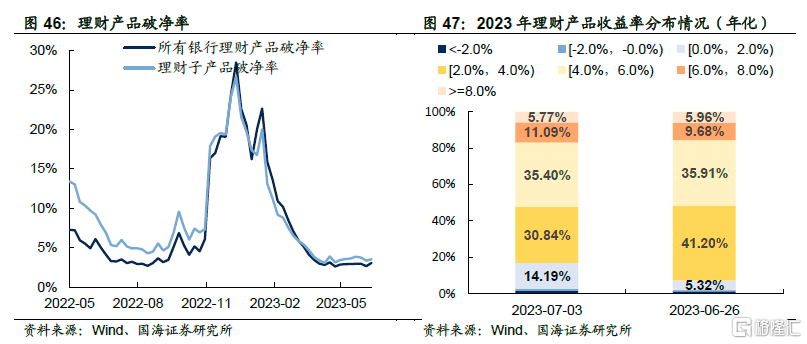

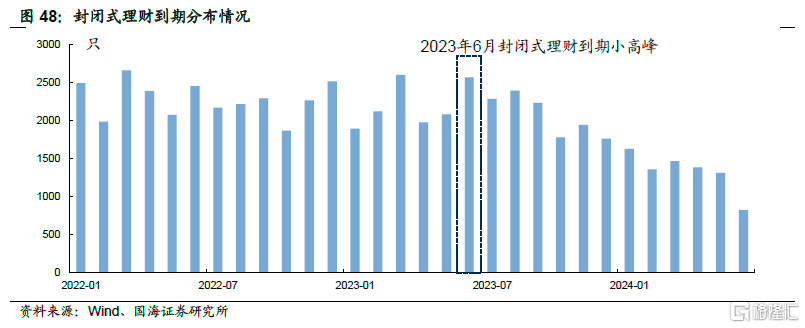

因此,中票利差走扩的背后是需求走弱。一方面在降息后,公募基金减持了短端信用债,另一方面,正如国海证券在上期报吿《如何看待理财赎回风险?》中所分析的,6月有较多封闭式理财产品到期,尤其是6月后两周,到期量较大,这使得理财对短端信用债的增持节奏弱于5月以来增持趋势。

2)二级资本债方面,6月份大部分时间主导利差走势的都是二级资本债本身收益率,仅在最后一周由国开债利差下行主导。国海证券认为,背后的原因有二,一方面二级资本债流动性相较一般信用债更好,当利率市场出现止盈,二级资本债成为主要交易对象。另一方面,理财到期压力下,最先变现的往往也是流动性最好的产品,这使得二级资本债收益率在理财到期高峰阶段更容易收到影响。

1.3

总结

综合来看,国海证券认为从性价比考虑,目前信用债优于利率债。6月末的利率债行情和信用债行情均有短期因素影响:

利率债方面,长端利率的下行主要受保险大量增持长端和超长端国债所带动。然而这一行径的背后,主要是出于“偿二代”下,季末险资的流动性考核管理。平稳跨季后,以险资为代表的配置盘仍将回归“逢高布局”的配置逻辑,当前长端利率临近降息后“探底”位置,在保险考核退出后,或面临一定支撑;

信用债方面,利差震荡上行,背后一方面是降息后定价政策落地带来的止盈操作,另一方面受季末流动性收紧,叠加理财到期影响,整体配置需求不强。展望未来,跨季后流动性回归宽松,叠加理财进入“扩张季”,需求侧整体将逐渐改善。与此同时,相较普信债,中短端、中高评级二级资本债在月末受理财到期影响更大,目前或具有一定配置性价比,可考虑适当布局。

2、机构现券成交监控

2.1

谁在买,谁在卖?

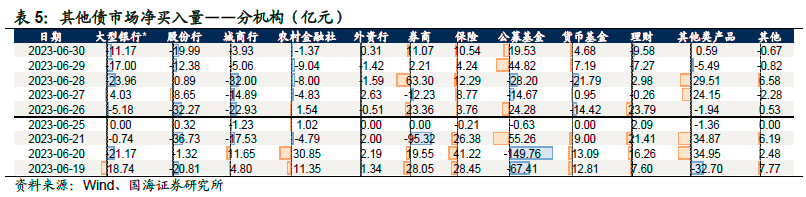

1)利率债市场,本周多空集中度均有所下行,公募基金和保险机构是主要增持方,本周分别净增持938.5及359.3亿元。

2)信用债市场,本周空头集中度大幅下行,主要表现为城商行和农村金融机构分别大幅减持111.8及20.1亿元。

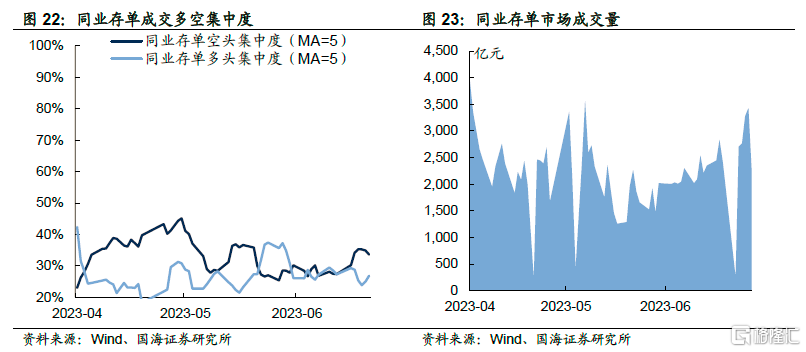

3)同业存单市场,本周空头集中度有所上行,主要表现为银行理财增加同业存单减持量,本周累计净减持577.4亿元,较上周增加573.7亿元。

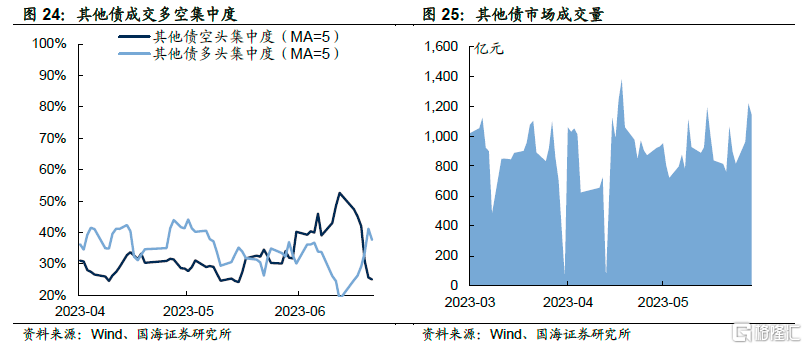

4)其他债(二级资本债和永续债),多头集中度有所上行,主要表现为券商自营增持“二永债”,本周累计净增持87.7亿元,较上周增加135.4亿元。

2.2

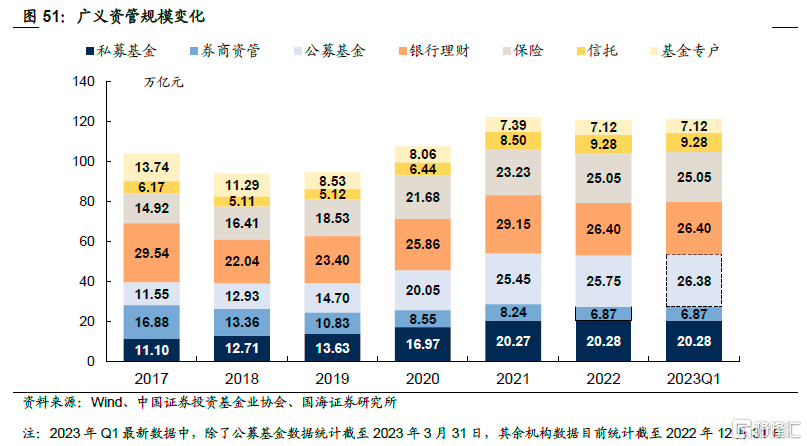

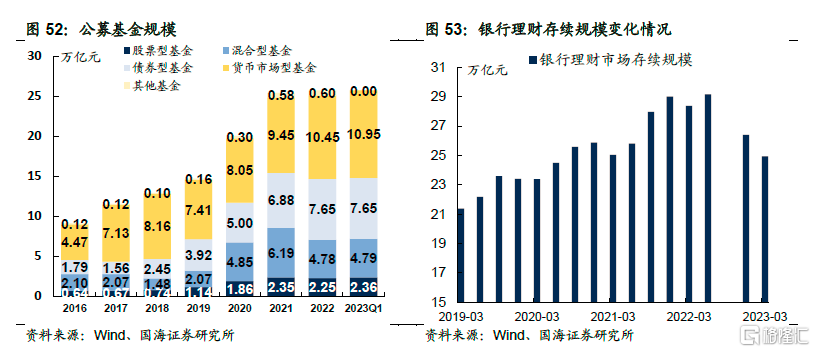

广义资管买什么?

3、机构资金跟踪

3.1

资金价格

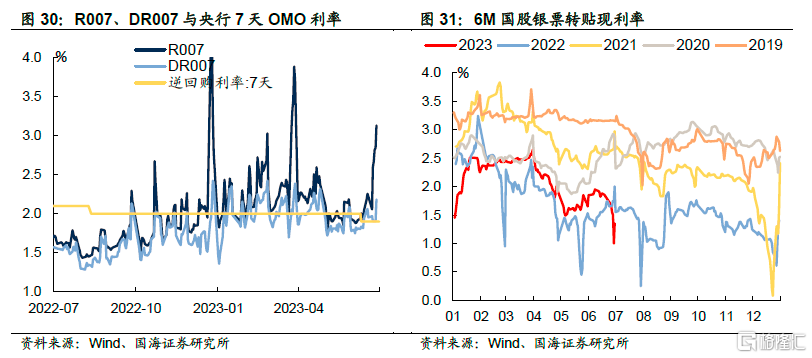

受跨季因素影响,本周全市场流动性有所收紧。R007和DR007分别收于3.13%和2.18%,较上周分别上行91BP和23BP。6个月国股转贴利率收于1.35%,较上周下降45BP。

3.2

融资情况

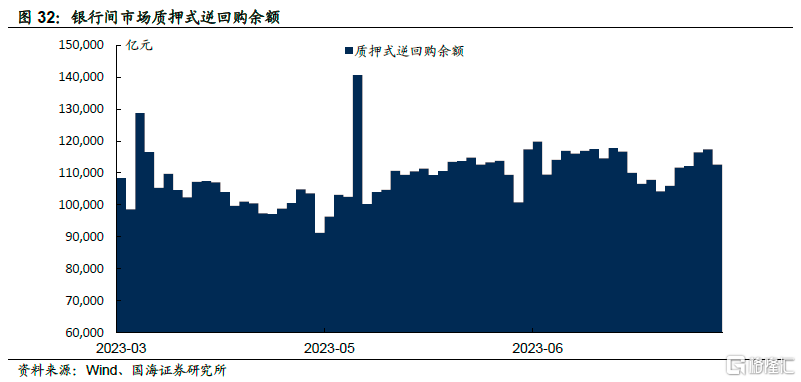

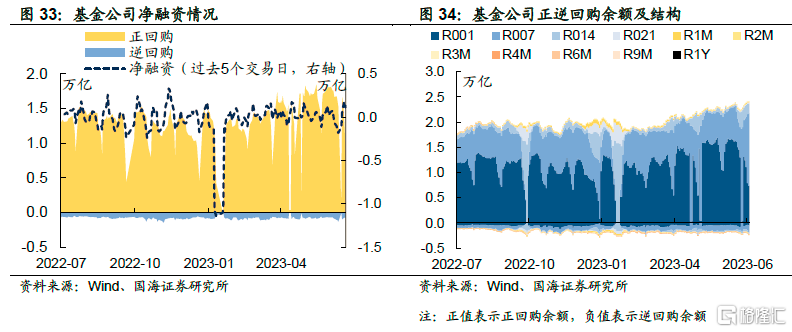

本周银行间质押式逆回购余额112592.2亿元,较上周增加6.23%。从广义资管来看,本周基金公司、银行理财分别净融资1115.6亿元及3842.2亿元。

4、机构行为量化跟踪

4.1

把脉基金久期

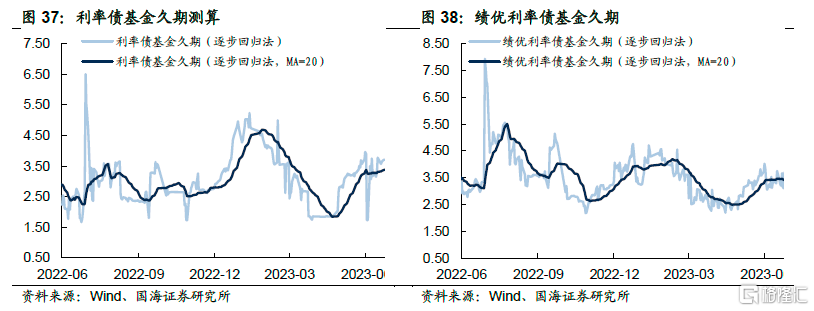

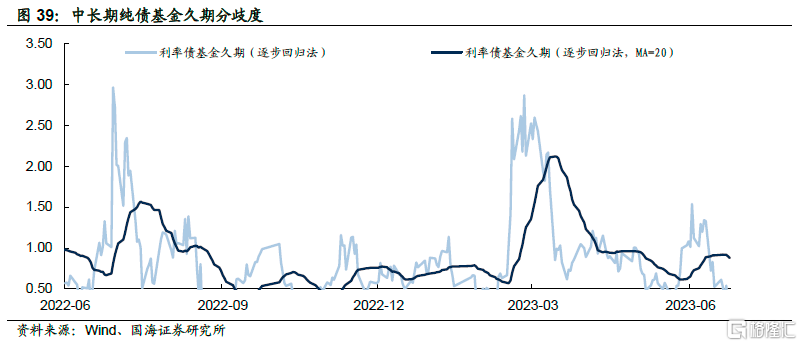

本周市场绩优和一般利率债基金久期测算值分别为3.41和3.38,较上周分别略有下行及上行。

4.2

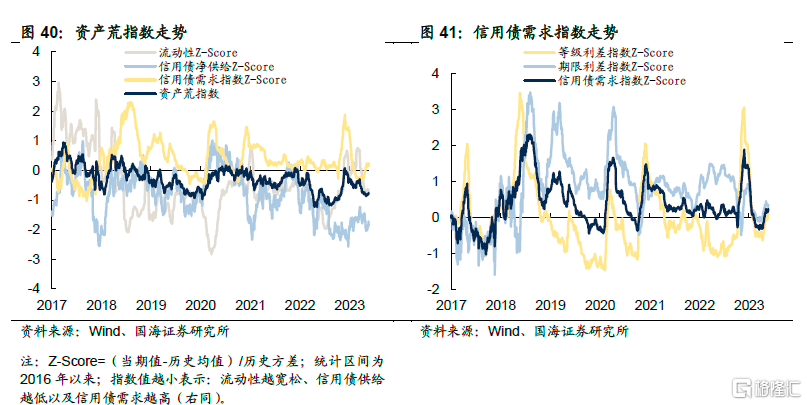

“资产荒”指数

4.3

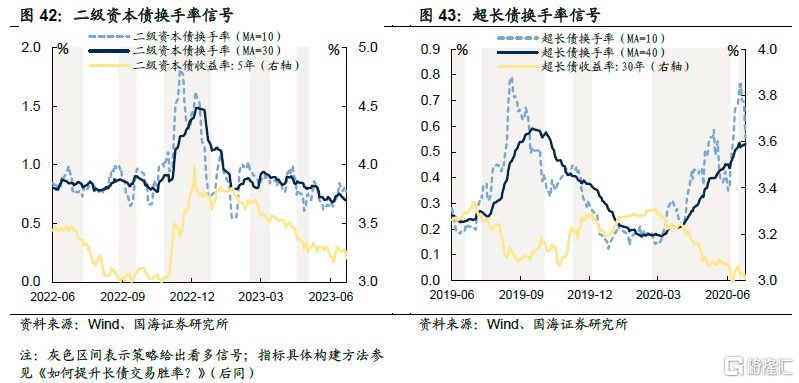

机构行为交易信号

4.4

银行理财破净情况

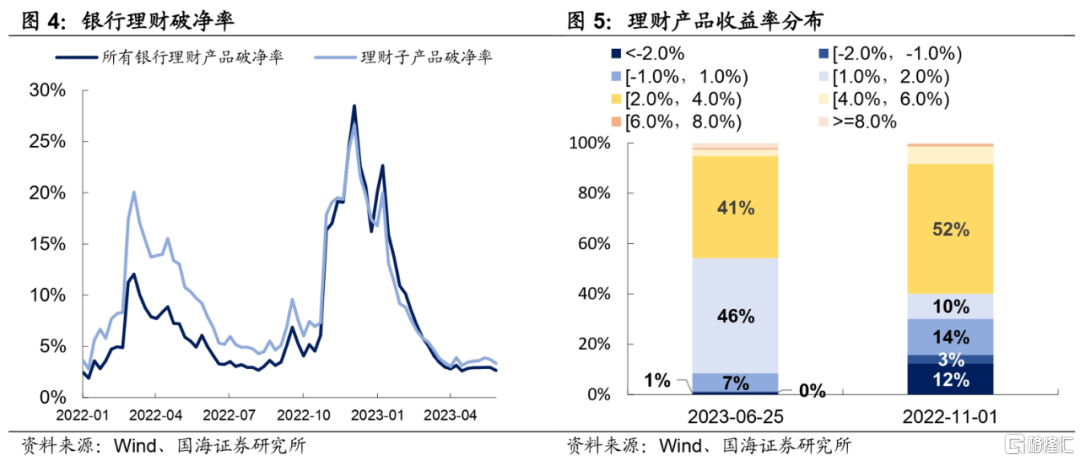

本周全市场理财产品破净率较上周小幅上行,全部产品和理财子公司产品破净率分别收为3.1%及3.5%。

4.5

机构杠杆全知道

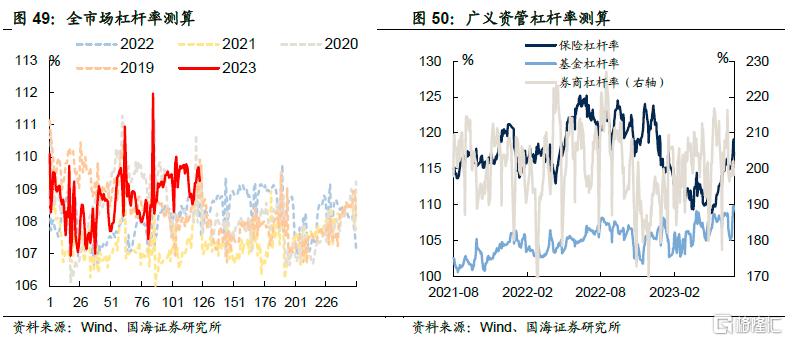

本周全市场杠杆率为109.2%,较上周上升0.6个百分点。广义资管方面,本周保险机构杠杆率录得116.9%,较上周增加1.4个百分点;基金杠杆率录得109.3%,较上周上行3.7个百分点;券商杠杆率录得198.3%,较上周上升0.3个百分点。

5、广义资管格局

风险提示:需要警惕流动性的“退潮”;历史数据不能完全作为未来市场走势参考;模型测算可能存在误差。

注:本文来自国海证券2023年07月03日发布的报吿《降息后的机构百态——机构行为周观察》,本报吿分析师:靳 毅 S0350517100001;周子凡 S0350121010075