本文来自格隆汇专栏: 一凌策略研究,作者:牟一凌、梅锴

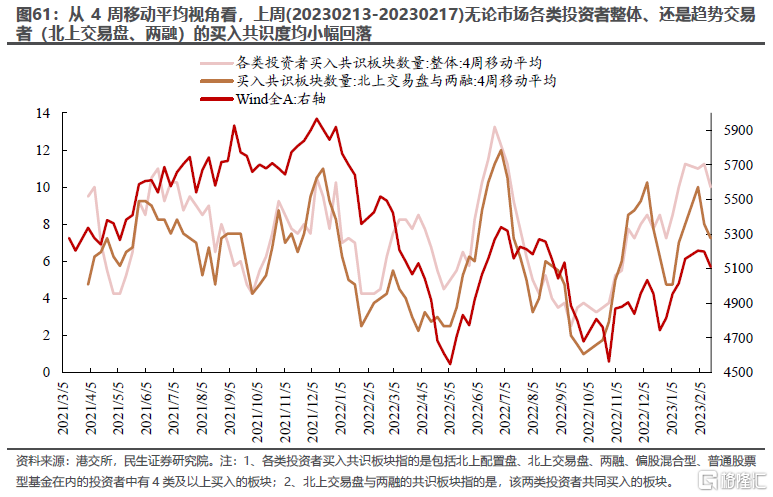

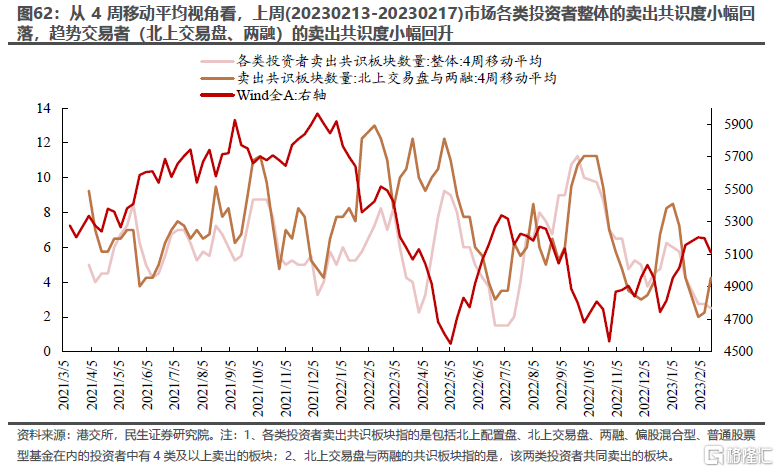

【本期看点】1、市场整体交易热度回升,计算机、传媒、通信、消费者服务、轻工等板块交易热度处于相对高位。2、全A的23/24年的净利润预测均被继续下调。3、两融活跃度再度回升,仍处于2022年以来的高位,主动偏股基金仓位继续回升,代理变量显示:基民重新净申购基金。4、上周市场整体的买入共识度小幅回落,在化工、通信、机械、计算机等板块的买入共识度相对较高。5、值得关注的是,北上交易盘仍在“撤离”,而公募负债端同样继续面临考验(可能主要源于机构端的赎回,而基民则处于“上涨赎回、下跌申购”的“负反馈”状态),这意味市场在交易层面的扰动仍在继续。

摘要

1 宏观流动性

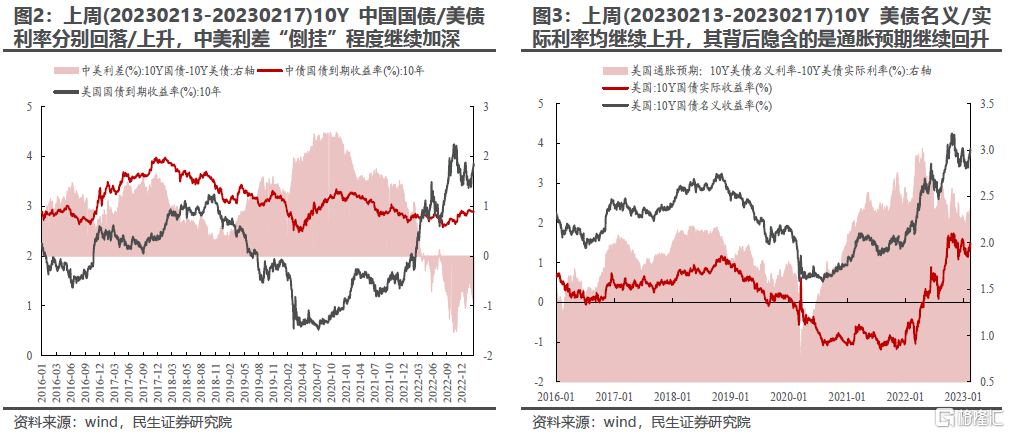

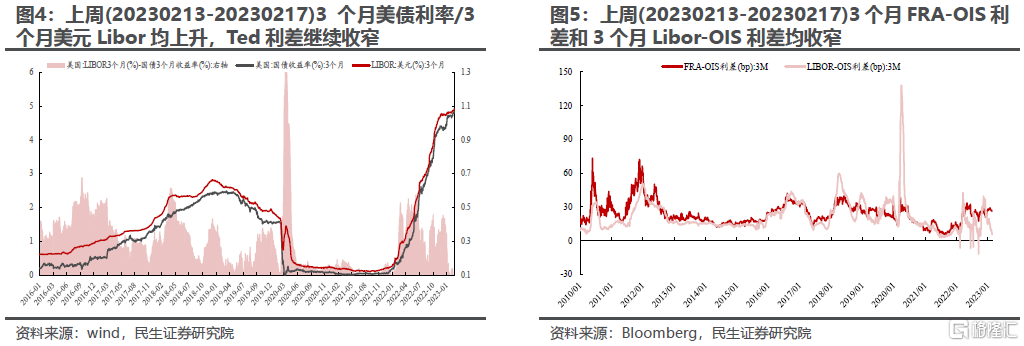

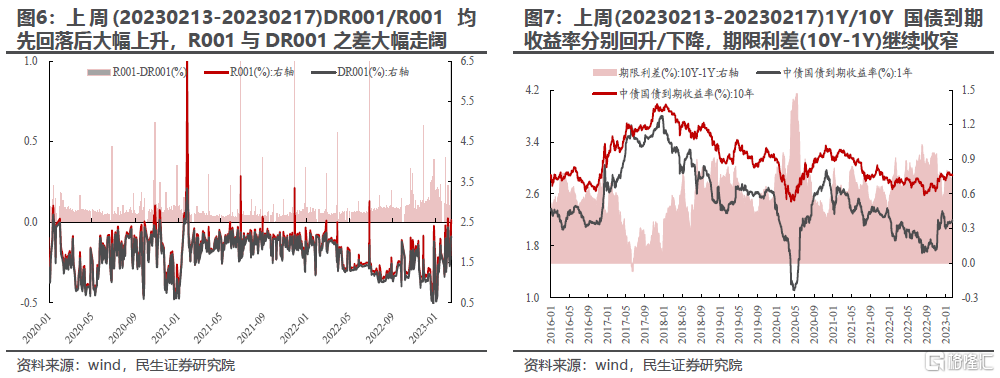

上周(20230213-20230217)美元指数继续上升,中美利差“倒挂”程度继续加深。10Y美债名义/实际利率均上升,通胀预期继续回升。对于海外,离岸美元流动性边际有所宽松(Ted利差、3个月FRA-OIS/Libor-OIS利差均收窄)。对于国内,银行间资金面整体先松后紧,期限利差(10Y-1Y)继续收窄。

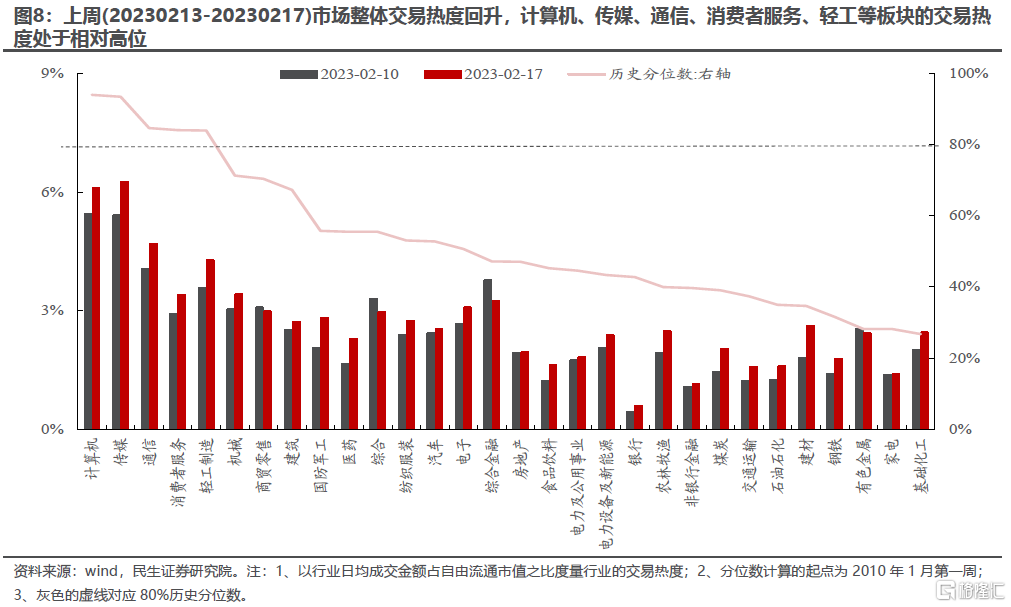

2 交易热度与波动

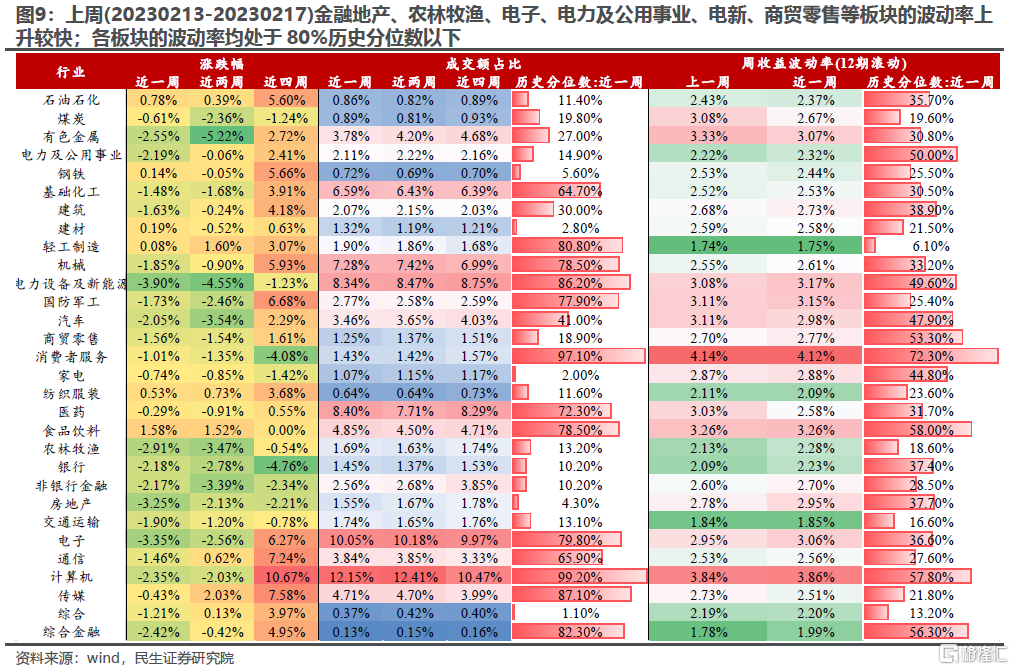

市场整体交易热度回升,计算机、传媒、通信、消费者服务、轻工等板块交易热度处于相对高位;各板块波动率均处于80%分位数以下。

3 机构调研

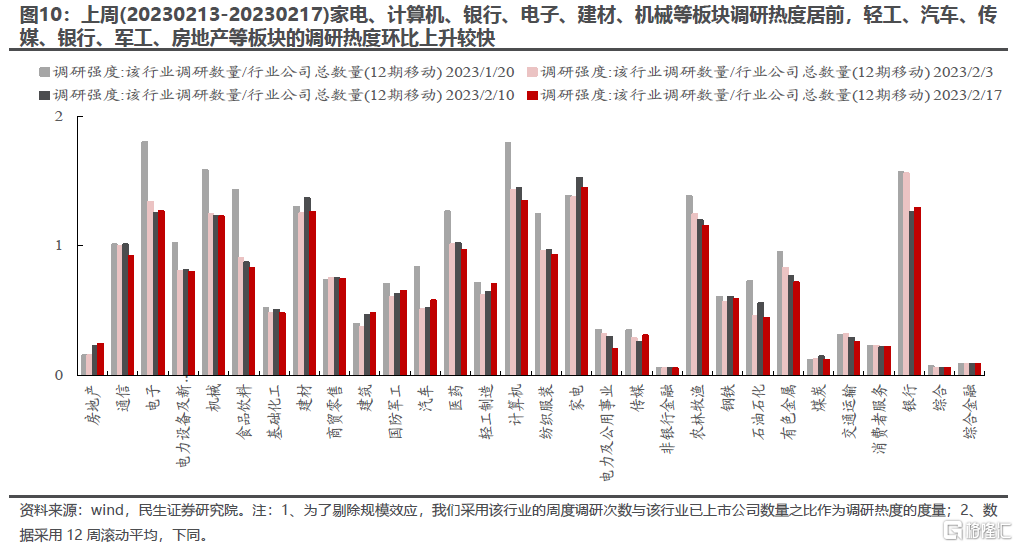

家电、计算机、银行、电子、建材、机械等板块调研热度居前,轻工、汽车、传媒、银行、军工、房地产等板块的调研热度环比上升较快。

4 分析师预测

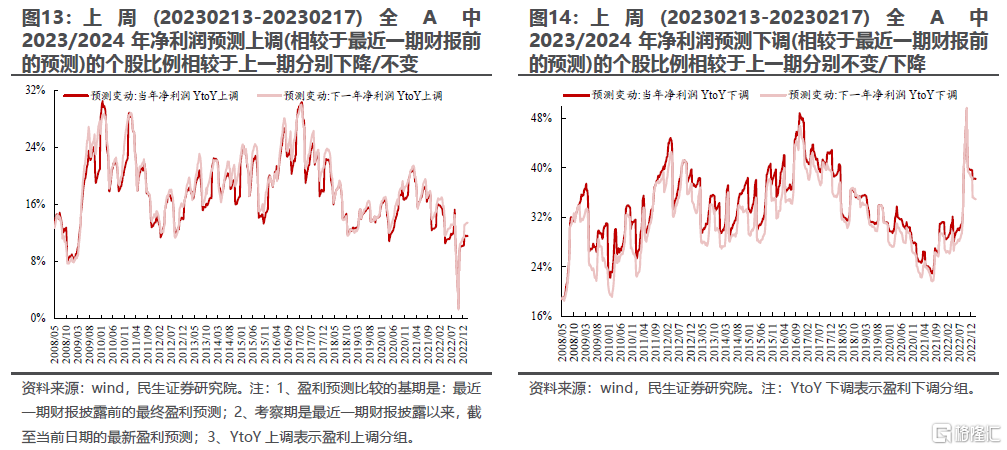

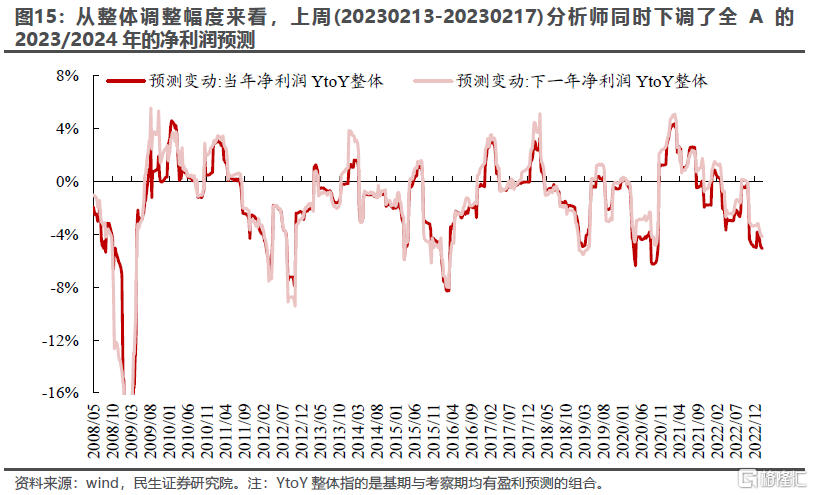

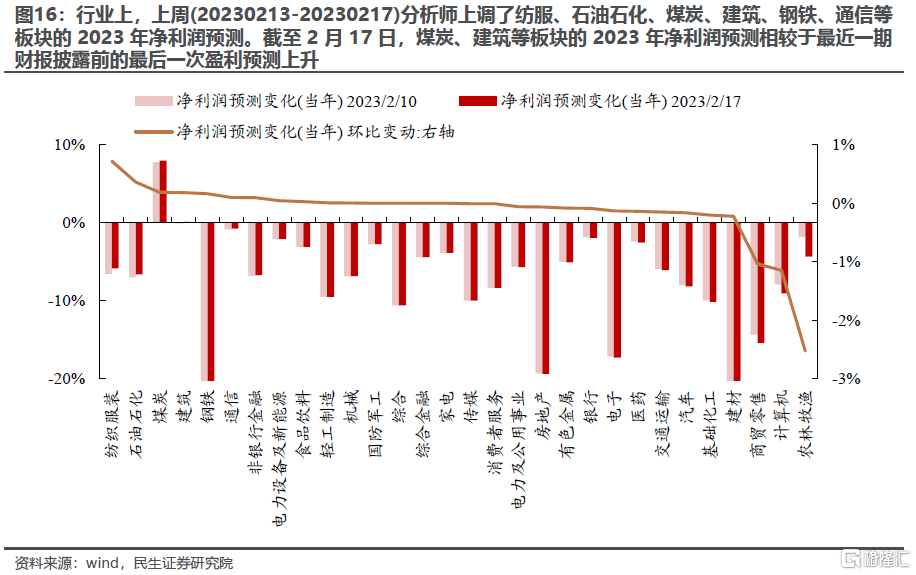

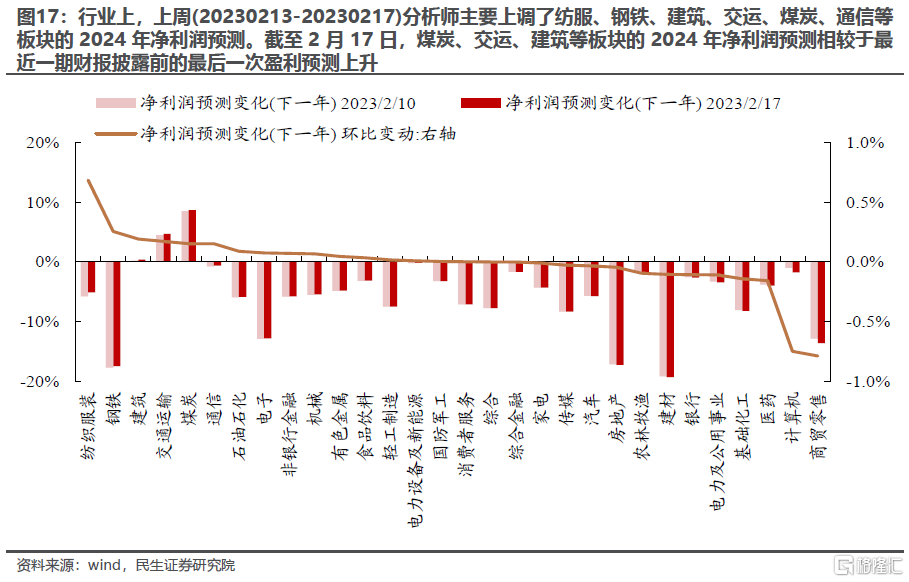

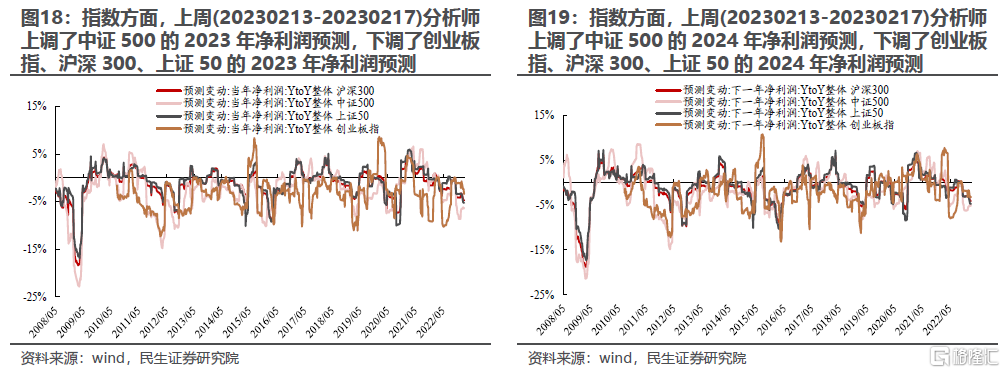

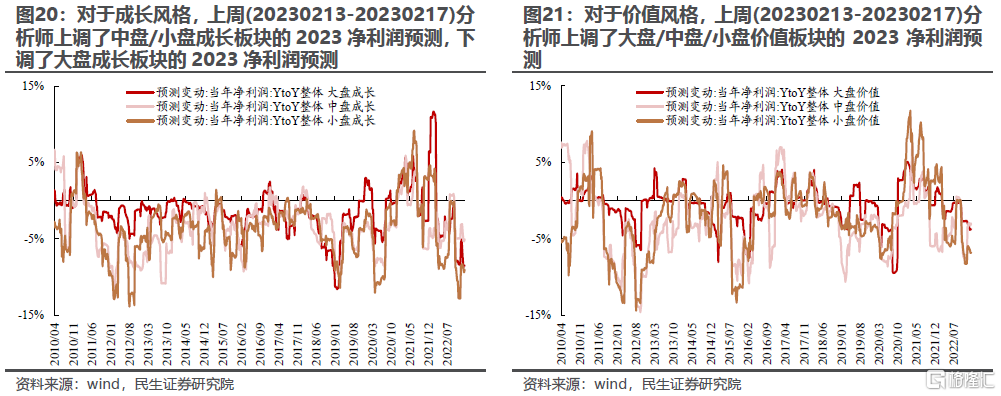

全A的23/24年的净利润预测均被下调。行业上,纺服、石油石化、煤炭、建筑、钢铁、通信、非银、电新、食品饮料、轻工等板块的23/24年净利润预测均有所上调。指数上,中证500的23/24年净利润预测均被上调,创业板指、沪深300、上证50则均被下调。风格上,中盘/小盘成长、大盘/中盘/小盘价值的23/24年净利润预测均被上调,大盘成长则均被下调。

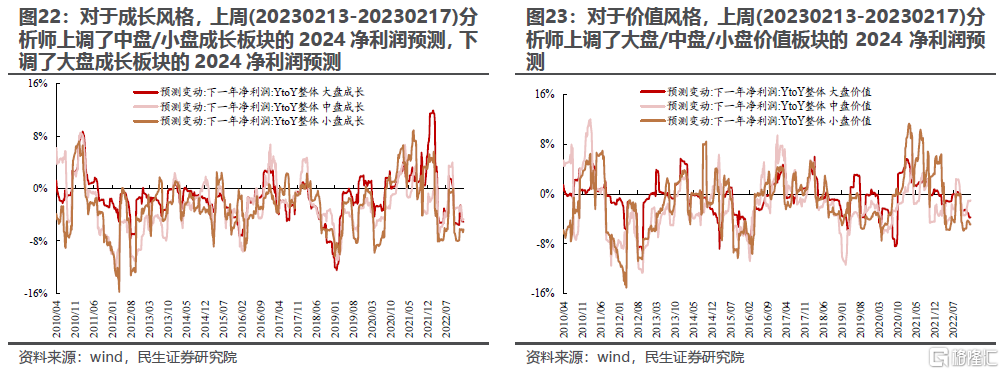

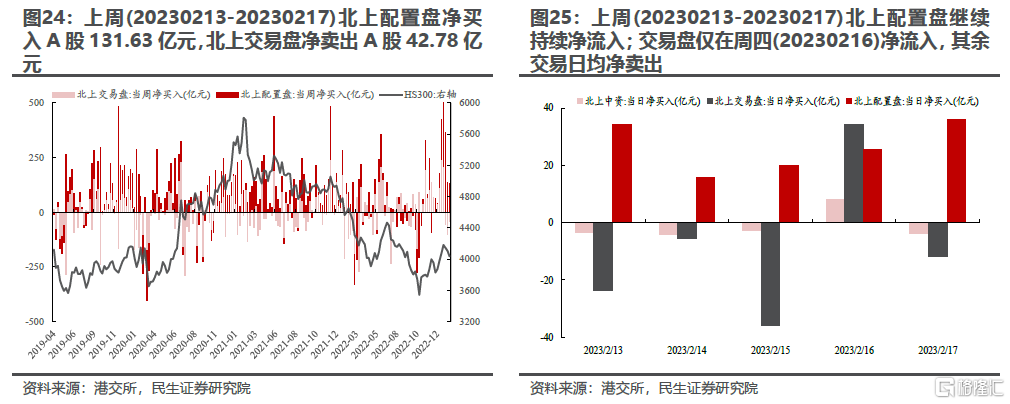

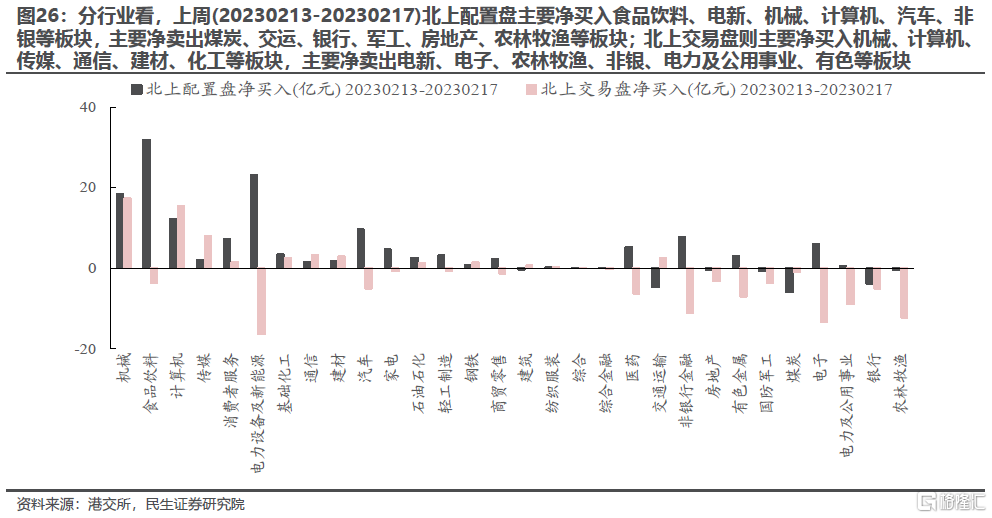

5 北上配置盘仍持续净流入,北上交易盘则继续净流出

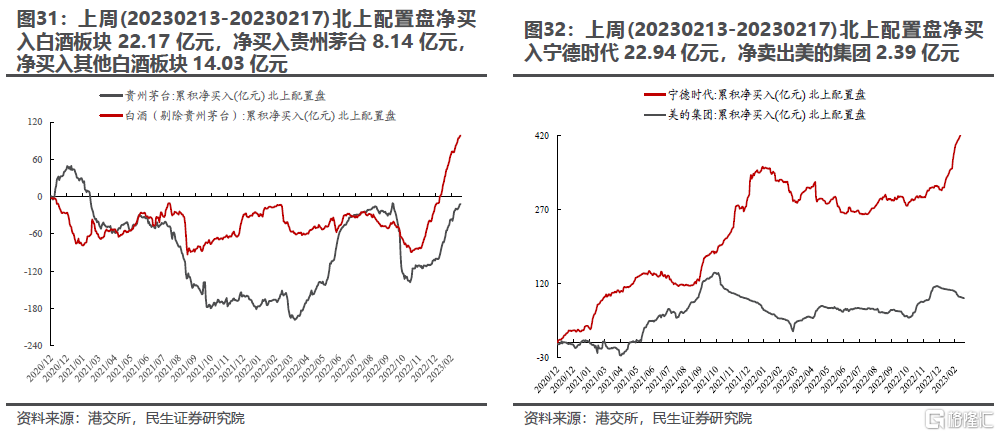

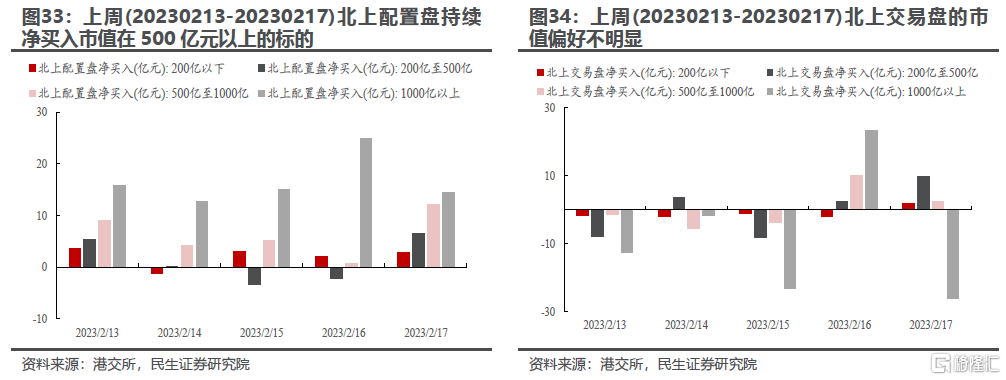

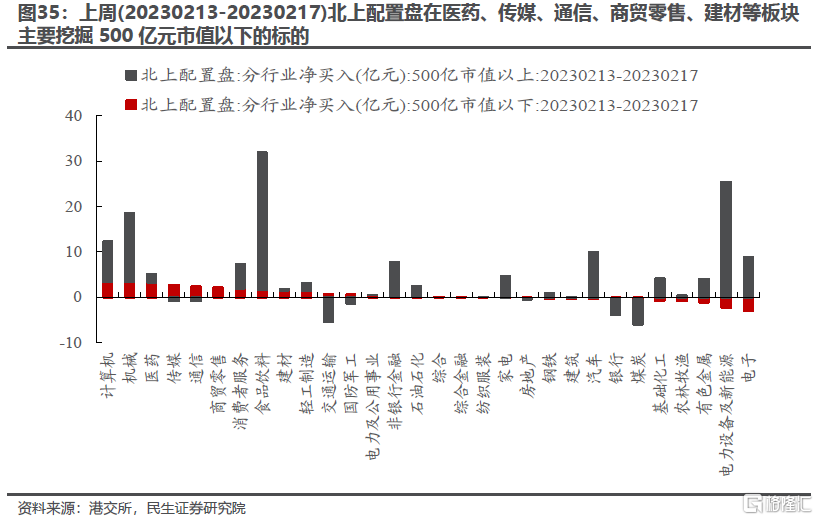

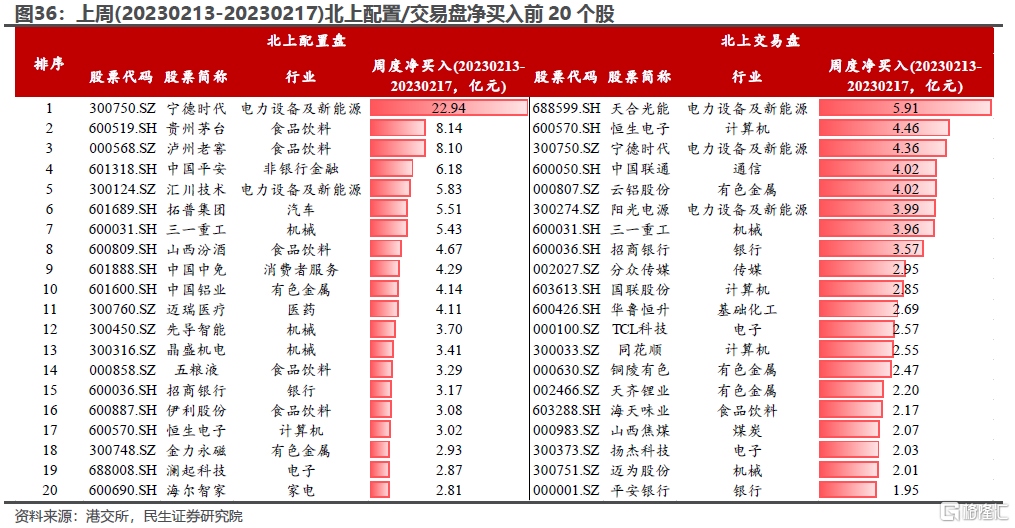

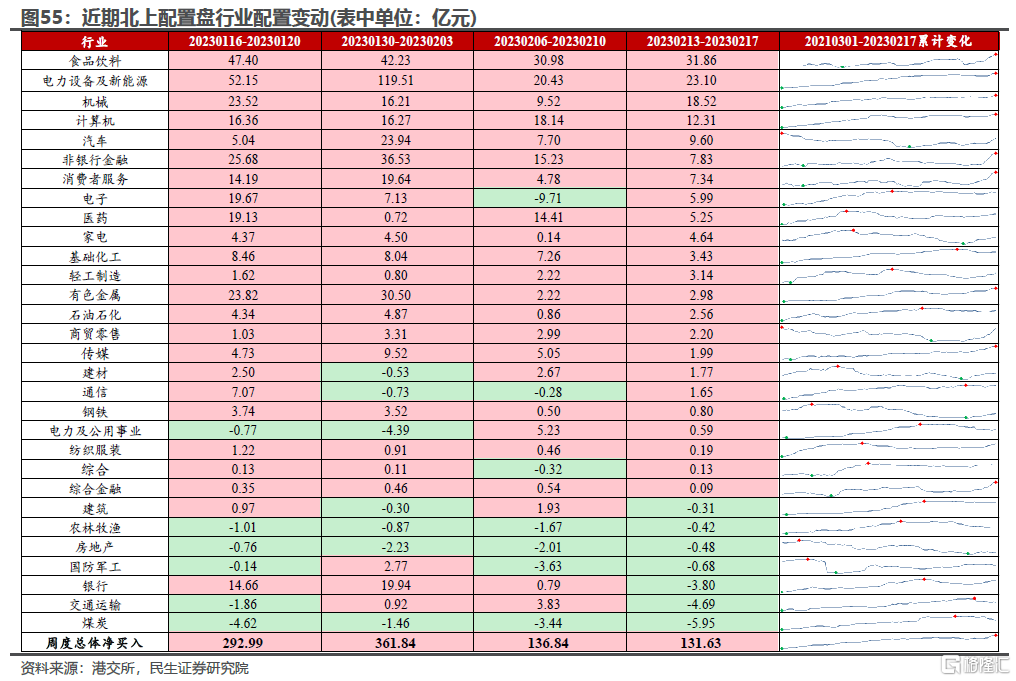

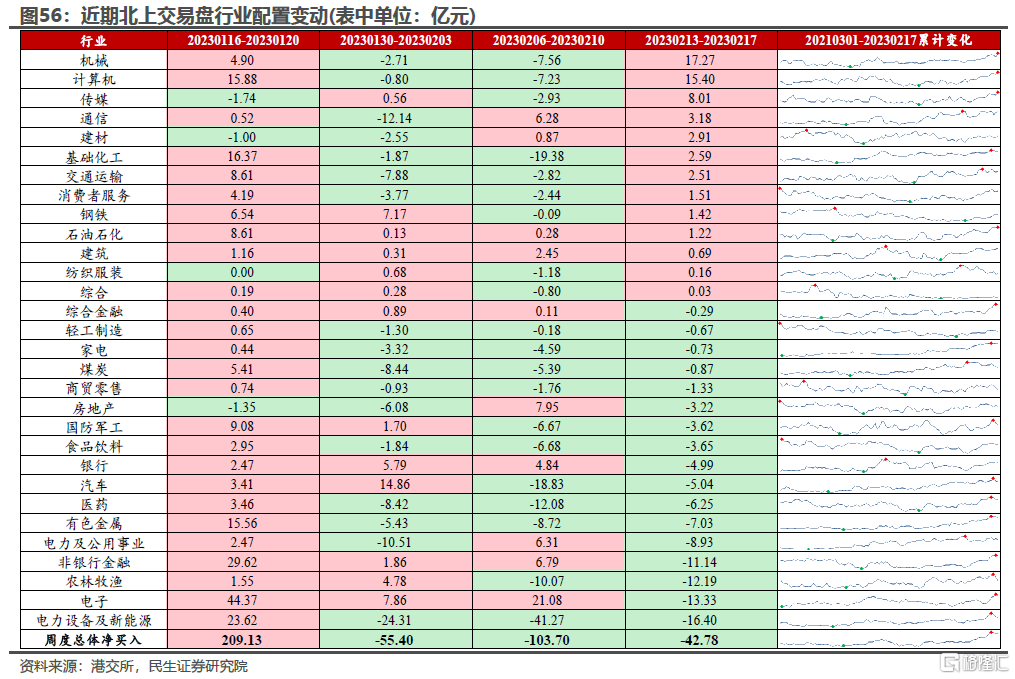

上周(20230213-20230217)北上配置盘净买入131.63亿元,交易盘净卖出42.78亿元。日度上,配置盘继续持续净流入;交易盘仅在周四净流入,其余交易日均净卖出。行业上,两者共识在于净买入机械、计算机、传媒、消费者服务、化工、通信、建材、石油石化、钢铁等板块,同时净卖出农林牧渔、银行、煤炭、军工、房地产等行业。风格上,配置盘与交易盘同时净买入中盘成长、中盘/小盘价值,而在其他各类风格存在分歧。对于配置盘前三大重仓股,配置盘分别净买入宁德时代、贵州茅台22.94亿元、8.14亿元,净卖出美的集团2.39亿元。分行业看,配置盘在医药、传媒、通信、商贸零售、建材等板块主要挖掘500亿元市值以下的标的。

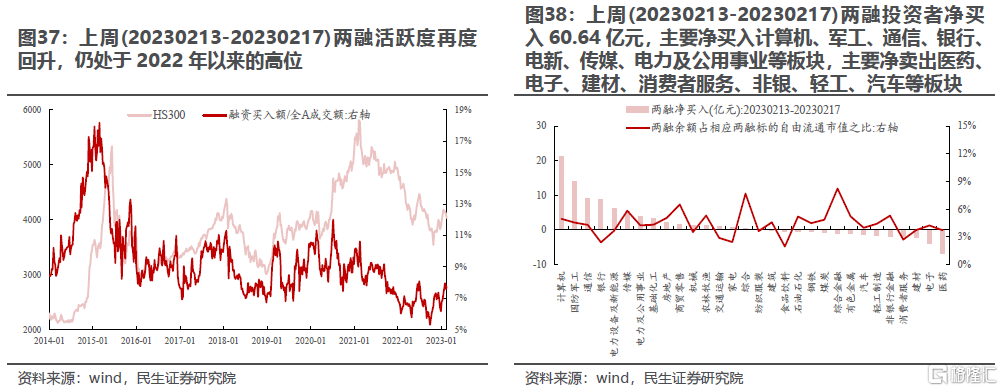

6 两融活跃度再度回升,仍处于2022年以来的高位

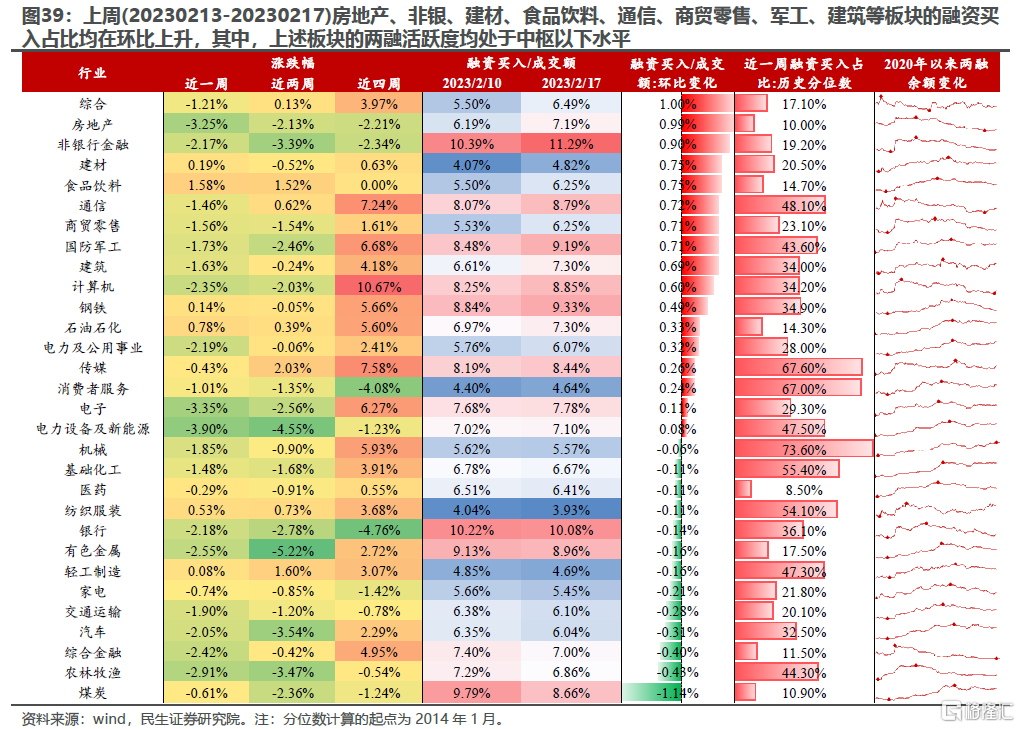

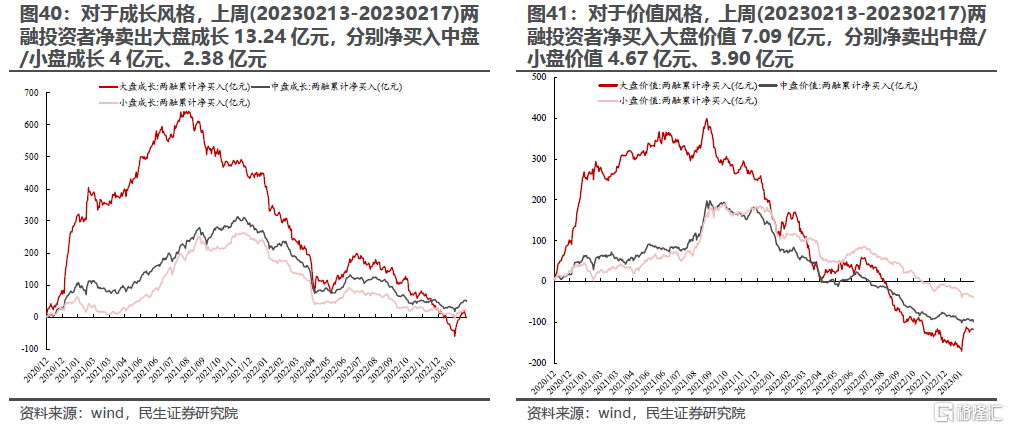

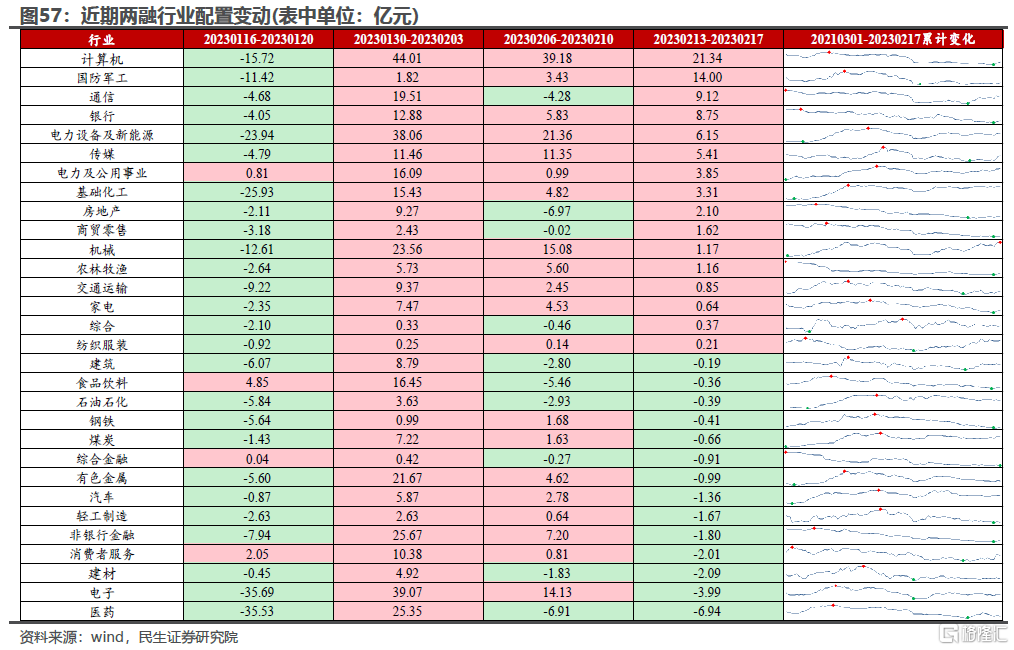

上周(20230213-20230217)两融净买入60.64亿元,主要净买入计算机、军工、通信、银行、电新、传媒、电力等板块,净卖出医药、电子、建材、消费者服务、非银、轻工、汽车等板块。房地产、非银、建材、食品饮料、通信、商贸零售、军工、建筑等板块融资买入占比均上升。风格上,两融主要净买入中盘/小盘成长、大盘价值。

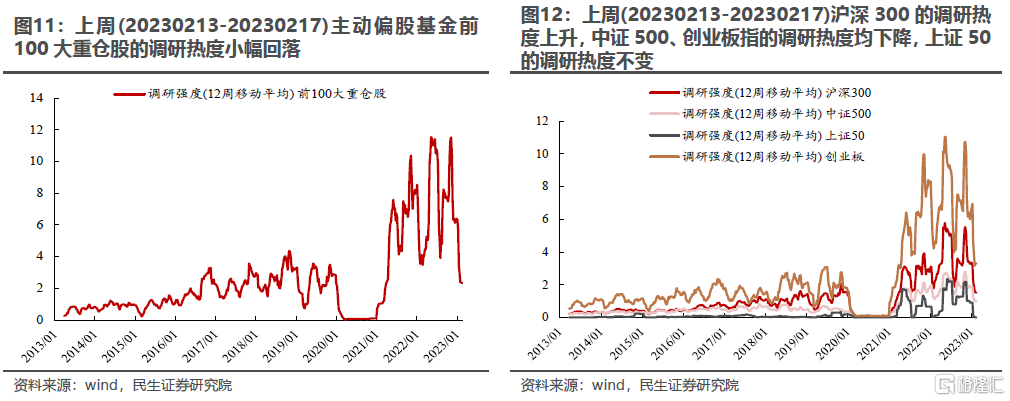

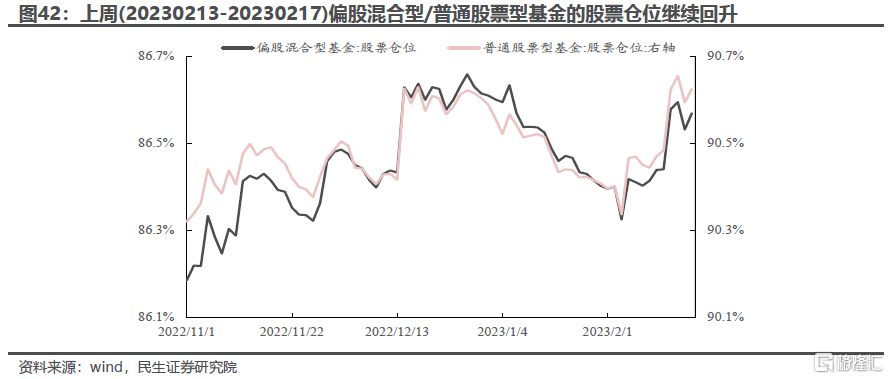

7 主动偏股基金仓位继续回升,以个人持有为主的ETF作为代理变量显示:基民整体重新净申购基金

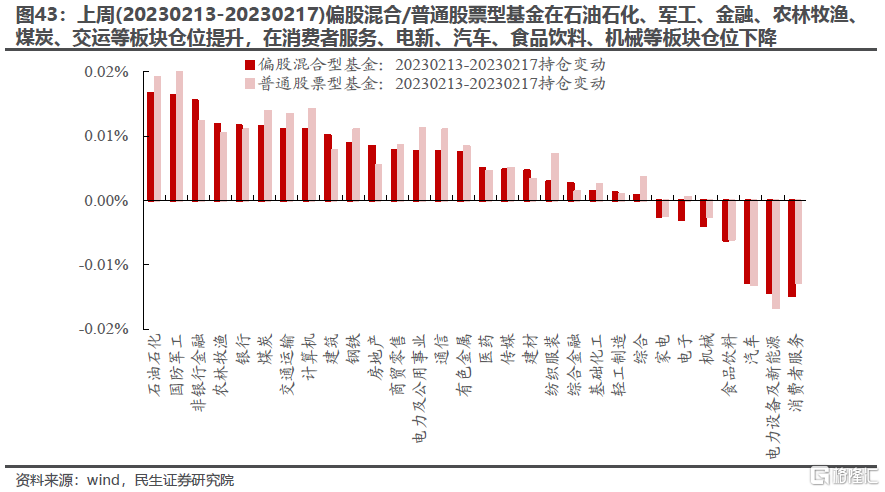

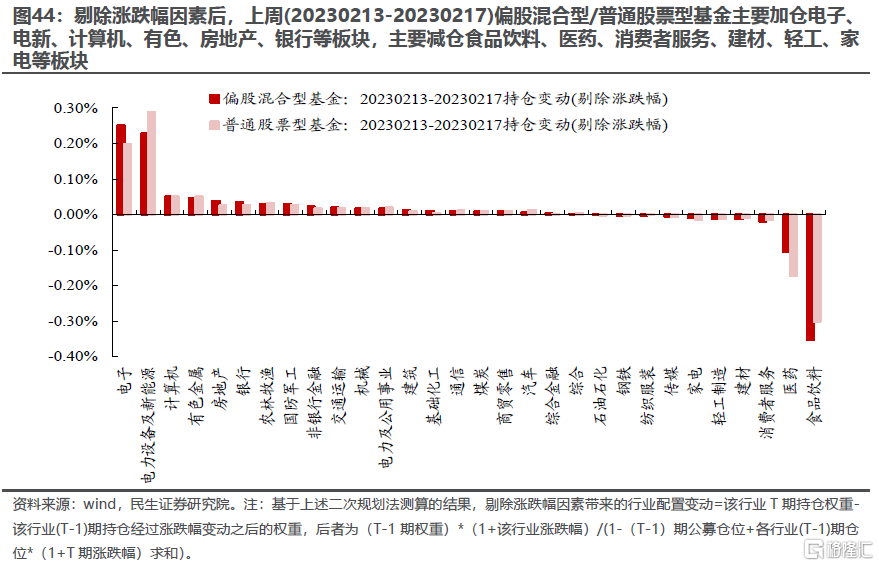

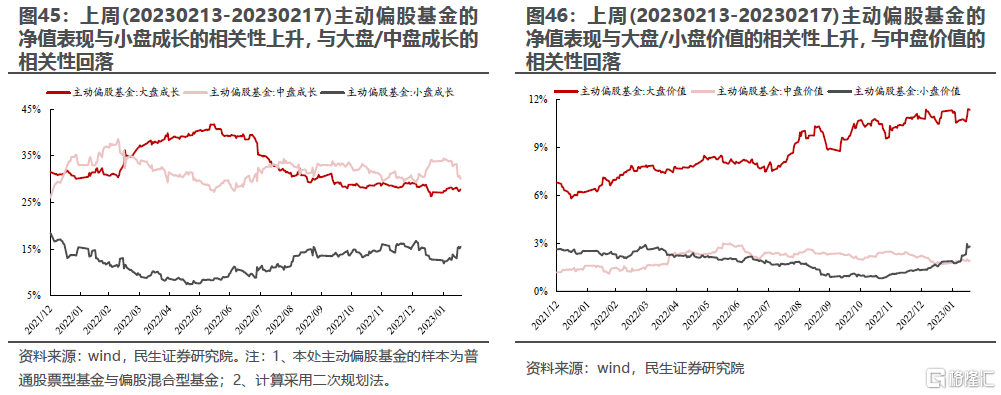

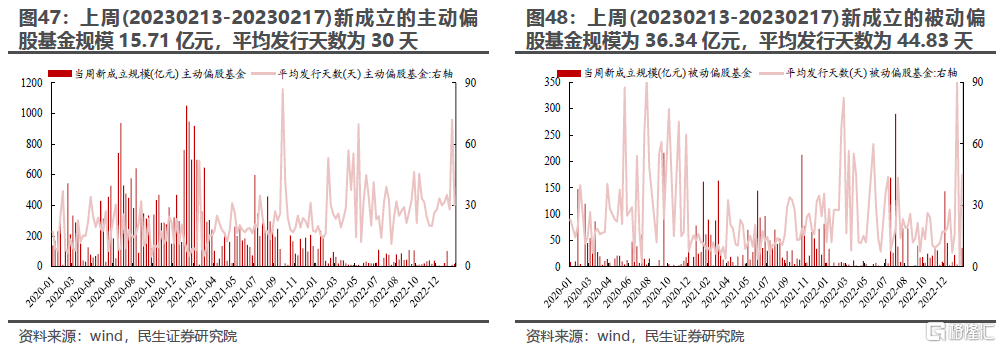

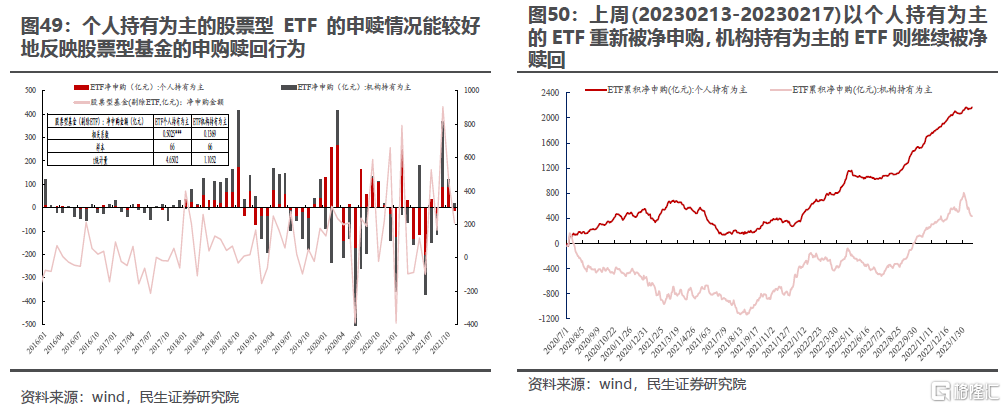

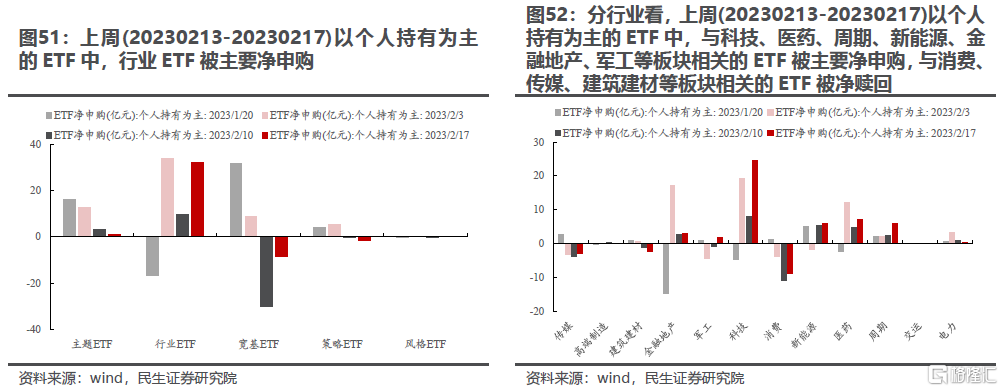

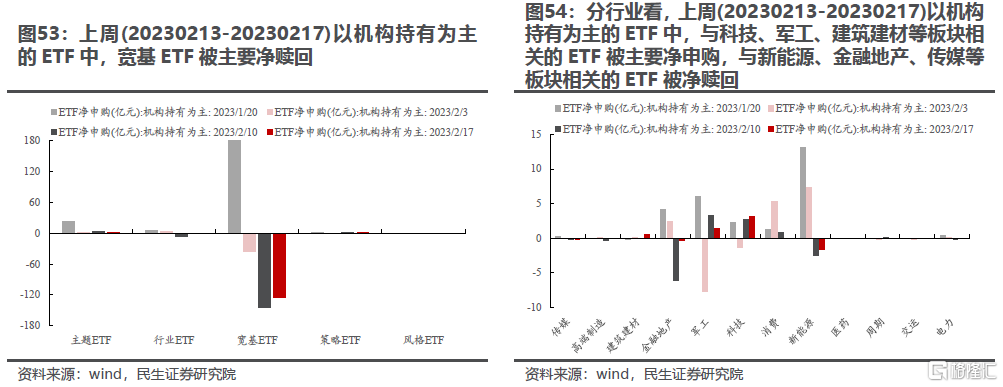

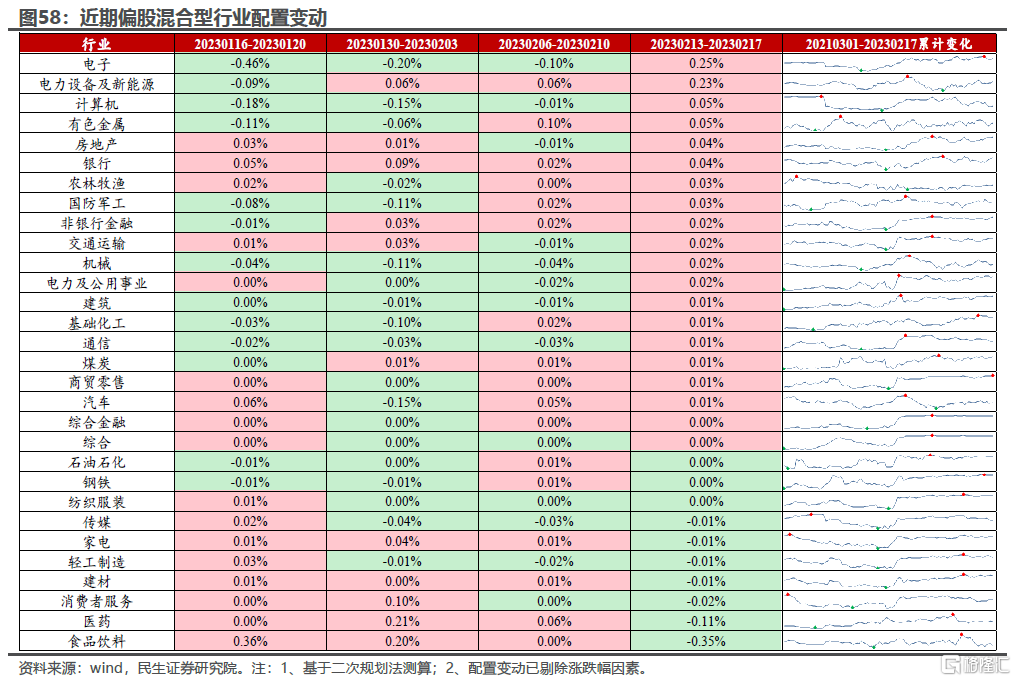

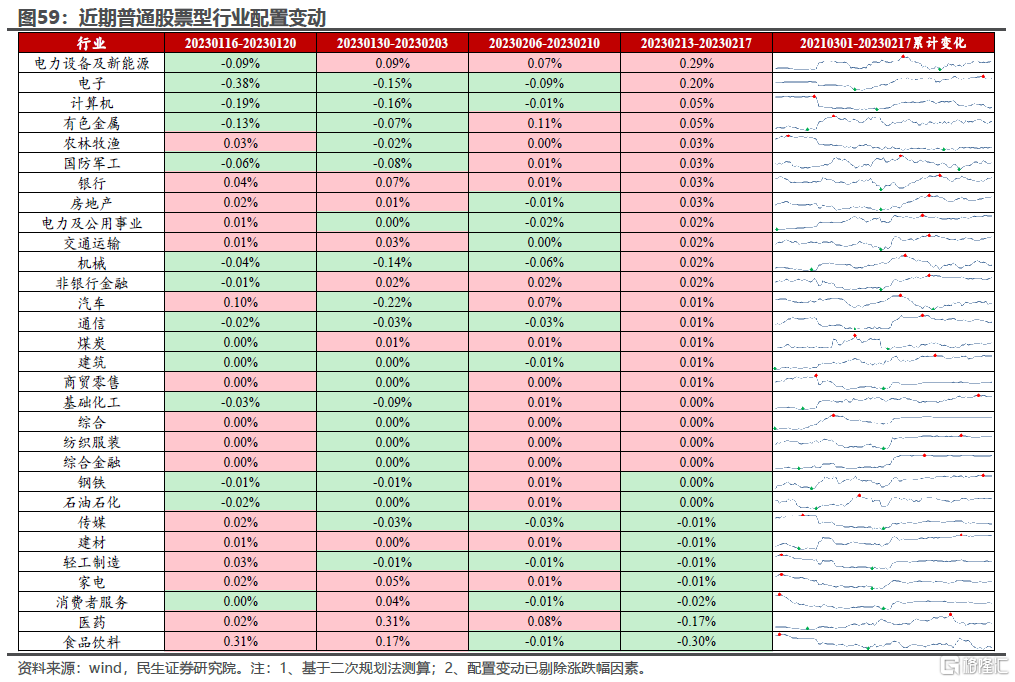

基于二次规划法,剔除涨跌幅因素后,主要加仓电子、电新、计算机、有色、房地产、银行等板块,主要减仓食品饮料、医药、消费者服务、建材、轻工、家电等板块。风格上,主动偏股基金的净值收益与小盘成长、大盘/小盘价值的相关性上升,与大盘/中盘成长、中盘价值的相关性回落。上周新成立权益基金规模回升,其中,新成立的主动/被动偏股基金规模均回升。上周以个人持有为主的ETF重新被净申购,这意味着基民可能处于“负反馈”状态(即“市场上涨,基民赎回;市场下跌,基民申购”的状态),行业上,个人持有为主的ETF中,与科技、医药、周期、新能源、金融地产、军工等板块相关的ETF被主要净申购,与消费、传媒、建筑建材等板块相关的ETF被净赎回。结合主动基金的行为来看:公募与其负债端(个人)的共识在于同时净买入科技、周期、新能源、金融地产、军工等板块,净卖出消费、传媒等板块,而在医药、建筑建材等板块存在分歧。另外,上周机构持有为主的ETF继续被明显净赎回,且以宽基ETF为主。综合来看,市场整体的买入共识度小幅回落,在化工、通信、机械、计算机等板块的买入共识度相对较高。值得关注的是,北上交易盘仍在“撤离”,而公募负债端同样继续面临考验(可能主要源于机构端的赎回,而基民则处于“上涨赎回、下跌申购”的“负反馈”状态),这意味市场在交易层面的扰动仍在继续。

风险提示:测算误差。

报吿正文

1、美元指数继续上升,中美利差“倒挂”程度继续加深,通胀预期继续回升;离岸美元流动性边际有所宽松;国内银行间资金面先松后紧,期限利差(10Y-1Y)继续收窄

1.1 美元指数继续上升,中美利差“倒挂”程度继续加深,通胀预期继续回升

1.2 离岸美元流动性边际有所宽松;国内银行间资金面先松后紧,流动性分层有所加剧,期限利差(10Y-1Y)继续收窄

2、市场整体交易热度回升,计算机、传媒、通信、消费者服务、轻工等板块的交易热度处于相对高位;金融地产、农林牧渔、电子、电力及公用事业、电新、商贸零售等板块的波动率上升较快;各板块的波动率均处于80%历史分位数以下

3、家电、计算机、银行、电子、建材、机械等板块调研热度居前,轻工、汽车、传媒、银行、军工、房地产等板块的调研热度环比上升较快

4、分析师继续同时下调了全A的23/24年的净利润预测。结构上,纺服、石油石化、煤炭、建筑、钢铁、通信、非银、电新、食品饮料、轻工等板块23/24年的净利润预测均有所上调

4.1 全A中23/24年净利润预测上调组合占比分别下降/不变;而23/24年净利润预测下调组合占比分别不变/下降;分析师继续同时下调了全A的23/24年净利润预测

4.2 行业上,纺服、石油石化、煤炭、建筑、钢铁、通信、非银、电新、食品饮料、轻工等板块的23/24年净利润预测均有所上调

4.3 中证500的23/24年净利润预测均被上调,创业板指、沪深300、上证50的23/24年净利润预测均被下调

4.4 风格上,中盘/小盘成长、大盘/中盘/小盘价值的23/24年净利润预测均被上调,大盘成长的23/24年净利润预测被下调

5、北上配置盘仍持续净流入,北上交易盘则继续净流出

5.1 北上配置盘与交易盘的共识在于净买入机械、计算机、传媒、消费者服务、化工、通信、建材、石油石化、钢铁等板块,净卖出农林牧渔、银行、煤炭、军工、房地产等行业

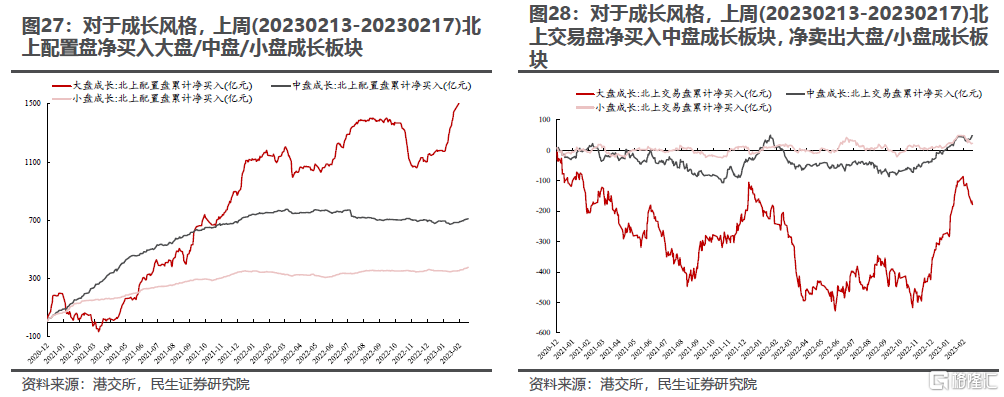

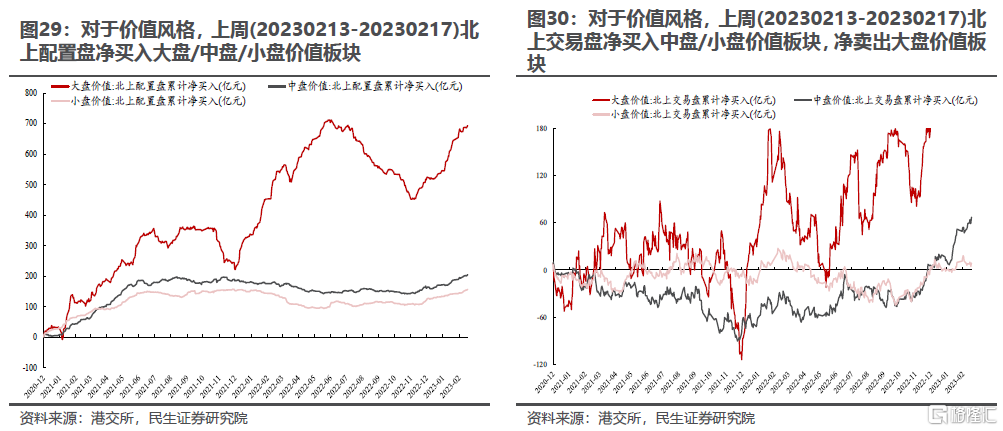

5.2 北上配置盘与交易盘同时净买入中盘成长、中盘/小盘价值,而在其他各类风格(大盘/小盘成长、大盘价值)存在分歧

5.3北上配置盘净买入宁德时代、贵州茅台,净卖出美的集团

5.4 北上配置盘在医药、传媒、通信、商贸零售、建材等板块主要挖掘500亿元市值以下的标的

6、两融活跃度再度回升,仍处于2022年以来的高位

6.1 两融主要净买入计算机、军工、通信、银行、电新、传媒、电力及公用事业等板块,主要净卖出医药、电子、建材、消费者服务、非银、轻工、汽车等板块

6.2 房地产、非银、建材、食品饮料、通信、商贸零售、军工、建筑等板块的融资买入占比均在环比上升,其中,上述板块的两融活跃度均处于中枢以下水平

6.3 两融净买入中盘/小盘成长、大盘价值,净卖出大盘成长、中盘/小盘价值

7、主动偏股基金仓位继续回升,基民整体重新净申购基金

7.1 主动股基仓位继续回升,主要加仓电子、电新、计算机、有色、房地产、银行等板块,主要减仓食品饮料、医药、消费者服务、建材、轻工、家电等板块

7.2 主动偏股基金的净值收益与小盘成长、大盘/小盘价值的相关性上升,与大盘/中盘成长、中盘价值的相关性回落

7.3新成立权益基金规模回升,其中,新成立的主动/被动偏股基金规模均回升,平均发行天数分别下降/上升

7.4 个人投资者整体重新净申购基金,主要买入与科技、医药、周期、新能源、金融地产、军工等板块相关的ETF被主要净申购,与消费、传媒、建筑建材等板块相关的ETF被净赎回

8、风险提示

测算误差:数值模型是对历史的拟合,拟合本身存在误差,另外,统计样本本身也可能造成测算结果的误差。