如何预测2023年?

uSMART盈立智投 01-06 14:42

展望2023年:兔跃新程

- 鉴于2022年流动性和基本面双触底,在防疫政策持续优化、地产政策开始回暖、美联储加息周期进入尾声等因素刺激下,看多2023年港股。

- 防疫政策的持续优化令“中国开关”成为全球投资者重要的投资主题,地产政策的持续回暖一方面令地产板块反弹明显,另一方面也令权重的大金融板块,特别是银行保险等资产端与地产关联度较高的行业估值有所修复。

- 2023年初可能是市场反弹的重要窗口,而年中前后市场可能迎来向上向下因素的拉锯战。科网板块仍然是平衡了弹性和可持续性后的首选,医药和大金融等板块亦有可能迎来估值修复的行情。

美元指数下行+中国PMI上行,港股收益明显

- 港股市场目前整体的投资者结构仍呈现大致4:3:3的格局,即海外投资者占比约40%,本地投资者占比约30%,内地投资者占比约30%,海外投资者仍处于占比较高的水平。

- 在美元指数下行+中国PMI上行的宏观组合时期,港股均录得不俗的绝对收益。展望2023年,美元指数趋势下行,中国经济复苏PMI回暖的背景下,港股有望录得正收益。

历史上出现趋势性的美元指数下行+中国PMI上行的时期,港股均录得不俗的正收益表现

资料来源:Wind,申万宏源研究

反弹主要由空头回补和被动基金流入所推动

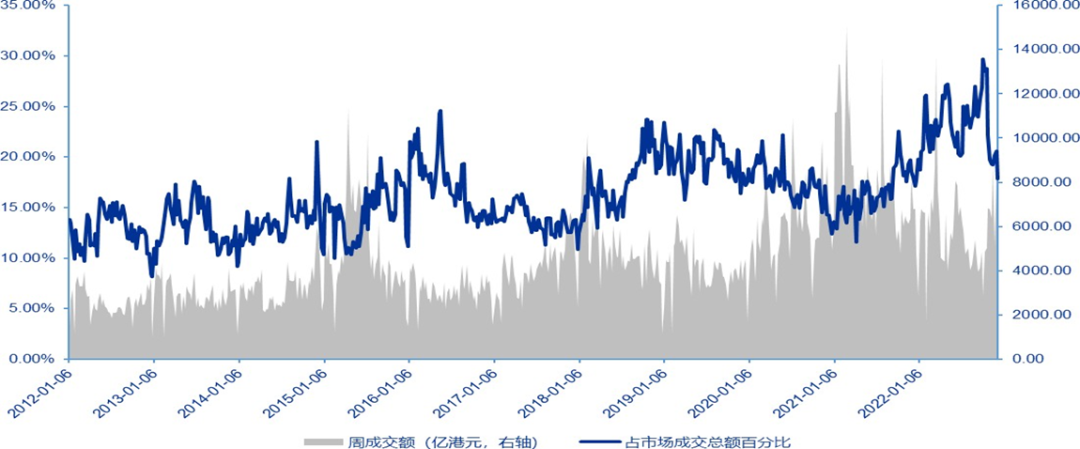

- “做空比例大幅抬升+市场现货成交逐渐回落”这一组合主导了2022年三季度以来的市场表现, 但在防疫政策优化、地产政策回暖、美国通胀数据不及预期等利好消息的刺激下,空头回补成为了短期市场快速反弹的重要驱动力之一。

做空比例大幅回落,现货成交快速回暖,市场已经从此前的脆弱结构中走出

资料来源:Wind,申万宏源研究外资回流值得期待

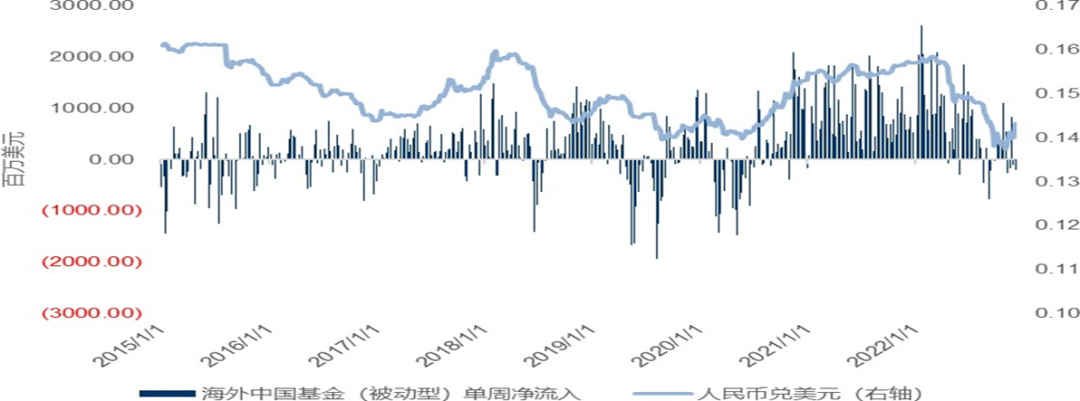

- 根据EPFR的数据显示,被动基金的净流入为2022年年底以来市场反弹的主要推动力。

- 虽然表现为流出规模的持续缩小。我们认为这和外资机构的交易习惯有关,在岁末时间少见系统性地改变当年的投资大方向。换言之,2023年年初潜在的外资回流值得期待。

海外注册的被动管理型基金是近期流入的主要资金,同时伴随着人民币汇率的强势反弹

资料来源:EPFR,Wind,申万宏源研究

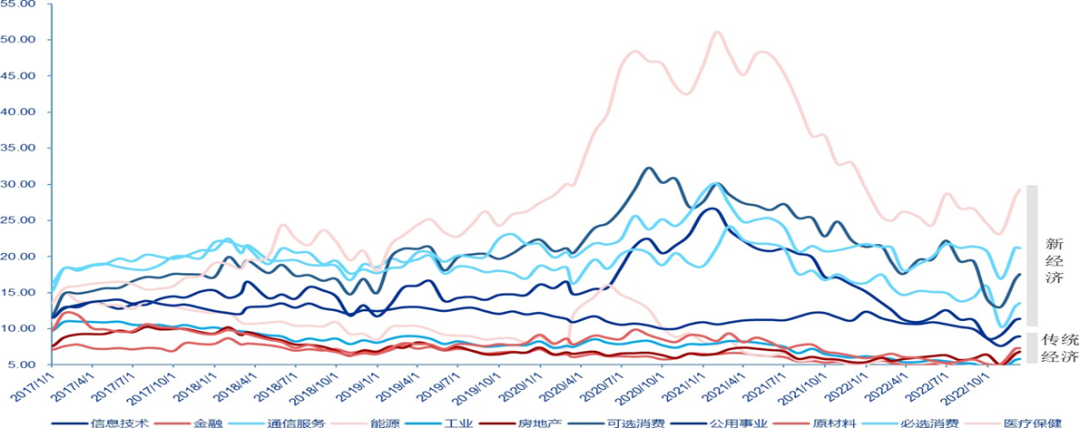

估值已从极低水平有所修复,基本面角色更重要

- 11月以来的港股市场反弹,估值修复扮演了更为重要的角色。

当前港股新经济行业的整体估值水平基本回到了2022年7月左右的水平,而传统经济的估值驱动属性更为明显。

- 展望2023 年在政策预期阶段过后,实际的基本面数据将扮演更为重要的角色。

港股样本股行业的远期市盈率,多数行业估值修复非常明显

资料来源:Bloomberg,申万宏源研究

盈利预期的变化

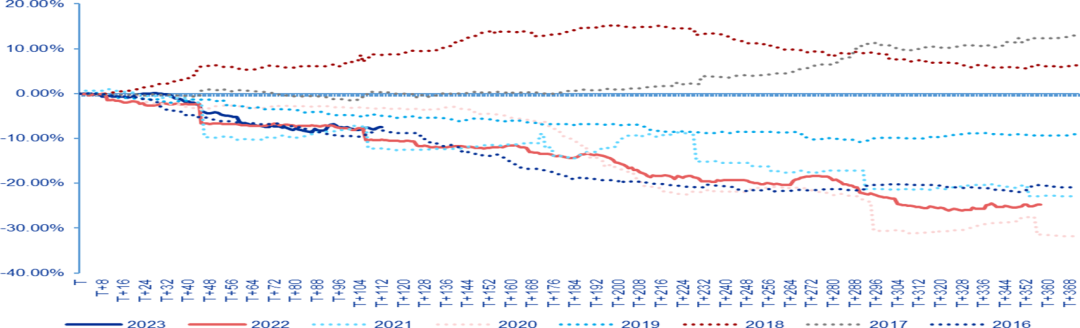

- 从中长期看,港股走势和盈利预期的调整节奏呈现显着正相关关系。

- 2022年和2023年的盈利预期下调幅度接近历史同期低位水平,显示悲观预期已经充分计入市场的预期。

- 盈利预期有望基本保持稳定,对市场影响偏中性。

恒生指数历年预期EPS的上修/下修幅度和节奏,自上一年7月开始计算至本年底

资料来源:Bloomberg,申万宏源研究;上一年度的7月为T日,日期按交易日计算流动性反转有望带来β机会

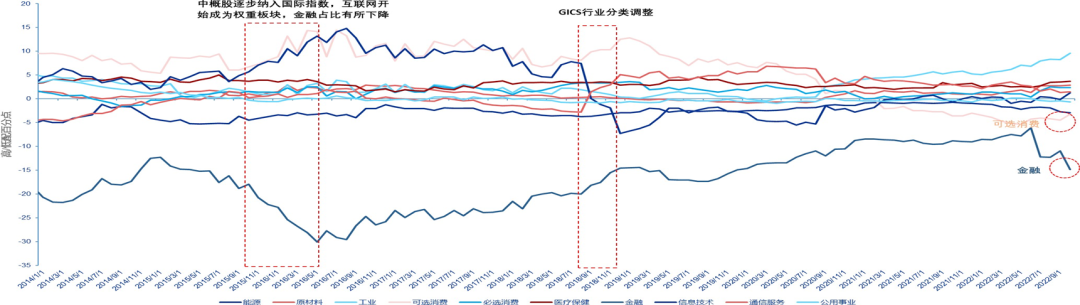

外资对中国资产的行业配置呈现了明显低配:此前被外资重点超配的可选消费 (含大型互联网公司) 仍处于明显低配的区间;同时金融行业的配置比例亦出现了大幅下降。

外资对权重板块的明显低配是2022年港股指数大幅下挫的原因之一,但在流动性反转的背景下亦有望带来β层面的机会。

港股市场和指数的权重板块 (金融与可选消费) 是外资低配幅度最多的两个行业

资料来源:EPFR,申万宏源研究;高/低配幅度计算方式为主动型基金对行业配置比例-被动基金配置比例

关注uSMART

在 Facebook, Twitter ,Instagram 和 YouTube 追踪我们,查看更多实时财经市场信息。想和全球志同道合的人交流和发现投资的乐趣?加入 uSMART投资群 并分享您的独特观点!立刻扫描下载uSMART APP!

重要提示及免责声明

盈立证券有限公司(「盈立」)在撰写这篇文章时是基于盈立的内部研究和公开第三方信息来源。尽管盈立在准备这篇文章时已经尽力确保内容为准确,但盈立不保证文章信息的准确性、及时性或完整性,并对本文中的任何观点不承担责任。观点、预测和估计反映了盈立在文章发布日期的评估,并可能发生变化。盈立无义务通知您或任何人有关任何此类变化。您必须对本文中涉及的任何事项做出独立分析及判断。盈立及盈立的董事、高级人员、雇员或代理人将不对任何人因依赖本文中的任何陈述或文章内容中的任何遗漏而遭受的任何损失或损害承担责任。文章内容只供参考,并不构成任何证券、虚拟资产、金融产品或工具的要约、招揽、建议、意见或保证。监管机构可能会限制与虚拟资产相关的交易所买卖基金仅限符合特定资格要求的投资者进行交易。文章内容当中任何计算部分/图片仅作举例说明用途。

投资涉及风险,证券的价值和收益可能会上升或下降。往绩数字并非预测未来表现的指标。请审慎考虑个人风险承受能力,如有需要请咨询独立专业意见。