本文来自格隆汇专栏:中金研究,作者: 严佳卉 侯德凯

业绩回顾

1H22业绩符合我们预期

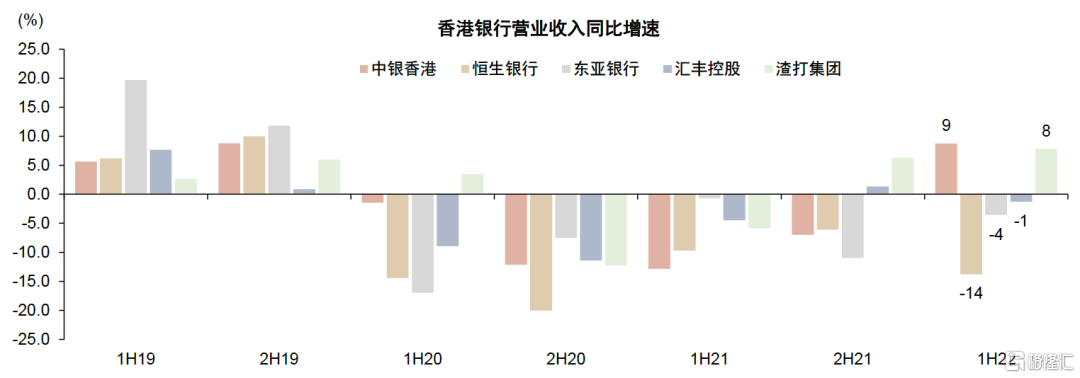

1H22香港银行(中银香港、汇丰、渣打、恒生、东亚)营收同比增长0.5%,归母净利润同比增长4.5%,符合我们预期。其中,中银香港、汇丰控股、渣打集团归母净利润同比高单位数正增长,主要得益于息差走阔及非息收入表现良好,恒生银行和东亚银行则同比减少46.3%和43.9%,主要来自内房风险暴露导致信用成本大幅上升。

发展趋势

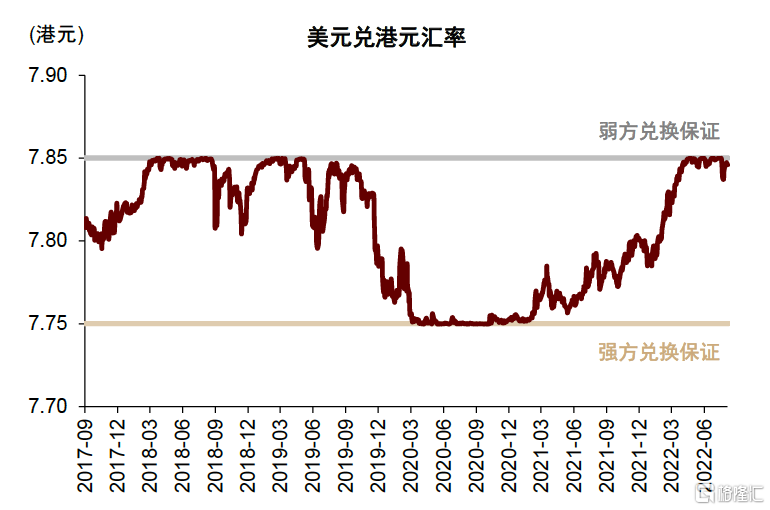

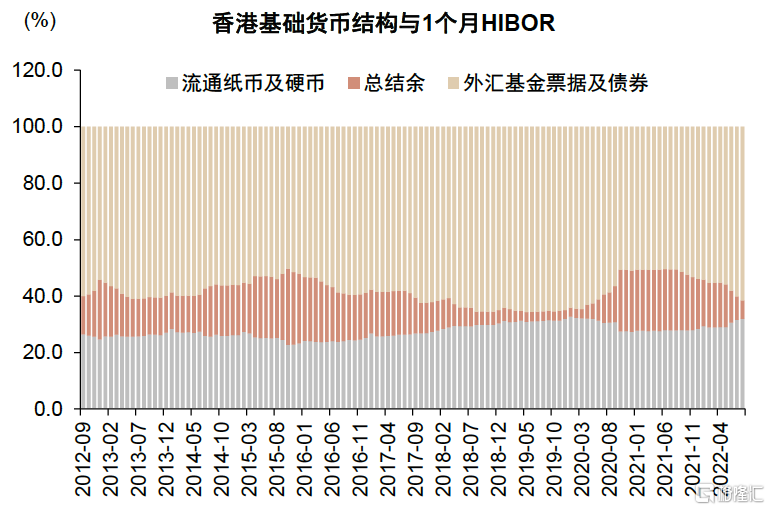

市场利率大幅上升,息差改善进行时。上半年1M LIBOR与1M HIBOR分别上升169bp和71bp,LIBOR上行领先于HIBOR,因此境外业务较多的汇丰和渣打息差环比提升幅度较以香港本地经营为主的中银香港、恒生、东亚更加明显。展望下半年,我们预计HIBOR将滞后于LIBOR进一步上行,银行间总结余收窄,推动香港银行息差改善,其中香港本地银行息差弹性或大于国际银行。

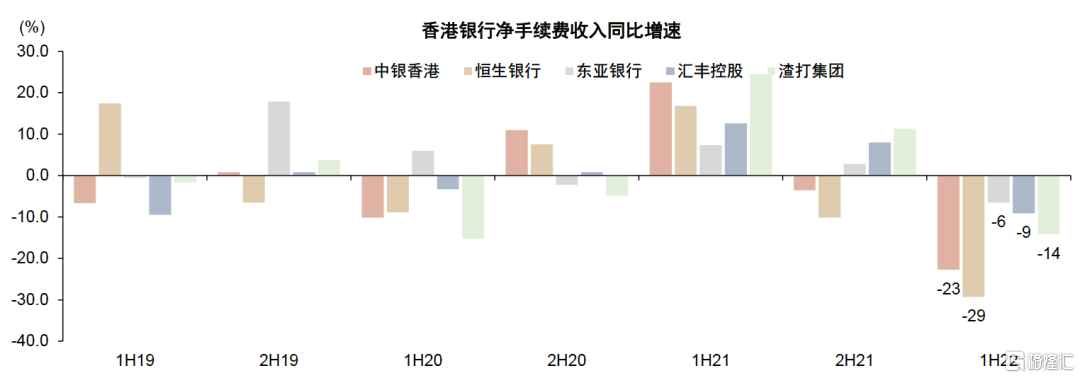

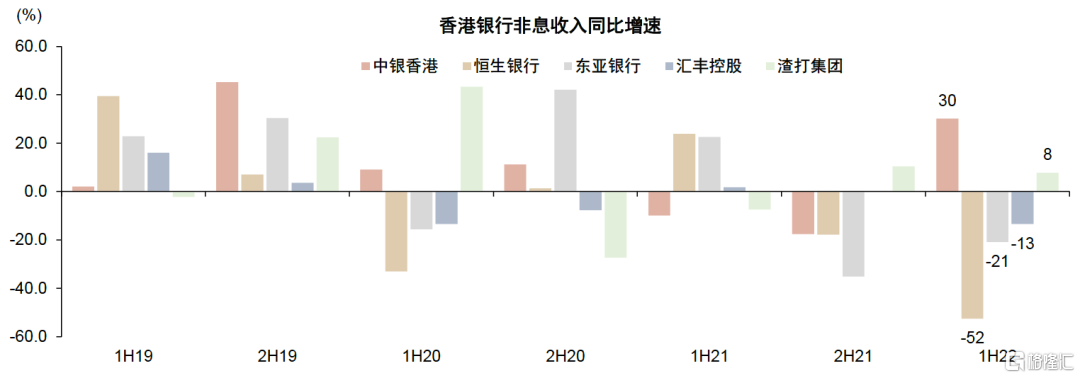

非息收入波动幅度较大。1H22香港银行手续费收入同比减少14.2%,主要原因是资本市场低迷导致证券经纪、基金代销等收入大幅减少。其他非息收入波动较大,投资收益与保险资产亏损等因素致各家银行表现迥异,中银香港和渣打表现相对较好。

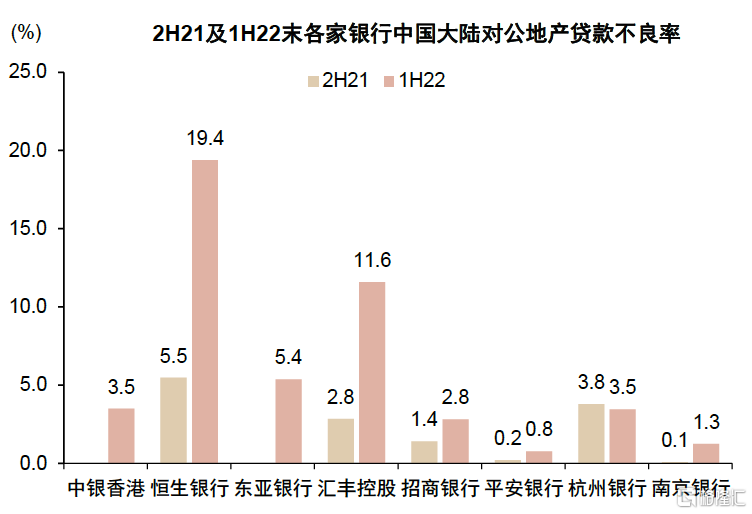

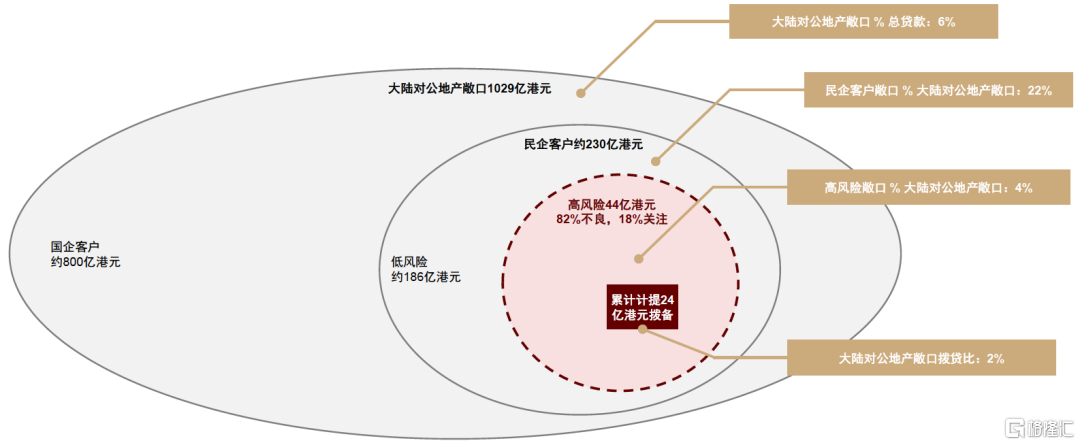

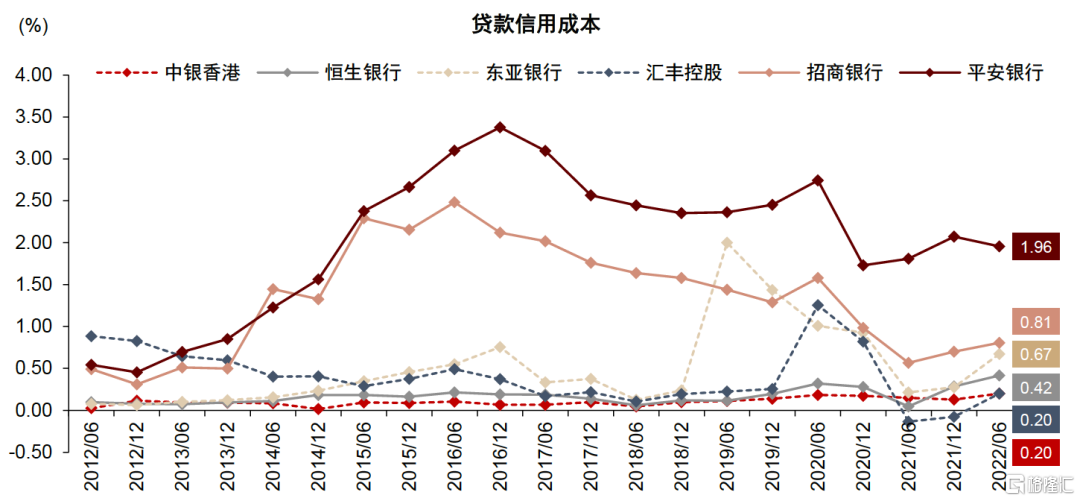

信用成本大幅走高,内房敞口成关注焦点。1H22香港银行拨备计提环比增长117%,风险主要来自衰退预期与内房敞口两方面。1)汇丰、渣打两家国际银行2021年回拨疫情拨备产生低基数效应,今年以来随着通胀持续恶化、衰退预期增强,各家银行均调整模型假设参数,增提拨备。2)内房敞口风险暴露,由于中银香港78%敞口为国企客户,资产质量稳健,而恒生、东亚内房敞口不良率显著走高,我们预计2H22内房敞口仍存在较大不确定性,风险暴露较大的银行或将持续面临拨备计提压力。

风险

利率上升不及预期,内房敞口和海外衰退风险进一步暴露。

正文

1H22业绩汇总

图表1:香港银行净利息收入同比增速

资料来源:公司公吿,中金公司研究部

注:中银香港净利息收入为未经调整口径,将外汇掉期工具产生的投资收益计入利息收入后,净利息收入同比增速为8.7%

图表2:香港银行净手续费收入同比增速

资料来源:公司公吿,中金公司研究部

图表3:香港银行非息收入同比增速

资料来源:公司公吿,中金公司研究部

图表4:香港银行营业收入同比增速

资料来源:公司公吿,中金公司研究部

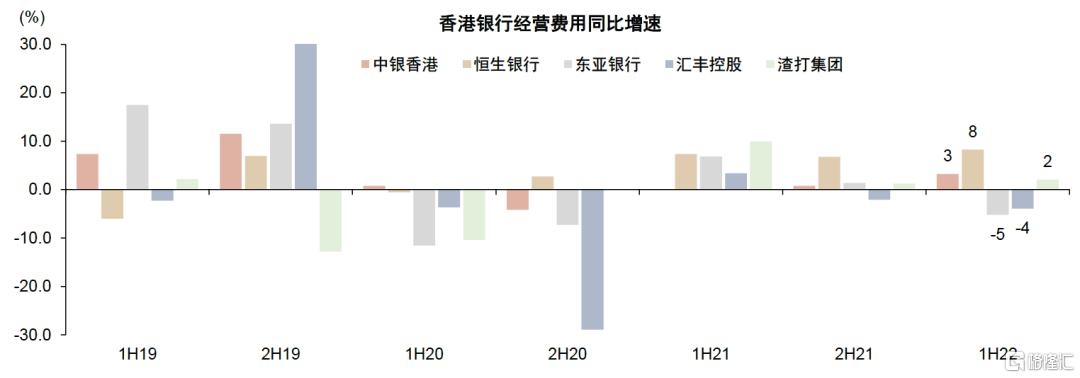

图表5:香港银行经营费用同比增速

资料来源:公司公吿,中金公司研究部

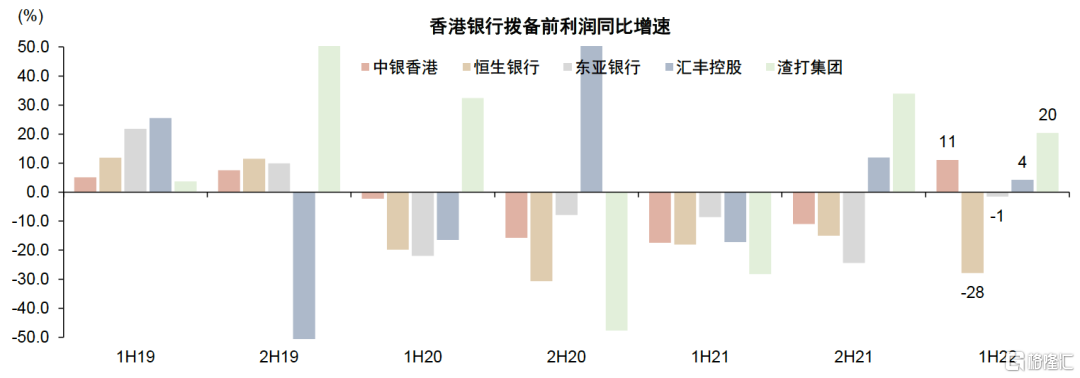

图表6:香港银行拨备前利润同比增速

资料来源:公司公吿,中金公司研究部

图表7:香港银行净利润同比增速

资料来源:公司公吿,中金公司研究部

图表8:香港银行净息差

资料来源:公司公吿,中金公司研究部

注:中银香港净息差为调整后口径,将外汇掉期工具产生的投资收益计入利息收入

图表9:香港银行信用成本

资料来源:公司公吿,中金公司研究部

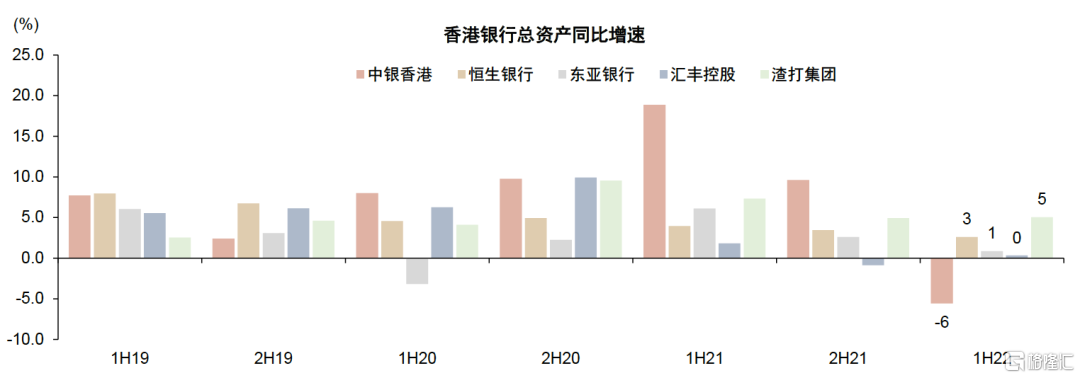

图表10:香港银行总资产同比增速

资料来源:公司公吿,中金公司研究部

注:1H21中银香港由于IPO影响致贷款及存款余额较高,1H22同比受高基数因素影响

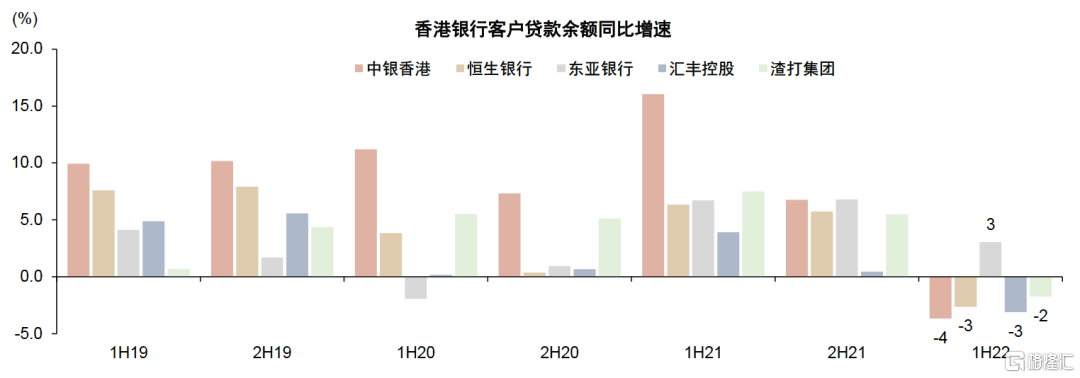

图表11:香港银行客户贷款余额同比增速

资料来源:公司公吿,中金公司研究部

注:1H21中银香港由于IPO影响致贷款及存款余额较高,1H22同比受高基数因素影响

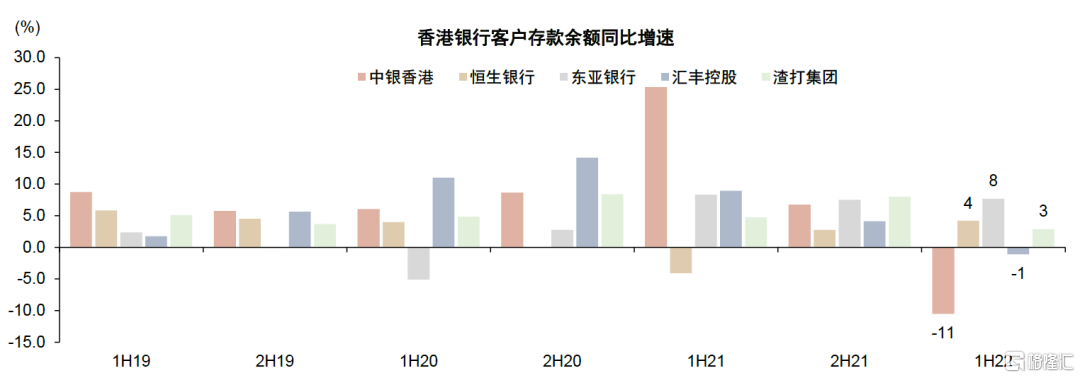

图表12:香港银行客户存款余额同比增速

资料来源:公司公吿,中金公司研究部

注:1H21中银香港由于IPO影响致贷款及存款余额较高,1H22同比受高基数因素影响

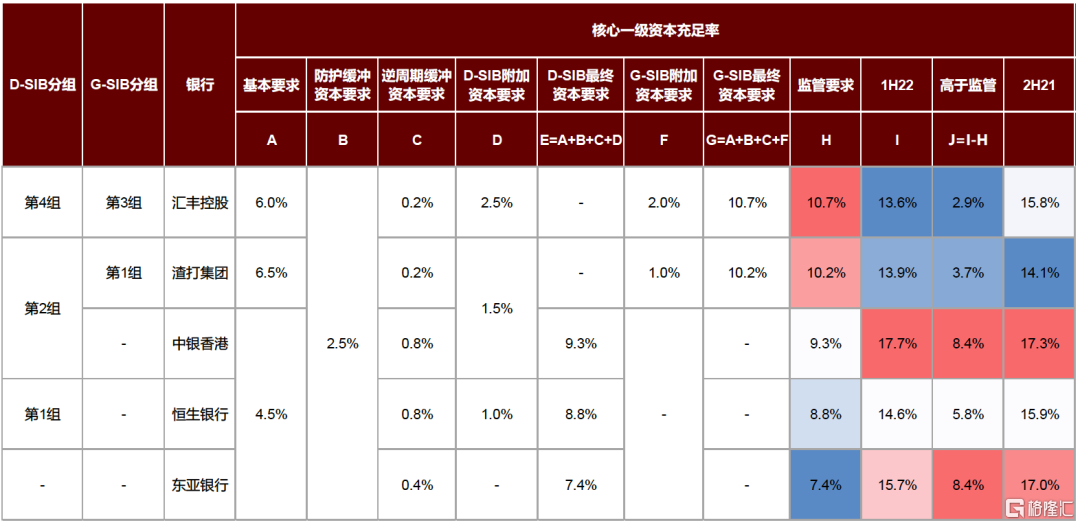

图表13:香港银行核心一级资本充足率健康,汇丰与渣打资本盈余水平相对较低

资料来源:香港金管局,公司公吿,中金公司研究部

资产质量及内房敞口风险

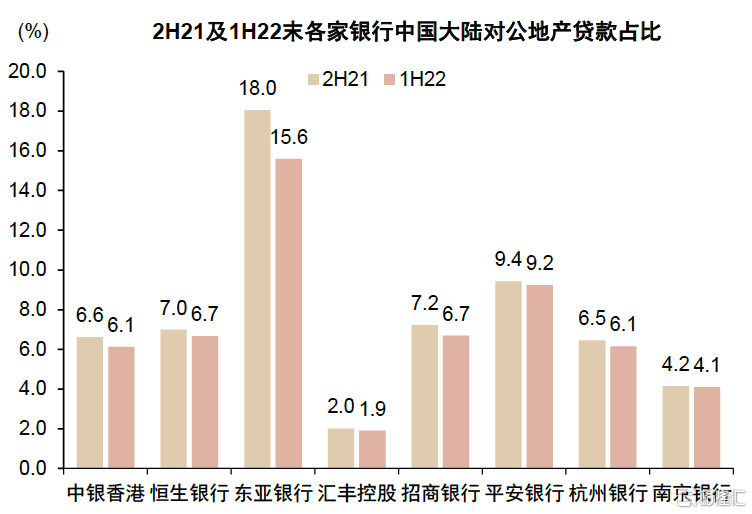

图表14:东亚银行大陆对公地产集中度较高

资料来源:公司公吿,中金公司研究部(注:恒生银行、东亚银行、汇丰控股大陆对公地产敞口包括其他信用工具)

图表15:现阶段恒生银行内房敞口暴露较大风险

资料来源:公司公吿,中金公司研究部

注:恒生银行、东亚银行、汇丰控股大陆对公地产敞口包括其他信用工具

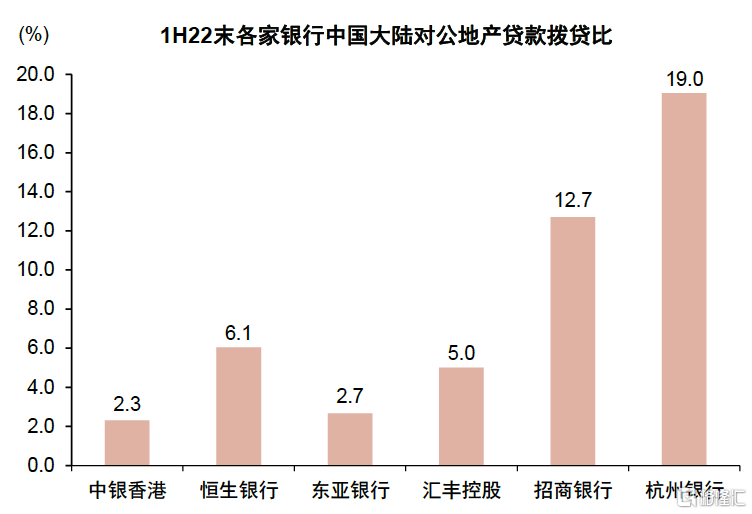

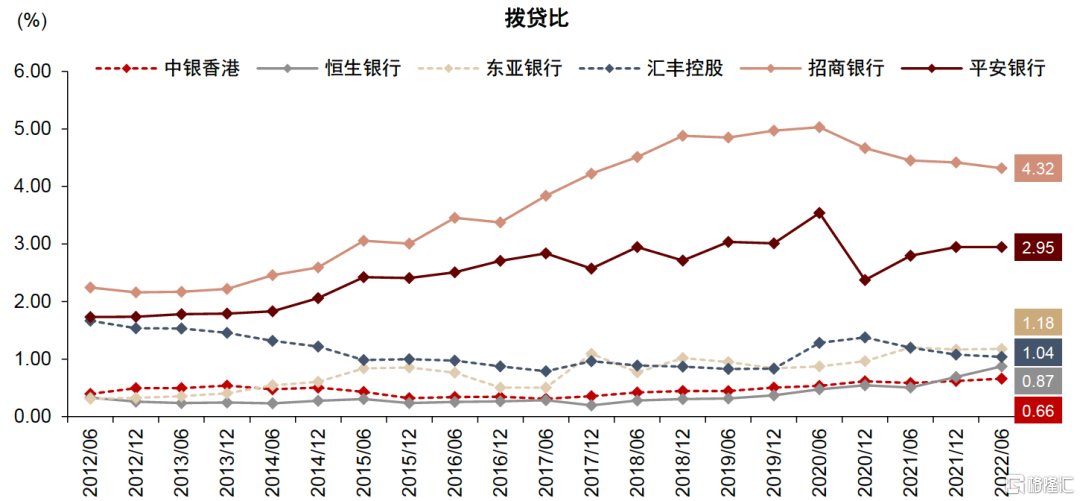

图表16:地产敞口拨贷比样本中资银行显著更高

资料来源:公司公吿,中金公司研究部

注:恒生银行、东亚银行、汇丰控股大陆对公地产敞口包括其他信用工具

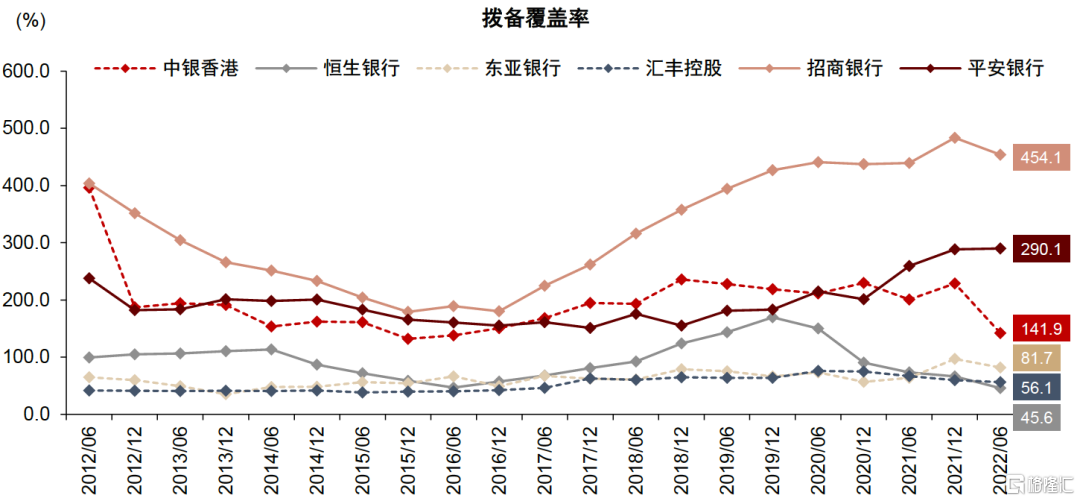

图表17:地产敞口拨备覆盖率样本中资银行显著更高

资料来源:公司公吿,中金公司研究部

注:恒生银行、东亚银行、汇丰控股大陆对公地产敞口包括其他信用工具

图表18:中银香港国企客户占比高,内房敞口风险较小

资料来源:公司公吿,中金公司研究部

图表19:恒生银行1H22中国大陆对公地产“高风险”敞口占比约33%

资料来源:公司公吿,中金公司研究部

注:恒生银行大陆对公地产敞口包括其他信用工具

图表20:东亚银行1H22中国大陆对公地产“高风险”敞口占比约16%

资料来源:公司公吿,中金公司研究部

注:东亚银行大陆对公地产敞口包括其他信用工具

图表21:香港银行贷款信用成本稳定在较低水平

资料来源:公司公吿,中金公司研究部

图表22:香港银行拨贷比低于中资银行

资料来源:公司公吿,中金公司研究部

图表23:过去一年香港银行不良率攀升主要来自内房敞口风险暴露

资料来源:公司公吿,中金公司研究部

图表24:香港银行拨备覆盖率

资料来源:公司公吿,中金公司研究部

图表25:各家银行不良贷款认定对比

资料来源:公司公吿,香港金管局,BIS,中金公司研究部

宏观经济观测

图表26:香港2Q22实际GDP同比减少1.3%

资料来源:Wind,中金公司研究部

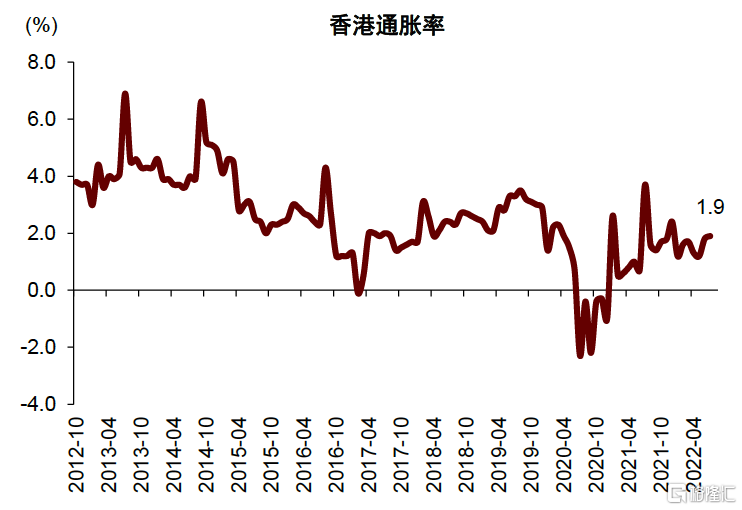

图表27:香港7月通胀率继续回升至1.9%

资料来源:Wind,中金公司研究部

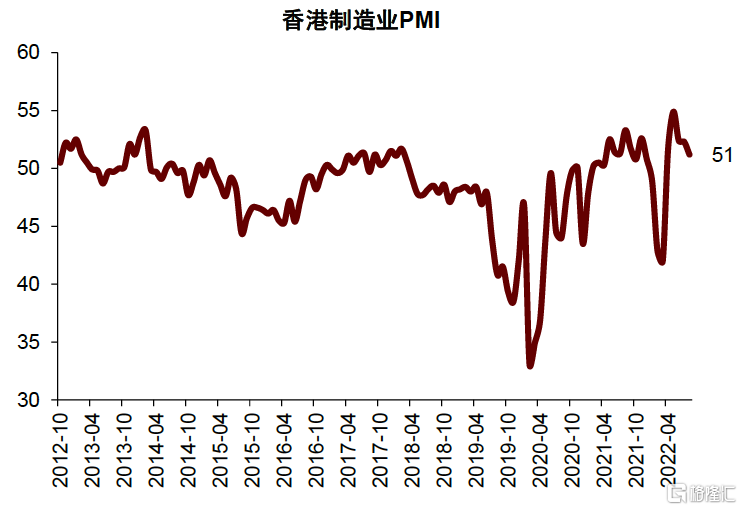

图表28:香港8月制造业PMI环比回落

资料来源:Wind,中金公司研究部

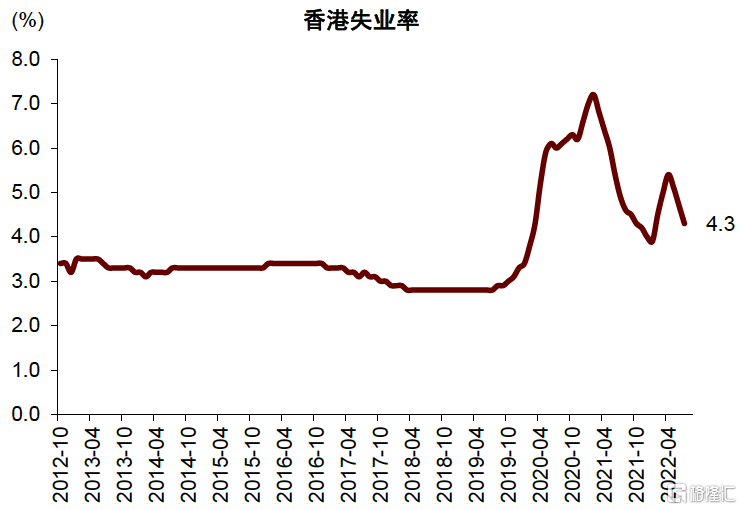

图表29:香港7月失业率降至4.3%

资料来源:Wind,中金公司研究部

图表30:香港进出口持续走弱

资料来源:Wind,中金公司研究部

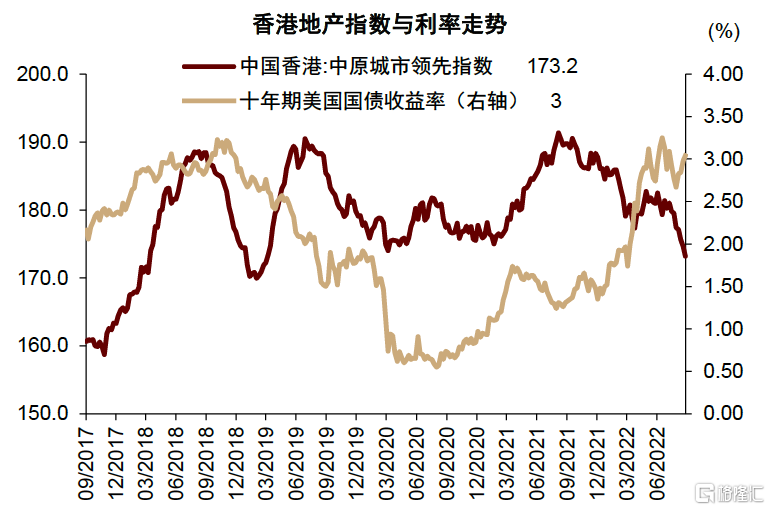

图表31:三季度以来香港楼价持续下行

资料来源:Centaline,Wind,中金公司研究部

图表32:香港汇率仍处在弱方兑换保证附近

资料来源:Wind,中金公司研究部

图表33:8月末,香港银行间总结余收窄至1250亿港元

资料来源:Wind,中金公司研究部

图表34:截至1H22末,香港银行业贷款较年初增速仅为0.83%,信贷需求较弱

资料来源:CEIC,香港金管局,中金公司研究部

图表35:截至1H22末,香港银行业存款较年初减少1.1%,主要原因是利率上升、流动性收紧

资料来源:CEIC,香港金管局,中金公司研究部