本文来自格隆汇专栏:华创宏观张瑜 作者:张瑜 陆银波

主要观点

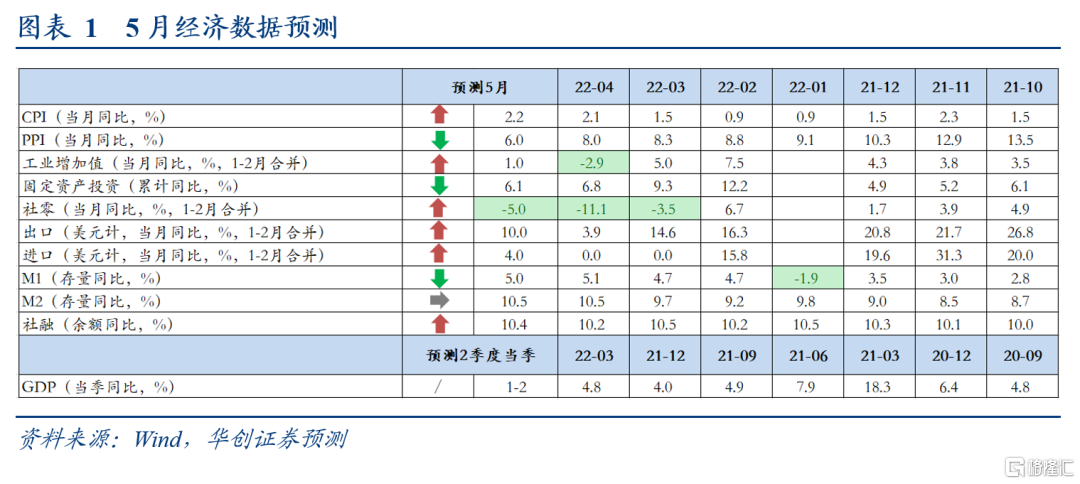

前言:5月,基于三大指数的高频数据(信用->国股银票转贴现利率;货运->G7货运流量指数;发电->煤炭日耗)等,市场对经济较为悲观。但过低的预期,往往意味着,容易对经济中的积极因素选择性忽略。我们希望在5月经济前瞻中,更多寻找可能超预期的地方,而非强调经济修复之慢。我们提示两个可能超预期的变量,工增与出口。

(一)工增:增速或转正,略超市场预期

预计5月工增1%左右,或略超市场预期。

目前市场对5月工增预期较低(0%或负增长)的主要原因是煤炭日耗数据偏弱,5月20日至5月26日燃煤发电企业日均发电量同比减少11.0%。但需要注意的是,5月水电情况较好。根据发改委数据,“今年各大流域来水好于预期,截至5月中旬,全国水电发电量同比增长19.3%,重点水电厂可发电水量同比增长25.5%。”结合水电情况,5月发电数据有可能增速转正。结合工信部的发言“5月份,有关数据显示工业经济有企稳向好迹象。”我们预计5月工增或略好于市场预期。

重点地区看,5月上海工业快速恢复中。根据上海疫情防控新闻发布会,“5月前三周,规模以上工业企业日均用电恢复至去年同期的83%以上。”考虑到上海4月工增同比为-62.6%,若上海工增5月收窄至-20%以内,则仅上海的修复,全国工增5月增速就可以相比4月多1%左右。

(二)出口:可能暂时重回两位数的增长

预计5月出口同比+10%,进口同比+4%。5月出口的回暖,主要有三个因素。

一是基数影响。去年5月,出口两年平均增速为11%,明显低于4月的16.7%。

二是上海海关的通关正常化。上海海关出口量占全国出口高达20%。4月上海海关出口商品同比-44%,而2021年年均值在33%。5月随着上海复工的逐步推进,上海海关出口预计将大幅好转。据上海海关统计,5月1日至5月13日期间上海海关审核通过0.9万份出口原产地签证申请,货值超7亿美元,环比4月同期+57%。

三是外需尚在高位。越南、韩国5月出口同比分别+17.2%、21.3%。

其他方面:

1、通胀:预计5月PPI同比6%左右,较上月回落2.0个百分点,其中1.7个百分点来自翘尾因素的拖累,0.3个百分点来自5月环比转跌。预计5月CPI同比小幅上行至2.2%左右。

2、消费与投资:预计5月社零增速为-5%左右。5月消费依然是线上线下双弱的局面。预计1-5月,固投累计增速为6.1%。5月固投很难大超预期。一方面,地产销售依然偏弱。另一方面,专项债4-5月的发行主要集中在5月下半月。对基建的支持可能更多体现在6月-7月。此外,5月建筑业PMI偏弱,为52.2%,低于上月0.5个百分点。

3、金融:5月新增社融预计2.4万亿,社融同比增速回升至10.4%。贷款层面,5月新增贷款预计1.2万亿左右,较去年同期回落3000亿。债券,根据Wind数据统计,5月政府债发行量明显加快,预计政府债净融资额1.2万亿左右,较去年同期多增4000亿;企业债券预计较去年同期少减1000亿左右。

风险提示:

疫情扩散持续冲击消费和地产销售。俄乌冲突扩大加剧油价上行。美联储货币政策收紧超预期。

正文

(一)物价:PPI同比继续回落,CPI同比小幅上行

预计5月PPI同比6%左右,较上月回落2.0个百分点,其中1.7个百分点来自翘尾因素的拖累,0.3个百分点来自5月环比转跌。一是5月PMI出厂价格录得49.5%,重回荣枯线以下,较4月回落4.9个百分点。二是生产资料价格指数环比转跌,截至5月中上旬,商务部发布的生产资料价格指数环比下跌1.3%,而4月全月涨幅是1.5%。三是上游主要大宗商品价格跌多涨少,以均价看,5月除油价上涨、动力煤价基本持平外,水泥、螺纹钢、铜、铝现货价环比分别下跌3.9%、3.7%、2.8%、5%。四是流通领域生产资料涨价范围继续缩小、中位数环比转跌。截至5月中旬,50个生产资料中有21个上涨,4月是29个;平均环比0.2%,前值-0.4%;中位数环比-0.7%,前值0.6%。此外,翘尾因素将回落1.7个百分点。

预计5月CPI同比小幅上行至2.2%左右。首先,受菜价拖累,预计食品价格将转跌。虽然5月猪肉批发价上涨约11.6%,但上市量增长带动蔬菜批发价大跌16.8%,水果和鸡蛋价格涨幅大幅回落,其批发价分别上涨0.1%、2.6%。其次,国内成品油价小幅下跌,5月92号汽油零售均价下跌1.1%。再次,预计核心CPI环比小幅上涨0.1%左右。最后,5月CPI翘尾因素约0.9%,较4月上行0.2个百分点。

(二)外贸:出口将有所改善

5月随着国内疫情相对改善、复工复产逐步推进,预计进出口环比4月将有所改善。预计5月出口同比+10%,进口同比+4%。

一方面,国内复工复产带来物流与生产修复,5月PMI新出口订单环比提升4.6个百分点至46.2,进口订单环比+2.2个百分点至45.1;港口吞吐量数据来看,中港协八大枢纽港口5月上旬、中旬外贸吞吐量同比+1.7%,7.2%,较4月有所提速,其中宁波港5月集装箱吞吐量同比+14.5%,4月为8.8%;另外,5月上海海关出口商品或将有显著改善,受疫情影响4月上海海关出口商品同比-44%,而2021年年均值在33%,5月随着复工的逐步推进或将回升,据上海海关统计,5月1日至5月13日期间上海海关审核通过0.9万份出口原产地签证申请,货值超7亿美元,环比4月同期+57%,也可侧面印证上海出口贸易的复苏。

另一方面,从外部需求来看也依然不弱。越南、韩国5月出口同比分别+17.2%、21.3%。从商品类别来看,越南出口化学制品、塑料橡胶制品、纺织品、机械设备及零件的同比增速仍高达20%以上,而韩国出口半导体、石化产品、钢铁、石油制品金额也创历史同期最高值。从国别角度来看,韩国对5月对美国、欧盟出口同比+29.2%、+23.5%,前值26.6%、7.4%,可见美欧需求仍强。另外,韩国5月对华出口同比增长1.2%,4月份下降了3.4%,也可见我国进口需求较4月有所改善,不过幅度或较小。

(三)生产:或略超预期

预计5月工增1%左右,或略超市场预期。

目前市场对5月工增预期较低的主要原因是煤炭日耗数据偏弱,5月20日至5月26日燃煤发电企业日均发电量同比减少11.0%。但需要注意的是,5月水电情况较好。根据发改委数据,“今年各大流域来水好于预期,截至5月中旬,全国水电发电量同比增长19.3%,重点水电厂可发电水量同比增长25.5%。”结合水电情况,5月发电数据有可能增速转正。结合工信部的发言“5月份,有关数据显示工业经济有企稳向好迹象。”我们预计5月工增或略好于市场预期。

重点地区看,5月上海工业快速恢复中。根据上海疫情防控新闻发布会,“5月前三周,规模以上工业企业日均用电恢复至去年同期的83%以上。”考虑到上海4月工增同比为-62.6%,若上海工增5月收窄至-20%以内,则全国工增增速可以提高1%左右。

重点商品看,汽车生产有所好转。工信部数据,5月1日至18日,15家重点汽车企业集团累计生产68万辆,同比下降32.0%,降幅较4月份收窄近20个百分点。

(四)社零:线上线下均偏弱

预计5月社零增速为-5%左右。5月消费依然是线上线下双弱的局面。

对于线下,观察汽车消费和出行。乘联会数据,5月截止至22日,汽车零售同比为-16.2%。4月是-34.7%。18城地铁客运量5月同比为-38.7%,4月为-47.2%。

对于线上,观察快递中心分拨数据。5月同比为-26.7%,4月为-37.1%。3月为-18.3%。5月网购增速可能依然为负。

(五)固投:地产继续承压

预计1-5月,固投累计增速为6.1%。其中制造业投资累计增速为10%,基建累计增速为8.2%,房地产投资累计增速为-4.1%。

5月固投很难大超预期。一方面,地产销售依然偏弱。根据Wind 65城地产销售情况,5月同比为-39%,4月为-47.3%。另一方面,专项债4-5月的发行主要集中在5月下半月。对基建的支持可能更多体现在6月-7月。此外,5月建筑业PMI偏弱,为52.2%,低于上月0.5个百分点。反映整体而言,固投增速可能并未进一步上行。

(六)金融:政府债放量拉动社融修复

5月新增社融预计2.4万亿,社融同比增速预计10.4%,较4月回升0.2%。政府债的放量是支撑社融修复的重要因素。

贷款层面,5月新增贷款预计1.2万亿左右,较去年同期回落3000亿。两个原因:首先,5月国股银票转贴现利率进一步下行,3M期限利率逼近0%。即便5月26日后票据利率开始边际回升。但参考2021年12月经验来看,最后一周信贷冲量的效果预计仍不足以扭转信贷同比少增的态势。其次,居民贷款预计仍较为低迷。五月30大中城市的商品房销售面积同比仍为-50%左右,并未呈现明显改善。

债券(政府债券,企业债券),根据Wind数据统计,5月政府债发行量明显加快,预计政府债净融资额1.2万亿左右,较去年同期多增4000亿;企业债券预计较去年同期少减1000亿左右。

非标融资(未贴现银行承兑汇票,信托贷款,委托贷款),我们预计5月减少2000亿,较去年同期少减600亿。

其他融资(外币贷款,股票融资,存款类金融机构资产支持证券,贷款核销),我们预计5月增量为2000亿,与去年同期持平。

预计5 月M2同比维持在10.5%左右,M1同比预计5%左右。财政扩张的大背景下,M2同比预计维持在高位。