最近,新股表现惊喜不断!今日上市的两只新股,东田微和瑜欣电子均涨超80%,其中瑜欣电子更是大涨115%,妥妥的“大肉签”!推算了一下,这两只新股中一签分别能赚9520元和14725元,中签者应该偷着笑了。

恰巧这几天新股密集申购,又有哪些个股值得关注?明日,共有4家企业开启申购,分别是创业板的东利机械和腾亚精工、科创板的中钢洛耐和井松智能。接下来,笔者挑选了中钢洛耐和井松智能做详细介绍。

01

中钢洛耐

先来看看,中钢洛耐这家公司。

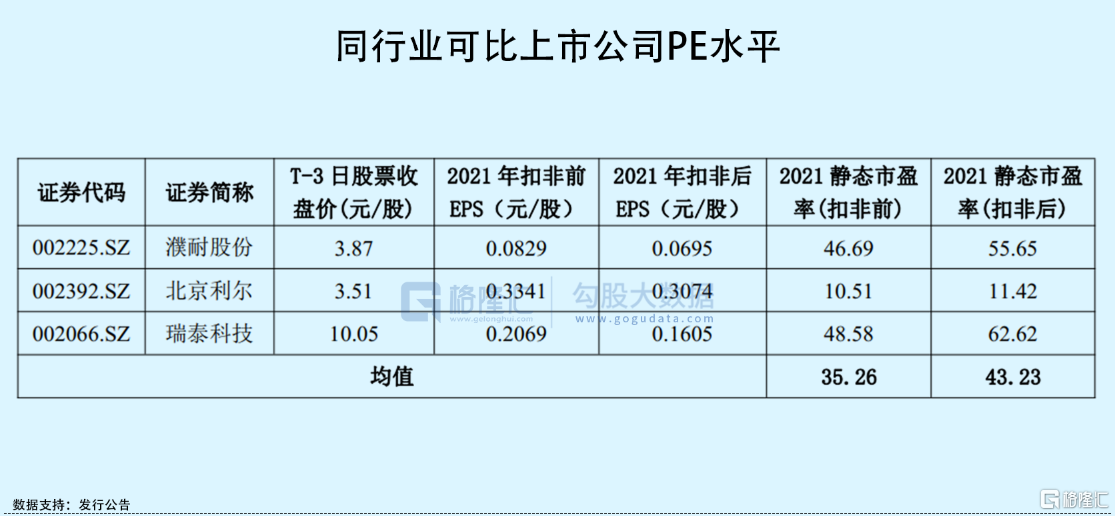

其此次上市发行价为5.06元/股,对应的市盈率在32.82倍,以发行后总股本计算,公司的发行市值约56.93亿元。与同行业可比上市公司相比,中钢洛耐的市盈率略低,但高于中证指数其所处行业均值,且发行市值较高。

中钢洛耐主要业务为中高端耐火材料的研发、制造、销售和服务,现有硅质系列制品、镁质系列制品、高铝系列制品等8个系列,200多个品种的耐火产品,广泛应用于钢铁、有色金属、石油和煤化工等多个高温领域。

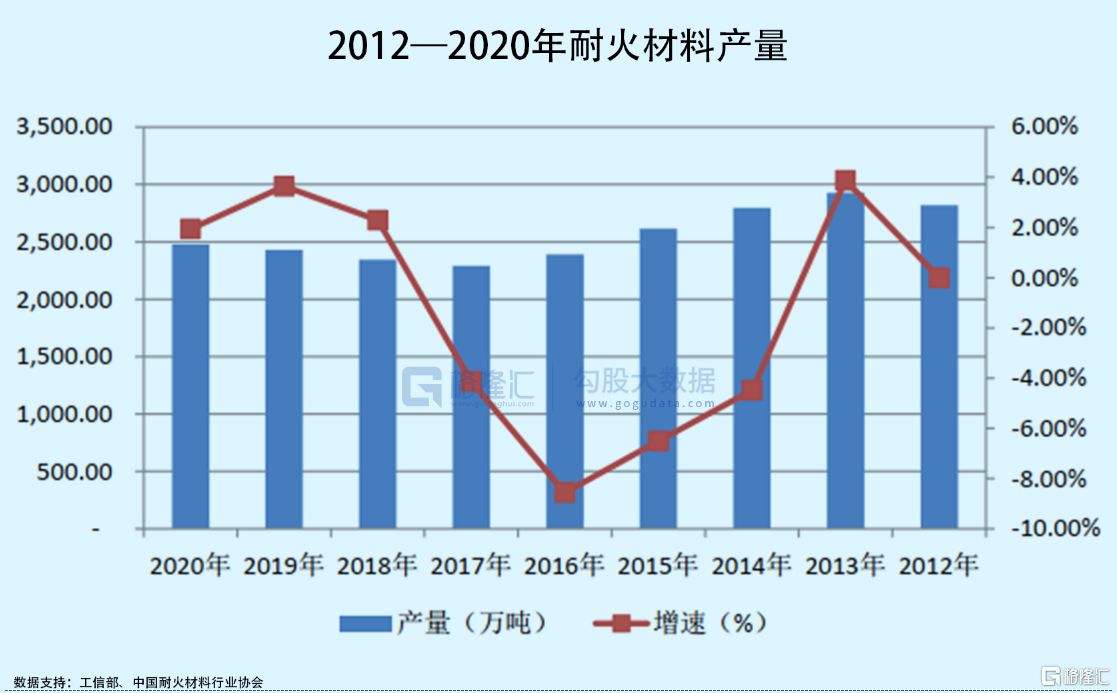

近年来,国内耐火材料受产能过剩、环保政策的影响,产量自2013年以来呈现阶梯式下降,2017年达到最低值,2018年之后,受钢铁等下游产业发展带动,耐火材料行业的产量才逐步提升,2020年接近2500万吨。

当前,耐火材料行业的市场格局较为分散,且多为中小企业。2019年国内耐火材料及相关服务企业共有1958家,其中耐火材料主营业务收入超过10亿元的企业有16家,超过20亿元的有8家,超过30亿元的仅3家,与国际企业仍有较大差距。

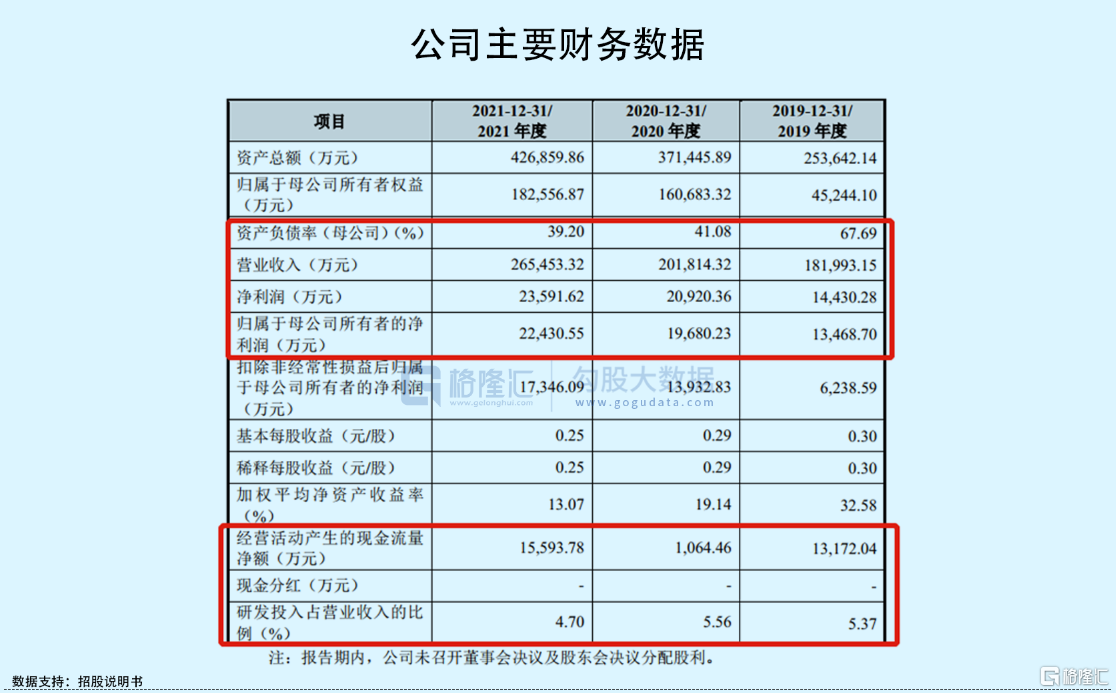

受益于行业回暖,2019年-2021年,公司实现营业收入由18.20亿元增长至26.55亿元,年复合增长率为20.77%,相对应的归母净利润由1.37亿元增长至2.24亿元,毛利率维持在26%左右波动,且高于行业平均水平。

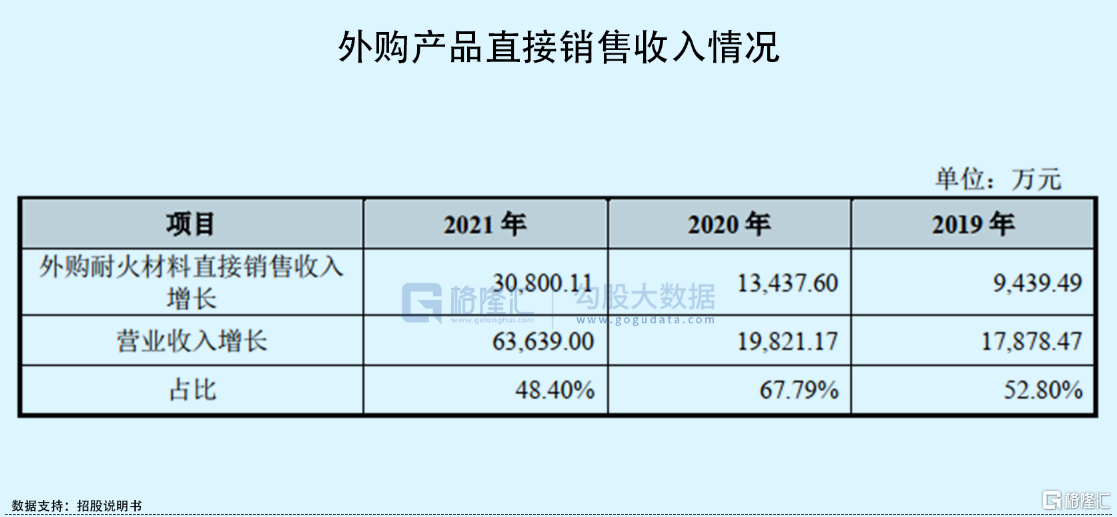

事实上,由于满产产能受限,中钢洛耐收入增长的背后,主要来源于外购产品销售。2019年-2021年,公司外购产品直接销售收入占总营收的比重由11.42%不断增长至24.5%,同时,外购产品直接销售增长占营收增长的比重分别达52.8%、67.79%、48.40%,处于较高水平。而外购产品的毛利率只有自产耐火材料的一般,约16%左右,一定程度上拉低了公司毛利率水平。

不过,2021年6月末,公司完成了对主营硅质耐火材料的希利科新材料的收购合并,将会减少中钢洛耐对部分外购产品的依赖。

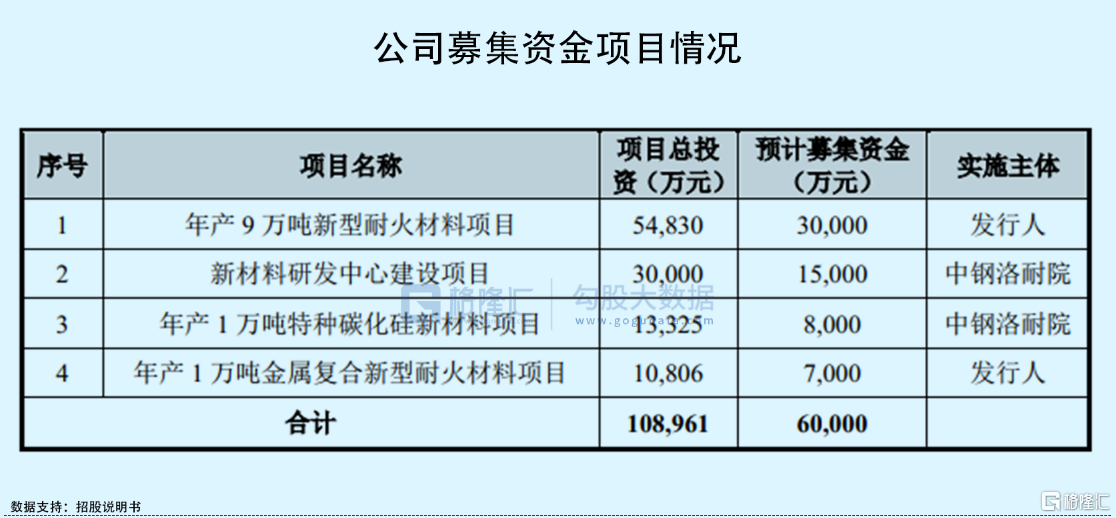

此次上市,中钢洛耐也主要是募集资金投向于新建产能,日后摆脱了产能的限制,想来公司的成长性还是有看头。加上,公司目前现金流状况良好,暂无偿债风险,营运能力与行业不相上下,整体经营状况还算不错。结合其估值水平来说,中钢洛耐上市之后破发概率比较小。

但值得注意的是,中钢洛耐存在控股股东变更的风险。目前,公司控股股东为中钢科技,直接持有其47.15%股份,同时通过下属全资子公司中国冶金科技持有公司4.53%股份,合计控股51.68%,而中钢科技的背后为中钢集团,也就是说公司间接控股股东为中钢集团。

2014年下半年以来,中钢集团受经济下行、钢铁行业低迷及自身经营不善的影响陷入债务危机,现处于债务重组阶段,由中国宝武对中钢集团实施托管。也正因此,中钢科技将持有公司的28.26%股权质押给国家开发银行,占其持有公司股权的54.69%,若中钢集团相关债务到期后无法偿还,可能导致公司控股股东或间接控股股东发生变更,对其生产经营形成一定影响。

02

井松智能

另一家科创板申购企业:井松智能。

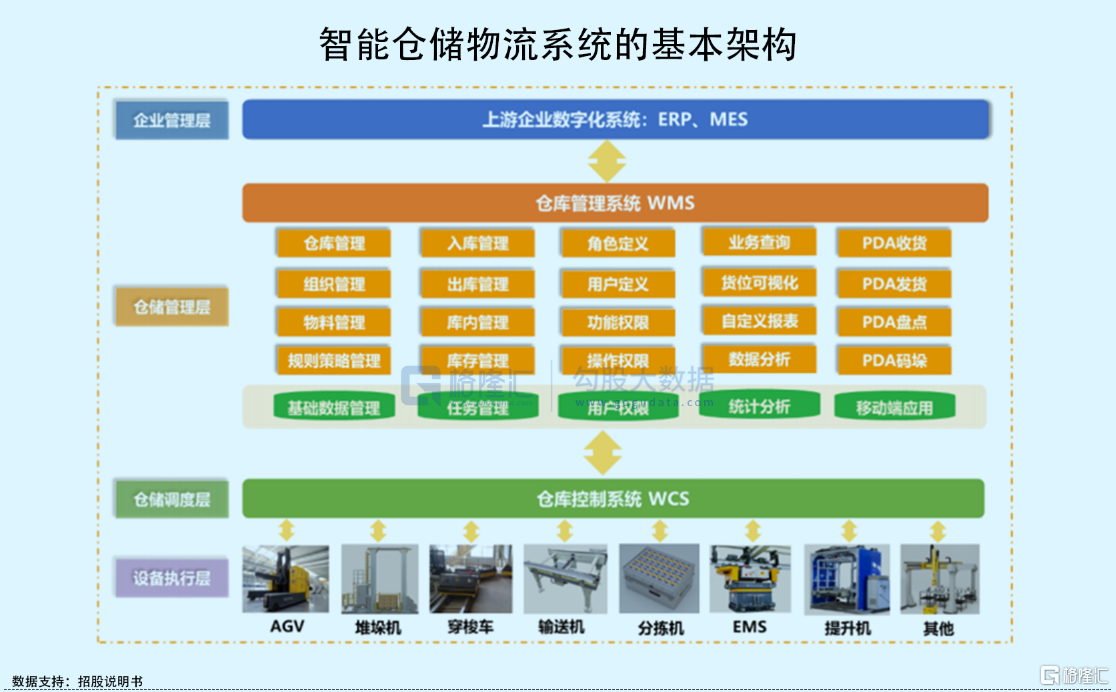

公司是一家智能仓储物流设备与智能仓储物流系统提供商,其中智能仓储物流系统贡献收入的绝大块头,收入占比达到85%以上。

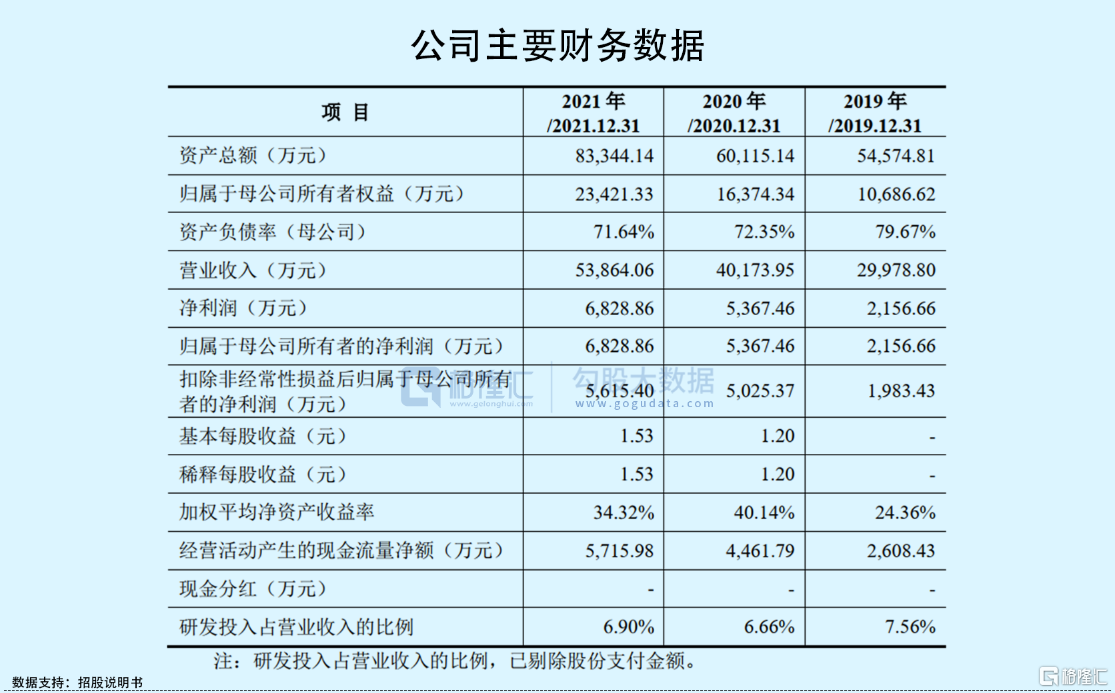

近年来,受益于下游化工、汽车、纺织服装等行业需求提升,公司产品订单不断增长。2019年-2021年,公司实现营业收入由3.00亿元增长至5.39亿元,年复合增长率为34.04%;同期,归母净利润由2156.66万元上升至6828.86万元。

由于智能仓储物流系统具有投资规模大、使用期限长的特点,多为一次性消费,单一客户短期内一般不会重复投资智能仓储物流系统,这导致其客户结构分散,需要不断开拓新客户来提高收入增长,可以看到公司近年来前五大客户名单中很少有重复的客户。

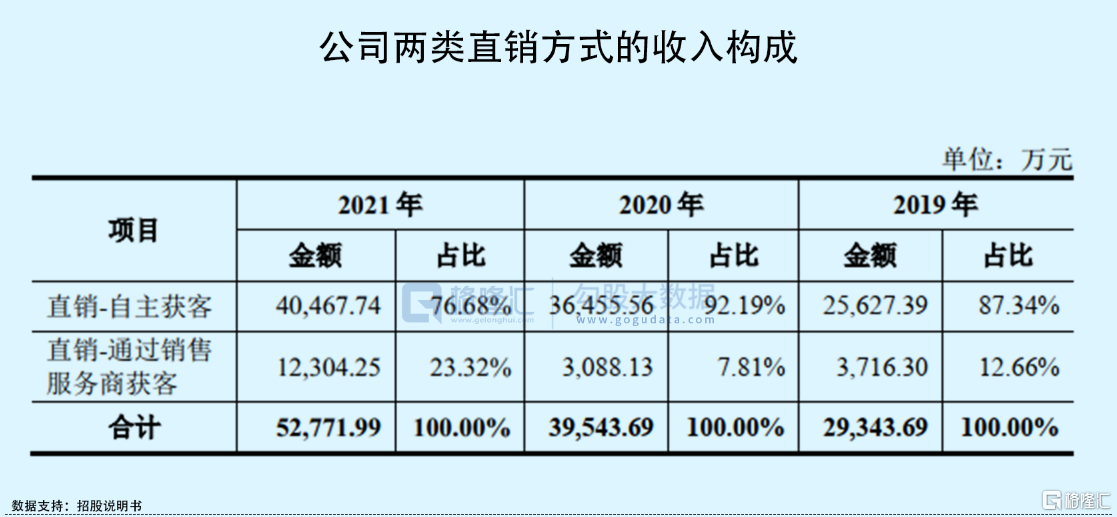

同时,这也将更加考验公司的销售能力及议价能力。目前,公司主要通过直接向客户销售和通过项目合作方进行销售,2021年,自主获客的销售增速有所放缓,相应的销售服务商获客的收入及占比提升较大。

由于智能仓储物流系统的非标性质,在交付至验收阶段,客户的主导权较大,可能会导致项目验收时间较长,一定程度上影响其现金流及回款能力。可以看到,公司应收账款周转率持续下降,由3.05次/年下降至2.41次/年,同时,井松智能的资产负债率高居不下,在70%以上,高于行业平均水平。

总体来说,井松智能的财务状况可圈可点。此次上市,其发行价格35.62元/股,对应市盈率为37.70倍,高于同行业市盈率25.33倍,低于同行业可比公司均值44.31倍,对应的发行市值为21.17亿元,属于小市值公司。考虑到近期打新市场回暖,井松智能上市后的表现应该也不会太差。

03

小结

经过新股市场遇冷一段时间后,很明显可以看到5月申购的新股,发行价和发行市盈率普遍已经回落,超募现象也有所减少。市场教育之下,整体定价趋于合理,上市表现也重现赚钱效应。