本文来自格隆汇专栏:宏观芝道,作者:周君芝 周恺悦

要点

我们一直强调稳增长是今年最重要的宏观主线,并且稳增长有三个重要环节,基建、地产和消费。

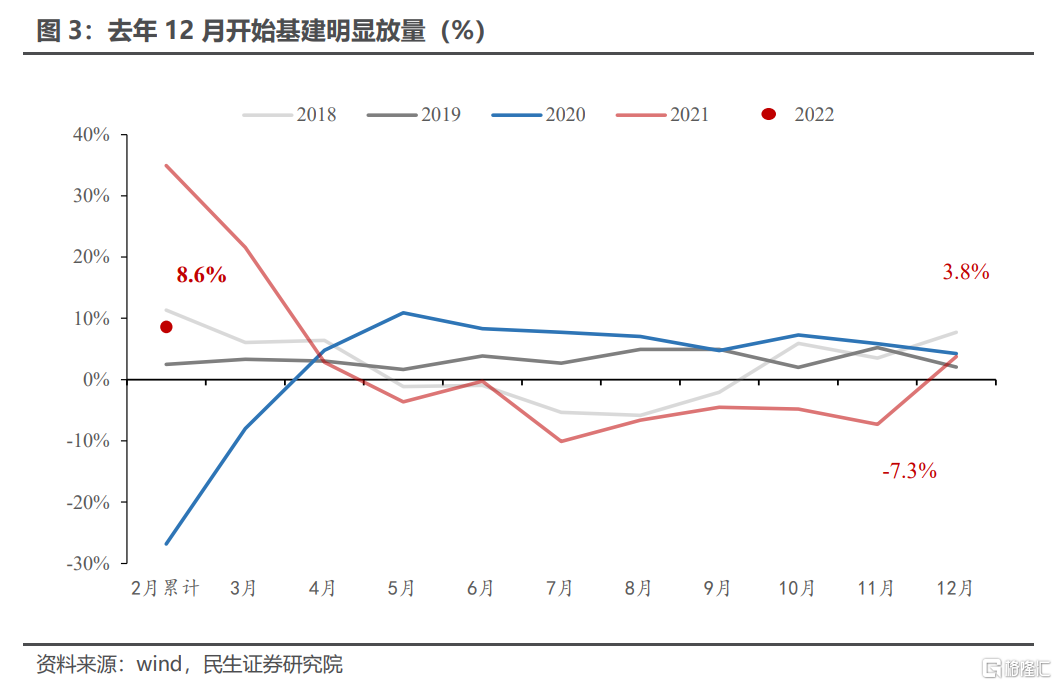

按照财政资金拨付进度,我们之前估算今年一季度基建增速可达10%。开年经济数据显示1-2月基建投资增速8.6%,基本验证我们对年初基建“开门红”判断。后续基建将如何表现?开年基建兑现预期之后,市场关注基建动能的持续性。

过去大部分时候,我们默认理解中国宽财政即为扩基建,缩财政即为收基建。可见基建逆周期属性之强。中国经济短周期被地产决定,作为逆周期对冲项,基建与地产必然呈现出此强彼弱的周期关系。

经验和逻辑均指向中国的基建投资受地产投资牵引。以地产作为参照系,我们基本上可以描绘出全年基建轮廓。

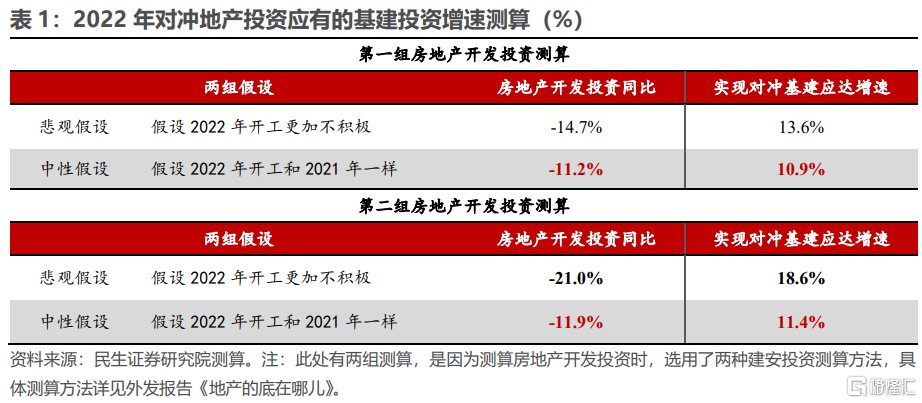

第一,若今年地产极端下滑,为全面对冲极端下滑,基建投资增速需要维持在11%~19%。

若按去年下半年以来的状态进行自由落体式下滑,则全年房地产开发投资将以历史罕见的极端增速下滑。我们估算这一极端下滑增速有可能落在-20%~-10%。若用基建对冲地产极端下滑,则今年基建投资增速至少需要达到11%,甚至达到19%,方能完全对冲地产在投资端产生的负面影响。

基建资金无非来自于两块,预算内资金拨付,预算外融资。若要达成10%以上增速的投资,预算内财政拨付,或者预算内外融资,两块资金规模必须起量。房地产降温之后,地方政府卖地收入连带下滑。预算内资金是否充沛,关键看土地出让金规模。而另一方面,基建预算外融资主要看城投隐性债务约束能否放松。

为完全对冲地产极端下滑,基建需要得到足量的资金保障。这意味着预算内的土地出让金不能过度缩减,或者预算外隐债调控或有松动。

若今年二季度地产宽松政策仍未起效,则今年全年地产投资或有失速风险。基建若要完美对冲地产,则会在年中看到较强的放量信号,即观察隐债调控是否有所松动。毕竟全年基建放量至10%以上增速,没有隐债松动难以达到预期效果。

需要强调的是,开年以来地产政策持续宽松,政策有意引导地产软着陆。全年地产失速的可能性不高,全年隐债调松、基建投资超过10%的概率较低。

第二,若今年地产软着陆,基建投资处于平稳状态,预测今年基建投资增速在6%~10%。

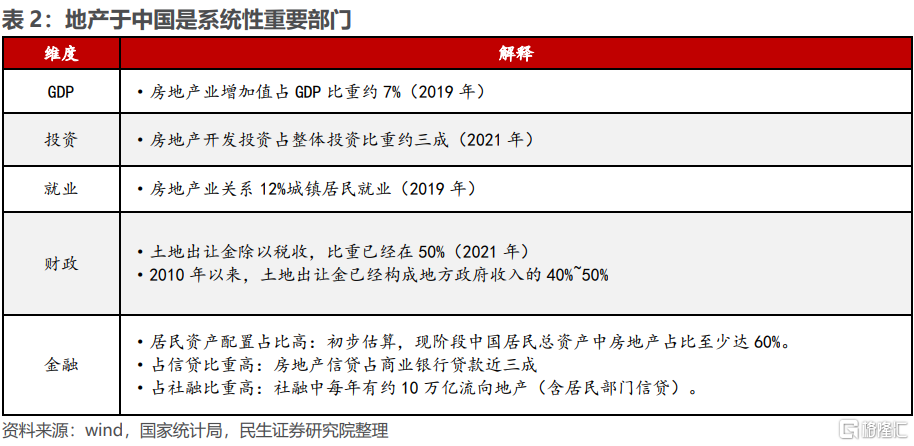

地产作为系统性重要部门,若以自由落体式增速极端下滑,地产对中国GDP、就业、银行资产负债表、地方政府现金流等诸多层面带来历史罕见的负向冲击,是当前中国经济难以承受之重。而地产对金融、就业以及财政方面的影响,基建无法完美对冲。现实中基建无法百分百替代地产,基建对冲地产,只停留在投资和GDP增速方面的替代补充。

正因为意识到地产部门的系统重要性,我们倾向于认为今年最有的政策选择是地产软着陆,基建按照当下资金框架而平稳放量。这也是我们认为今年基建和地产大概率会呈现出的状态。

何为基建平稳放量?我们先看2018年以来中国基建运行的总体框架。

2018年中国开启了基建投资框架转型,资金端和项目端均面临更严格的管理要求。自此之后,中国基建投资进入到平台期。平台期中,基建投资年均增速3%左右。也就是说,按正常节奏,每年基建投资的项目放量和资金到位,大体能够支撑3%左右的基建增速。

近年基建之所为维持在3%左右增速,得益于两点:一、预算内拨付基建的资金规模较为稳定;二、预算内撬动预算外资金规模的比例较为稳定。

3月5日两会给出今年财政预算收支框架,财政预算拨付给基建的资金规模也已明朗。按照2018年以来的预算内外资金比例,即一笔基建预算内资金可以撬动多少预算外资金,我们基本可以推算得到2022年全年基建投资规模。最终测算得到地产软着陆情境下,全年基建投资可能落在6%~10%区间。

第三,把握今年基建投资节奏,关键看环比力度、同比基数以及疫情演绎。

既然我们已经得到全年基建投资规模及增速,那么新的问题是,如何进一步估测年内不同月份的基建投资增速?年内基建节奏取决于三个因素,不同月份基建环比力度、去年同期基数以及未来疫情演绎。

今年基建规模年内如何分布,我们无法从过往数据得到启示,毕竟中国基建投资的季节性规律并不显著。当前奥密克戎病毒传染性较高,未来是否还会扩散,并重点冲击哪些省份,冲击程度有多深,我们无法提前预判。再加上去年不同月份基建投资基数截然不同。这三大因素叠加在一起,我们判断基建月度节奏存在较大难度。

即便月度节奏无法准确预测,上下半年基建节奏仍有两点较为明确:若今年地产软着陆,基建投资同比大概率前高后低。若今年地产按极端增速下滑,则为对冲地产下滑,基建或将大规模放量,下半年基建增速或高于上半年。

必须提请注意,2022年基建还有第三种可能:地产极端下滑,土地出让金极致收缩(例如全年规模收缩3万亿及以上),然而基建隐性债务也未有调松。这种情况下基建增速必然低于6%。只不过按照年初两会给出的强烈稳增长信号,我们认为今年基建投资增速弱于6%的概率低。

正文

一、今年地产投资的节奏被地产牵引

1.1 基建和地产的经验相关性

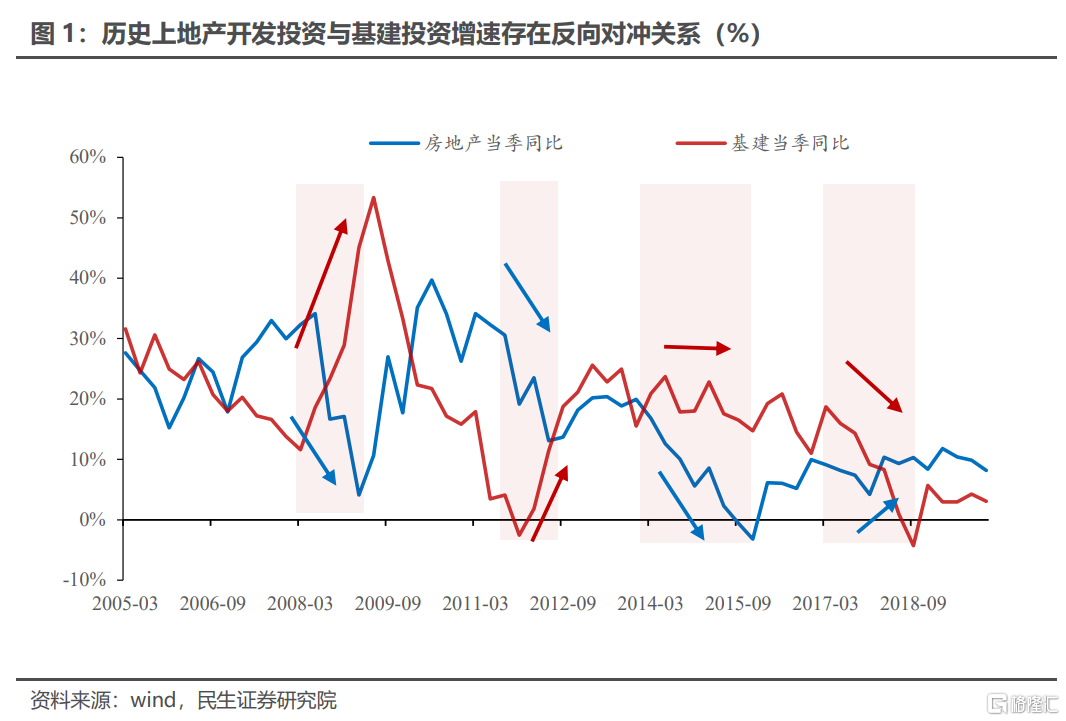

基建和地产投资,存在两组有趣的相关性。趋势上,基建和地产投资长期下行;周期上,两者呈现一定负相关。这两组关系描述了这样一种情形,基建和地产投资长期下行,然而短周期维度,基建扮演了地产投资对冲项的角色。

以2008年美国金融危机后,我国“四万亿”刺激计划时期为例,因受金融危机波及,当时地产链迅速收缩。2008年Q1至2009年Q1,房地产开发投资增速下行28个百分点。此时中国启用大规模基建投资,这一时段基建投资增速上行33个百分点。基建和地产投资在金融危机后形成非常完美的对冲关系。

地产下行压力比较大的2012年Q1至Q3,当期我们也看到了基建投资快速上行,基建增速从2%上行至19%,足足上行17个百分点。

类似地,我们还可以在2015年、2018年,这两段时期同样观察到基建和地产呈现明显的此消彼长相关性。2015年,地产快速下行,基建保持稳中有升;2018年基建快速下行,地产破除3-4年的小周期规律,罕见地保持中高位增速。

1.2 基建对冲地产的政策逻辑

我们都知道,中国经济存在3-4年的小周期,亦为地产周期。每一次地产周期下行时,需要有逆周期政策加以对冲。而基建是中国重要的财政手段,自然承担起较强的逆周期对冲角色。不仅如此,基建和地产能够形成完美对冲,还有一个重要原因在于基建和地产是规模相当的固定资产投资。

基建对冲地产的政策逻辑之一,基建具有极强的逆周期属性。

基建资金来源主要有两部分,一部分是财政预算内资金拨付,直接在政府财政掌控之中。另一部分是预算外资金,主要由城投等基建承接主体通过贷款、债券、非标等形式展开的负债融资。

预算外资金看似由基建投资主体自行融资,实际上预算外资金融资相当程度受到政策影响,尤其是地方政府隐性债务监管。

可以说中国政府目前仍然掌握着极强的基建投资主导权,基建投资也就成为最为有效的逆周期财政工具。

基建对冲地产的政策逻辑之二,基建与地产对经济的拉动作用相仿。

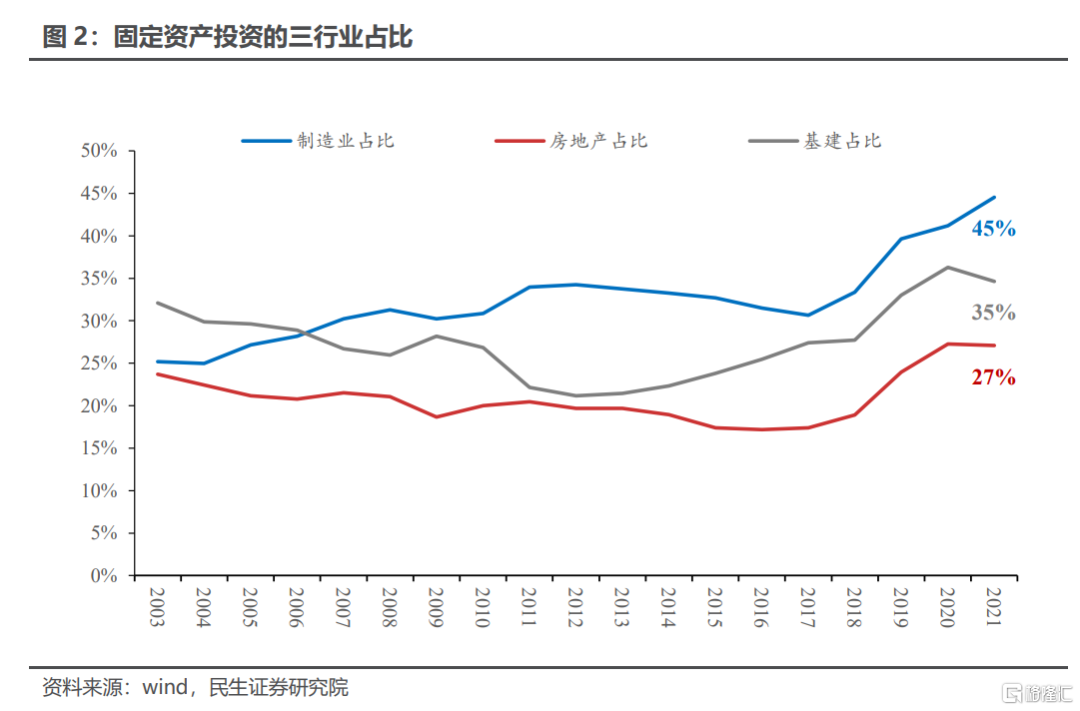

基建和地产,年度投资规模分别约为19万亿和15万亿(2021年),两者相对固定资产投资总额的比重分别在35%和27%(2021年)。基建和地产,两者对于投资的贡献力度相当。

通过投入产出表分析,基建产业链增加值占GDP 13%,房地产占GDP 15%,当地产投资下行-10%,或向下拖累GDP 1.5个百分点,而基建投资上行10%,向上带动GDP 1.3个百分点。两者对GDP产值的直接拉动力度相仿。

房地产与基建投资都消耗类似建材。譬如螺纹钢,水泥,砂石料等。两者对能源、金属、化工品[1]等大宗商品需求也同样类似。这意味着,基建对冲地产不仅能保证经济增速平稳,还能让上游建材的稳定生产,避免大宗商品价格异动。以往中国经济周期下行时,往往伴随着上游供给过剩压力,用基建对冲地产,在过去经验中有助于解决上游过剩问题。

1.3 今年基建趋势取决于地产

去年下半年以来地产快速走弱,至今地产未有显性修复。年内中国地产可能有两种走势,一是延续去年底至今状态,投资呈现“自由落体式”下滑。我们测算得到,一旦2022年地产投资出现“自由落体式”下滑,同比增速最终可能会触及-20%至-10%的区间。另一种可能情况,也是我们期待看到的状态,政策及时开展积极有为对冲,年内地产投资稳定在0%左右,至少不出现极端的-20%。

如果今年基建的使命仍在于对冲地产下滑,则今年基建趋势的主线逻辑也就异常清晰,地产有多弱,基建便有多强。地产投资可控,则今年基建投资也就较为温和。

预测今年基建投资增速,我们给定两种情况,分别针对的是地产投资的两种可能性。

第一种情形,地产增速极端下滑。即地产政策迟迟没有放松,或者放松效果不明显,地产投资延续去年三季度以来的下行趋势。这一情形下,基建投资全年增速放量,各季度或均有超季节性表现。

第二种情形,地产增速平稳发展。地产宽松政策的效果在年中显现,投资增速在后续月份逐步回暖。这一情形下,基建投资上半年投资力度更强,开年表现较好,后续回落至正常区间。

两种情形下,全年基建投资增速具体将如何表现,我们将在下文进行具体测算。

二、地产极端下滑情形下2022年基建增速

2.1对冲地产极致下滑,基建增速需要11%至19%

地产增速极端下滑,是指在地产政策放松力度有限,房地产销售,房企融资仍未显著改善,房企开工、拿地意愿仍不见起色。我们之前报吿《地产的底在哪儿》,曾对这种极端情况做出测算,得到2022年地产极端下滑增速可能触及-20%至-10%。

若基建以1:1比例对冲地产投资,极端情况下基建投资增速需10%至20%。

所谓1:1比例,即地产投资每减少100元,基建投资就需要额外增加100元。以这种方式进行对冲,我们测算得到对冲方式下,基建投资增速需要达到9.2%-16.4%。

值得注意的是,基建每年有一个正常的增速,为了对冲地产下滑,全年最终基建投资需要在正常增速基础上再进行放量。

基建投资在2018-2021年四年复合增速为2.2%。假设基建投资在2022年保持2.2%的潜在增速,再加上对冲地产额外的投资部分,全年基建增速将达到11.4%-18.6%,为2018年以来基建投资增速最高值。

2.2 基建增速超过10%所需政策条件

基建超速放量,必要条件是基建资金充分到位。基建资金无外乎两部分,预算内财政拨付,或者预算外融资。若要保证全年基建投资增速超过10%,今年预算内财政拨付,或者预算外融资,则不能同步收缩。

若全年基建增速超过10%,需要保证土地出让金减收幅度有限,或放松隐债监管约束。

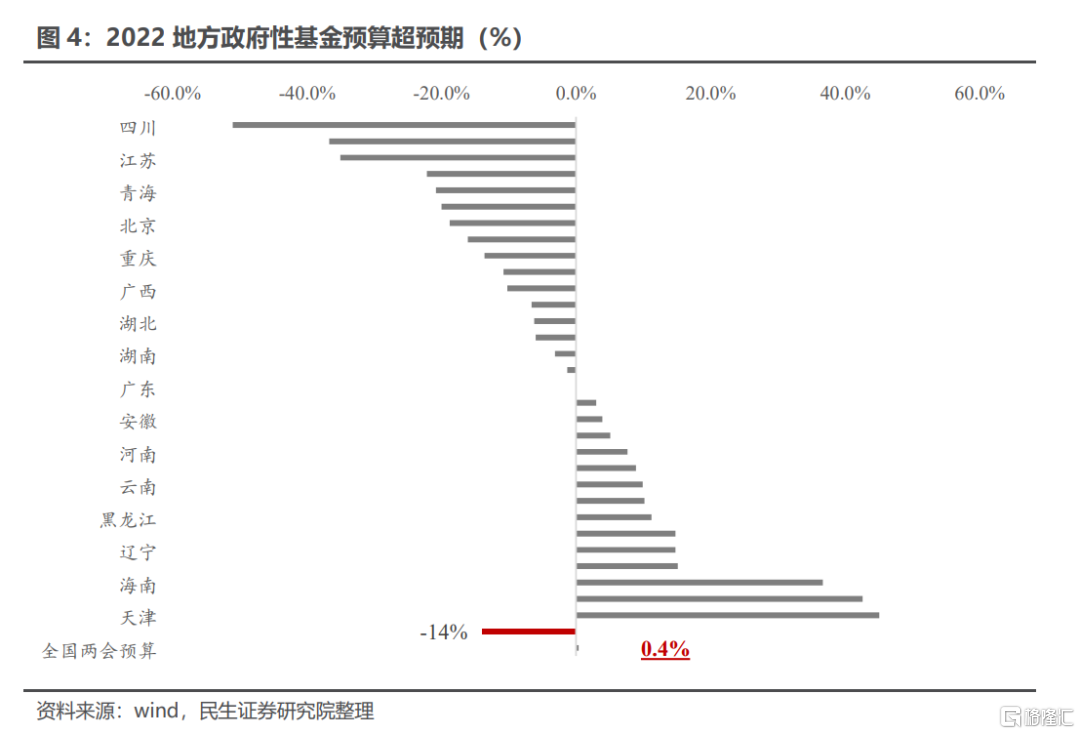

今年地方两会给出地方土地出让信息,预示地方政府预期2022年土地出让金收入将减少1.4万亿。今年全国财政预算拟定地方政府性基金(九成由土地出让金收入贡献)增速0.4%。我们之前测算地产极端下滑情况下,今年土地出让收入将减收3-4万亿。

如果今年地产以极端速度“自由落体式”下滑,很难想象今年土地出让金仍然能够维持正增长,或者微弱减幅。这就意味之前地方或者全国财政给出的预算,可能暗含两条信息,一是今年地产政策需要进一步放松,地产需要托举;二是不排除传统模式之外的土地出让方式,从而即便地产下滑,全年土地出让减幅依然有限。

不论何种方式,今年基建若要维持10%以上增速,土地出让金作为预算内重要的资金来源,其缩幅不能过大。同样,基于预算外资金占据基建一半融资规模。若要维持今年基建投资超过10%,预算外资金也不能过度缩减。

三、地产平稳发展下2022年基建增速

3.1 地产平稳发展,基建有序放量

地产无疑是系统性重要部门,中国如此,美国亦然。地产快速收缩引发的负面效应,不止于拖累GDP增速。地产极端下滑,会在就业、金融、财政等多个方面冲击宏观经济。所谓基建和地产的对冲,只是基于投资和GDP增速贡献维度。地产对经济多个方面的影响,并不是基建投资完全可以对冲。

既然基建无法完全百分百对冲地产,那么如果地产出现极端下滑,然后实施极端的基建投资予以对冲,即全年地产投资下落至-20%至-10%,基建投资维持在11.4%-18.6%,这种地产和基建投资组合,并非最优的政策选择。最优的政策选择应该是地产年内平稳着陆,而基建投资维持在平稳水平。

现在问题是,这样的状态才能被称为平稳的基建投资水平?我们觉得有两个判断标准。

第一,既然全年地产投资需要软着陆,则土地出让金规模缩减可控。至少不会出现3-4万亿的极端收缩。我们不妨采用今年地方两会给出的卖地出让规划,2022年较2021年土地出让金减少1.4万亿。

第二,今年基建资金预算内资金和预算外资金配比比例与去年相当。基建资金主要来自两块,预算内资金与预算外比例与去年相当,意味着隐性债务融资的便利程度没有发生根本性变化,侧面反映隐债约束没有出现重大调整,基建调控的总思路和大方向没有变化。

3.2 最优政策选择下全年基建增速或在6%~10%

上文提到,所谓最优政策选择下全年基建投资,即为全年地产软着陆,然而基建不必过度对冲。这种最优政策选择下的基建投资,满足两点条件,其一,基建的预算外资金与预算内资金比例维持2021年水平;第二,土地出让金规模缩减有限。

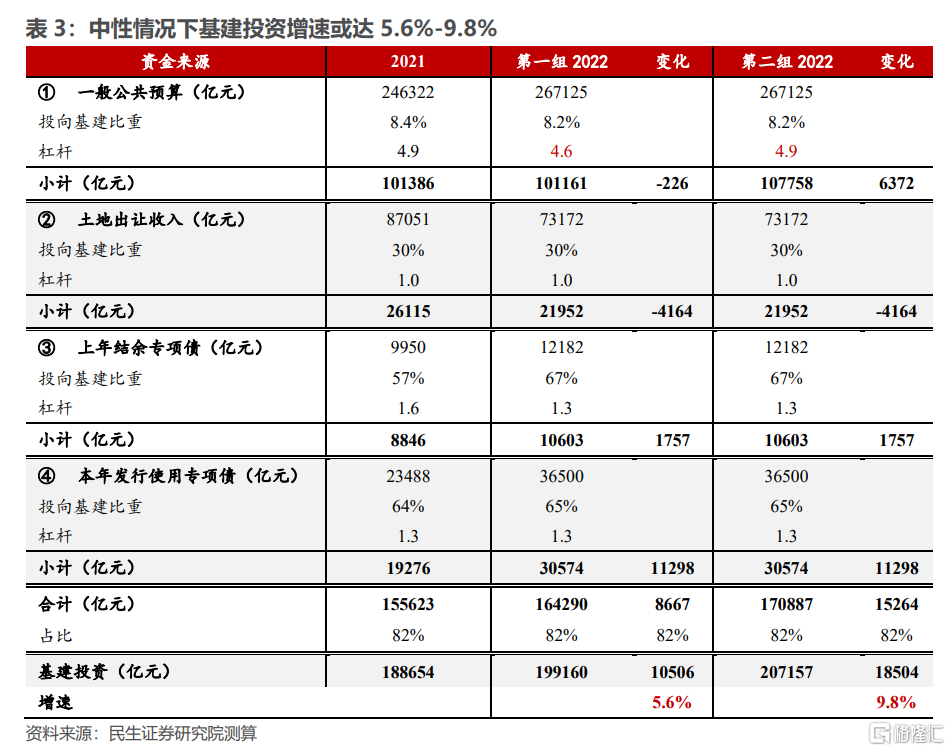

具体方面,我们沿用《预测一季度基建投资增速或达10%》测算方法,将基建资金拆解为公共财政资金、土地出让收入、当年新增专项债资金以及上年结转专项债资金。分别将四项资金乘以对应用向基建的比重及杠杆,能够得到全年的基建投资增速。

假设二季度地产政策有效对冲,今年下半年房企拿地开始有所好转。全年实现年初地方两会给定的预算目标,土地出让金缩减1.4万亿。

假设2022年隐性债务监管持续收紧,公共财政资金撬动预算外资金杠杆持续缩减,那么今年公共财政能够形成的基建资金较2021年缩减226亿元。若隐债监管力度与2021相仿,那么公共财政将带动贡献0.6万亿增量基建资金。

最后,1.2万亿结余专项债资金以及今年3.65万亿新增专项债,则能够贡献1.3万亿增量基建资金。

加总上述资金,我们得到全年基建投资额或在19.9-20.7万亿区间内,增速或达5.6%-9.8%。这一增速仍是2018年以来的最高水平,说明即便基建投资力度下半年减弱,年初基建发力对全年的基建投资都有很大的提振力度。

四、全年基建投资的节奏把握

我们已经从两个维度给出今年基建投资增速,并认为最有可能出现的情形是,全年地产软着陆,基建投资维持平稳状态,全年基建投资增速在6%~10%。如何展望年内不同季度或者不同月份的基建投资节奏?

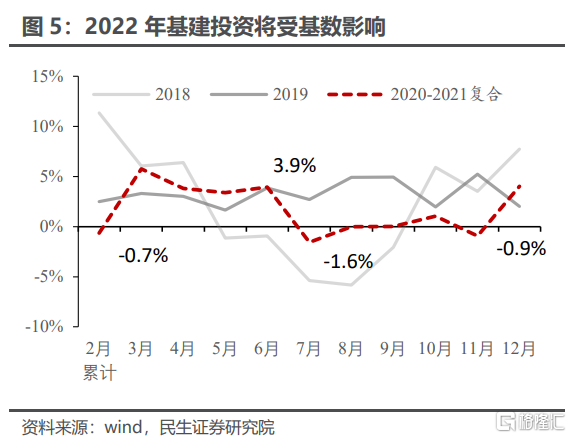

年内基建投资的节奏较难判断,该判断取决于三个因素,基建发力的节奏分布、同比基数以及疫情演绎。

回溯历史,中国季度的基建投资并未呈现出明显的季节性规律。即便我们能够从资金维度匡算得到全年基建投资规模,也较难以此为基础,进一步测算得到今年季度的基建投资增速,更遑论准确预测月度基建投资。

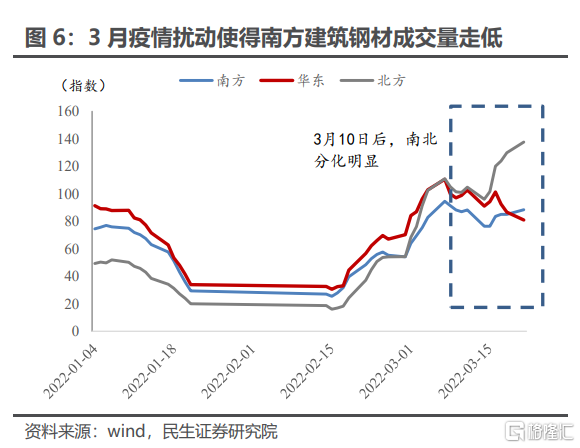

疫情集中爆发时,疫情严重地区可能要求项目停工,延长项目施工进程,影响当月基建投资表现。过去两年经验显示,疫情和基建投资增速的确呈现出较为明显的负相关。尤其当月新增确诊人数在1000人以上时,基建投资增速降低至0%左右。

此外,判断今年季度或者月度基建投资,还需密切关注去年同期的基数。例如去年二季度基建投资基数较高,三季度基数极低,2021年7月,单月投资甚至触及历史新低,-10%。2021年基建投资没有呈现出明显的季节性规律,我们预测今年基建投资节奏的难度因此加大。

今年基建规模如何在年内进行分布,我们无法从过往数据得到启示。当前奥密克戎病毒传染性较高,未来月份是否会有扩散,并重点影响哪块经济区域我们无法提前预判。再加上去年不同季度、不同月份基建投资基数截然不同。这三大因素叠加在一起,当下我们无法给出有效的年内基建投资节奏预判。

回顾一季度基建投资,我们需要强调两点。

第一,1-2月政策明显发力、疫情影响较小,叠加去年低基数,增速必然有强劲表现,而数据显示1-2月基建投资增速达8.6%,符合预期。

第二,本轮疫情以来,3月新增确诊人数已经仅次于2020年2月份,为疫情以来第二高的月份受疫情影响。受此影响,3月基建投资表现将有下修,一季度基建增速或不及此前预测的10%。

风险提示

疫情发展超预期;地产政策效果不达预期;对政策解读的偏差及测算偏差风险。