本文来自:金十数据,作者:吴小辣

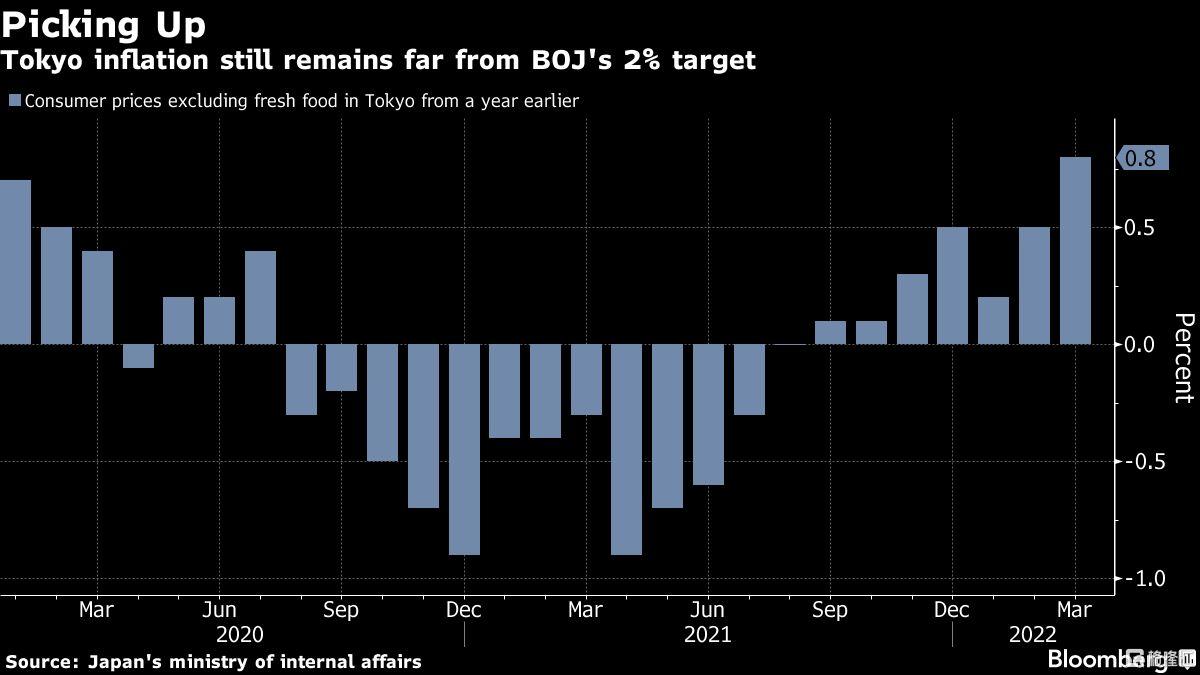

作为日本全国通胀的领先指标,3月东京的生活成本出现两年多以来的最大增幅,因为能源价格飙升的影响促使通胀再次加速,据悉日本政府将采取经济措施应对。

根据日本内政部周五的数据,由于电费上涨和天然气价格上涨,3月份东京消费者价格(不包括新鲜食品)同比上涨0.8%。经济学家此前预计增长0.7%。

近期日本时事通信社(Jiji)开展的一项调查结果显示,约有85%的受访者表示,汽油和日用品价格的上涨正在影响他们的生活水平。

然而,机构分析指出,即使出现增速上升,东京的通胀率仍远低于日本央行2%的目标,目前不太可能推动日本央行行长黑田东彦跟随其全球同行收紧政策。

尽管如此,由于预计4月份通胀率将大幅上升,日元贬值速度快于预期,解释央行刺激政策立场的任务可能会变得更加复杂。

由于能源成本以41年来最快的速度上涨,而乌克兰的战争可能导致价格波动,首相岸田文雄似乎将做出回应,以减轻家庭和企业的负担。

日本研究机构Norinchukin Research Institute的经济学家Takeshi Minami表示:

“政府将采取进一步行动应对油价上涨,但我预计日本央行不会在黑田东彦任期内加息。但如果通胀从4月起在一段时间内保持在2%以上,人们可能会质疑日本央行维持当前政策背后的逻辑。”

日本央行行长黑田东彦上周表示,日本的通胀动态与欧洲和美国大不相同,并坚称没有必要跟随包括美联储在内的全球同行加息。

由于日本货币刺激措施没有停歇的迹象,人们的注意力正在转移到日本首相岸田文雄身上,以及他将如何在今年夏天的选举前尽量减少能源价格上涨带来的经济痛苦。财务大臣铃木俊一周五表示,首相可能会指示政府下周提出一揽子经济措施,或包括减少石油和谷物价格上涨对公司和消费者的影响等举措。

日元恐进一步跌至150关口?低估值仍具吸引力

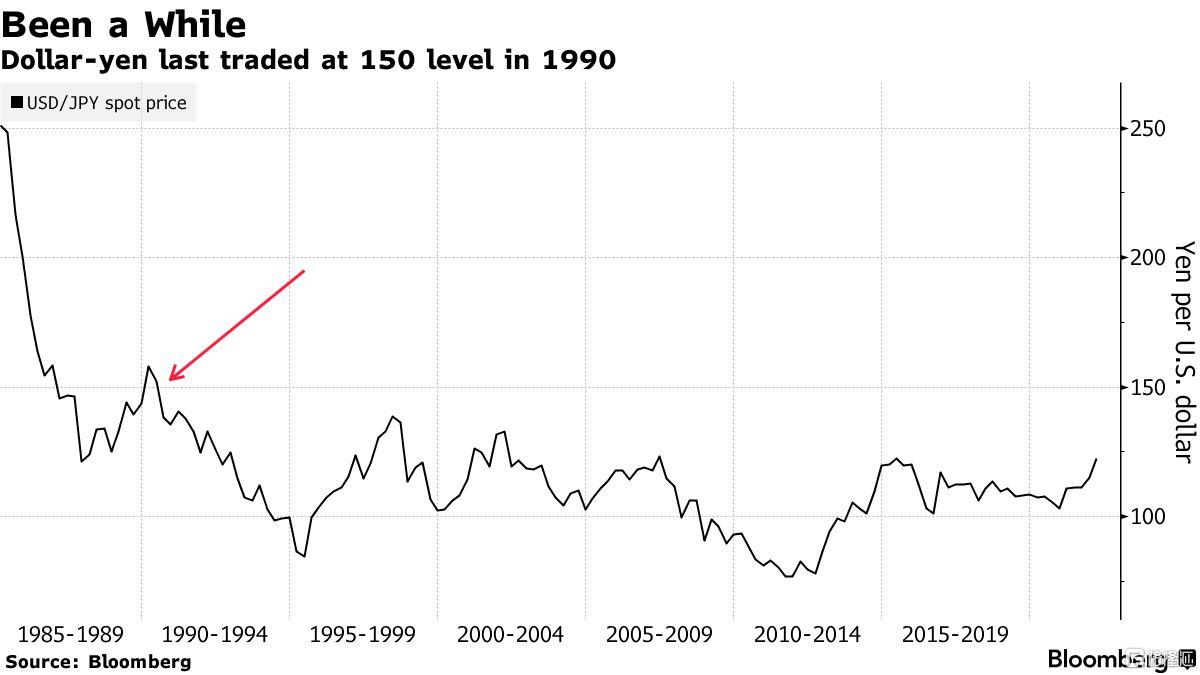

周四,美元兑日元站上122关口,创六年来新高,最高触及122.45,周五有所回落。法国兴业银行分析师阿尔伯特·爱德华兹(Albert Edwards)认为,美元兑日元还有进一步上升的空间,并可能再涨近五分之一,达到上个世纪90年代以来的最高水平。

爱德华兹指出,“随着交易员试图抓住盈利的时机”,美元兑日元有可能升至150左右。他在给客户的一份报吿中写道:

“当日元跌破关键水平时,它会急剧波动。尽管日元被严重低估和超卖,但日元仍可能会就此暴跌。由于外汇交易员因近年来外汇缺乏波动而感到无聊,他们将日元的下跌视为交易机会,并纷纷做空日元。”

近期美元兑日元飙升在很大程度上是由于美国国债收益率攀升,交易员正在适应为遏制通胀而日益鹰派的美联储。而相对鸽派的日本央行一直在抑制日元的走势,尽管乌克兰危机对商品市场的影响推动了全球价格上涨,但该央行几乎没有加息的倾向。

作为净进口国,日本需要承受较高的油价,这让日元已经失去了作为“避风港”的一些光彩,未能从战争引发的周期性避险情绪中获益。

2022年,日元兑美元下跌了6%左右,是发达市场货币中表现最差的。爱德华兹表示,当日元明显疲软时,其走势往往会很剧烈,甚至因此贬值至150大关也并非不可能。日元自1990年以来还从未跌破这一水平,这意味着日元将从周四的低点下跌超过18%。

尽管如此,仍有人指出日元的估值具有吸引力。彭博汇编的数据显示,按实际有效汇率计算,日元的估值在主要货币中排名最低。

Gavekal Research分析师Udith Sikand表示,只要央行政策制定者的言辞稍有改变,可能就会引发市场情绪的大幅逆转。目前日本央行仍坚持维持宽松的货币政策。他在周四的一份报吿中写道:

“日元的实际有效汇率处于近半个世纪以来最被低估的水平,货币期货市场的未平仓头寸数据表明日元空头交易越来越拥挤。在外汇市场上,没有什么比安全下注更危险的了。”

10年期日债收益率飙升,日本央行陷入两难境地

在日元暴跌之际,日债也遭到疯狂抛售。周四日本10年期国债收益率随着全球国债收益率升至0.23%,为上次日本央行干预时达到的水平。

交易员眼下正准备迎接日本央行再次大规模干预债券。机构分析师WesGoodman认为,如果日本国债收益率继续飙升,市场日本央行很有可能最早在周五购买债券以遏制这种涨势。

作为日本央行收益率曲线控制(YCC)框架的一部分,日本央行将10年期日本国债的最高收益率限制在0.25%,尽管该央行永远不会让日债收益率升至如此高的水平。

但或许会有意外发生,周五早上,当10年期日本国债收益率高达0.24%以上时,日本央行仍意外地不动声色。对一些交易员来说,这表明即使是日本央行,也可能愿意冒更高的风险与同行在购债这一点上保持同步。

或许,日本央行的顾忌还在于,如果进行干预,这可能会引发日元抛售,并将其推进失控的自由落体式的暴跌。

事实上,随着10年期日本国债收益率升至2016年的最高水平,日本央行行长黑田东彦立即发表讲话,表明央行也在担心日元在冲击中一蹶不振。

黑田东彦表示,不要认为市场对日元失去信心,并希望外汇以稳定的方式波动,还援引其他观点称,美国利率上升落后于日本。他表示,对财政形势的信心是货币政策的关键。失去财政信心会刺激收益率,削弱宽松效应。在YCC框架内购债完全是为了货币政策服务。

零对冲总结道,自诩为现代货币理论(MMT)典范的日本央行将发现自己陷入两难的境地:

其一,干预债券市场并引发日元潜在的暴跌,甚至通货膨胀飙升。这可能会破坏对日本央行的信心;其二,什么都不做并遏制日元暴跌,然而冒着国债利率疯涨的风险,这对一个债务比GDP高出几个数量级的国家来说,可能意味着财政和货币厄运。