本文来自格隆汇专栏作家:张忆东

投资要点

1、近日,美国证监会(SEC)发布消息,依据《外国公司问责法》认定了五家在美上市公司为有退市风险的“被识别主体”。这五家公司分别是百胜中国(YUMC.N)、百济神州(BGNE.O)、再鼎医药(ZLAB.O)、和黄医药(HCM.O)和ACM Research(ACMR.O)。这是美国监管部门执行《外国公司问责法》最终实施规则的最新情况。

2、《外国公司问责法案》最终实施规则梳理。美东时间2021年12月2日,为落实《外国公司问责法案》(HFCAA)的立法要求,美国证监会(SEC)公布了最终实施规则,对受监管公司范围、申报及披露义务、以及强制退市程序等备受关注的问题明确了实施细则。

——被识别主体:

依据:《外国公司问责法案》要求美国证监会将符合下列条件的公司认定为“被识别主体”(Commission-Identified Issuers):(1)聘用了美国上市公司会计监督委员会(下称“PCAOB”)无法对其开展检查或调查的审计事务所,且(2)经PCAOB认定,上述无法检查或调查的状态由所在地政府的立场所造成。

认定时间和流程:公司每年递交年报后,美国证监会将从速对公司在年报对应年份是否符合“被识别主体”条件进行审查。美国证监会同时明确,其据以作出认定的年报对应年份不会早于2021年。换言之,首批“被识别主体”名单被公布的时间不会早于2022年中概股公司陆续递交其2021年度年报时。上述五家公司于2月底3月初发布了2021年财报,因此被列为首批“被识别主体”。

——证券交易禁令:根据最终规则,美国证监会将在某公司被连续三年认定为“被识别主体”后,尽快颁布禁令禁止其证券在任何美国交易所或场外市场进行交易。对于财年在12月31日结束的“被识别主体”而言,其被要求从美国退市的时间不会早于2024年初发布年报时。

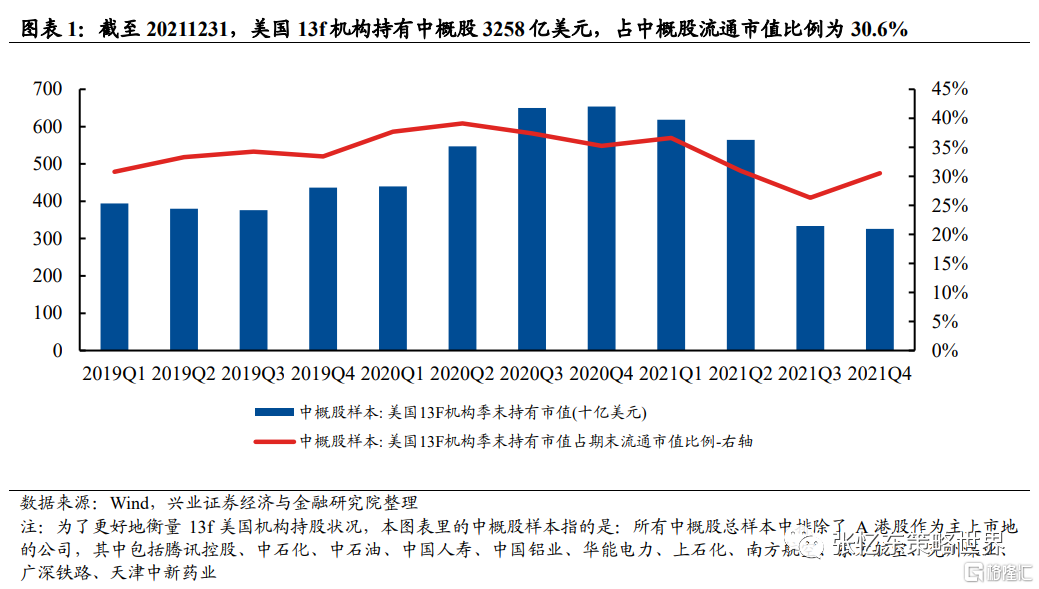

3、中概股市场的流通市值规模及投资者持有分析。截至2022年3月10日,美股的中概股公司,扣除大股东持股以及通过第二上市、ADR转换、双重上市等方式在港股流通股本,在美流通市值规模约为3201亿美元。如果用美股机构投资者持有中概股规模来看,以3月10日中概股收盘市值计算,美股机构持股规模预计约为2417亿美元,这部分持仓可能会受到明显影响。

4、中国的相关法律及相关监管层的回应。根据中国相关法律规定,审计底稿应存放在境内,未经有关主管部门同意不得出境。审计底稿成为该《法案》关注的焦点,中国监管层强调应当通过加强双边监管合作加以解决。

据中国《网络安全法》、《数据安全法》规定,重要数据出境需要按照相关部门指制定的办法进行安全评估;据2019年新《证券法》等相关法律法规规定审计底稿应存放在境内,未经有关主管部门同意,不得出境。

据3月11日凌晨“证监会发布”公众号发布的《证监会相关部门负责人答记者问》,“我们始终坚持开放合作精神,愿意通过监管合作解决美方监管部门对相关事务所开展检查和调查问题,这也符合国际通行的做法”。

2020年11月,证监会有关部门负责人就中美审计监管合作事宜答记者问,“美国监管机构暂时不能检查为在美上市公司提供审计服务的中国会计师事务所,是跨境监管合作领域的问题,应当通过加强双边监管合作加以解决”。

5、俄乌危机的深刻反思:大变局,今年更加凸现,国际规则被破坏。

无论普京针对乌克兰的特别军事行动,还是西方制裁所体现的极端无底线,都打破了二战之后国际秩序的很多基本共识,让全球的机构投资者担心世界回归到黑暗森林的混沌时代。

2022年股市在复杂的全球政治经济环境下,行情会比岁末年初判断时更趋复杂。其中,俄罗斯和美国斗法不会戛然而止,对于海外经济、金融体系不排除还会有黑天鹅事件。

俄乌战争的中期影响可能仍要警惕,警惕全球的滞胀风险,警惕美股乃至全球股市中期基本面的风险,类似2008年的全球股灾不能完全排除。美国2季度后期开始有可能遭遇更明显的“滞胀”压力。今年全球股市行情的中期风险还没有彻底释放完毕,美股的中期大底可能还没到来。

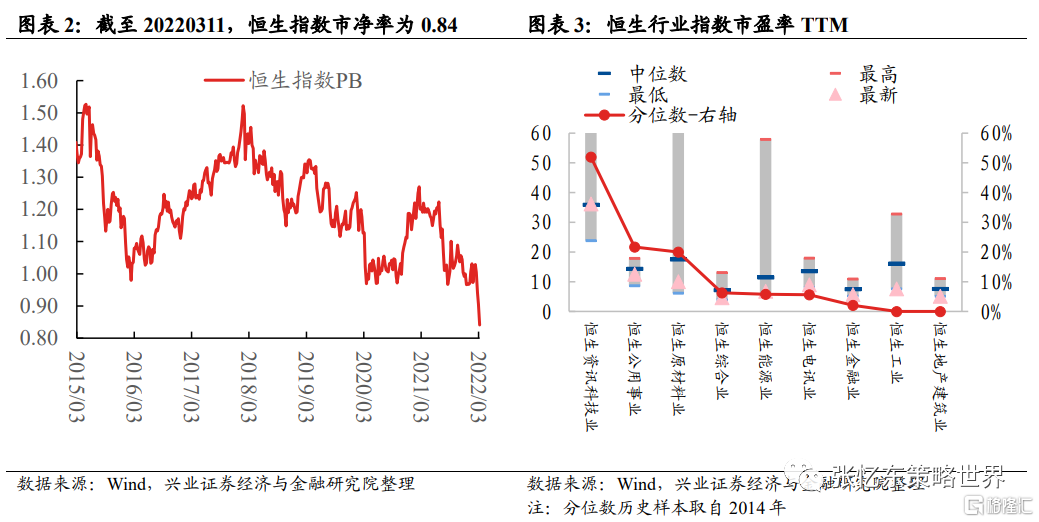

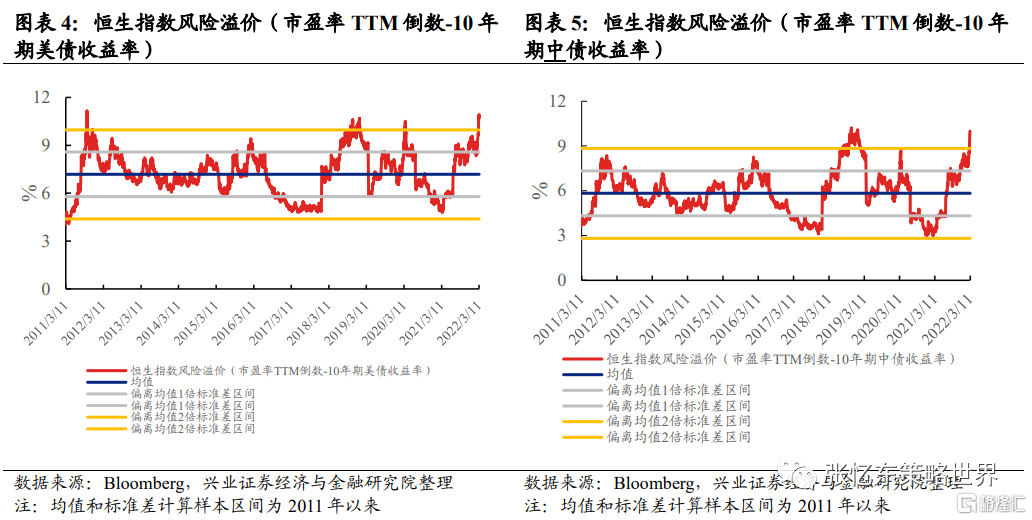

再叠加,地缘政治风险及大国博弈引发的市场游戏规则的改变,从估值和风险溢价指标来观察,投资者对港股已经处于异常悲观的境地。

6、建议:在短期不确定性的世界,不能去“赌博”贸然抄底,应该继续规避受中美两国监管政策冲击的资产,立足于中长期基本面和筹码层面的确定性进行价值投资。在投资者对于港股异常悲观的当下,建议投资者淡化“市场先生”的癫狂而多看港股变化的本质,建议大家要深刻理解习近平同志关于“百年未有之大变局”的论述,深刻理解香港资本市场的生态环境已经随着中美关系的深刻变化而走向质变。

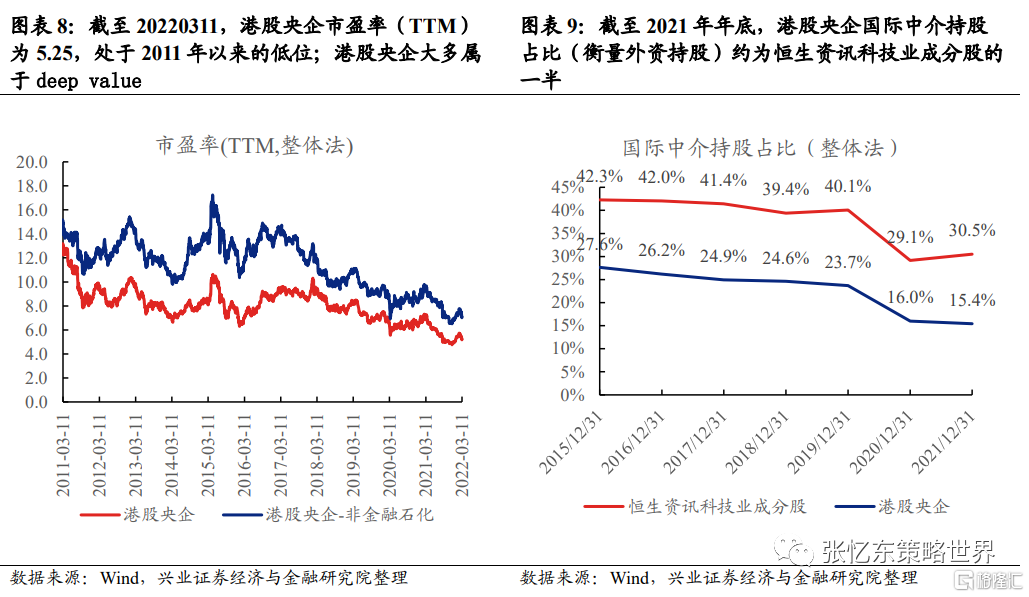

港股投资策略,我们维持防守反击的策略建议,能坚守的方向就是优质的国企央企“不死鸟”,特别是新能源运营商、金融、地产、电信运营商、能源等国企类债券低估值价值股。原因:

1)规范靠谱、政策呵护,监管风险小。2022年是国企改革三年行动的攻坚之年、收官之年,央企更能适应当前的政策环境的变化,受益于“稳增长”。

2)信用评级高,渠道便利,融资成本低。

3)安全边际高。低估值,公司治理规范。港股央企大多属于deep value。

4)外资机构占比相对较低。(详参20220107《优质央企港股的配置良机》)

风险提示:地缘政治风险;中、美经济增速下行;美国持续高通胀,美国货币政策提前超预期收紧;大国博弈风险;新冠疫情变异超预期

风险提示:地缘政治风险;中、美经济增速下行;美国持续高通胀,美国货币政策提前超预期收紧;大国博弈风险;新冠疫情变异超预期