本文来自:金十数据,作者:肖燕燕

双线资本(DoubleLine Capital)的联合创始人兼首席投资官、有“新债王”之称的杰弗里·冈拉克(Jeffrey Gundlach)周二发表网络演讲。

他开头就说,今年市场有着一个“可怕的开端”,因为俄罗斯的问题,新兴市场已经真正“崩溃”。尽管英国一直保持坚挺,但冈拉克表示,股市“几乎无处可藏”。

在利率方面,冈拉克表示,市场预计很快就会出现平坦的收益率曲线。放眼国外,冈拉克指出,在全球债券遭抛售的情况下,日本和德国的债券收益率目前处于正值区域。

冈拉克表示美联储即将加息25个基点,美联储对此已经充分沟通,他预计美联储将采取非常激进的加息轨迹。奇怪的是,冈拉克认为美联储不会因为乌克兰战争而放慢脚步或更谨慎地行动,“我完全不同意这一点” 。因为他认为7.5%不会是通胀的峰值,“我们可能看到这个数字达到10%”,“肯定会达到9%”,然后才会有任何缓解的迹象。

冈拉克谈到美联储时说,它的工作是对抗通胀,至今它在这个方面做得很糟糕,“如果通胀率达到9%,美联储就不能不收紧”。

接着冈拉克转向经济,表示耐用品消费的激增被温和的服务支出所抵消,并表示经济“真的一团糟”,很难进行历史比较。他与摩根士丹利首席美国股票策略师迈克尔·威尔逊(Michael Wilson)的最新观点相呼应,他说我们将遭到很多“需求破坏”,因为很多钱都花在了食品和能源上。

冈拉克接下来转向就业市场,并提到劳动力参与率,他说这仍低于疫情前的水平,部分是由于联邦的疫情救济支出。此外,“犯罪力量的参与率已经夺走了其中一些工人”。他说,如果你可以在不被起诉的情况下偷走900美元,那就是鼓励犯罪,并有效地降低了找工作的动力。

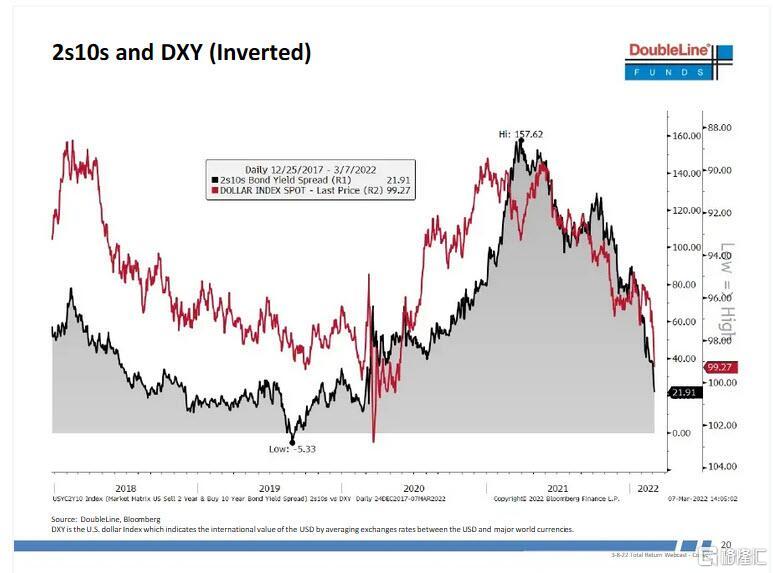

冈拉克接下来转向货币,重申了他对美元的长期看跌立场。他说由于贸易和预算赤字,美元最终会贬值。这可能伴随着美国经济的衰退,美国股市的优异表现也将就此结束。他对比了2年-10年期债券收益率差与美元指数的走向,指出它们之间的高度相关性。他警吿说,当美元最终在双重赤字的重压下崩溃时,那将是下一次大衰退。

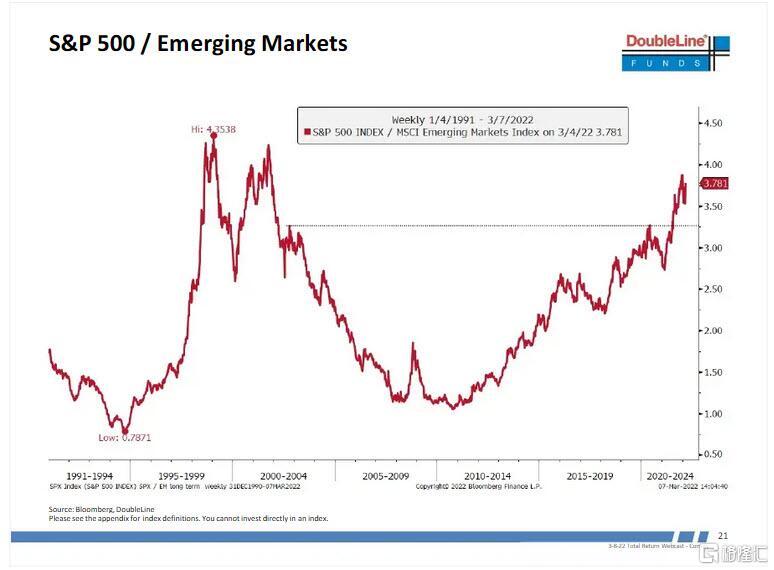

冈拉克还展示了一张将新兴市场与标准普尔500指数相关联的图表。他说新兴市场非常便宜,并引用了CAPE比率。 他说:

“我建议投资者从美国股票转移到新兴市场股票。这是一种重塑投资组合的方式,可以利用正在发生的趋势。”

冈拉克列举了最近几周新兴市场股票的相对优异表现、中国实力的增强、美元走软的前景以及不断膨胀的美国债务。

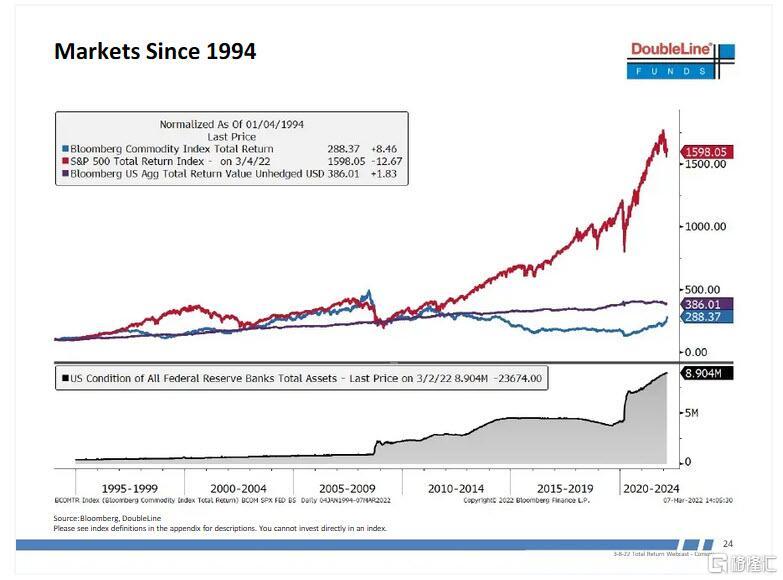

冈拉克接下来展示了他所说的他最喜欢的幻灯片之一,该幻灯片显示了过去26年彭博商品指数与标准普尔500指数和彭博综合指数相比的总回报率。事实上,大宗商品的总回报相对于标准普尔500指数或债券的表现并没有出色太多。

冈拉克批评美联储的量化宽松和政府自金融危机以来的赤字支出,称这一切都导致美国股票的表现大大优于其他所有股票,但现在“商品火了”,“这让他想起了1970年代”。

冈拉克表示,大宗商品周期已经“剧烈逆转”。大宗商品总体上是一种比黄金更好的投资。虽然他对长期投资者持有黄金没有异议,但这并不是一个理想的短期押注。

冈拉克预测,原油价格将攀升至每桶200美元,并警吿称油价飙升和短缺可能导致美国滞胀。