本文来自:修炼投资的水晶球,作者:中泰证券研究所

投资要点

一、哪些行业细分正在向上修正盈利预测?

截止2022年2月24日,根据我们构建的盈利预测样本发现:

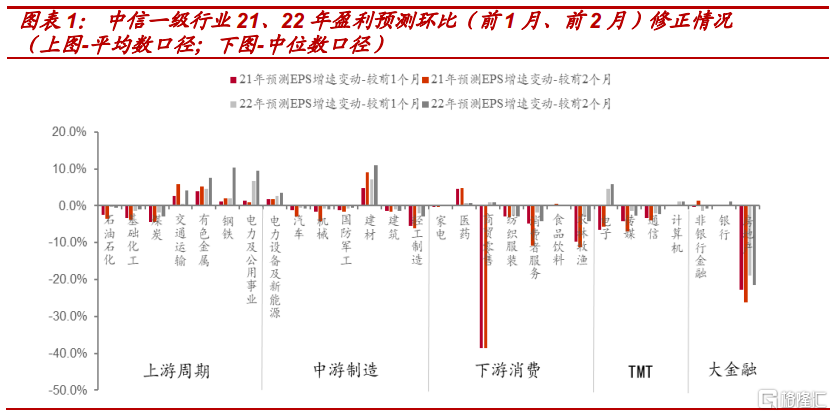

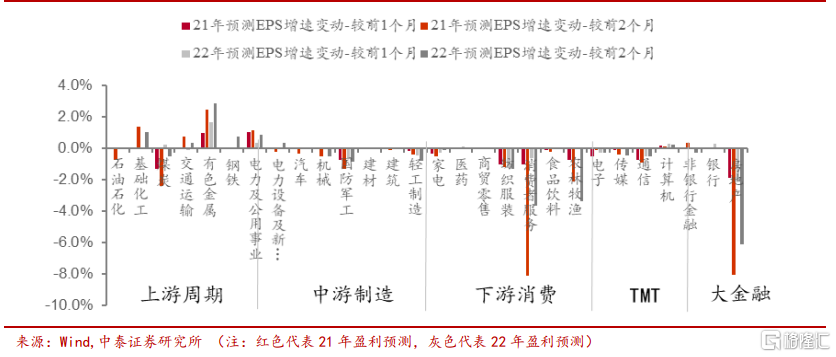

对2022年的盈利预测,近2个月调涨的一级行业:有色金属(2.87%),基础化工(1.04%),电力及公用(0.84%),钢铁(0.71%),交通运输(0.32%),电力设备及新能源(0.30%),计算机(0.21%)。此外,近1个月医药上调0.11%。

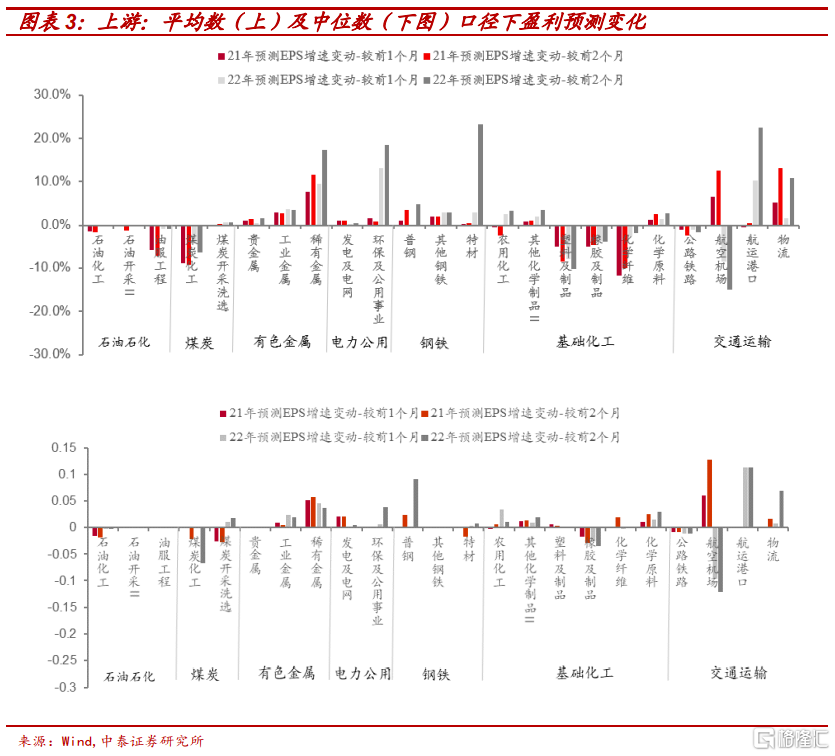

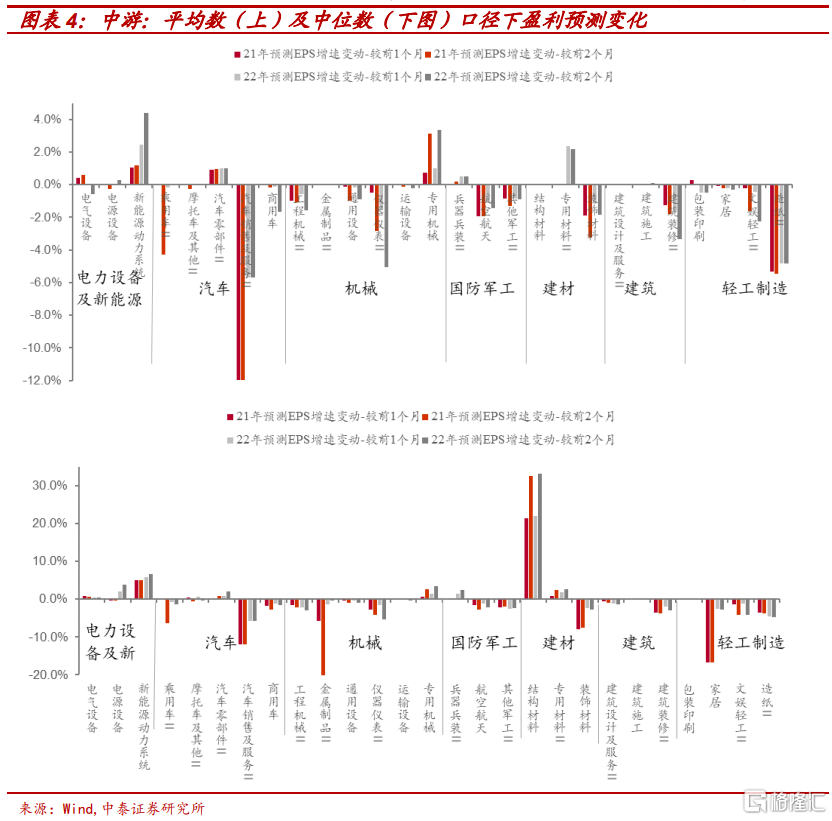

近2个月调涨的二级行业主要有:其他电子零组件(13.8%)半导体(13.0%)航运港口(11.3%)普钢(9.1%)物流(7.0%)新能源动力系统(4.4%)环保及公用事业(3.9%)稀有金属(3.7%)专用机械(3.4%)化学原料(3.0%)专用材料(2.2%);此外近1个月,农用化工(3.4%)工业金属(2.4%)调涨。

二、为什么这些细分行业调涨?

(1)上游:稀有金属、航运渡口、环保公用、化学原料调涨。有色金属板块,新能源上游原材料(稀土、锂、铜箔、铝箔等)持续的供需错配在2022年将会继续演绎,也带动钢铁板块稀土上游的稀土精矿业务交易价格上涨。航运、物流板块,疫后供应链周转效率下降、港口拥堵等问题短期较难缓解;需求端发达国家的储蓄率处于较高水平,零售库存仍处于低位,2022年集装箱运输市场高景气度有望持续。电力公用板块,能源结构低碳化转型持续推进,绿电在“十四五”期间装机规模高增长的确定性高。化工行业中虽然传统大宗产品处于下行趋势之中,但是部分龙头企业扩大优势,或实现穿越周期。

(2)中游行业中,盈利预测上修集中在需求高景气的细分赛道,如新能源电池、汽车电子、锂电/光伏/半导体设备。21Q4宁德时代业绩预吿大超市场预期,且22年全球电动车新车型密集推出,1月新能源车销量再超市场预期。在汽车智能化和自动化趋势下,汽车电子龙头在下游缺芯和上游涨价双重压力下,21Q4利润仍维持高增长。机械众多细分行业中,锂电光伏设备、半导体设备企业下游的新增投资保障了其订单及业绩,景气度相对较高。

(3)必选消费板块中,医药景气度相对较高,其他医药医疗、中药板块上调盈利预测。受益于旺盛的海外医药创新服务需求以及不断崛起的国内医药创新服务需求,国内CXO产业整体保持高景气状态。

(4)TMT板块中半导体、电子零组件、计算机设备的盈利预测调涨。2021年半导体产业链供不应求和量价齐升,展望2022 年,手机和消费产品供需逐步达到平衡;物联网、电动车、中高端模拟等增量市场存在结构性产能缺口,射频、微控制器、电源管理等应用平台需求依然旺盛。计算机、通信方面,部分企业数字化转型的布局及网络基础设施演进升级持续带来新的业务机会,提振行业业绩。

三、投资要点

站在当前时点,2月制造业PMI指数50.2%超季节性回升,美联储3月或加息超25bp,且全国两会即将召开,预计稳增长政策仍将密集落地,因此我们认为低估值蓝筹趋势预计在3月仍将持续。结合我们对盈利预测调整方向的梳理,以及此前梳理的业绩超预期的板块,综合来看,建议关注:1)低估值蓝筹方向,如券商、高分红与国改相关的央企,特别是铁路、电力等中央财政发力方向;2)上游结构性涨价持续的细分板块,如稀土、锂、半导体材料;3)需求高景气的中游制造细分,如汽车电子、锂电/光伏/半导体设备、绿电;4)下游关注相对景气的医药医疗、数字经济相关的计算机设备及云服务。

风险提示:每个二级行业的样本数据仅选取3家龙头企业或代表性有限,股价或短期偏离业绩增速,一致盈利预测或与实际情形有偏差,上市公司业绩修正,国内Omicron疫情超预期爆发,研究报吿使用的公开资料可能存在信息滞后或更新不及时的情况。

一

样本及指标选择

1.1如何选择样本企业?

截止2022年2月24日,A股共2322只个股有万得一致盈利预期,每个中信二级行业中,我们按照市值由大到小排序,选取有盈利预测的前3家企业,共得到107个二级行业的304家样本企业(去除极端值正邦科技,部分二级行业如林业、渔业、综合金融板块的个股较少或无盈利预测,故剔除这些二级行业)。

1.2如何选择盈利预测的指标

统计样本企业2021年12月24日、2022年1月24日、2月24日三个时点的“万得一致预测每股收益平均值”的数据,以此计算近2个月、近1个月的盈利预测变动值。按行业分类统计分析时,采用平均数和中位数两种口径。

二

整体统计结果如何

大类风格层面来看,盈利预测的向上修正幅度:上游周期板块>中游制造>下游消费。21年业绩调涨的一级行业:建材、有色、交运、医药、钢铁、电力公用。22年业绩调涨的一级行业:建材、钢铁、电力公用、有色、电子、交运。

细分行业来看,近期盈利预测向上修正幅度较大的细分行业:其他电子零组件、半导体、航运港口、普钢、物流、新能源动力系统、环保及公用事业、稀有金属、专用机械。

三

按产业链梳理子行业,哪些板块向上修正?

(1)上游:上游领域的原材料盈利上调的领域聚焦在基建相关产业,其中,稀有金属、环保公用、化学原料调涨。新冠疫情以来,全球放水带动大宗商品价格上行,国内的“限电限产”和“能耗双控”再度助力周期品涨价进入高潮。展望2022年,煤炭开采的盈利预测上调,长协定价政策落地,长协基准价由以往执行的535元/吨上调至670 元/吨,未来煤企高盈利的持续性将逐步得到验证,解除了煤价高波动、盈利不确定的担忧。有色金属板块,锂、稀土明确供不应求,新能源上游原材料(稀土、锂、铜箔、铝箔等),短周期景气度依然强劲,下游需求进入内生增长阶段,中长期景气上行周期大方向也不会发生改变,产业景气度最明确,持续的供需错配在2022年将会继续演绎。电力公用板块,能源结构低碳化转型持续推进,绿电在“十四五”期间装机规模高增长的确定性高。航运、物流板块,疫后供应链周转效率下降、港口拥堵等问题短期较难缓解;需求端发达国家的储蓄率处于较高水平,零售库存仍处于低位,2022年集装箱运输市场高景气度有望持续。

(2)中游行业中,盈利预测上调集中在下游高景气的细分赛道,如新能源电池、汽车电子、锂电/光伏/半导体设备。部分龙头个股凭借超预期的业绩预吿及坚挺的基本面获得分析师青睐。21Q4宁德时代业绩预吿大超市场预期,新能源车1月销量再超市场预期,22年全球电动车新车型密集推出,汽车及新能源需求回暖的新周期也加速开启了。受部分车企巨额亏损拖累以及上游缺芯减产影响,汽车整车板块盈利预测有所下调。不过在汽车智能化和自动化趋势下,德赛西威在下游缺芯和上游涨价双重压力下,21Q4利润仍维持高增长。机械众多细分行业中,锂电光伏设备、半导体设备企业下游的新增投资保障了其订单及业绩,景气度相对较高。部分军工企业业绩不及预期。地产景气度持续低迷,建筑和轻工制造行业的盈利预测维持弱势。

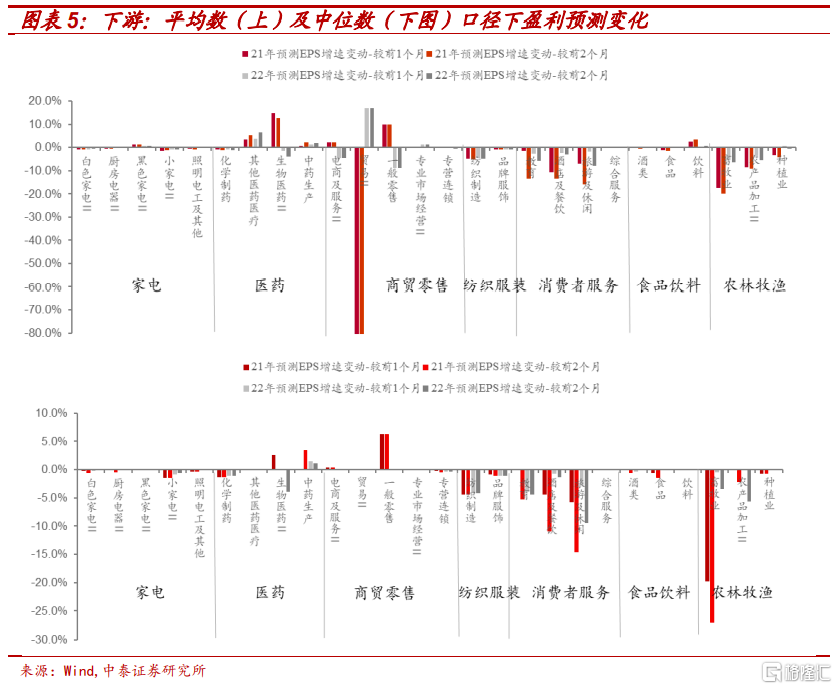

(3)下游消费板块中医药上调22年盈利预测。必选消费板块中,医药景气度较高,其他医药医疗、中药板块上调盈利预测。受益于旺盛的海外医药创新服务需求以及不断崛起的国内医药创新服务需求,国内CXO产业整体保持高景气状态。在PPI与CPI剪刀差不断扩大的背景下,上游原材料成本压力逐渐向下游传导并提升业绩可能尚需时日。受猪价下探及饲料全面涨价拖累,农林牧渔业绩再度下滑。可选消费中,部分家电企业盈利预测提升,一方面芯片紧缺、原材料成本上升、海运压力等短期影响因素逐步改善,另一方面叠加个股层面的逻辑,如出海企业受益于美国地产销售增长、新兴品类家电销量高增等。

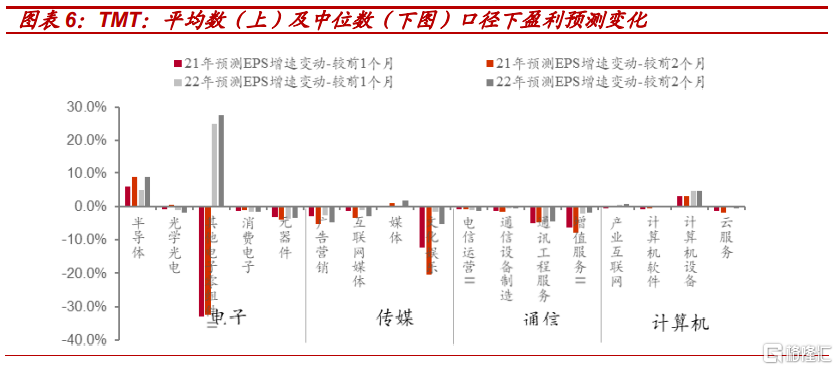

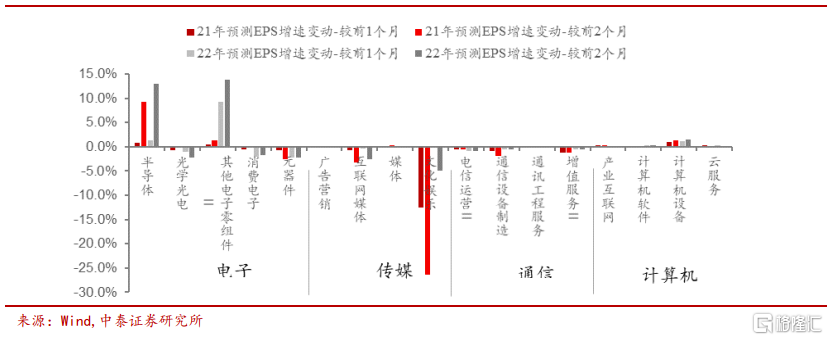

(4)TMT板块中半导体、电子零组件、计算机设备的盈利预测调涨。2021年半导体产业链供不应求和量价齐升,展望2022 年,手机和消费产品供需逐步达到平衡;物联网、电动车、中高端模拟等增量市场存在结构性产能缺口,射频、微控制器、电源管理等应用平台需求依然旺盛。计算机、通信方面,部分企业数字化转型的布局及网络基础设施演进升级持续带来新的业务机会,提振行业业绩。

四

投资要点

站在当前时点,2月制造业PMI指数50.2%超季节性回升,美联储3月或加息超25bp,且全国两会即将召开,预计稳增长政策仍将密集落地,因此我们认为低估值蓝筹趋势预计在3月仍将持续。结合我们对盈利预测调整方向的梳理,以及此前梳理的业绩超预期的板块,综合来看,建议关注:1)低估值蓝筹方向,如券商、高分红与国改相关的央企,特别是铁路、电力等中央财政发力方向;2)上游结构性涨价持续的细分板块,如稀土、锂、半导体材料;3)需求高景气的中游制造细分,如汽车电子、锂电/光伏/半导体设备、绿电;4)下游关注相对景气的医药医疗、数字经济相关的计算机设备及云服务。

风险提示:每个二级行业的样本数据仅选取3家龙头企业或代表性有限,股价或短期偏离业绩增速,一致盈利预测或与实际情形有偏差,上市公司业绩修正,国内Omicron疫情超预期爆发,研究报吿使用的公开资料可能存在信息滞后或更新不及时的情况。