本文来自:平安研究,作者:杨侃

摘要

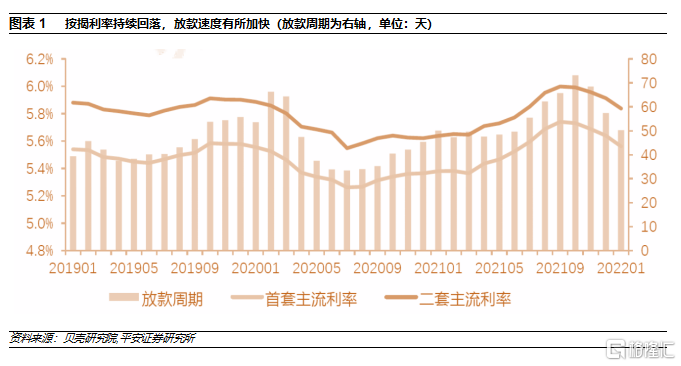

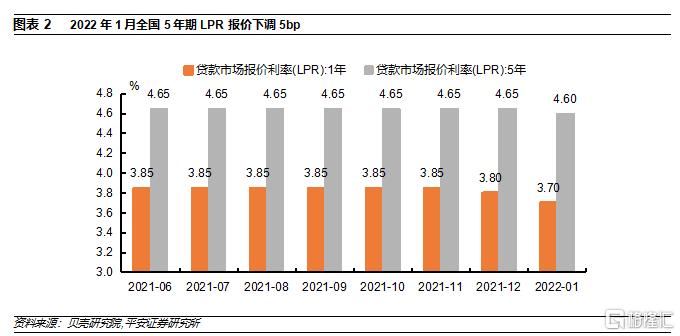

按揭利率持续下行,放款速度加快。近期菏泽、广州等地城市下调房贷利率,1月5年期LPR时隔21个月后再次下调。根据贝壳研究院数据,2022年1月重点监测的103个重点城市主流首套房贷利率为5.56%,二套利率为5.84%,均较上月回落8个基点,自2021年9点高点以来连续4个月下行;1月平均放款周期为50天,较上月缩短7天。整体来看,1月整体房贷利率和放款周期延续改善趋势。

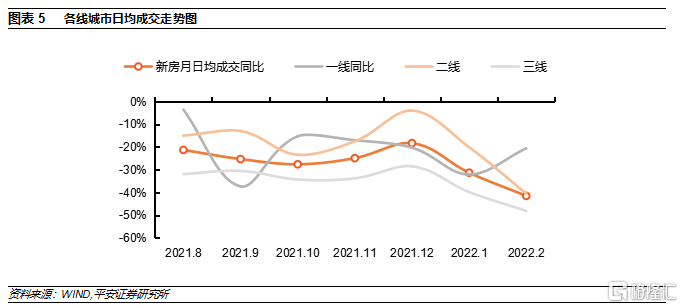

基本面压力仍存,按揭端有望延续改善。尽管按揭端量价均有所改善,但1月新增居民中长期贷款同比仍降21%,2月前18天重点城市日均成交同比下降41.5%,市场下行压力仍存。我们判断未来市场修复路径将按照“政策—信贷—信心—楼市—房企—投资”的路径逐步修复,当前仍处于政策转暖,提振信心的阶段,我们认为无论是预售金监管还是并购贷不计入“三条红线”等政策更多为纾困政策,盘活地产的核心仍在于销售端回暖带来经营端现金流改善,后续需求端政策仍须进一步发力。按揭利率作为需求端重要影响因素,未来有望延续改善。

按揭端潜在下行空间广阔,距历史低点超100bp。从央行数据来看,2021Q4全国个人按揭综合成本5.63%,为同期5年期LPR的1.21倍,上浮比例为2009年以来最高水平。对比2009Q2和2016Q3两轮低点,从绝对值差值、与同期基准价差、与基准相对比值差距,当前按揭利率对应平均下降空间分别为2.23pct和1.27pct,潜在下行空间依旧充足。按照总价100万、首付5成、按揭利率5.63%,30年按揭,按揭利率分别降10、30、50、100个bp,对应月供下降比例分别达1.1%、3.3%、5.4%和10.7%。

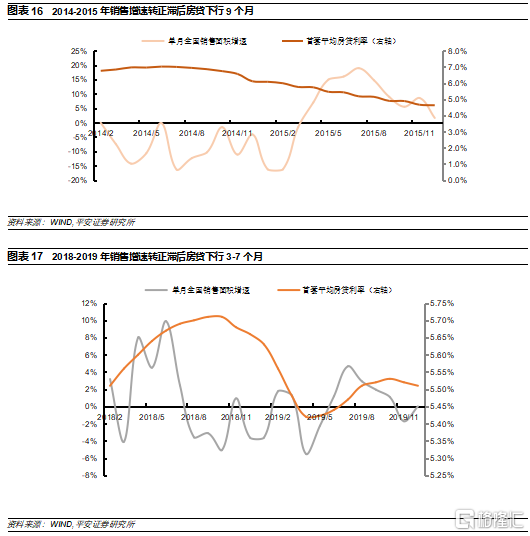

二季度为楼市重要观察窗口,需求端政策仍是关键。从2014-2015年、2018-2019年的经验来看,楼市销售转正企稳大概滞后房贷利率下行约7个月左右。根据贝壳数据,2021年9月本轮按揭利率已经见顶,按照7个月左右滞后周期,理论上二季度销售有望逐步企稳。但是2014-2015年年我国仍处于快速城镇化过程,市场需求依旧旺盛,同时政策松绑力度较大;2018-2019年并未出现大规模的房企流动性危机;我们预计本轮市场信心修复的时间或更长,若后续需求端政策未有明显发力,叠加上年同期高基数,不排除销售端企稳进一步延后。

投资建议:持续关注政策端改善带来的板块估值修复,开发板块关注短期抗压能力强、中长期竞争优势突出的房企;同时若后续需求端政策力度逐步加大,优质民企对应修复空间或更大。多元化业务方面,当前物管板块估值已至历史低位,叠加业绩期临近,性价比持续凸显,看好综合实力突出的物管企业,以及轻资产输出实力强劲的商业运营商。

01

前言

近期多个城市下调首付比例、下调按揭利率,我们此前判断按揭端量价改善正逐步得到验证,那么后续按揭利率趋势如何,未来还有多大下行空间,楼市何时有望企稳,本篇报吿将重点探讨以上问题。

02

按揭端逐步改善,需求端政策仍须加大发力

2.1按揭利率逐步下行,放款速度加快

近期菏泽、广州等地城市下调房贷利率,根据贝壳研究院数据,2022年1月重点监测的103个重点城市主流首套房贷利率为5.56%,二套利率为5.84%,均较上月回落8个基点,自2021年9月高点以来连续4个月下行;1月平均放款周期为50天,较上月缩短7天。整体来看,1月整体房贷利率和放款周期延续改善趋势。

2022年1月20日1年期LPR、5年期及以上LPR最新报价3.7%、4.6%,1年期LPR下降10bp,5年期LPR下降5bp, 5年期LPR系21个月来首次下调,有望进一步引导中长期房贷利率下行。

居民中长期贷款未见放量,显示需求端仍显不足。尽管按揭端量价均有所改善,但从居民中长期贷款来看,1月新增居民中长期贷款为7424亿,同比下降21%,侧面反映楼市持续下行,按揭需求依旧惨淡。

2.2基本面下行趋势未见缓解,二三线城市压力依旧

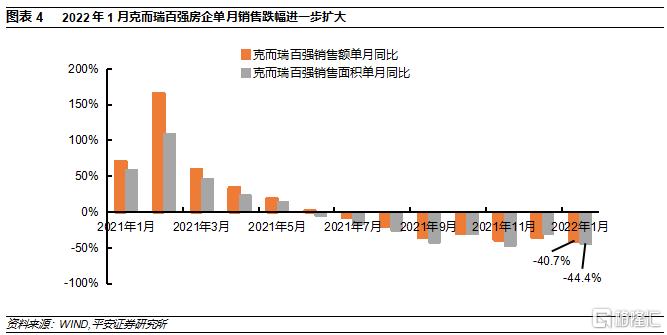

基本面未见明显好转,百强房企销售延续下行。百强房企2021年累计全口径销售金额同比下降3.2%、全口径销售面积同比下跌9%,为近5年首次负增长;2022年1月单月全口径销售金额、全口径销售面积,同比降40.7%、44.4%,环比降46.9%、47.1%。

非核心城市下行压力依旧。从平安重点跟踪的50城市来看,截止2月18日,2月重点城市日均成交同比延续下滑趋势,同比下降41.5%,环比下滑38.5%。分城市看,一线城市更具韧性,同比降幅较1月收窄11.5pct,二线、三线下滑压力更大,同比降幅较1月扩大20.4pct、8.3pct。

从百城房价指数来看,2021年下半年以来百城房价环比下降城市占比逐步提升,1月达46%,百城房价均价连续3个月下降。上一轮百城房价连续3个月下滑为2014-2015年,量价角度均显示当前市场压力较大。

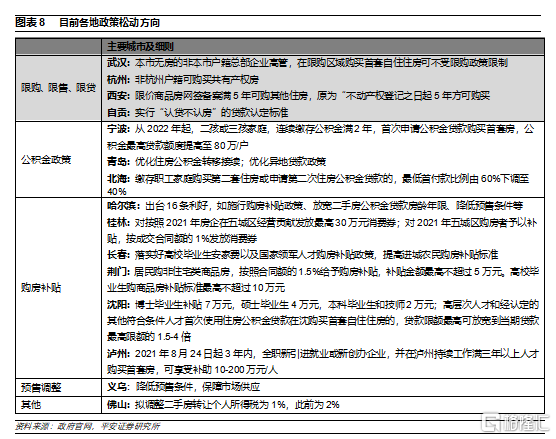

2.3政策端空间仍存,需求端须加大发力

现有政策以资金纾困为主,需求端政策力度仍显不足。尽管2021年9月以来政策基调逐步转暖,但主要集中融资端或并购票据、预售金监管等纾困政策;各地尽管因城施策,仍主要以公积金贷款比例调整、购房补贴、人才购房等传统手段为主;即使近期菏泽下调首套房首付比例至20%,亦未突破2016年央行规定(在不实施“限购”措施的城市,居民家庭首次购买普通住房的商业性个人住房贷款,原则上最低首付款比例为25%,各地可向下浮动5个百分点)。

政策有望从纾困扩散至需求端,潜在政策空间仍存。尽管9月以来政策基调转暖,但政策主要集中在纾困端,缓解行业流动性压力。正如我们此前报吿多次提到,楼市企稳带来经营端现金流改善才是打破当前行业困境关键。目前核心城市调控政策依旧严格,尽管在“房住不炒”的总基调下,我们不认为政策会有大的转向,但参考2014-2015年“9.30”和“3.30”,当前政策仍有较大腾挪空间。随着部分城市楼市下行压力进一步加大,我们判断更多非核心城市需求端政策有望逐步改善。

作为需求端重要影响因素,按揭利率有望加速下行。年初银行按揭额度充足,1月居民中长期贷款同比下滑显示需求端依旧低迷,供给充足而需求不足的背景下,预计未来按揭利率有望加速下行。

03

对比前两轮低点,按揭利率下行空间广阔

3.1当前个人按揭利率上浮比例处历史高位

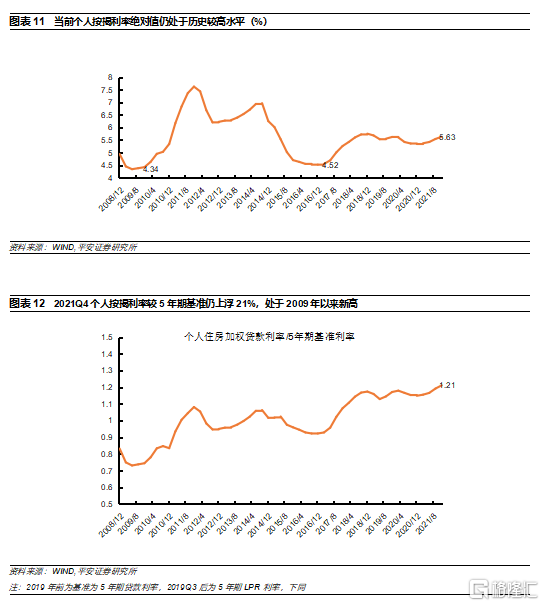

从央行数据来看,2021Q4个人按揭综合成本5.63%,仍处于较高水平,高于同期基准4.65%,远高于2009和2016年的历史低点。从相对基准比例来看,2021Q4个人按揭综合成本为同期5年期LPR的1.21倍,为2009年以来最高水平。

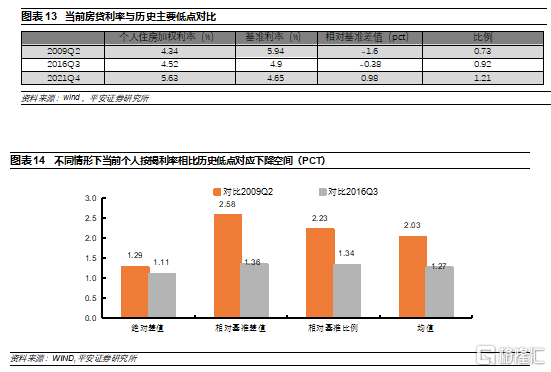

3.2对比历史低点,按揭利率潜在下行空间超100BP

对比2009Q2,当时房贷利率低至4.34%,低于基准1.6pct、为基准的73%。2021Q4全国个人按揭加权利率为5.63%,从绝对值来看对比2009Q2有1.29pct下行空间;从与同期基准价差来看有2.58pct下行空间;若当前房贷利率降至基准的73%,则对应有2.23pct的下降空间。三种方式对应平均下行空间为2.03pct。

同样对比2016Q3,从绝对值差值、与同期基准价差、与基准相对比值差距对应的下降空间分别为1.11、1.36和1.34pct,平均为1.27pct,潜在下行空间依旧较大。

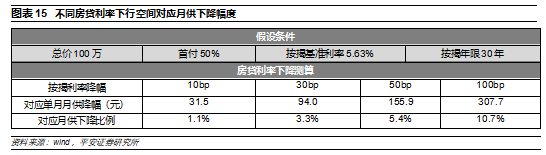

3.3若按揭利率下行100bp,对应月供降幅达11%

按照总价100万、首付5成、按揭利率5.63%,30年按揭,等额本息还款方式下对应月供为2880元/月,若未来按揭利率分别降10、30、50、100个bp,对应月供下降比例分别达1.1%、3.3%、5.4%和10.7%。

04

二季度为楼市重要观察窗口,需求端政策仍是关键

从历史来看,楼市滞后按揭利率下行约7个月。从2014-2015年、2018-2019年的经验来看,楼市销售转正企稳大概滞后房贷利率下行约7个月左右,其中2014年-2015年滞后约9个月,2018-2019年尽管滞后3月转正,但销售端存在反复,7个月后销售市场逐步趋于稳定。

二季度为楼市重要观察窗口,核心仍取决于需求端政策力度。根据贝壳的数据,2021年9月本轮按揭利率已经见顶,按照7个月左右滞后周期,理论上二季度销售有望逐步企稳。但考虑2014-2015年我国仍处于快速城镇化过程,市场潜在需求仍较旺盛,同时政策松绑力度较大;2018-2019年并未出现大规模的房企流动性危机;我们预计本轮市场信心修复的时间或更长,若后续政策端未有明显发力,叠加上年同期高基数,不排除销售端复苏进一步延后。

05

未来展望与投资建议

整体来看,正如我们此前报吿多次强调,信心提振为打破当前楼市困局的关键,目前市场各主体信心仍显不足,相比于2014-2015年,当前政策工具箱依旧充足。我们认为未来市场修复路径将按照“政策—信贷—信心—楼市—房企—投资”的路径逐步修复,当前仍处于政策转暖,提振信心的阶段,我们认为无论是预售金监管还是并购贷不计入“三条红线”等政策更多为对当前房企资金困境的纾困政策,盘活地产的核心仍在于销售端的回暖,企业经营端现金的恢复,后续需求端政策仍需进一步发力,提振购房者信心。按揭利率作为影响购房者意愿的重要因素,无论是其预期引导意义还是实际带来置业成本的下行,均显得尤为重要,预计后续按揭端利率有望加速下行。

投资建议方面,持续关注政策端改善带来的板块估值修复,开发板块关注短期抗压能力强、中长期竞争优势突出的房企;同时若后续需求端松绑力度逐步加大,优质民企对应修复空间或更大。多元化业务方面,当前物管板块估值已至历史低位,叠加业绩期的临近,性价比持续凸显,看好综合实力突出的物管企业,以及轻资产输出实力强劲的商业运营商。

风险提示

1)供给充足性降低风险:若地市持续遇冷,各房企新增土储规模不足,将对后续货量供应产生负面影响,进而影响行业销售、开工、投资、竣工等。2)房企大规模减值风险:若楼市去化压力超出预期,销售大幅以价换量,将带来部分前期高价地减值风险。3)政策呵护不及预期风险:若政策有效性不足,楼市调整幅度、时间超出预期,将对行业发展产生负面影响。