无锡市德科立光电子技术股份有限公司(以下简称“德科立”)于2月21日收到深圳证券交易所上市委员会第二轮上市问询函意见,国泰君安证券为其保荐机构,德科立本次拟募集资金10.3亿元,拟发行股数不超过2,432万股,占发行后总股本的比例不低于25%。

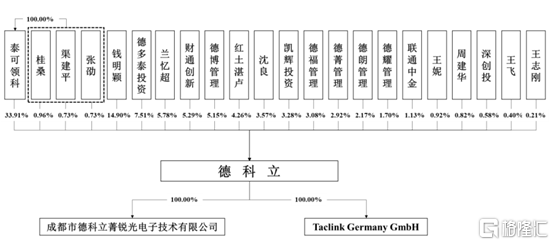

根据招股书显示,泰可领科持有公司股份24,741,405股,持股比例为33.91%,为公司控股股东。公司的实际控制人为桂桑、渠建平、张劭,三人是多年同事关系。

股权结构图,图源,招股书

1

主营业务毛利率高于同行

德科立创立于2000年,主营业务涵盖光收发模块、光放大器、光传输子系统的研发、生产和销售,产品主要应用于通信干线传输、5G前传、5G中回传、数据链路采集、数据中心互联、特高压通信保护等领域。

光电子器件产业是国家鼓励发展的高科技产业,近年来受到国家相关部门的高度重视,并相继出台了一系列政策予以支持。随着5G商用的开启,公司作为行业光电子器件供应商,市场规模和客户不断增加,近年来呈现快速增长的态势。

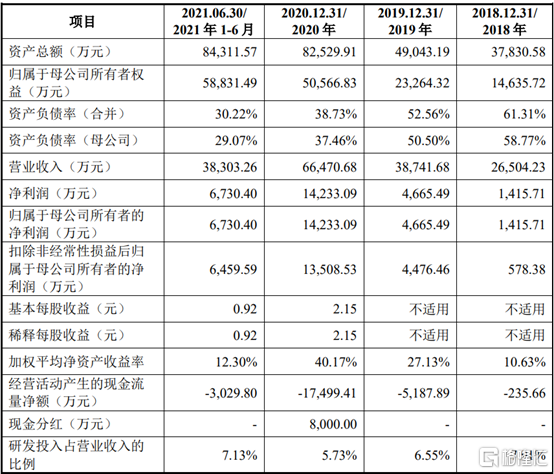

2018年至2021年1-6月,德科立的营业收入分别为营业收入分别为2.65亿元、3.87亿元、6.65亿元和3.83亿元,扣非后归母净利润分别为578.38万元、4,476.46万元、1.35亿元和6,459.59万元。

2018年至2021上半年公司主要核心财务,图源,招股书

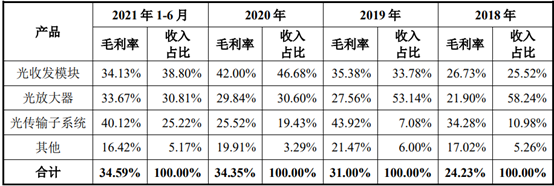

报吿期内,公司主营业务毛利率分别为24.23%、31.00%、34.35%和 34.59%,呈逐渐上升趋势。主要原因是高速率光收发模块毛利率较高,其营业收入占比逐年提升,以致公司主营业务毛利率近年持续上升。

从光收发模块上看,其占主营业务收入比例分别是25.52%、33.78%、46.68%及38.80%,毛利率分别是26.73%、35.38%、42.00%及34.13%。2018年至2020年,由于毛利率较高的高速率光收发模块销售占比逐年提升,直接拉高整体毛利率水平。2021年1-6月,受5G建设放缓影响,公司高速率光收发模块的毛利率下降,导致光收发模块的整体毛利率有所下降。

2018年至2021上半年公司主营业务毛利率,图源,招股书

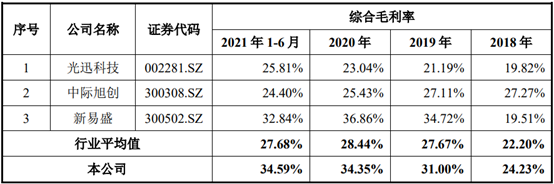

2018年至2021上半年,同行业可比上市公司平均综合毛利率分别为22.20%、27.67%、28.44%及27.68%。与上述同行业公司相比,公司主营业务毛利率相对较高,主要由于可比公司与德科立虽然属于光通信行业,但光通信行业产品种类较多,同行业可比公司各产品类别受不同应用市场的影响,毛利率波动情况均存在一定的差异。

2018年至2021上半年公司毛利率与同行业对比,图源,招股书

2

客户集中度过高

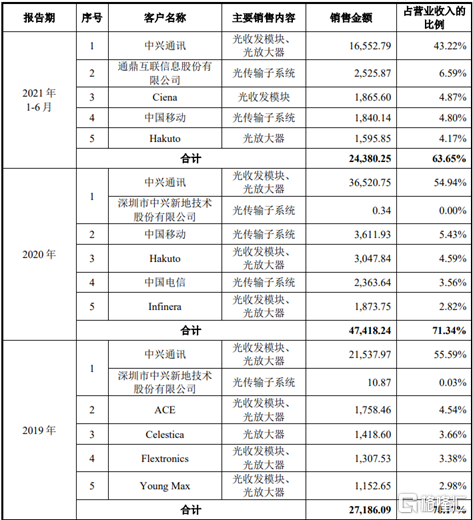

报吿期内,德科立主要客户包括中兴通讯、通鼎互联信息、中国移动、博中兴新地、Hakuto、Ciena和ACE等。2018年至2021上半年,公司向前五大客户销售金额分别为1.85亿元、2.72亿元、4.74亿元和2.44亿元,占公司营业收入的比例分别为69.77%、70.17%、71.34% 和63.65%,客户集中度较高。主要原因在于下游电信设备生产商具有较高的行业集中度,华为、诺基亚、爱立信、中兴通讯等厂商占据了较高的市场份额。公司客户结构与下游市场的竞争格局一致。如果主要客户生产经营情况发生波动,或客户与公司解约,导致客户对公司产品需求量降低,将对公司的业绩造成不利影响。

公司前五大客户营收,图源,招股书

3

原材料价格波动大

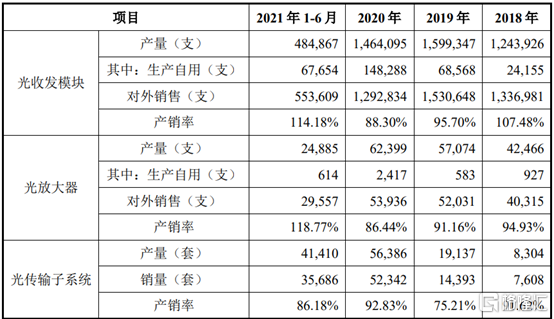

德科立主营业务为光收发模块、光放大器及光传输子系统,报吿期内,主营业务收入分别为2.64亿元、3.87亿元、6.64亿元和3.82亿元,占营业收入的比例分别为99.79%、99.86%、99.83%和 99.66%。再从主营业务产销率上看,光收发模块产销量分别107.48%、95.70%、88.30%及114.18%;光放大器产销率分别为94.93%、91.16%、86.44%及118.77%;光传输子系统产销率分别为91.62%、75.21%、92.83%及86.18%,公司主要产品光收发模块和光放大器产销量维持在较高水平。

2018年至2021上半年主营业务构成,图源,招股书

2018年至2021上半年主要产品产量和销量,图源,招股书

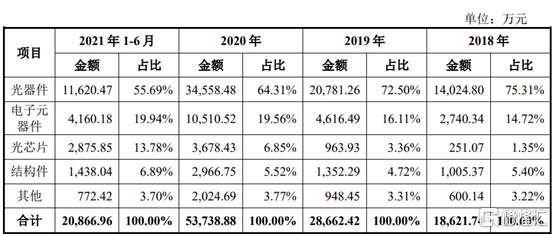

分析完公司主营业务和产销量,回到原材料上,公司主营业务原材料主要为光器件、电子元器件、光芯片、结构件和其他等。2018年至2021上半年,公司主营业务原材料成本采购占比分别为96.78%、96.69%、96.23%和 96.30%。随着生产经营规模的不断扩大,公司对原材料的采购金额持续增长,其中对光器件、电子元器件、光芯片等的采购金额增长较快。

2018年至2021上半年公司主要原材料的采购情况

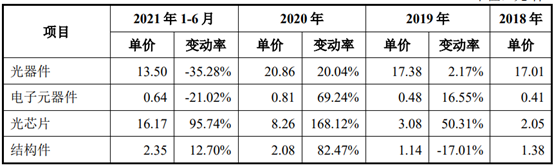

报吿期内,公司采购的光器件主要包括光有源器件和光无源器件。2018年至2020 年,光器件采购单价总体保持稳定。其中2020年上升主要是由于公司对单价较高的高速率OSA和SOA采购规模增加所致。2021年1-6 月,公司采购的光器件平均价格较2020年下降35.28%,主要原因是当期5G建设放缓,公司减少对单价较高的泵浦激光器和SOA的采购规模。

公司采购的电子元器件主要包括集成电路IC及PCB板。2018年至2020 年,电子元器件采购单价逐年上升,主要系公司对单价较高的高速率集成电路 IC 采购占比不断提升所致。 2021年1-6月,公司采购的电子元器较 2020 年降幅21.02%,主要是受市场对高速率光收发模块需求减少。

公司采购的光芯片主要包括发射芯片和接收芯片,整体上涨趋势较快。从2020 年起,公司开始规模化采购10G以上速率光芯片产品,由于该类产品推出时间较短,产业成熟度及国产化程度较低,故售价相对较高。2021年1-6月,因10G 及以下速率光收发模块的出货量降低,公司减少了对10G及以下速率光芯片的采购规模,致使10G以上速率光芯片采购占比进一步提升,因此光芯片整体采购单价较上年上涨 95.74%。

由此可见,近年来公司主营业务对原材料采购的规模不断增加,原材料价格波动剧烈,直接影响公司的成本控制,公司的毛利和利润波动幅度加剧,从而影响盈利水平的稳定性。

2018年至2021上半年公司主要原材料价格波动情况

4

小结

德科立深耕光电子器件行业,二十余年来,公司与全球多家电信设备制造商、国内三大运营商建立合作关系,并积累了一定的技术经验。但光电子器件行业发展日新月异,市场新需求和行业新标准不断涌现,且受原材料价格和下游厂商的集中度影响,公司在发展道路上难免会遇到一些挫折与挑战。总而言之,公司需要持续加大研发投入、加快技术路线升级迭代和新产品开发,从而保持公司的核心竞争力。