本文来自:王杨策略研究,作者:王杨

摘要

投资要点

2月6日我们发布《继续挖掘“三低”》提出,超跌之后短期或有阶段性反弹,但展望2月至3月我们认为应耐心等待美联储加息落地,继续挖掘具备“三低”特征的稳增长链和出行链。

春节以来,三低品种比较优势继续显现。

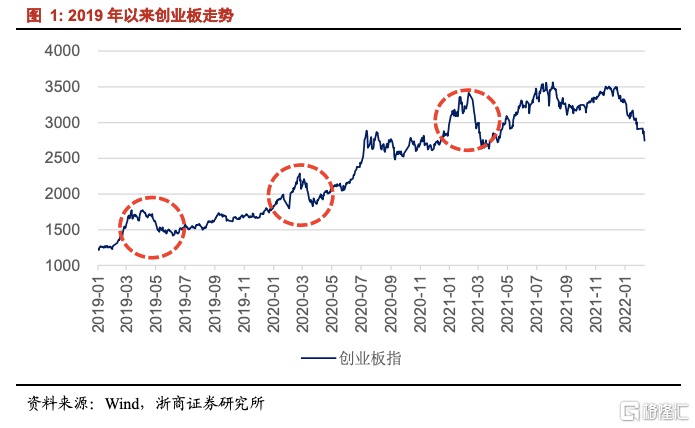

覆盘2019年至2021年,可以发现每年一季度以创业板为代表的成长股均有阶段调整,如2019年5月、2020年3月和2021年3月,而每次调整恰恰是当年逢低布局的机会。

站在当前,展望2022年,为何“三低”策略的相对优势并非1-2个月,而是有望持续2-3个季度?

1、与前不同:美联储加息和稳增长发力

我们预计,“三低”配置策略的比较优势,并非仅1-2个月,而是有望持续2-3个季度。

一方面,相较于2019年至2021年,2022年美联储进入加息周期,借助覆盘发现加息初期对成长股等利率敏感资产或有扰动。

随着美联储进入加息周期,美债收益率的整体走势相较于2019年至2021年将有所不同,而从近年来的走势关联度来看,以创业板为代表的成长类板块与美债收益率走势之间呈现出较强相关性。

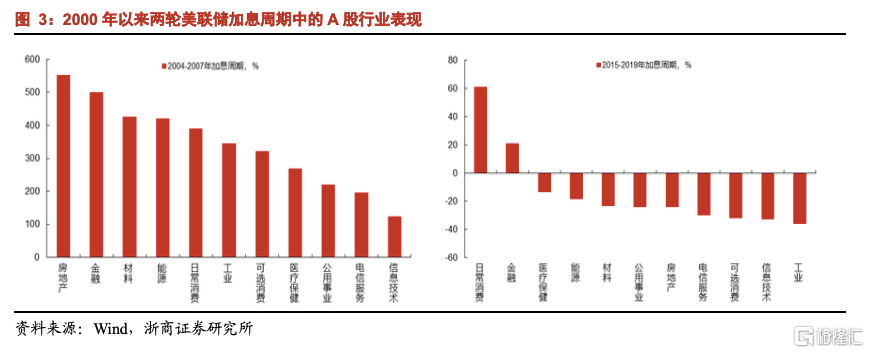

更进一步,覆盘美联储加息周期中的A股行业表现,可以发现2000年以来的两轮加息周期中,A股的金融、能源、材料等早周期品种具备比较优势。

另一方面,相较于2019年至2021年,2022年稳增长的力度和时间有望加大。

中央政治局会议及中央经济工作会议对于稳增长提出了较为明确的要求,重申“以经济建设为中心”,保持经济运行在合理区间,并且要求“政策发力适度靠前”并且“适度超前开展基础设施投资”。

2、配置线索:稳增长、出行链和高股息

针对低估值、低股价、低持仓的“三低”板块,自上而下考察基本面的边际变化,我们梳理出稳增长、出行链、高股息等配置线索,结合行业观点相关公司有:

稳增长:兴业银行、南京银行、平安银行、保利发展、招商蛇口、万科A、中国能建、中国铁建、索菲亚等;

出行链:白云机场、中国国航、南方航空、上海机场、锦江酒店等;

高股息:大秦铁路、山东高速、招商公路、中国移动、中国联通等。

1、前言:三低配置策略,这次有何不同

12月19日,我们发布《秋收冬藏:以退为进,关注稳增长链》提出,岁末年初,随着抱团板块的再均衡,我们预计市场进入结构切换窗口,波动也会有所加大。

1月23日,我们发布《为何转向“三低”板块,2月又如何看?》提出,展望2022年,我们认为是新老结构牛市转换期,也即,以科创板为代表的数字经济链进入蓄势阶段。但是,以上半年为观察维度,美联储加息和企业盈利放缓均有扰动,因此我们提出“三低”配置思路(也即,估值低&持仓低&位置低)。

2月6日,我们发布《继续挖掘“三低”》提出,超跌之后短期或有阶段性反弹,但展望2月至3月我们认为应耐心等待美联储加息落地,继续挖掘具备“三低”特征的稳增长链和出行链。

自12月下旬以来,以稳增长和出行链为代表的“三低”品种,比较优势持续显现。

覆盘2019年、2020年和2021年,可以发现每年一季度以创业板为代表的成长股均有阶段调整的窗口,如2019年5月、2020年3月和2021年3月,每次调整期间恰恰是当年逢低布局的机会。回顾2021年,我们曾3月20日和4月18日发布的报吿中提示,3月调整带来的布局机会。

站在当前,展望2022年,为何“三低”策略的相对优势并非1-2个月,而是有望持续2-3个季度?

2、与前不同:美联储加息和稳增长发力

我们预计,“三低”配置策略的比较优势,并非仅1-2个月,而是有望持续2-3个季度。原因在于,一方面,相较于2019年至2021年,2022年美联储进入加息周期,借助覆盘发现加息初期对成长股等利率敏感资产或有扰动;另一方面,相较于2019年至2021年,2022年的稳增长力度和时间或更长。

2.1 美联储加息的潜在扰动

展望上半年我们认为应关注美联储加息。

展望2022年,随着美联储进入加息周期,美债收益率的整体走势相较于2019年至2021年将有所不同。而从近年来的走势关联度来看,以创业板为代表的成长类板块与美债收益率走势之间呈现出较强相关性。

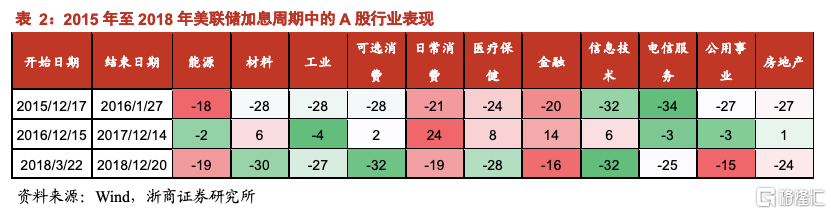

更进一步,覆盘美联储加息周期中的A股行业表现,可以发现,2000年以来的两轮加息周期中,A股的金融、能源、材料等早周期品种具备比较优势。

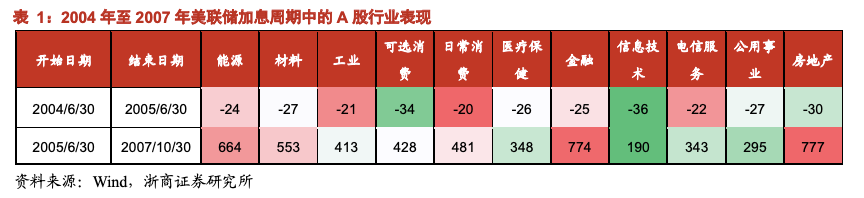

在2004年6月至2007年10月的美联储加息周期中,A股的房地产、金融、材料、能源和日常消费等行业具备比较优势。

美联储加息初期,也即2004年6月至2005年6月,A股整体处于回调阶段。以2004年6月至2005年6月涨跌为统计口径,各行业回调区间为20%-36%,其中日常消费、电信、金融等跌幅较小。

加息后期,重工业腾飞引领经济高速发展,A股迎来五朵金花引领的牛市,以2005年6月至2007年10月为统计口径,各行业上涨区间为200%-800%,其中房地产、金融、材料等涨幅居前。

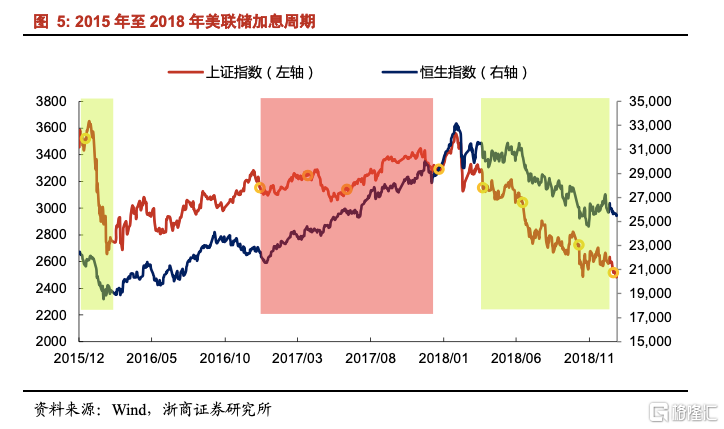

在2015年12月至2018年12月的美联储加息周期中,A股的日常消费、金融、医疗保健、能源、材料等行业具备比较优势。

(1)首次加息期间,A股波动较大,各行业普遍回调,能源、金融、日常消费等具备一定超额收益。(2)第二次加息至第五次加息期间,受益于经济复苏,A股迎来蓝筹股领涨的结构牛市,日常消费、金融、医疗保健等涨幅居前。(3)加息后期,叠加2018年国内去杠杆和中美经贸摩擦影响,A股整体回调,金融、能源、地产等具备相对优势。

2.2 逻辑二:稳增长或持续较强时间

中央政治局会议及中央经济工作会议对于稳增长提出了较为明确的要求,重申“以经济建设为中心”,保持经济运行在合理区间,并且要求“政策发力适度靠前”并且“适度超前开展基础设施投资”。

展望2022年,相较于2019年至2021年,稳增长的力度和时间都有望加大。结合银行组分析,展望后续:

一方面,就基建来看,各地政府经济目标大部分高于2019-2021年复合增速,稳增长政策有望持续加码,信贷需求有望在上半年持续释放,银行1月加大储备城投基建项目,预计信贷储备较为充足;

另一方面,就地产来看,房地产政策执行纠偏,预售资金监管放松,对公地产融资环境有望继续改善,包括开发贷和信托贷款。

3、配置线索:稳增长、出行链和高股息

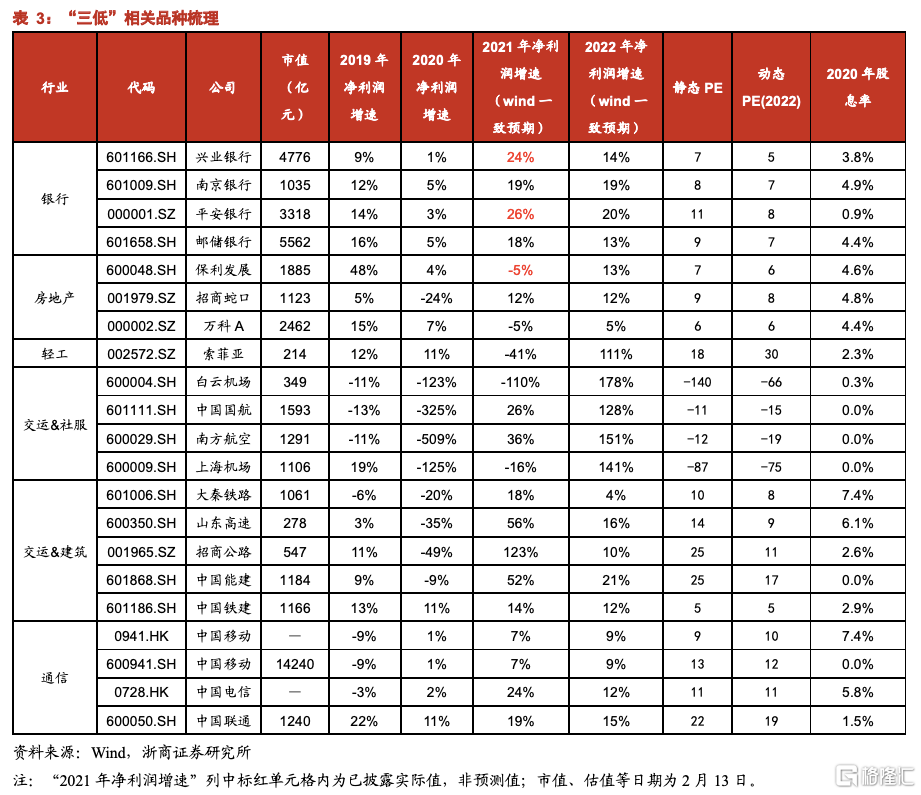

针对低估值、低股价、低持仓的“三低”板块,自上而下考察基本面的边际变化,梳理出三条配置线索:

(1)稳增长:以银行、房地产、建筑、建材为代表;

(2)出行链:以机场、航空、酒店为代表;

(3)高股息:以铁路、公路、通信运营商为代表。

结合行业观点,相关公司有:

(1)稳增长:兴业银行、南京银行、平安银行、保利发展、招商蛇口、万科A、中国能建、中国铁建、索菲亚等;

(2)出行链:白云机场、中国国航、南方航空、上海机场、锦江酒店等;

(3)高股息:大秦铁路、山东高速、招商公路、中国移动、中国联通等。

风险提示

1、业绩增速低于预期。如果相关公司实际增速显著低于市场预期,或影响板块后续走势。

2、流动性收紧超预期。如果流动性收紧超预期,或对市场估值产生一定扰动。