相比于万亿市值的宁德时代,八千亿市值的比亚迪,拥有“国”字头的国轩高科,九百亿市值,却望尘莫及。

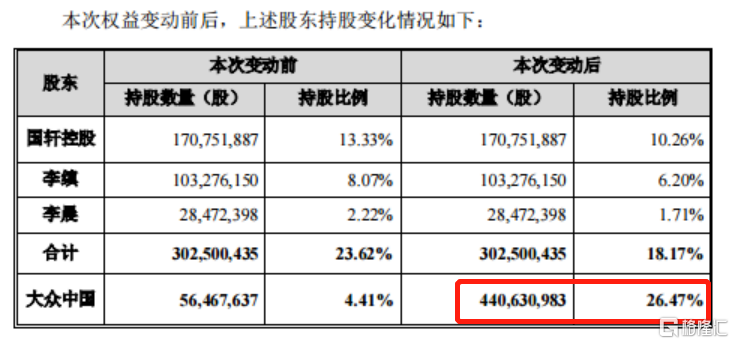

前段时间,国轩高科遇上了麻烦,遭合作方质疑产品缺陷,被推上了风口浪尖,一度让11万股民忐忑不安,而近日大众正式入主国轩高科,成为公司第一大股东的消息,让不少股民松了一口气。

抱紧大众的大腿,高喊要做“锂电之王”的国轩高科,一方面,公司遭合作方质疑产品缺陷,被推上了风口浪尖。另一方面,公司业绩起伏不定,扣非三连亏。

不甘做小弟的国轩高科,有什么底气挑战宁德时代的王者宝座呢?

01

遭合作方“手撕”

近年来锂电池炙手可热,国轩高科也获得了资本的追捧,而大众汽车集团的入股更是让资本对公司产生了浓厚的兴趣。

公司股价自2019年底以来涨幅已经超过4倍,放在A股市场上,不可不谓只大牛股。

但就是这样一家被资本追逐的公司,却接连卷入了安全风波。

11月28日,前合作方瓯鹏科技在“吹哨电池安全”的说明会上称,国轩高科的电芯原材料疑似存在质量缺陷,是其供货的共享电动单车发生自燃的主要原因。

11月29日,国轩高科发布说明称,事故是因电池包保护板问题所致,而该保护板是由瓯鹏公司向市场自行采购,且其拖欠货款3000余万。

其中的逻辑关系,不难理解,说白了就是一家不知名企业炮打一家上市公司电池的安全性问题,而国轩现在突然说对方欠了3000万。

公说公有理,婆说婆有理,这一纠纷究竟是质量问题还是蓄意诋毁,要揭开事件的真相尚需时日。

不过,对于国轩来说,并不是第一次卷入质量风波事件。

今年4月,北京国轩福威斯光储充技术有限公司位于北京的储能电站起火爆炸,事故造成1人遇难、2名消防员牺牲、1名消防员受伤。

而北京福威斯是国轩福威斯的第一大股东,持股比例为75%。国轩高科持有北京福威斯40%的股权。

对于该事件,国轩高科回应称,公司未参与国轩福威斯和北京福威斯的运营管理,事故发生的原因和相关责任尚在调查认定过程中。国轩高科已派人协助福威斯光储充公司,配合有关单位查明事故原因,做好善后工作。

对于技术安全,我们无法评判。不过,作为国内主要的二线动力锂电生产商,国轩面临严峻的竞争。

02

业绩不好股价还涨?

除了频陷“电池门”事件外,国轩高科近年业绩也起伏不定。

按常理来说,公司业绩好,才能支撑股价上涨,但从国轩半年度财报和三季报财报公布数据的节点来看,我们可以发现,公司业绩不好,股价照样涨。

我们都知道,疫情后新能源汽车市场快速复苏,进入爆发式增长阶段。

前十个月,在宁德时代、比亚迪等头部企业市占率进一步提升的情况下,国轩高科仍实现5.52GWh的动力电池装车量,这一数字已比公司2020年3.32GWh的全年装车量高出66%,今年的装车量同比大幅增长已成定局。

受此带动,今年前三季度,国轩高科营业收入57.25亿元,同比增加40.40%。

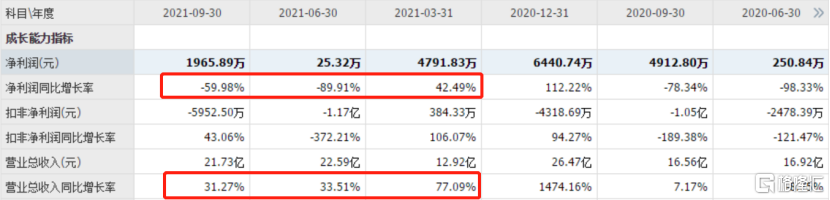

乍一看,公司前三季度业绩还能维持快速增长,但把业绩分拆来看,其中2021年第三季度,公司单季度主营收入21.73亿元,同比上升31%;单季度扣非净利润亏损虽然没有二季度严重,但依旧亏损5952万元。

分拆业绩来看,公司营收净利一季不如一季,尤其是净利润增速环比大幅下滑,作为深耕锂电的老兵,又恰踩在新能源高景气赛道风口上,怎么业绩还越来越差了?

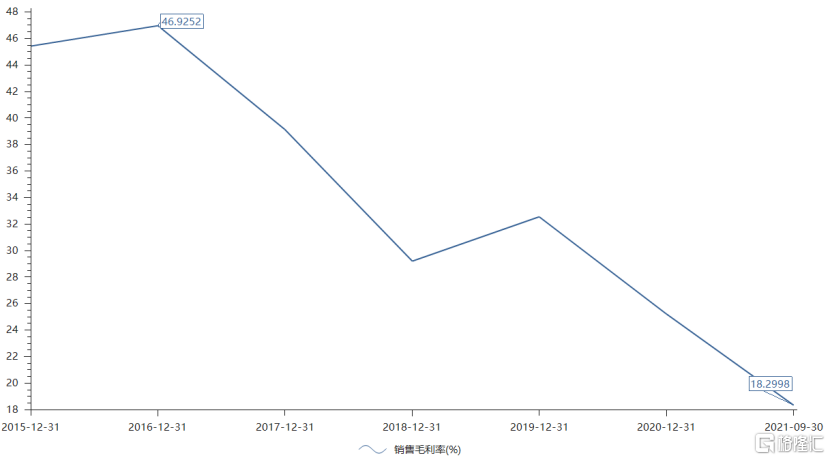

我们先看毛利率,公司毛利率前三季度已降至18.30%,处于公司历史最低水平,甚至明显低于2020年疫情期间。

盈利能力下滑,运营效率也在不断降低。

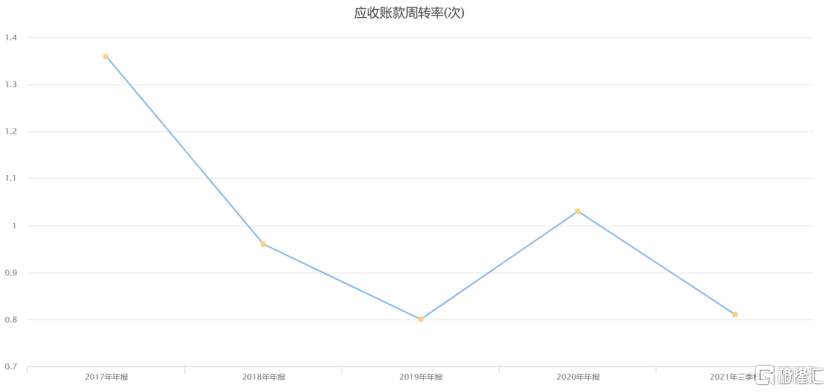

2017年至今,国轩高科应收账款周转率从1.3逐步下降。今年三季度,公司应收账款周转率已降至0.84的历史最低区域,说明公司的应收账款很多时候不能及时收回,经营效率低下。

而对比同行业龙头,我们可以看出明显的差距。2016年至2021年三季度,宁德时代应收账款周转率从3.06逐步上升至5.72,国轩高科在销售回款和资金使用效率上全面落后。

公司主要业务为锂离子电池,上游为正锂电原材料供应商,下游主要应用领域为消费数码、新能源汽车、轻型动力以及储能等领域,公司处于电池产业链的中游,上游原材料价涨难以短期传导到下游。

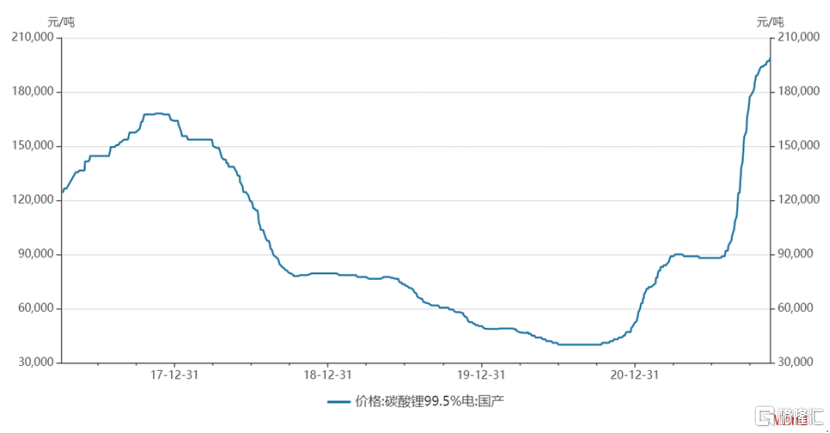

尤其锂矿的供需关系持续紧张。这两年锂矿经历了好几轮涨价,第一轮涨价从去年四季度的4万开始涨到今年一季度的9万,第二轮从7月开始涨到了9月底的18万。

现在,锂矿处于横盘中的价格,后面的走势完全取决于供需关系的变化,目前看,后面锂矿还有一次大的价格上涨。

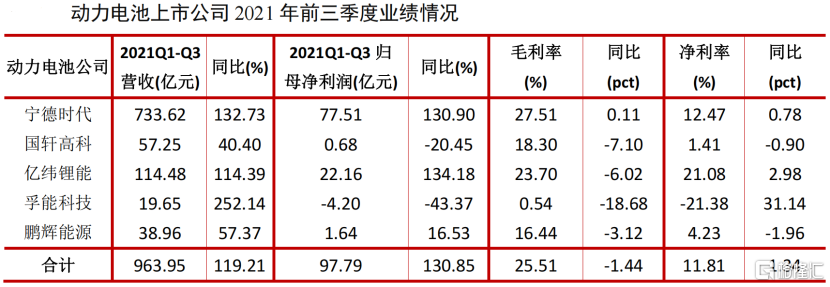

不过,对比一下同行业,前三季度动力电池行业毛利率为25.51%,同比下降1.44个百分点。仅宁德时代和亿纬锂能实现净利润翻倍增长,鹏辉能源增幅较缓,而国轩高科和孚能科技仅微利或亏损。

可以看出,动力电池公司毛利率普遍下滑明显,仅宁德时代保持稳定,体现其产业链布局优势和龙头公司的议价能力较强。

短期来看,公司盈利能力会持续承压,但公司会在第四季度进行调价,目前90%的客户都已同意调价,对毛利率有一定支撑,预计公司盈利水平将迎来改善。

值得注意的是,公司在动力电池上,并没有较强的产业链优势,那资本看中的是国轩哪里呢?

03

从何逆袭?

长远来看,国轩高科值得期待的地方就在如何抱紧大众的大腿,实现高端化转型。

这决定了国轩高科能否逆袭成功。

可以看出,国轩最近股权筹码进一步集中,而最吸引投资者的无非是大众汽车成为国轩高科第一大股东。拥有大众背书的国轩,未来肯定有望凭借客户以及产品优势打开市场空间。

年内,国轩高科进行了多项大笔投资,其中包括收购博世集团工厂打造欧洲生产基地,还有在合肥新站高新区投建20GWh大众标准电芯等。

同时,国轩高科还极力扩产扩建,其年内分别在江西宜春、安徽肥东、南京六合等地新建锂电池项目。前段时间,国轩高科还高喊将在2025年前,将纯电动汽车等的锂离子电池产能增加至300GWh,相比目前产能将提高至10倍以上。

三季度,国轩高科货币资金为30.35亿元,净资产115亿元,资产负债率为63.58%,这么一看,大笔投资已经超过国轩高科的能力。

还有,按规划的300GWh产能若无大众支撑,即便行业景气一直在,仅凭其市场影响力,肯定难以消化。

我们看具体数据:

大众预计2025年电车占比约 20%,2030年电车占比约 50%,参照大众在华年销量约 400 万辆,则 2025年电车销量有望达 80 万辆,2030 年有望达 200 万辆。以每辆车 65KWh计算,2025 年预计需要 52GWh 电池,假设其中 80%为标准电芯,对应需要 41.6GWh 的标准电池。

国轩加大马力扩充产能2020年底产能20GWh,实计出货量7.8GWh,今年新增18GWh产能,加上旧产线升级,年底产能可以达到50GWh,明年年底100GWh左右,到2025年底做到300GWh,且和大众将在欧洲实现合资建厂。

可以看出,公司这一系列大笔投资应该有大众授意,要不然大跃进式的投资与此前管理风格并不相符。

国轩高科在三元锂电池领域起步晚,技术、规模等方面难与宁德时代竞争。尽管当前磷酸铁锂电池市场回暖,但在市场惯性下,中高端乘用车市场仍难觅国轩高科身影,也导致其目前市场份额略小。

根据最新的11月国内动力电池企业装车量数据,可以清楚地看到中航锂电与国轩高科不分伯仲争取第三,而这两者相比于老大哥宁德时代还有较大的差距。

国轩高科想要获得更多市场,必须早日打开中高端乘用车市场。

不过,目前国轩高科想要拓展中高端市场,还得依赖大众,或许通过大众的“背书”打通大品牌的供应链,但在其真正为大众大规模供货之前,中高端市场仍难有影响力。

04

结语

想要奋赶众多大哥,虽有大众加的bufft,但还不够,国轩高科想要获得更多市场,必须早日打开中高端乘用车市场。

新建产能到正式投产有一定的时间周期,但得注意的是,随着时间的推移,大量的动力电池产能势必就会得到进一步的释放。

到了那时,这几年拼命拿钱扩产得动力电池产能也就难免出现产能过剩的情况,之后的情形也就可想而知:恶性竞争、质量下降、落后产能清退…

在新能源汽车进入爆发式增长的阶段,国轩高科业绩却起伏不定,未来能否提高盈利能力和高端整车客户占比还是个未知数。

越到后期,竞争压力越大,留给国轩的时间不多了。