来源:中金点睛

「刚需」推动下,美国9月CPI通胀再超预期。这次价格上涨较多的主要是与居家生活相关的产品,比如食品、能源、居家用品等。这些生活必需品涨价更容易推升通胀预期。

展望四季度,有几方面的进展值得关注。其一,能源价格上涨对CPI的影响。其二,工资上涨对通胀的传导。其三,通胀高企对美联储政策的影响。

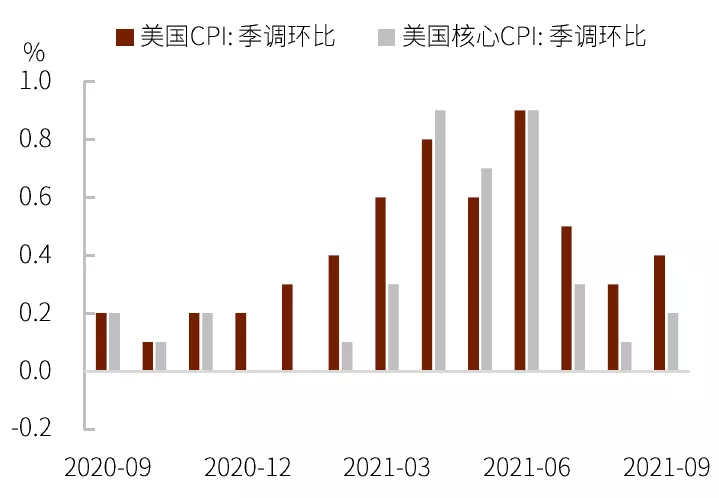

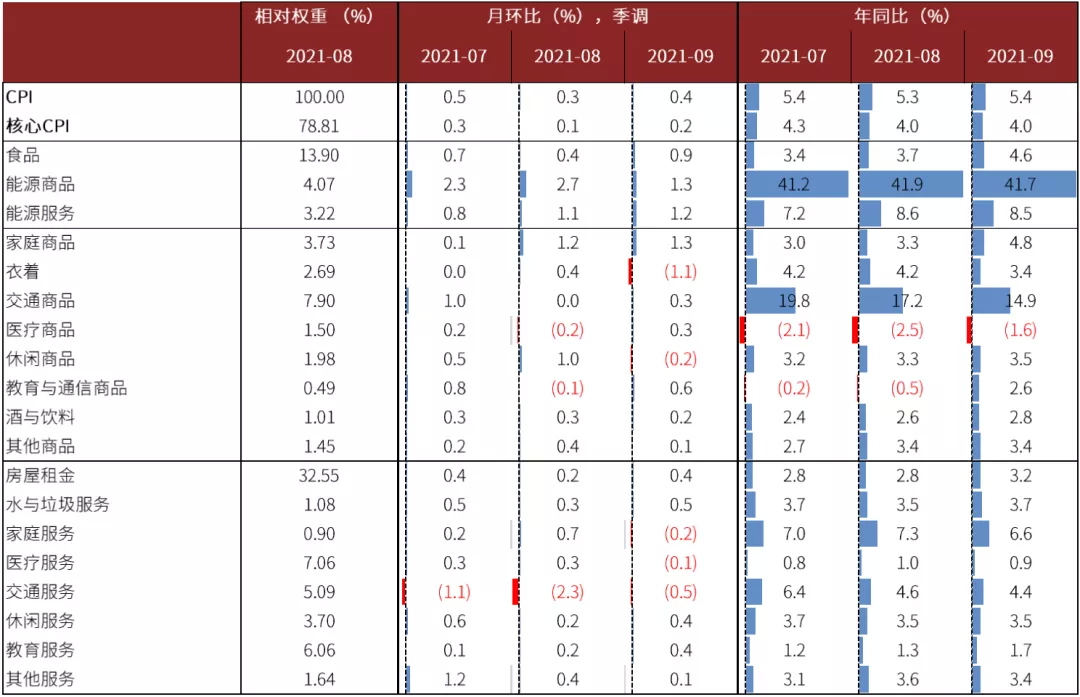

美国9月CPI同比增长5.4%,高于前值和市场预期;核心CPI同比增长4%,与前值和预期持平。

9月CPI增速回升主要由与生活相关的「刚需」驱动。

从分项看,环比增幅较大的项目有:居家食品(1.2%)、能源商品(1.3%)、能源服务(1.2%)、家庭装修(1.3%)、园艺服务(1.9%)、房租(0.4%)。

一个解释是,7月以来Delta疫情反弹使部分消费者重回居家场所,促进了对食品、家用商品和服务的需求。

另一方面,受制于供给瓶颈,新车(1.2%)价格仍在上涨,但由于出行活动下降,与外出相关的其它项目价格回落。比如,机票(-6.4%)、租车服务(-2.9%)、衣着(-1.1%)、二手车(-0.7%)、酒店住宿(-0.6%)等项目价格均环比下降。

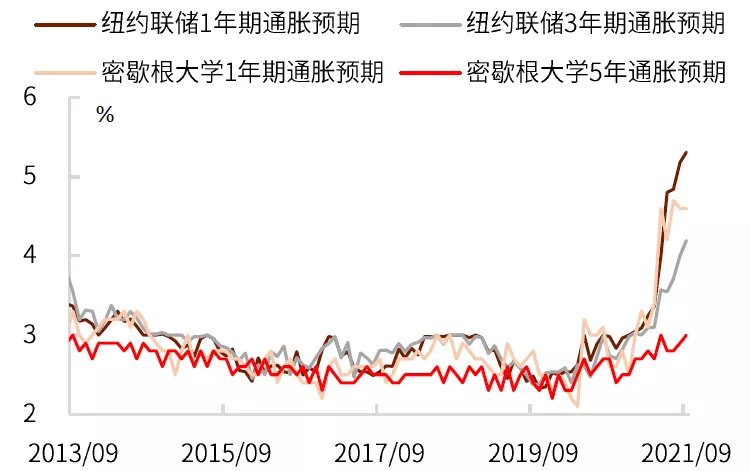

生活必需品涨价更容易推升通胀预期。

历史经验显示,食品、能源品、家用物品都是日常生活中随时随地能接触到的商品,它们的价格上涨更容易营造出「处处涨价」的氛围,从而更容易推高消费者通胀预期。

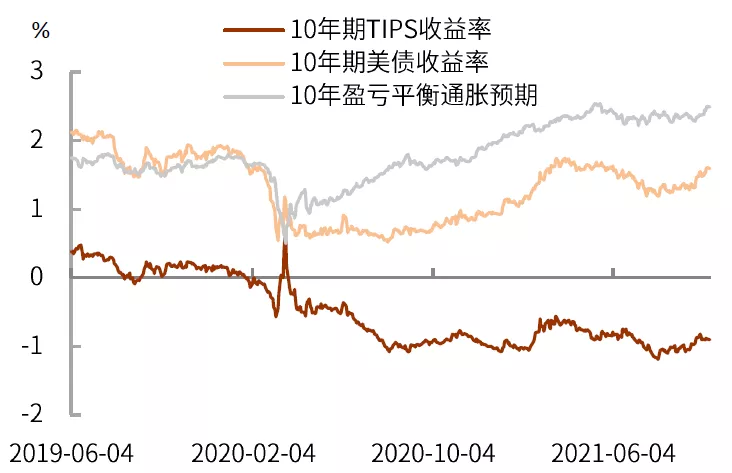

如图表4所示,9月纽约联储1年和3年期消费者通胀预期,密歇根大学1年和5年期消费者通胀预期都较8月进一步抬升。与此同时,市场对美国通胀的看法也在悄然发生变化,过去三周,10年期美债隐含的盈亏平衡通胀率从2.29%上升至2.49%,5年-5年美元通胀互换利率从2.14%上升至2.34%。

展望四季度,有几方面的进展值得关注。

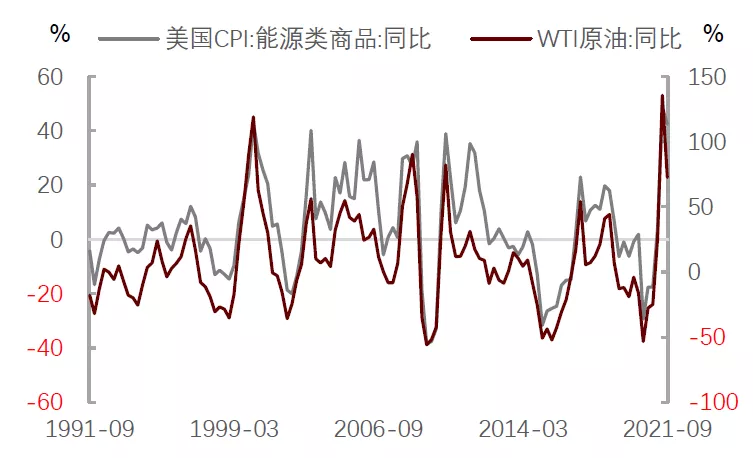

其一,能源价格上涨对CPI的影响。能源商品占美国CPI篮子的相对权重约为3%,历史规律显示,WTI油价上涨会显著推升CPI能源商品分项,进而推高整体CPI通胀。根据中金大宗商品组的观点,全球原油产能并不紧缺,油价难以持续上涨,但考虑短期内原油库存低迷,加上气候寒冷等因素,不排除油价在四季度上冲(请参见报告《拉尼娜或回归,市场价格如何演绎?》)。

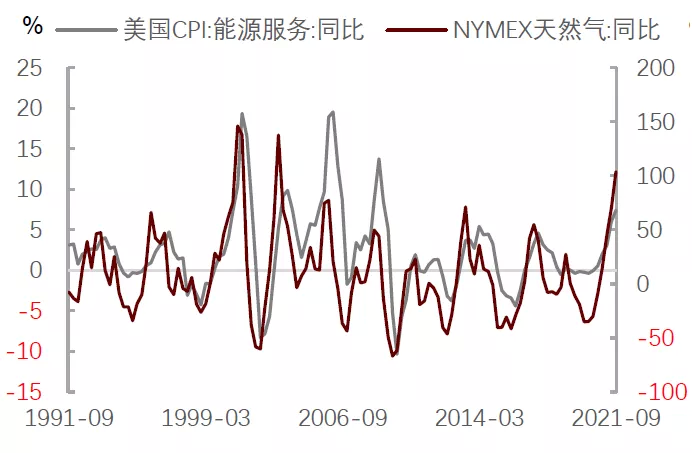

对此我们做了情景分析:假如四季度WTI油价均值在75美元/桶,对应四季度CPI同比增速约为5.1%;但如果油价均值上涨至80美元/桶,CPI增速将升至5.3%;如果油价均值上升至90美元/桶,CPI增速将达到5.8%。此外,天然气价格走势与CPI中能源分项也有正相关性,虽然其相关性系数不像油价那么高。进入冬季后,如果发电需求拉动天然气价格继续上行,将带来更多通胀风险。

其二,工资上涨对通胀的传导。历史上,在美国经济过热阶段,工资上涨往往会推高服务CPI通胀,这是因为服务生产中劳动力成本占比相对于工业生产更高。今年以来,受劳动力短缺影响,服务业工资呈现加速上升趋势,尤其是酒店休闲与餐饮等接触性、低收入的服务业(请参见报告《补贴停了,为何美国就业没改善?》)。往前看,我们认为劳动力短缺或难以很快解决,工资上涨还将继续,这也意味着对通胀的传导作用或进一步显现。

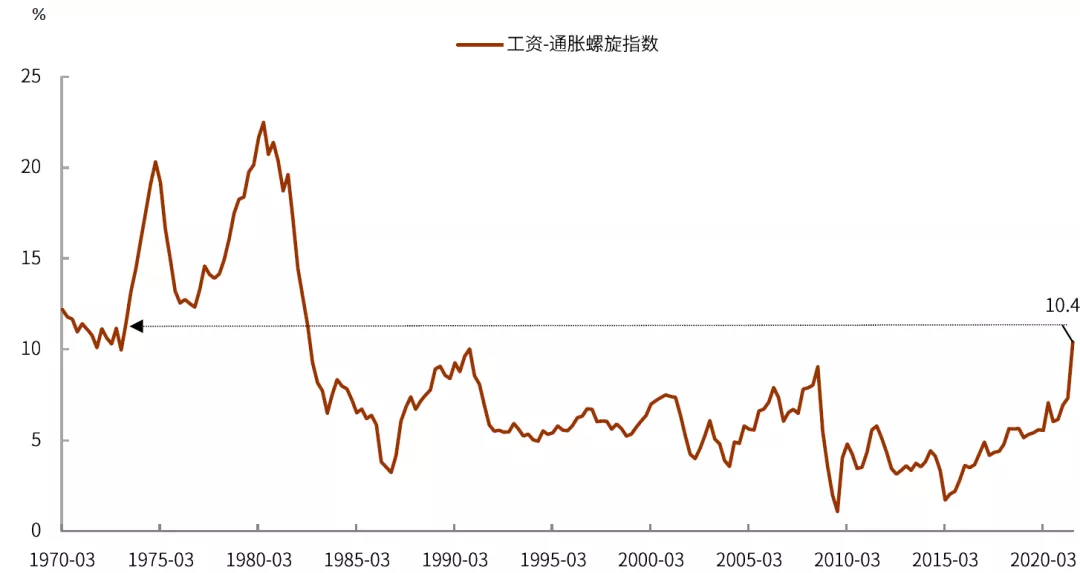

一个值得关注的问题是,是否会形成「工资-通胀」螺旋上升,即工资增长与通胀相互促进。为考察这一情形的可能性,我们将非农生产与非管理人员的工资增速与CPI通胀相加,作为衡量「通胀螺旋」的标尺,如果该指标持续上升,则意味着「通胀螺旋」的概率上升。如图表8所示,9月该指标已经上升至10.4%,高于美国过去数轮经济周期高点时的水平,如果继续上升,将朝着1970年代的高位迈进。

其三,通胀高企对美联储政策的影响。首先,9月通胀超预期会更加坚定美联储的Taper计划,我们预计美联储将会在11月3日的议息会议后宣布Taper。其次,从目前的态势看,四季度CPI通胀大概率将维持高位,这是否会让美联储放弃「暂时性通胀」的判断?

在通胀数据公布之前,亚特兰大联储主席博斯蒂克(今年FOMC票委)就已表示,美国通胀持续的时间已经超出预期,通胀可能并非暂时现象[1]。如果更多的官员也认同这一观点,那么「暂时性通胀」的论调将被颠覆,美联储货币政策也将面临更多不确定性。

图表1:美国CPI与核心CPI同比增速

资料来源:万得资讯,中金公司研究部

图表2:美国CPI与核心CPI环比增速(季调)

资料来源:万得资讯,中金公司研究部

图表3:美国分行业CPI数据

资料来源:万得资讯,中金公司研究部

图表4:基于消费者调查的通胀预期

资料来源:纽约联储,密歇根大学,中金公司研究部

图表5:美债市场隐含的盈亏平衡通胀率

资料来源:费城联储,中金公司研究部

图表6:CPI能源商品分项与WTI油价正相关

资料来源:万得资讯,中金公司研究部注:数据为季度平均同比增速

图表7:CPI能源服务分项与NYMEX气价正相关

资料来源:万得资讯,中金公司研究部注:数据为季度平均同比增速

图表8:美国劳动力工资增速与CPI增速之和(“通胀螺旋”指标)显著上升

资料来源:万得资讯,中金公司研究部