问君能有几多愁,恰似没买中石油。

昨日,中石油一度逆势大涨9%,今日再飙5%。如果从8月23日算起,短短18个交易日更是大涨超36%。这令广大散户朋友们刮目相看,都说要重新定义中石油了。

(中石油股价走势图,来源:Wind)

没想到吧,真正的周期之王回来了!

1、缘何大涨?

8月20日,中石油触及阶段性低点,报价4.37元。而此时,WTI原油(2201)报价60.99美元/桶,也处于阶段低位,较7月初大跌15%,主要逻辑是担心全球新冠疫情的爆发对于经济复苏产生重大利空,从而导致原油需求疲弱。

(原油价格走势图,来源:Wind)

而此后,原油供给端出了问题,油价掉头攀升,至今反弹14%。

艾达飓风对石油生产和炼油设施造成了严重破坏。据美国官方估算,目前墨西哥湾约44%的原油和52%的天然气仍处于停产状态,且占比可能再度扩大。然而,路易斯安那州还未从袭击中恢复过来,墨西哥湾就又迎来热带风暴“尼古拉斯”,美国原油产能将再受冲击。

另外,全球天然气价格持续暴涨。其中,天然气价格在亚洲过去一年暴涨6倍,在欧洲14个月内涨10倍,在美国已经达到十年来的最高点。

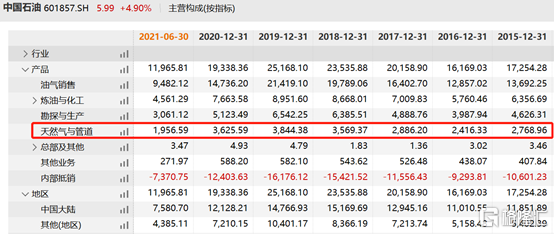

公司是中国最大的天然气生产商,占比59%,其次是中石化、中海油,分别占比17%、6%。要知道2020年中石油天然气与管道业务营收3625.6亿元,占比总业务的18.75%。天然气价格飙升,公司作为上游供应商将获益,提升整体业绩,亦是本轮股价反弹的因素之一。

(中石油业务财务表现,来源:Wind)

另外,近期市场风格切换到传统周期行业,包括石油石化、煤炭、钢铁等板块。而中石油作为石油石化最大龙头之一,成为主力资金配置的选择之一。并且,中石油为首的中字头,经过2015年牛市之后,一路阴跌了5年多时间,估值早已去到了很低的水平。

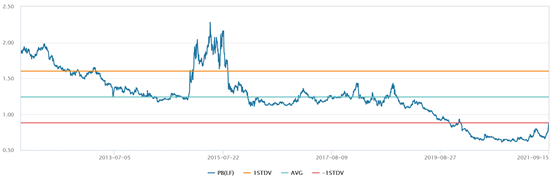

在本轮大涨之前,中石油PB仅仅0.66倍,基本处于10年最低水平。估值上,公司本身具备修复的动力与空间。

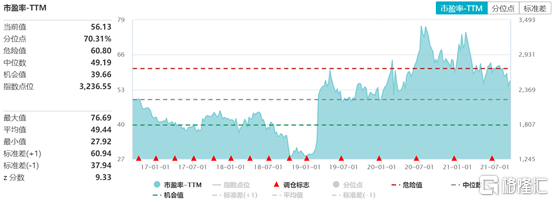

(中石油PE走势图,来源:Wind)

2、还有机会?

今年,中石油已经大涨46.8%,绝大多数投资者均没有跑赢该收益率。那么,接下来中石油还会良好的投资机会吗?

今年上半年,中石油营收11965.8亿元,同比大增28.8%,归母净利润为530.4亿元,而去年同期大幅亏损300亿元。

公司业绩回升快,主要逻辑油气价格暴涨。其中,原油、天然气、汽油、柴油、煤油价格同比分别大增50.3%/22.6%/17.8%/11.5%/7.9%。

上半年,世界石油需求复苏前景向好,沙特超预期额外减产、OPEC+有效发挥供应管理作用,石油供应保持较低水平,原油供需紧平衡,叠加全球大规模刺激政策之下市场流动性充裕,国际油价大幅上行。WTI原油现货平均价格为62.22美元/桶,同比70%。

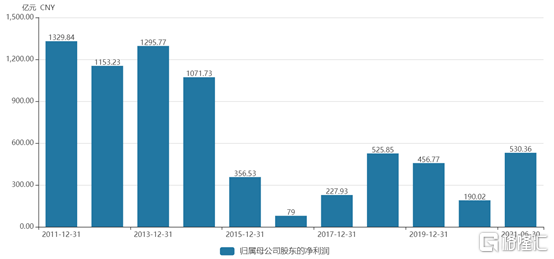

不过,中石油业绩并没有什么中长期成长性。2011年,公司营收2万亿,归母净利润为1329.8亿,而2020年业绩对应为19338亿、190亿。10年时间,业绩整体处于负增长的状态。

(中石油归母净利润表现,来源:Wind)

再看看核心经营指标,表现确实不佳,令人遗憾。中石油销售毛利率持续下滑,2011年高达28.87%,而今年上半年已经滑落至20%以内。净利率表现不一,整体多维持在1.7%—3%之间,非常之低。

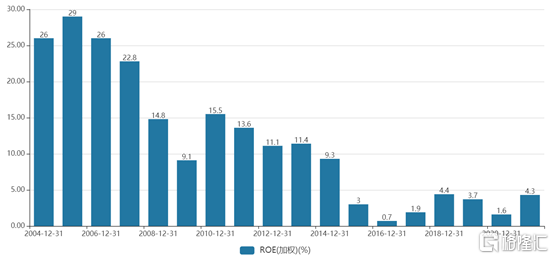

ROE(净资产收益率)最近6年均只有个位数,最高仅有4.4%,而15年之前公司还有10%,甚至20%以上的水平。

(中石油ROE表现,来源:Wind)

由此可见,中石油的盈利能力逐年下滑,有没有业绩成长性,亦是估值不断下大台阶的重要逻辑。

中石油这类股票,业绩增速慢,盈利能力弱,负债率偏高,持续压低估值,跌跌不休才是未来的常态。当前,只不过是市场风格切换踩中了风口,进行了一波估值修复,但这种持续上涨的底层逻辑并不牢靠,股价良好的表现也不可能持续太久,最终的结果应该还是尘归尘,土归土。

3、见顶信号?

2007年11月5日,中石油正式挂牌上市,当天大涨163%,股价一度去到了34元高位,但很不幸从此迈入了漫漫熊途。上市15年至今,中石油累计大跌83%,蒸发市值超过5万亿元。当年,股东股市高达213.8万户,到2018年最低仅有49.8万户,无数散户割肉离席。财富粉粹机,可不是吹的!

(中石油股东户数,来源:Wind)

中石油上市之时,亦是2007年疯狂大牛市的见顶之日。后来,在股市持续上涨一段时间之后,中石油如果加速上涨,往往被视为拉升指数、大盘见顶的经典信号。中石油的魔咒,这次会灵验吗?

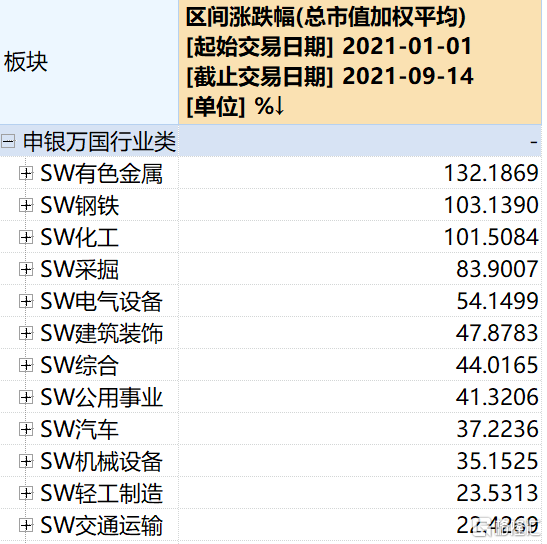

今年A股,涨势最好的板块为有色金属、钢铁、化工,涨幅均超过100%。另外,锂电为首的新能源车板块同样涨疯了,估值水涨船高,泡沫化程度不小。

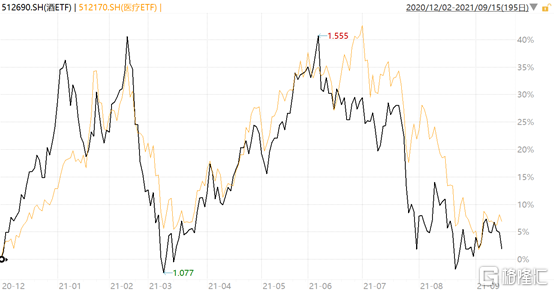

另外,医药、消费表现糟糕透顶。从7月初开始,两大行业均出现了明显的暴跌行情,整体跌幅均超过20%。

(白酒医药ETF走势图,来源:Wind)

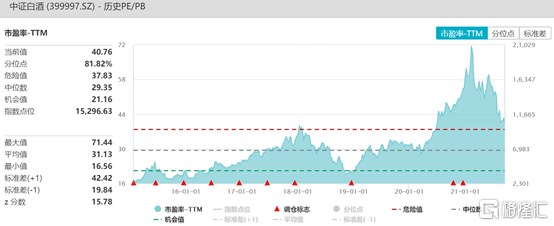

即便跌到当前的位置,估值仍然偏高。比如中证白酒最新估值倍数为40.76倍,位于最近5年估值上限水平,距离平均30倍估值仍有回撤空间。

(来源:Wind)

再看大盘,估值处于历史较高水平。其中,创业板指PE更是高达56倍。

(创业板指PE走势图,来源:Wind)

去年搞大白马大蓝筹,搞喝酒吃药,估值去到天际水平,今年变迎来了估值大回归。今年,市场疯狂搞周期行业,估值同样涨出天际,接下来的故事很难不重蹈覆辙。

当前,炒资源股,炒着炒着,都开始炒到中石油了,说明市场已经没东西好炒了。按过往资源股炒作经验,叠加当前大盘和行业估值分析来看,中石油魔咒可能依然难破。

并且,A股不太可能独立于全球市场。现在,全球投资者都在等待美联储的缩减购债、加息周期,年内会进行Taper。而Taper是当前影响全球各类资产的关键因素。

在全球泡沫浴要收场的时候,大的方向是谨慎而为之,包括更有宏观基本面支撑的A股,自然也包括中石油在内的周期股了。