在A股,扫地机器人科沃斯绝对是神话一般的存在。

众所周知,现在的市场风格流行“赛道”抱团,典型的三大高景气赛道,比如新能源汽车,光伏以及半导体自今年以来不断被资金疯狂炒作,于是诞生了以锂电池龙头宁德时代为代表的众多几倍到几十倍的大牛股。

也因此泛科技类的“宁指数”把贵州茅台为首的泛消费类“茅指数”牢牢压制,宁指数风光无限的同时,另一边则是茅指数由于持续被抽血跌跌不休。

其中茅指数行业中家电的领头羊美的集团和格力电器也是不断下跌,看衰以及割肉的投资者越来越多。

然而,扫地机器人作为家电行业的另类存在—清洁家电,得益于市场份额的不断扩大,最近一年多诞生了科沃斯这样一家上涨超过10倍的超级大牛股。

要知道在2008年5月,彼时科沃斯刚上市的发行价仅仅只有20元,截至7月15日收盘,最高价一度被干到了疯狂的252元。

短短三年多的时间,科沃斯的股价暴涨翻了接近18倍。放眼整个市场,绝对算是为数不多的前无古人。

不过最近,却因为一则公吿,把科沃斯身上的神话光环打破了。

1.清仓式减持

7月13日,科沃斯发布公吿,持股5%以下的股东泰怡凯拟减持部分公司股份。

本次减持拟通过集中竞价交易、大宗交易等方式减持股份数量合计1027.96万股,即不超过公司目前总股本的1.80%。

截至公吿当天,股东泰怡凯持有科沃斯的股份也仅剩1027.96万股。也就是说,这是一次彻底的“清仓式”减持。

于是,在公吿减持后,科沃斯的股价经历了大幅波动。

先是在7月15日大涨8.9%,市值一度接近1500亿元,紧接着在7月16日又以跌停收盘,市值在一天内蒸发143亿元。随后7月19日,股价继续下跌4.07%。到了昨天和今天,科沃斯连续来了两个跌停板。对于高位接盘的投资者,也算是过往少有的至暗时刻。

可见,这样一则比例不大的减持公吿,却引发了股价高高在上的科沃斯内部筹码出现松动。为什么会有这么大的威力?

回溯过去,令人值得玩味的是,这早已不是泰怡凯的第一次减持。

早在6月19日,科沃斯就发布公吿称,泰怡凯拟通过二级市场集中竞价交易、大宗交易减持股份数量合计不超过1693万股,即不超过公司目前总股本的3.00%。再往前看,早在2019年,泰怡凯就开始减持科沃斯的股份。在这样一路减持下,截至今年一季度末,泰怡凯是公司第六大股东,持股仅剩下2.61%。

若此次清仓式减持完成之后,泰怡凯将和科沃斯不再有任何关系了。

可是,在科沃斯上市之前的2017年,当时泰怡凯作为原始股东持有多达8.21%的股份,位列第四大股东。换句话说,这个原始股东一路见证和陪伴了科沃斯的成长。后来,随着科沃斯上市后,泰怡凯便开始了多次减持科沃斯股票,累计套现大约45.59亿元。

作为首发原始大股东,泰怡凯清仓式减持科沃斯的背后,传递出来后的信号是非常不友好的,类似于自己一手带大的孩子如今要卖身给别人了。

要么是泰怡凯真的缺钱了,要么是原始股东不看好科沃斯未来的发展,希望高位套现离场。

对于这次减持,科沃斯方面表示,泰怡凯是外部股东,减持的原因是出于自身资金需求。那么问题来了,如果是资金需要,能从上市后的三年一直减持吗?

显然投资者用脚投票导致股价连续被砸,市场选择相信了后者。

2.高估值之殇

作为国内最早进入清洁机器人赛道的公司,科沃斯一直占据该领域的头部地位。

2009年,科沃斯推出第一代扫地机器人“地宝”。到了2018年,科沃斯以“扫地机器人第一股”的概念在上交所上市,首日股价上涨44%。从2020年开始,其股价开始出现突飞猛进式的增长,从19.95元涨至15日最高的252.71元,涨幅超过11倍。

很快,“身价”也从上市之初的百亿市值飙涨至最高1400亿市值俱乐部。

伴随着科沃斯股价的突飞猛进,2020年、2021年一季度,科沃斯分别实现净利润6.41亿元、3.33亿元,同比大幅增长431.22%、726.61%。

虽然业绩较往年同期相比表现良好,但自2018年至2021年一季度,千亿市值的科沃斯净利润累计仅15.80亿元。

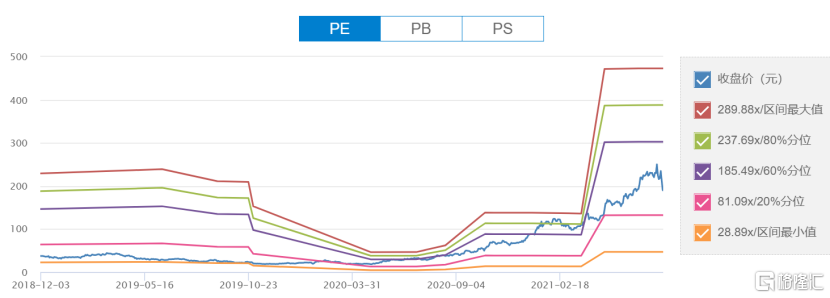

虽然科沃斯最近股价大幅下挫,其动态PE仍高达116倍,处于历史绝对偏高的位置区间。

横向来看,与同一赛道竞争的石头科技对比,其净利润远超科沃斯,但市值却仅为科沃斯的60%。2020年,科沃斯营收是石头科技的1.6倍,净利润却不到石头科技的一半。2021年第一季度,科沃斯营收为石头科技的两倍,两者的净利润却相差不大。

从净利润的年复合增速来看,近五年以来石头科技为123.36%,大幅跑赢科沃斯的88.29%。而目前石头科技的动态PE才不到60倍。

此外,对比科沃斯的对手全球顶尖的消费类机器人公司,iRobot市值仅为25亿美元,合人民币160亿,远落后于科沃斯的千亿市值,其动态PE才不到15倍。而且,从营收和净利润上,科沃斯均不如后者。

但是近五年iRobot的净利润复合增速为36%,跑输了科沃斯的88.29%。

显然,无论是从自身的PE还是同行进行对比,科沃斯的股价都被大幅高估了。

所以此轮下跌,股东清仓减持或只是诱因,问题还是估值过高引发获利盘兑现。

3.回归理性

对于科沃斯来说,更为致命的是,未来不一定能保持持续的高增长。这才是最大的问题所在。

首先从市场来看,虽然清洁家电渗透率低,但由于房屋结构、使用习惯等等原因,未来渗透率会到一个怎样的水平很难说。

即便渗透率很高,市面上也有其他玩家,像小米、美的、海尔等巨头目前都杀进了扫地机器人领域,科沃斯的竞争优势面临严峻。而且,反垄断趋势下,在科沃斯的市场份额占据50%的情况下,未来进一步提升的空间不大。

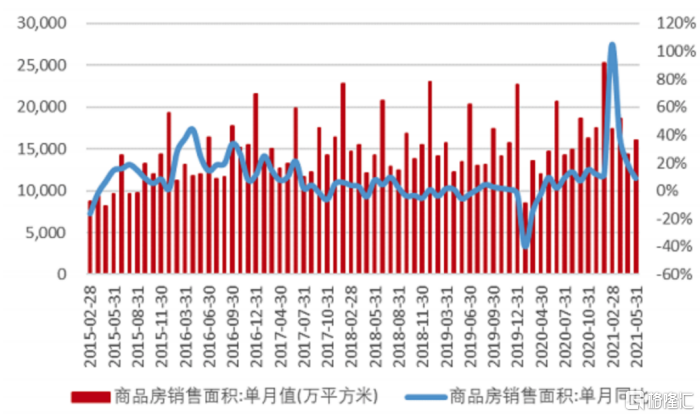

其次,还有中观的行业下滑因素。科沃斯作为清洁家电,本质上还是家电企业,而房地产销量是决定家电销量的主要驱动因素。

从近5年的全国商品房销售面积可以看出,同样是在2017年以后,中国商品房销售面积就几乎维持在零增长水平,只有疫情影响导致2021年一季度同比增长较高。

与此同时,中国家电市场的零售额规模从2017年就开始下跌,已经连跌3年,下滑幅度还呈现越来越大的趋势。这也是为什么美的和格力也都遭遇业绩放缓股价要死不活的根本原因。

而科沃斯作为家电企业,自然也必须面对行业放缓的压制。

如今,随着原始股东的清仓式减持,短期股价下跌已经无法遏制。对众多满怀期待的投资者来说,又是“几家欢乐几家愁”的时刻,但或许这正是“扫地机器人第一股”回归理性的转折点。