今日,香港地基工程承包商廣聯工程控股(01413.HK)正式在聯交所主板掛牌上市。

對於這隻香港本土基建股,市場參與熱情可見一斑。據公開招股結果顯示,公開發售部分已接獲合共4.72萬份有效申請,認購合共13.57億股公開發售股份,超購約53.29倍,並啟動回撥機制,公開發售項下可供認購的發售股份的最終數目增至1億股,相當於股份發售項下初步可供認購的發售股份的40%(超額配股權獲行使前)。此外,多家券商的暗盤收盤表現積極,均高於招股定價上限5.4港元/股。那麼,基本面的成色究竟怎樣?

香港第四大地基工程分包商,以住宅類項目為主

廣聯工程控股為香港的地基工程承包商,俗稱“包工頭”於1995年開展業務,其後通過主要營運附屬公司廣聯工程以分包商身份承接地基工程,主要包括挖掘及側向承託及其他相關工程,包括樁帽工程、地下排水工程及地盤平整工程。

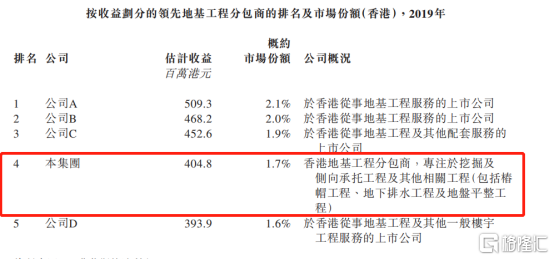

根據弗若斯特沙利文報吿,公司於2019年位居香港第四大地基工程分包商(按收益計),佔地基行業約1.7%的市場份額。

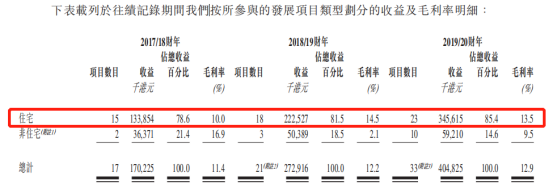

而在過往經營期間,公司大部分收益來自於住宅發展項目的地基工程。招股書數據顯示,自2017-2019財年,住宅類項目貢獻收益分別佔總收益的78.6%、81.5%、85.4%。

過往三年業績增長亮眼,股東回報水平不斷走高

從過往幾年的業績成長性來看,廣聯工程控股的表現較為亮眼。

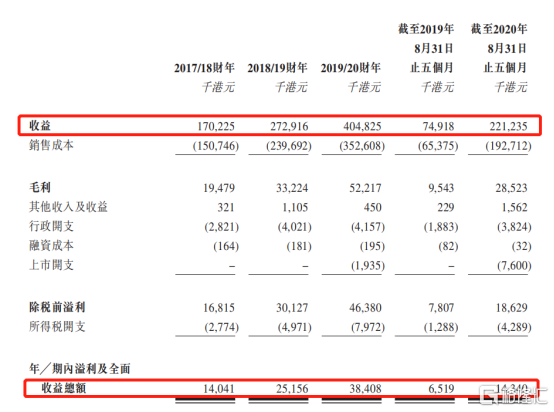

招股書顯示,過往三個財年,公司營業收入分別為1.7億港元、2.73億港元、4.05億港元,年均複合增長率為54.21%;同時,2019/2020財年前9個月營收為2.21億港元,較上年同期增長195.3%,增長差不多兩倍。

淨利潤方面,近三個財年分別為1404.1萬港元、2515.6萬港元、3840.8萬港元,年均複合增長率為65.39%;2020年前9月淨利潤為1434萬港元,剔除上市開支此類非經常性項目損益後為2194萬港元,較上年同期增長119.97%,實現翻番。

而盈利能力方面,公司表現相對穩定。

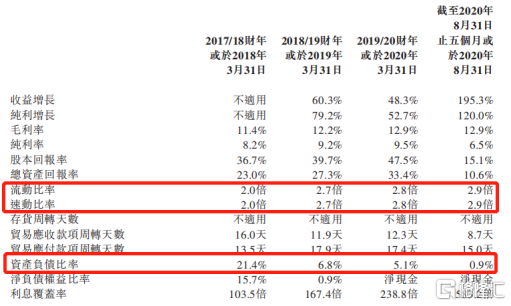

招股書數據測算,公司近三個財年全年毛利率分別為11.44%、12.17%、12.9%;同時,2020年前9月毛利率為12.89%;淨利率方面,對應財年分別為8.25%、9.22%、9.49%;若剔除上市開支後,2020年前9月淨利率為9.92%。

可見公司的盈利能力較為穩定,且呈逐年上行趨勢。而根據WIND統計顯示,國內A股建築工程板塊的毛利率均值水平呈逐年下降趨勢,最新2020年Q1-Q3在11%左右。

招股書指出,廣聯工程控股於2019年的毛利率相對高於香港其他前五名主要地基工程分包商的毛利率,這主要由於1)與其他主要地基工程分包商相比,公司的客户羣及相關項目所有者的構成不同;2)自有機械車隊規模超過其他三名主要地基工程分包商;3)公司的項目於往績記錄期間未曾遭遇任何重大成本超支。

對於建築工程類項目,最終能否收回款尤為重要,既體現出議價能力,也決定了現金流的週轉效率。

招股書顯示,2017/18財年、2018/19財年、2019/20財年及截至2020年8月31日止五個月,我們貿易應收款項的週轉天數分別約為16.0天、11.9天、12.3天及8.7天,應收賬款的週轉效率呈上升企穩態勢。

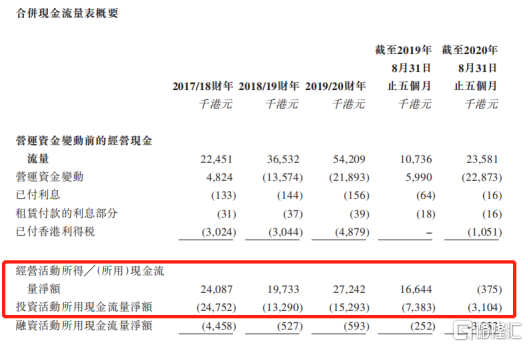

從現金流狀況來看,表現也較為健康。招股書顯示出,過往三個財年,公司的經營活動現金與自由現金流維持增長態勢。

同時,透過公司資產負債表,也能一窺工程承包這門生意典型的“輕”資產屬性。

招股書顯示,近三個財年,公司的資產負債率呈持續下行態勢,2019/2020財年降至5.1%,到2020年8月31日進一步降至0.9%。同時,公司同期的各項償債能力指標(流動、速動及利息覆蓋率)均在不斷走高,顯示出償債風險無憂。

最後對於股東來説,可能最具吸引力的是,公司經營的這門工程生意的回報率也在逐年走高,近三個財年的ROE分別為36.70%、39.67%、47.52%,要遠遠高於行業的平均水平。

經濟復甦引行業週期向上,格局分散長期利於頭部整合

香港經濟高度依賴金融市場及房地產投資,由於2019年國際貿易緊張局勢加劇,加之2020年新冠疫情席捲全球,香港的經濟環境接連遭遇打擊,導致房地產建築行業亦明顯承壓。而在此背景下,廣聯工程控股依舊實現了業績的穩步增長,其內在競爭力亦可見一斑。同時,當前隨疫苗全球推進,經濟走向復甦預期不斷升温,加之基建作為拉動經濟的主力,政策託底望加速行業週期向上。

根據弗若斯特沙利文報吿,香港地基工程的總值由2014年的約186億港港元整體增長至2019年約239億港港元,複合年增長率約為5.1%,並預計2021年地基工程會重回正增長態勢,增至2024年的257億港港元,但複合年均增速將放緩至3.2%。

而從結構來看,香港私營界別地基工程作為主要驅動力,由2014年的約133億港港元增至2019年的約165億港港元,複合年均增長率約為6.9%。鑑於私人住宅房屋供應不斷增加,2020年-2024年香港私營界別地基工程複合年均增長率將約為3.1%。

香港建築業行業競爭依舊非常激烈,行業格局仍高度分散。根據屋宇署的資料,截至2021年2月17日,地基工程的註冊專門承包商數量達152家;根據建造業議會的資料,截至2021年2月17日,香港有414家地基與打樁分包商;招股書顯示,2019年地基工程分包商CR5合計佔比僅9.3%(按收益計)。行業格局顯著分散,也預示着整合空間大,長期利於規模及品牌佔優的頭部公司發展。

儘管如此,行業也有其明顯門檻。對於工程建築類公司,業績的持續增長,重點考驗的是持續接單和回款的能力。首先,持續接單的能力,關鍵在於資本實力。一方面,對於地基工程承包商來説,前期的機械設備採購支出較大,為保證持續正常運營及未來的機隊規模的擴張,對於運營現金流能力要求高;另一方面,承接不同規模或級別的項目需對應的專業資質,除資本金之外,還取決於承建商過往項目的經營質量及人員配備等其他因素。此外,與上游物業開發商及監理有着長期良好的合作關係,也有助於增加獲取新訂單的機會。而回款能力則取決於公司自身的管理運營能力。

從廣聯工程控股過往幾年的良好經營業績來看,公司仍具備一定的競爭優勢。比如,從機隊規模來看,公司自有自有機械包括挖掘機、裝載機、履帶起重機及屈鐵機,可用於進行不同類型的地基工程。到今年2月17日,公司擁有97台挖掘機、11台裝載機、1台履帶起重機及2台屈鐵機。

而公司在招股書中也明確表示,將進一步擴大機隊規模,來維持項目效率及滿足未來的業務增長要求。根據招股書披露,公司本次IPO募資將主要用於如下:約41.1%將用於撥付項目的前期成本;約37.5%將用於額外購買機械;約16%將用於通過招聘更多員工進一步擴大及加強人力;約5.4%將用於購買樓宇信息模型軟件以及若干配套支持硬件設備。而成功上市無疑將為其快速發展帶來更多的想象空間。

尾聲

相比穩步增長的業績,公司上市首日的股價走勢好像不太講道理。截至發稿時間,公司股價已跌超18%。考慮當前整體市場情緒仍不穩定,加之市場參與打新熱情較高,上市首日拋壓較大,導致股價承壓,也在預料範圍之內。

長期來看,未來隨市場集中度提升,公司借上市有望加快擴大業務規模,推動市值提升可期。考慮到現時經濟復甦預期升温,高度關聯的基建行業週期向上,且公司在手訂單充足(截至到今年2月17日,擁有16個積存項目),業績增長有保障且彈性較大。