作者:薛玉虎

來源:虎哥的研究

事件描述

2月28日,公司發佈19年業績快報,營收總收入231.1億元,同比-4.3%,歸母淨利73.42億元,同比-9.5%。

方正觀點

1、轉型調整期,業績繼續放緩在預期內:19年公司業績下滑,其中Q4單季度公司收入20.13億元,同比-37.0%,歸母淨利1.95億元,同比-81.9%,環比前三季度繼續放緩。這主要是因為公司從19年二季度開始去庫存挺價格,三季度確定全面調整思路,在解決渠道庫存,價格等問題上決心堅決,犧牲當年業績以謀求長遠健康發展。而且四季度是淡季,收入佔比低,增速波動大對全年影響有限。

2、調整源於升級下,產品結構調整,預計今年一季度繼續承壓:在白酒行業向上升級大浪潮中,100-200元左右價位逐步向次高端價位發展,而且江蘇地區經濟較發達,升級節奏相對較快。洋河藍色經典自03年上市,已有十多年發展歷史,特別是海之藍、天之藍等中檔價位產品,佔比高,不僅存在向上升級替代壓力,而且因暢銷逐步成為流量產品,,存在渠道利潤薄問題,渠道推廣積極性降低。公司此次調整力度大於以往任何一次,不僅放棄19年業績目標,而且在今年春節備貨中也是繼續控量挺價。但是受制於疫情影響,餐飲聚會受挫,春節動銷放緩,預計會延長公司調整時間週期,一季報仍將面臨較大壓力。

3、M6+上市增強高價位佈局,看好未來次高端夢繼續引領發展:我們判斷,公司調整到位後,海之藍、天之藍價格提升,渠道利潤增厚,生命力有所延續背景下,夢之藍持續放量帶動公司向上發展。同時,公司去年底還推出M6+,定價500元以上,通過新產品增強夢之藍高價位佈局,形成300-600元甚至更高價格的全覆蓋,繼續引領次高端發展趨勢。此外,公司自去年推出10-15億元回購計劃後,今年1月已開始回購股份,未來將完善公司激勵機制,提高內部積極性,推動長期健康發展。

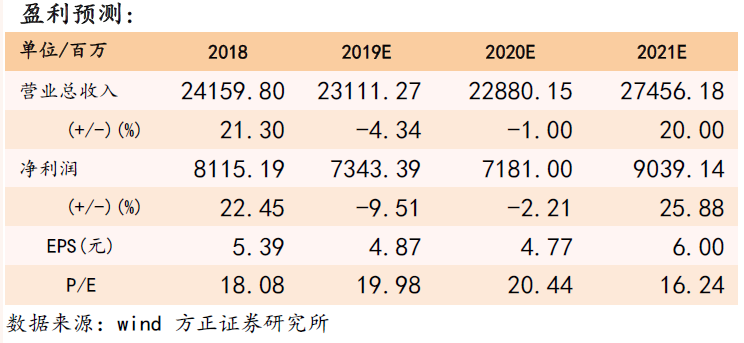

4、盈利預測與估值:預計公司19-21年EPS分別為4.87/4.77/6.00元,對應PE分別為20/20/16倍,考慮公司調整後可迎來向上發展,維持“強烈推薦”評級!

5、風險提示:1)疫情控制不及預期1)營銷調整進度低於預期;2)行業競爭格局加劇導致費用上升,影響淨利潤表現;3)夢之藍目前聚焦省內市場,省外市場擴張不達預期;4)食品安全問題等。