作者 | 暗香浮動

數據支持 | 勾股大數據

A股在經歷三天小陰跌的情況下,已經離3000點漸行漸遠。對岸的美股今年一次又一次創出歷史新高,這週二港股上市的阿里巴巴因為跟美股價格聯動,所以阿里巴巴美股大漲一直帶動着港股大漲,市值增加了400億美元,着實給低迷的港股市場打了一劑強心針。

本來盼着昨晚美股因為感恩節休市,我大A股今天可以走出獨立行情。可誰知,上證指數低開後半個小時剛翻紅,接着又萎靡不振,跌幅奔着一個點去了。

雖説大盤跌一個點也不是什麼大事,畢竟A股投資者什麼大風大浪沒見過。這次不同的是,A股的信仰貴州茅台居然一度跌了5個多點,收盤時跌幅為4個點……

1

茅台為什麼大跌?

茅台在11月20號股價再創歷史新高,流通股市值一度超過工商銀行,成為A股流通股總市值第一股。作為A股的股王和白馬股的代表,茅台一直是機構投資者的忠愛,也是所有價值投資者共同的信仰。

一直以來,茅台也得到了外資的認可,在外資持倉裏面,茅台高居持股市值第一。

那麼茅台今天大跌這麼多的原因是什麼呢?

近期除了消費税改革可能導致高端白酒税費從量從價上,轉移至批發零售上徵收,對經銷商體系的白酒有不利的因素影響。

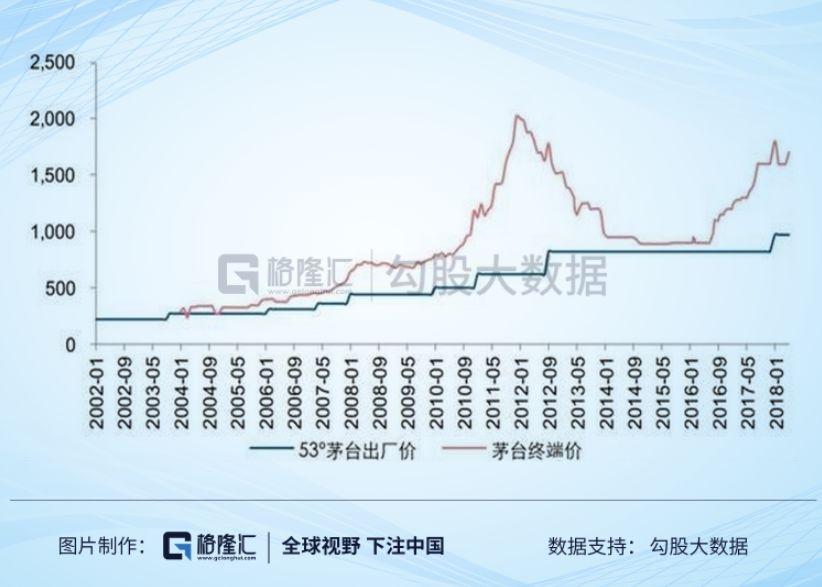

但是這個政策一方面還沒有正式落地,另一方面以茅台為代表的高端白酒,很容易將税率成本向消費端轉移。特別是茅台,現在是969元/瓶的出廠價,對應着1499元/瓶的一批價和2500左右的零售價。一瓶難求的茅台提價空間非常大,所以消費税改對茅台的影響可以説是微乎其微。

另一個消息是,貴州省委省政府決定,今年春節期間茅台酒在全國不會漲價,但是買一瓶茅台酒就要買500元的貴州特色食品、特色農產品,算下來實際價格是1999元。

相信無數的茅台中小股東看完這個消息跟我一樣,扶貧也不能通過這種無恥的捆綁銷售方法啊。茅台對於貴州省的意義不言而喻,但是通過這種方式着實有損茅台的品牌價值。

一直以來茅台的出廠價與一批價巨大的價差,貴州省不去着手解決,出廠價一直自2018年1月份漲到969元/瓶以來,一直巋然不動。放眼五糧液和瀘州老窖,過去兩年在白酒大行情下,一直頻繁提高出廠價,量價齊升,讓中小股東受益。

但是,這樣的一個令人無語的消息,本質上沒有改變茅台的基本面,所以今天的大跌跟這個也沒有很大的關係。唯一的解釋只能是從交易的層面來考慮,那就是抱團基金開始減倉了。

其實,在A股市場,基金抱團的現象一直都存在——

2015年股災之後,個人投資者紛紛割肉離場。外資,保險等絕對收益資金,卻在緩慢增配權益資產,導致絕對收益為主的機構投資者比例提升。而穩定性較高的消費板塊,正是機構投資者喜歡的方向。

在經濟增速面臨下行壓力的時候,資金會集中持股消費類白馬股,規避經濟增長的不確定性。

最近三年以食品飲料、醫藥等消費類板塊表現明顯強於其他板塊,除了業績增速好之外,機構投資者佔比提升,也是資金抱團消費的原因之一。

當年美國“漂亮50”行情前後的市場風格變化,跟我們A股現階段的變化很像。在上世紀60年代美國股市先後經歷了電子繁榮、併購浪潮、概念投資三個階段,之後的1968-1973 年,市場迴歸業績,以漂亮50為代表的白馬股領漲。

美股過去市場風格轉化的過程,跟A股2013-2015年創業板牛市,轉變到現在消費股行情的過程非常相似。

其實,A股歷史上也有幾次機構抱團某一類資產的情況。

2006年以來,從機構資金抱團的角度來看,歷史上的抱團有很多次:比如2007-08年的金融地產,2010年的醫藥、2012上半年的白酒,2015年的互聯網,2016年的新能源,以及2017年的“漂亮 50”。

今年一季度末,長期佔據茅台十大流通機構的易方達資產管理(香港)有限公司,還持有茅台股票1226萬股,按1000元股價計算,持股市值123億元,到今年三季度,該機構賬户從茅台前十大流通股東中退出,至少減持895萬股。

從基金持倉市值的走勢來看,茅台確實在被大機構逐漸出貨。

2

2019年白馬抱團結束了?

實際上,近期核心資產早已開始疲軟,上週五已經發生“慘案”。上週五(11月22日),貴州茅台、恆瑞醫藥等就已經出現暴跌。今日,只是將近期行情再度加劇。

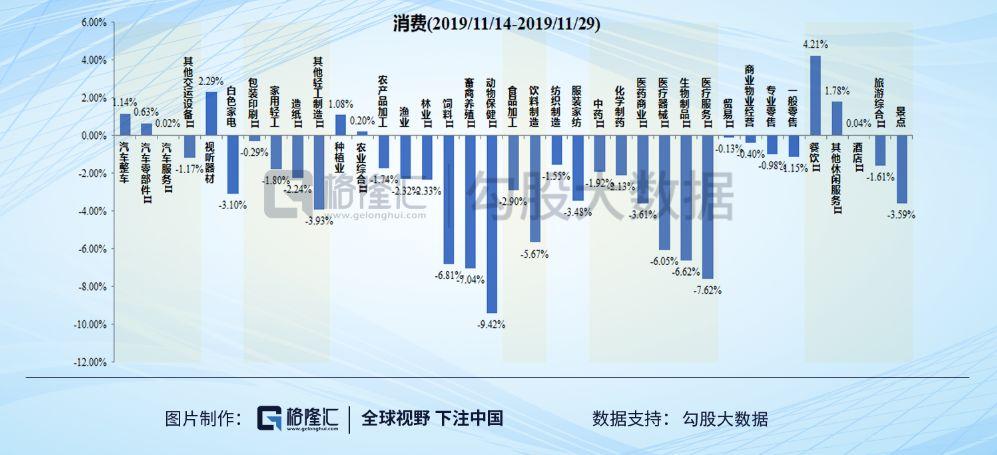

今年的“喝酒吃藥”行情裏,白酒板塊漲幅高達74%,以茅台為代表的酒企共有7只股票漲幅超過一倍;醫藥板塊以恆瑞醫藥為代表的藥企近20家股票漲幅超過一倍。

今天,不僅僅是茅台,白酒裏山西汾酒盤中大跌6個點;醫藥裏恆瑞醫藥盤中更是大跌接近7個點,愛爾眼科盤中大跌至6個點。

所以,現在市場正在發生很明顯的分化走勢。前期漲得過多的行業和企業,都處在回調的路上。

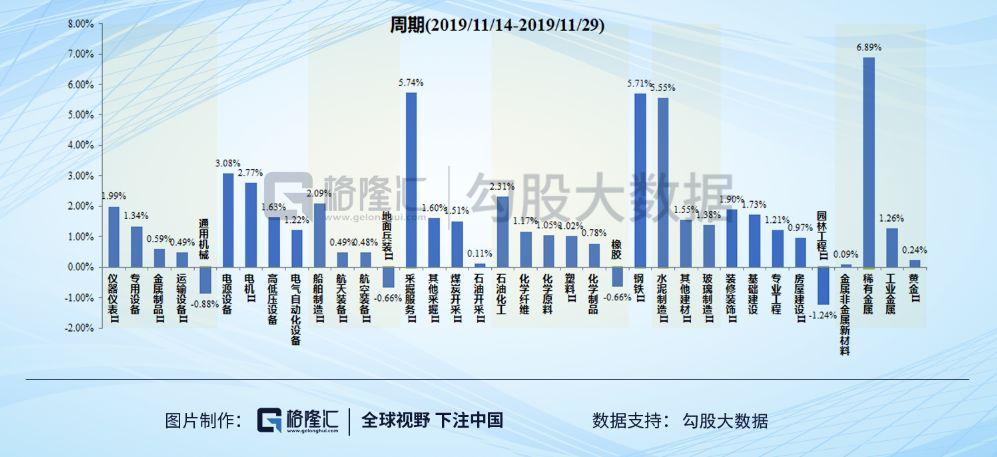

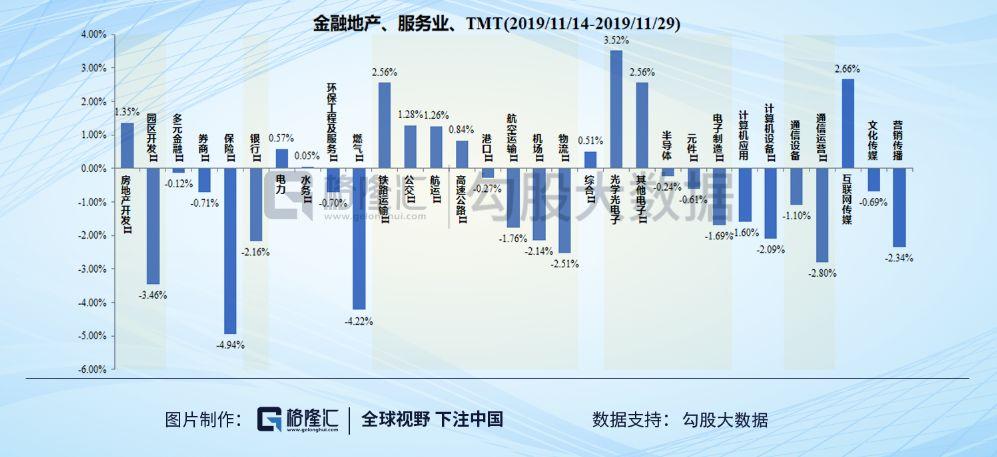

看上面兩張對比圖,很明顯看到年初至今漲的多的板塊,今天集體跳水,漲的越多,跳的越深——食品飲料、製藥、科技全倒。而年初至今漲幅較小的板塊,今天都是小綠。

對於投資者而言,有好的行業和好的公司,但是對一個行業或者公司進行投資判斷的重要標準就是,現在的估值怎麼樣?再好的公司或者行業,過高的估值大多數情況下會侵蝕未來的投資回報率。

如今,像消費、醫藥、科技板塊今年漲幅如此之高,在高位時自然對利空更加敏感。

查理芒格有一句名言:“反過來想,總是反過來想”,即為何有些板塊在市場出現利空的情況下,反而沒跌呢?

其實從11月中旬開始,市場風格就開始發生很大的變化了,把市場分為金融地產、消費、科技以及週期四大板塊來看,週期性板塊+低估值板塊這兩週表現強勢,而科技消費醫藥這些前期大白馬現在反而不那麼香了。

分析可以看出,處於危險點位的只有高位股,再通過北上資金流入情況來看,外資一直持續流入,那砸盤的只能是國內機構了。

一方面,接近年底,很多投資機構進入業績考核期,消費、科技、醫藥這些大白馬集中板塊今年整體表現實在太好,只要買了這些板塊的機構,收益着實不低,現在這些板塊估值也不低了,早該到鳴金收兵的階段,落袋為安為明年儲備彈藥是行業共性。

另一方面,今年最後的一次MSCI擴容的博弈結束,11月26號的MSCI將把A股大盤股納入比例進一步提升至20%,同時將中盤股按20%比例納入,被動資金大量融入A股的紅利已經吃透,現在池子裏只剩零和博弈資金,沒有太多的接盤俠了。

其實每次MSCI擴容前,A股都會發生風格上的變化,5月是半導體漲的最猛,8月電子+白酒最猛,這次反而是低估值板塊表現最好,看來機構都不想在這個階段接盤高位股了。

3

A股現在是估值窪地了嗎?

在2019年“美股崩盤論”盛行快一年之際,美股每次創新高,身邊做投資的朋友都會來跟我説,美股漲了這麼多,估值太高了,並且大量的回購造假了虛假的繁榮,應該離崩盤不遠了吧?

十年不漲的A股,和十年漲幅超兩倍的美股,到底誰的投資價值更大?理性的説,不能因為某個市場在低位而説其投資價值大,也不能因為某個市場在高位而説其風險大。衡量股票的投資價值,還要從估值及盈利能力等角度進行綜合分析。

A股上證指數市盈率12倍,而標普500指數市盈率21倍,看起來確實是A股比美股估很多。

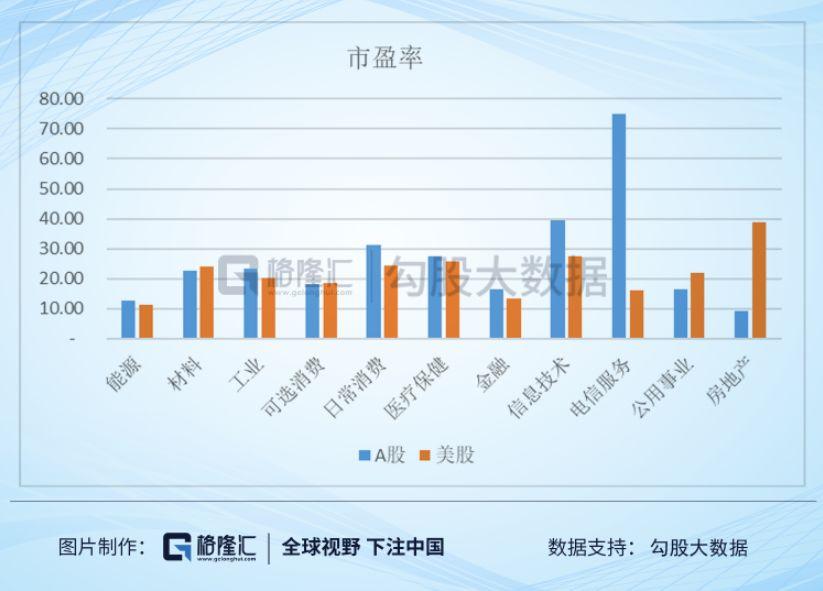

但我們來拆解一下它們的行業成分,再分行業對比,可以看到,A股的估值優勢沒有想象大。

可以看出,A股僅材料、房地產、公用事業、3個行業市盈率低於美股。其中,房地產行業相對摺價率更高,A股房地產行業市盈率不足10倍,而美股接近40倍,真正的原因是美股所有的上市房地產公司都是REITs,所以才會出現這麼高的估值差。

A股電信服務業市盈率接近75倍,美股僅有16倍;A股信息技術行業市盈率接近40倍,美股僅有26倍。此外,A股市場上能源、日常消費等行業市盈率也顯著高於美股。

剔除市盈率為負的股票,A股最新市盈率中位數為30.4倍,而美股市盈率中位數僅為17.14倍。也就是説,A股市盈率中位數接近於兩倍的美股。而從市淨率角度來看,A股同樣較高。數據顯示,A股最新市淨率中位數為2.2倍,而美股市淨率中位數為1.9倍。

從市盈率分佈情況來看,美股低估值股票顯著多於A股。美股市盈率10倍以下個股佔比超過12%,A股僅有6.12%;美股市盈率10倍至20倍之間個股數佔比23.47%,A股只有不到19%。

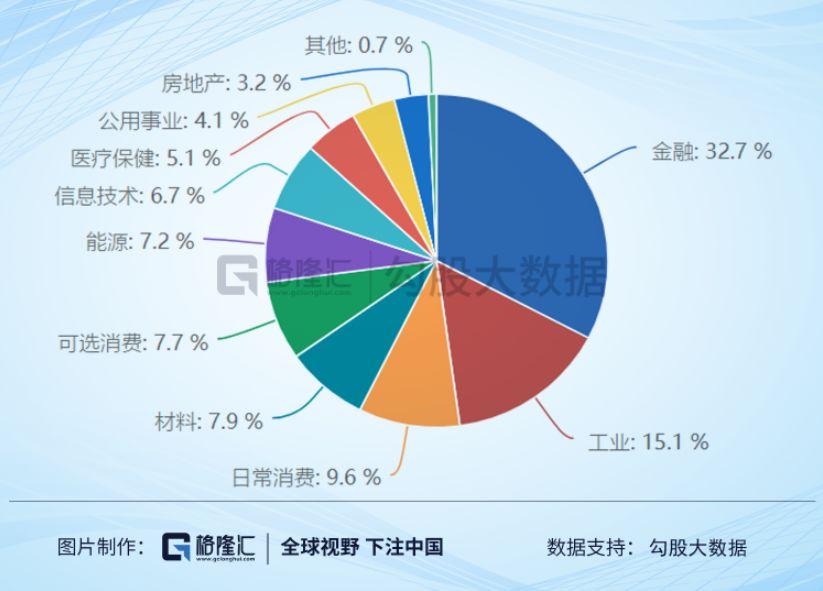

另外,上證指數目前只有12倍市盈率真正的原因是金融股,特別是銀行股權重過大拉低了整體的估值。至於A股銀行股估值如此之低,就不必多説了。

所以,現在的A股並沒有低估。不能因為大盤一直漲不上去,就是價值的窪地了。

4

結語

正如我在《央媽連續三天“降息”,市場為何就是不買單?》中所説,目前A股處在悲觀預期的籠罩之中,經濟數據不見好轉,央媽又沒有足夠的動機釋放更多的流通性去刺激市場。

所以,短期來看大盤有很好的回暖的可能性不大,除非是貿易戰談判達到了實質性的效果。去年的大盤超跌,給了市場足夠的上升空間。今年A股整體表現不錯的原因,並不是有實質性的有利因素導致的,就是一個補跌。

對於機構而言,今年的收益大多是彌補去年的虧損,如今落袋為安觀望春節後的行情,也為來年的市場決策選擇留足彈藥。

而對於個人投資者而言,很多的股票下跌,特別是業績優良的白馬股,是一個很好的上車機會。機構資金的弊端導致的減倉,正是個人投資者更好的上車機會。想要在A股賺錢,吃不到大盤堅挺上漲的紅利,就一定是在估值合理的情況下,堅定優秀企業的價值。