機構:銀河證券

評級:增持

目標價:2.22港元

■自2019年6月以來,中國鐵塔的股價一直受壓,原因是市場關注公司前景,特別是在公司19財年三季度收入增長放緩之後。

■鑑於其股價表現偏弱,我們認為市場憂慮和負面因素已得到一定反映,而市場已重置對公司的預期。

■我們相信,公司2019年來自安裝基站的收入將在2019年11月或12月才開始入賬。

■中國鐵塔的業務模式由投資驅動模式轉型至完整解決方案提供商模式,這將使公司能通過提高效率來實現增長。

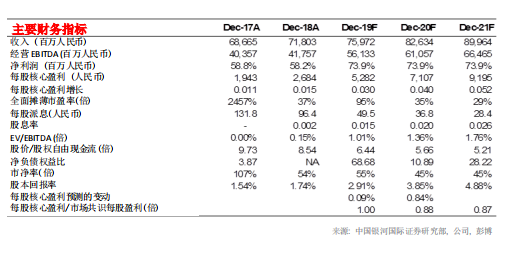

■維持「增持」評級,目標價2.22港元(低於之前的2.45港元),基於8倍2019年EV/EBITDA(低於之前的9倍)。我們下調目標EV/EBITDA是由於降低了收入增長預測。我們的目標EV/EBITDA低於其全球同業平均的18.7倍。

市場關注公司增長前景拖累股價調整

自2019年6月以來,公司股價一直受壓,我們認為這是由於:1)市場關注公司增長前景;2)2019年三季度收入增速慢於預期。中國鐵塔收入同比增速從2019年一季度的6.8%逐步放緩到二季度的3.5%,並在三季度進一步放慢到2.0%。5G延遲推出,加上一些業務的收入入賬方式轉變,均是導致2019年首三季收入增速較慢的原因。根據工信部,全國已安裝約11.3萬個5G基站,而中國的5G基站數目將在2019年底前增加至13萬個。5G基站的大部分收入貢獻將在2019年11月或12月產生,這是由於測試時間較長。大部分5G設備是在現有基點安裝,因此在5G推出早期,塔址數量或不會大增。公司TSSAI業務的同比增長也在三季度放慢,由2019上半年的125%放緩到2019三季度的70%。我們仍然認為,TSSAI業務將仍是公司的增長動力之一,因為公司一直通過標準化和擴張地域覆蓋範圍來推進TSSAI業務。若撇除收入入賬的影響,我們估計中國鐵塔收入增速將在2019年四季度觸底或回升。

增長模型具良好平衡

中國鐵塔的業務模式正在由投資驅動模式轉型至提升效率的模式,特別是其非運營商業務。公司預計將加強其多元收入結構來推動業務增長。公司將利用其塔址和社會資源而非建設新塔址(5G相關)來提升資金效率。公司亦將通過以下方式協助電信運營商減輕壓力:a)提供全面服務;b)提高共享水平;c)加強成本控制,如電力成本。在2019年6月,中國鐵塔成立了(鐵塔智聯技術,通過藉助塔址和社會資源的共享來擴闊在服務業的份額和提升服務(由塔址資源服務升級至更高級的增值綜合資訊服務),並推出三個品牌:智享、智聯、智控。公司正在聚焦發展關鍵行業和客户,並已在一些領域的試點計劃取得進展,這些領域包括中國的生態和環保、應急反應和衞星定位,以推動其TSSAI業務的高質量增長。

下調盈利預測

我們將目標價從2.45港元下調至2.22港元,基於8倍2019年EV/EBITDA(低於之前的9倍)。維持「增持」評級。