作者:沈娟,蔣昭鵬

來源: 華泰金融研究全新平台

核心觀點

1

利潤增速升至16%,維持“增持”評級

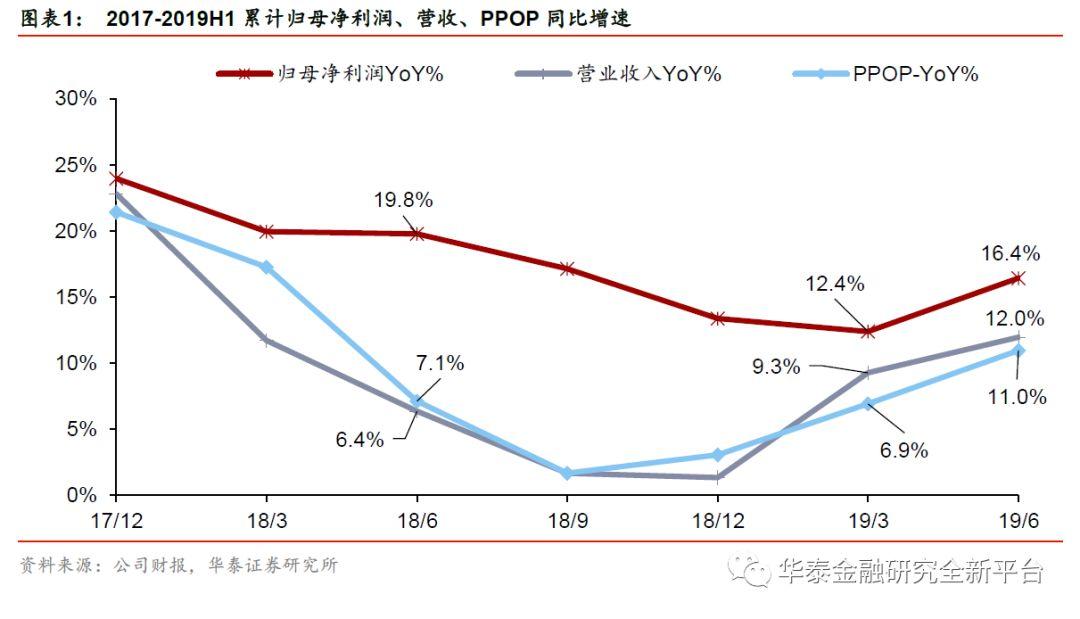

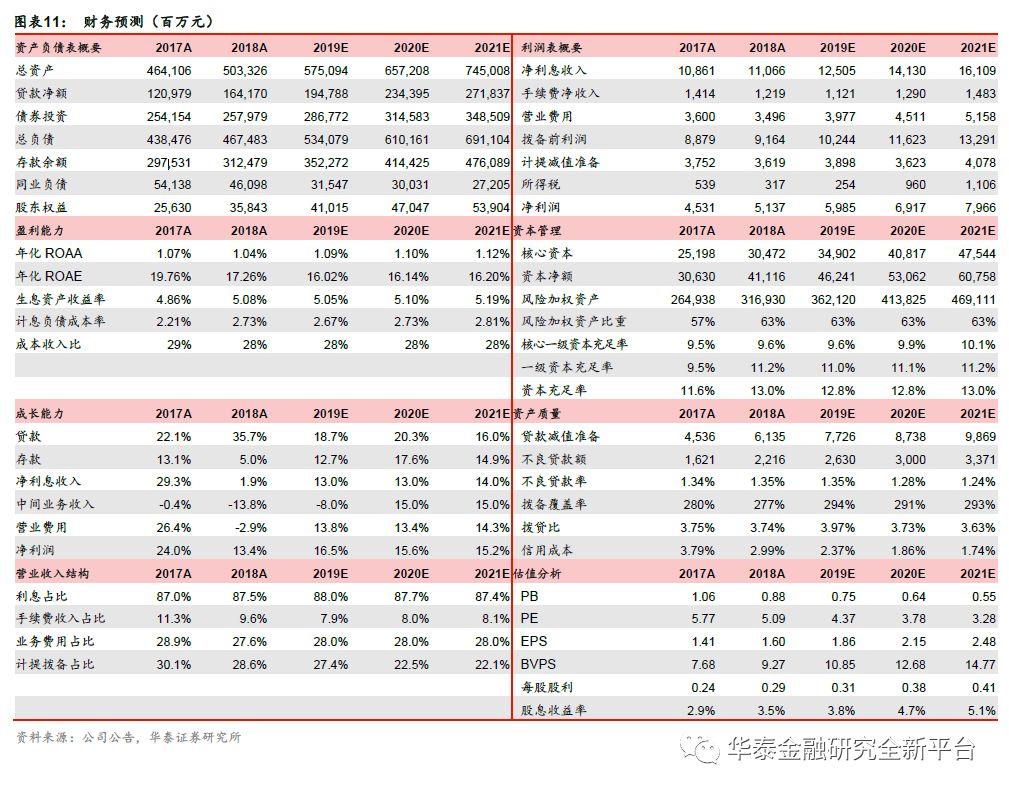

貴陽銀行於8月26日發佈2019年半年報,上半年歸母淨利潤同比+16.4%,較1Q19上升4.0pct,業績超出我們預期。公司總資產、貸款均保持較快增長,ROE高位運行,利潤快速釋放。我們預測公司2019-2021年歸母淨利潤增速16.5%/ 15.6%/ 15.2%,EPS1.86/ 2.15/ 2.48元,目標價9.76~10.30元,維持“增持”評級。

2

規模保持較快增長,貸款增速接近40%

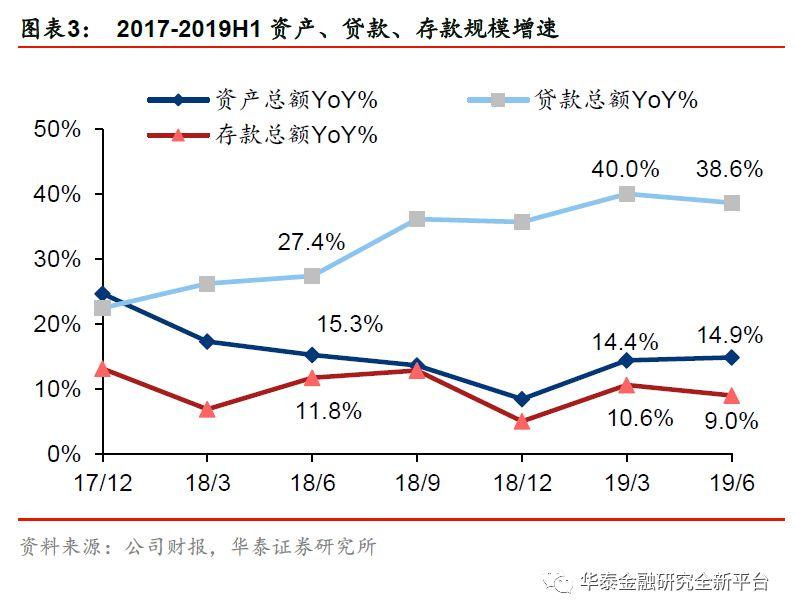

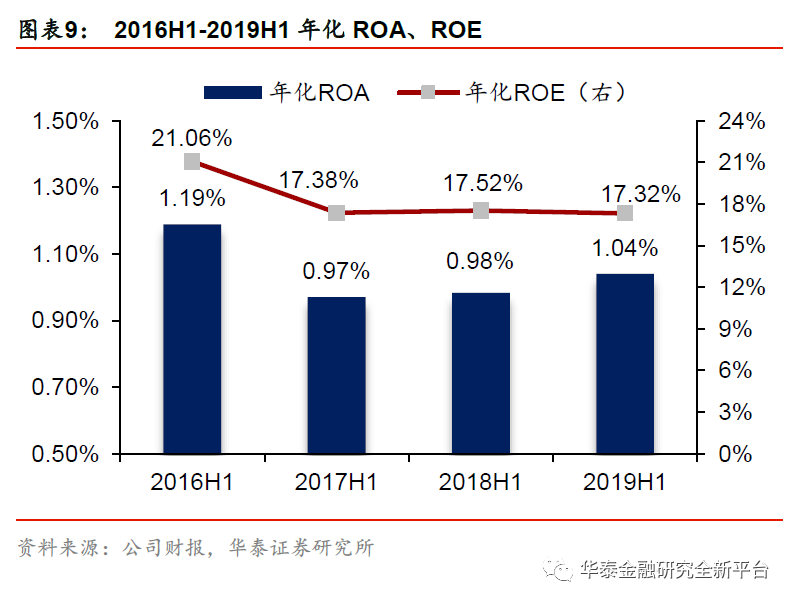

上半年營收同比增長12.0%,較Q1上升2.7pct;PPOP同比增長11.0%,較Q1上升4.1pct。年化ROA同比上升6bp,ROE則微降20bp。公司資產增速保持較快增長,在Q1末14.4%的基礎上繼續上升0.5pct至14.9%。貸款保持快速增長態勢,同比增速達38.6%;但Q2公司加大對投資類資產的配置力度,Q2新增投資類資產佔總資產新增的31%,而Q1為18%。

3

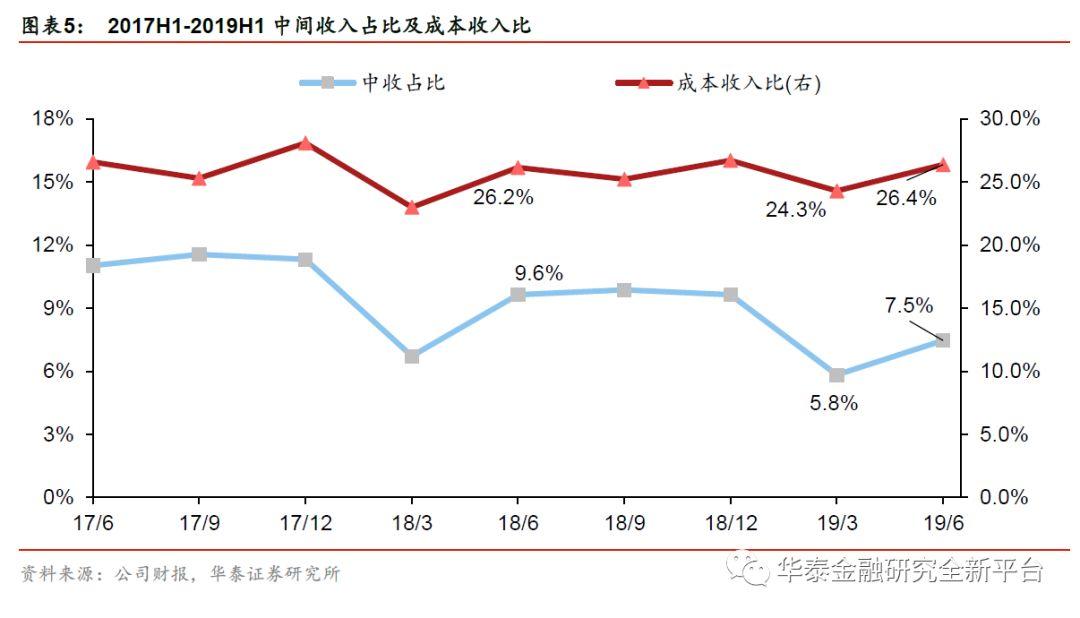

存款競爭致息差收斂,但仍保持較高水平

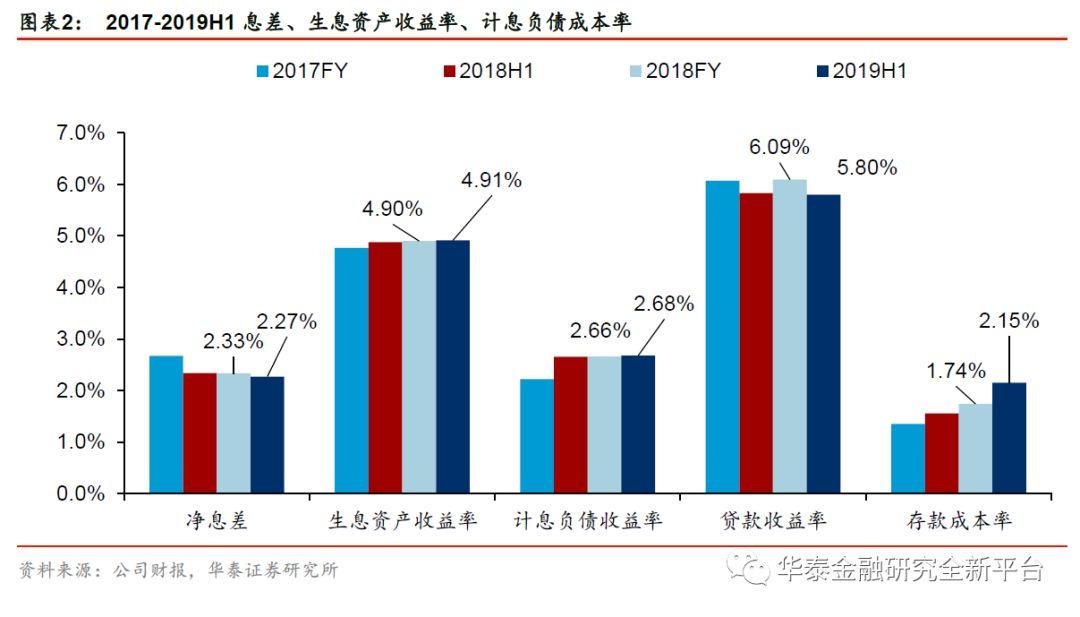

上半年淨息差為2.27%,較2018年下降6bp,這一淨息差仍在上市城商行中處於較高水平。息差收窄的壓力主要來源於存款端,計息負債成本率較2018年上升2bp,而存款成本率則較2018年上升41bp。一方面由於存款定期化,另一方面由於定期存款成本大幅攀升,對公定期、儲蓄定期存款平均成本率分別較2018年上升43bp、28bp。上半年貴州省存款增長乏力,6月末本外幣存款僅同比+2.3%,其中非金融企業存款同比下降9.2%,住户存款同比增長9.4%。貴陽銀行的存款增速較快(9.0%),區域內存款競爭加劇推升了成本。

4

資產質量受個別客户擾動,二級資本得到補充

6月末不良貸款率、關注類貸款佔比分別為1.50%、3.08%,較Q1末上升4bp、40bp,撥備覆蓋率較Q1末下降15pct至261%。資產質量邊際變化主要原因是個別大客户貸款確認為不良貸款。7月24日公司公告鎮遠鏢局及相關自然人違約訴訟案的細節,涉案貸款本金合計3.5億元,該貸款分類為不良貸款後可提升不良率18bp。若不考慮該部分不良貸款,則貴陽銀行不良率將下降。不良貸款偏離度較2018年末下降10pct至71%,不良貸款確認標準趨嚴。資本充足率、核心一級資本充足率分別較Q1末+91bp、-25bp至13.15%、8.84%,主要得益於45億元二級資本債的發行。

5

關注西部領先銀行機會,目標價9.76~10.30元

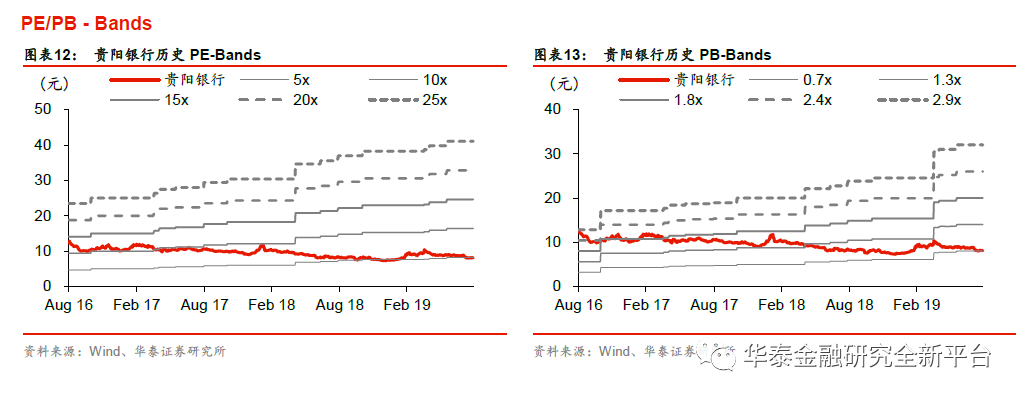

公司作為貴州省最大的城商行(省內僅2家城商行),有望享受新一輪西部大開發、精準扶貧帶來信貸需求紅利。我們預測2019至2021年歸母淨利潤增速為16.5%/15.6%/15.2%(前次12.9%/12.1%/-),EPS為1.86/2.15/2.48元(前次1.80/2.02/-元),2019年BVPS10.85元,對應PB0.75倍,可比城商行Wind一致預測PB為0.87倍,公司利潤釋放加速,ROE高位運行,應享受估值溢價,我們給予2019年目標PB 0.9~0.95倍,目標價調整至9.76~10.30元。

風險提示:經濟下行超預期,資產質量惡化超預期。