机构:银河证券

评级:持有

2019年二季度业绩低于预期。毛利率下降和行政费用项目拖累了收入增长。负债比率飙升。

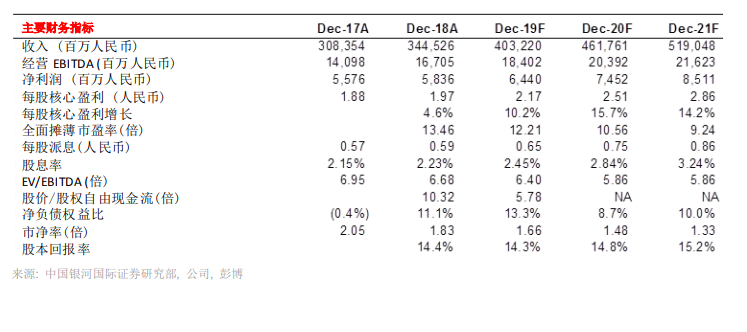

■我们将2019/20/21年每股盈利预测下调5.4%/4.7%/4.7%,主要是由于上调了行政及财务费用预测。我们将目标价从30.9港元(12倍2019年市盈率,较历史平均低约一个标准差)下调至28.9港元(12倍2019年市盈率,当中考虑到人民币贬值的因素)。

■维持「持有」评级,因为预计股份估值将受限于:1)在可见未来没有太多催化剂;2)毛利率有机会受压;3)带量采购政策对高价值医疗耗材构成风险。

上半年业绩摘要

2019上半年,所有业务均录得强劲收入增长(图1)。受助于行业的内生增长(逾10%)以及国药作出的并购,医药分销收入同比增长21.5%至1,620亿元人民币。医疗器械分销业务收入同比增长36.1%至288亿元人民币。整体毛利率从2018年上半年的8.8%下降至2019上半年的8.7%。

净利润为29.8亿元人民币,同比增长6.3%,低于预期,主要受行政费用大增(同比增长30.7%至30.3亿元人民币)所拖累。管理层解释指,这主要是由于员工人数增加和薪酬提升所致。

净债务权益比从2018年底的17.6%飙升至2019年6月底的67%。我们认为,这是由于公司发行新债务以应付营运资金需求所致。我们预计在公司收集现金后,年底的杠杆率会下降,但我们仍上调了财务成本预测,因为要改善营运资金管理将需要时间。

国药2017年上半年录得经营现金流出133亿元人民币。管理层强调,公司采取了严格措施收集现金款项,目标在年底前重新录得经营现金流入。由于医院销售增加,加上医疗器械分销快速增长,应收天数从106天增加到111天(医疗器械的应收账款天数略长于药品分销)。

毛利率略降但未来压力更大

整体毛利率从2018上半年的8.8%温和下降至2019上半年的8.7%。我们认为这主要是产品组合升级带来的整体影响,当中高利润率的销售部分被毛利率较低的专业药店业务所拖累。展望未来,我们预计利润率将承受更多压力,主要由于:1)医保报销标准和诊断相关组(DRG)的要求更为严格,促使医生作出更严格的处方;2)带量采购对药物的影响将逐步浮现,这是因为第一轮带量采购在3月下旬才在少数几个城市实施,对上半年的毛利率几乎没有影响;3)带量采购推进中高价值医疗耗材,这将拖累医疗器械领域的毛利率。

带量采购对高价值医疗耗材的影响是为不明朗因素

医疗器械分销业务的收入同比增长36.1%至288亿元人民币。我们认为,收入增长快于预期的原因是:

1)行业录得约15-18%的内生增长;

2)并购交易,因为医疗器械分销市场仍然分散;

3)新产品和新业务的发展,包括设备IVD业务、SPD项目和其他医疗创新服务。

但随着高价值医疗耗材带量采购政策推出,我们担心此市场的增长可见度将受到影响。虽然我们预计最初只会有一小部分高价值医疗耗材受到影响,但我们关注这市场的长远内生收入增长将受到阻碍,而医疗器械分销业务的利润率或将受到影响。