作者:光大海外付天姿/吴柳燕

来源:EBoversea

◆1H19营收及净利润表现超预期,源自手机镜头业务强势上扬

1H19公司实现营收155.8亿元人民币,同比增长30%,较彭博一致预期的143.2亿高约9%,主要由于HLS业务增长超预期。盈利能力方面,HCM毛利率下跌导致整体毛利率同比下降1个百分点至18.4%。受毛利率下降影响,净利率同比下降0.7个百分点至9.2%,对应归母净利润14.3亿元人民币,同比增长20.4%,较彭博一致预期的13.3亿元高约8%。

◆HCM启动扩产显示2H19订单量充足,驱动HCM业务维持快速成长

1H19 HCM出货量同比上升21%,同时得益潜望式等高端模组放量,ASP分别同比/环比上升5%/27%表现优于同业,驱动HCM营收同比增长27%;然受新项目良率爬坡、自动化导入影响,毛利率分别同比/环比下降3.5/1.6个百分点至5.9%。HCM启动扩产,规划由65KK扩大至年底的75KK/月,显示在手客户订单量超预期,缓解市场对其受华为大客户影响CCM出货量不及预期的担忧。公司维持指引出货增速区间20%-25%,驱动2019年摄像模组业务营收维持较快增长;同时伴随新项目良率提升、自动化改造步入正轨,下半年HCM毛利率有望环比改善。

◆手机镜头业务强势上扬,车载镜头延续稳健增长

1H19光学零件业务毛利率同比上升2.1个百分点至44.1%,由于HLS结构升级及规模效应凸显。1H19 HLS业务强势上扬,同比上升69%。公司上调年底产能规划由140KK至150KK/月,上调出货增速指引由区间25%-30%至30%,显示在手订单量充足,分析主要由于三星出货预期上调及公司供应链份额提升;同时超大光圈、超薄等高端规格升级驱动ASP向上趋势持续。

VLS业务维持稳定增长,考虑到车载镜头行业增速稳定且公司龙头地位稳固,预计VLS业务仍将保持稳健增长。车载摄像模组、激光雷达相关新项目相继导入,汽车收入占比有望逐年提升,为公司打开中长期发展空间。

◆估值与评级

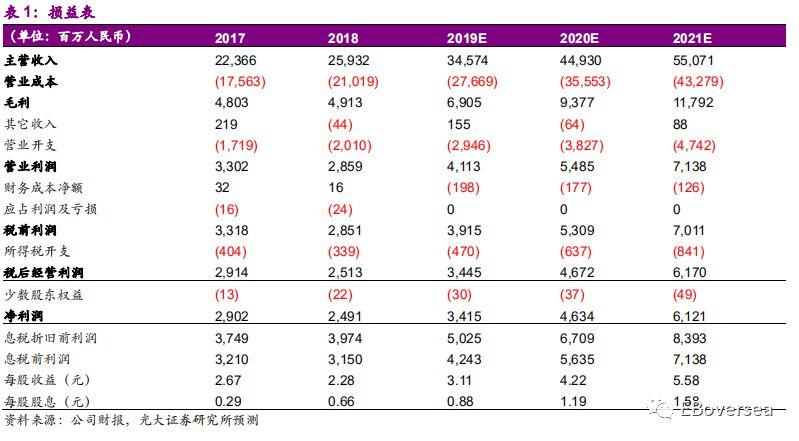

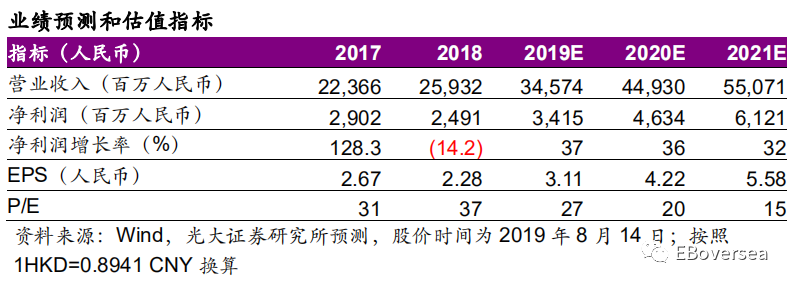

鉴于19年HLS出货预期上调,我们上调19年净利润预测1%至34亿元;维持20年净利润预测为46亿;鉴于车载模组等相关产品有望于2021年上量,上调21年净利润预测1%至61亿元人民币,对应18-21E CAGR为35%,考虑到光学创新赛道宽且长,公司龙头地位依旧稳固,HCM盈利改善、HLS强势上扬有望驱动其重回快速成长轨道,维持目标价108港币,对应19/20年31/23倍PE,维持“买入”评级。

◆风险提示:镜头行业竞争加剧;多摄、3D等创新应用渗透不及预期。

【附录】