机构:国金证券

评级:买入

目标价:4.0港元

基本结论

资产重组并理顺定位,中粮集团唯一专业化全品类饮料平台:2017年中国食品旗下中可饮料资产重组,同时中国食品剥离非饮料资产(仅剩中可饮料),未来定位于中粮集团唯一专业化全品类饮料平台。我们认为,中可饮料当前战略清晰,品牌力领先,通路精耕程度在饮料行业中遥遥领先,背靠中粮集团可与美国可口可乐形成良好协同效应,在当前饮料行业“混战”情形下,已经拥有较强优势和坚实发展基础,预期将有较为稳步的增长。

2018年中国食品深化调整,业绩持续改善:2018年全年中国食品实现营业收入156.48亿元(+17.14%);从分部业绩来看,2018年饮料分部业绩预计为5.48亿元(+141.6%)。业绩实现快速提升主要在于新并购厂管理改善、新品推出以及产品结构的优化。除去一季度同比并购厂提供的增量外,2018年中可饮料在收入端拥有较往年更高的有机增长(预计为10%),结合不断深化调整内部管理,实现并购厂业绩的改善,推动盈利弹性持续提升。

迎发展机遇而上,未来有望实现稳健增长:预计公司将持续进行“变相提价”拉动毛利率的持续提升,再加上增值税下调丰厚利润(预计2019年提升净利率0.6pct)以及销售规模增加后费用率下降,将持续为利润创造一定空间,有望持续推动利润率的上升。我们预期中国食品目前及未来1-3年内将持续发生较大的变化,包括混改的进展提速、持续“提价”和产品结构的优化、全品类战略的实施等,都将给中国食品带来崭新的面貌,并持续推动着一个全新的、具备更多市场份额优势的全品类饮料公司的诞生。

投资建议

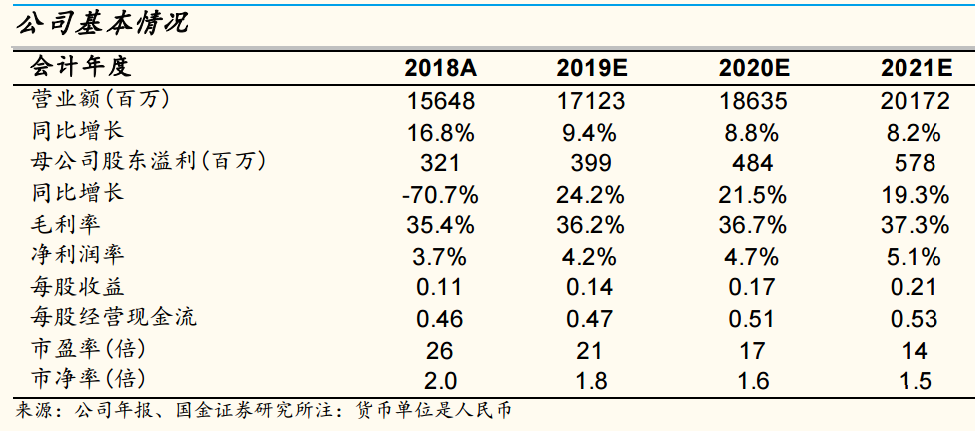

预计公司2019-2021年收入分别为171.2亿元/186.4亿元/201.7亿元,同比+9.4%/+8.8%/+8.2%;归母净利润分别为4.0亿元/4.8亿元/5.8亿元(三年复合增速为21.7%),同比+24.2%/+21.5%/+19.3%,对应净利率分别为4.2%/4.7%/5.1%,折合EPS为0.14元/0.17元/0.21元,对应2019-2021年PE为21X/17X/14X。以19年行业平均估值(25倍PE)为基础,给予目标价4.0港元,首次覆盖,给予“买入”评级。

风险提示

需求下滑/新产品增速不达预期/混改延期/美国可口可乐产品对接变动风险/食品安全问题。